Mysteel:建筑原材料周报(11.21-11.25)

核心观点

基本面情况

上周建材各品种价格基本趋弱运行,东北市场户外工地基本结束施工,进入冬季模式,而且局部市场疫情严重,阻碍材料进场,同样也使得基建、房建、民用需求均有下降,宏观层面虽有地产利好频发,但目前难以抵挡下游消费季节性回落的大趋势,预计本周建材价格或继续回落。

建筑行业方面

短期房建需求变化较小,基建新开工节奏加快,老项目进度或将提速。但气温下降后防疫压力上行,疫情对需求影响难以避免。预计需求小幅下滑。

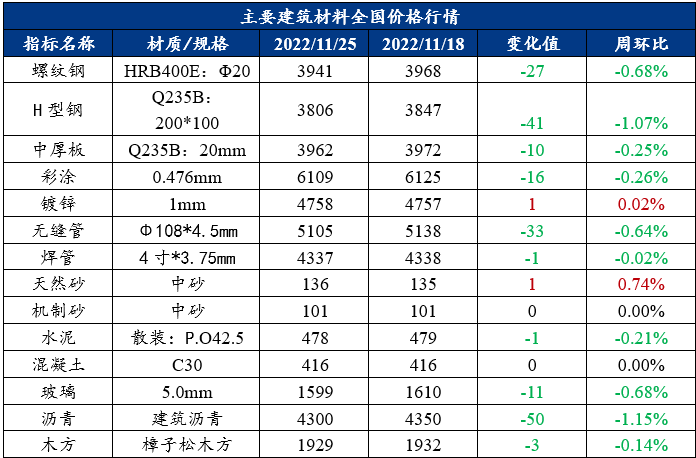

一、建筑材料价格行情

二、建筑材料行情分析

(一)钢材

1. 建筑钢材

周度观点:需求季节性回落,预计本周螺纹钢价格趋弱运行

上周螺纹钢运行逻辑分析

上周螺纹钢价格小幅下行。产量方面,上周产量环比继续小幅下降,产量降至284.88万吨,环比减少5.79万吨,降幅环比持平,目前产量持续下降主要原因依旧在于大多数长流程处于亏损状态,部分钢厂选择停产检修,而且北方部分钢厂的冬休也影响到了一部分螺纹产量;库存方面,上周螺纹钢总库存532.27万吨,环比减少6.38万吨,上周钢厂库存止降累库,社会库存的去化趋势也进一步收窄,从而使得总库存降幅出现明显收窄;需求方面,上周表观需求量降幅扩大,环比下降20万吨左右,超出市场前期10万吨左右的降幅预期,上周市场日均成交继续下降,随着天气逐渐转凉,以及疫情的蔓延,消费出现回落。

本周展望

产量方面,目前来看,长流程钢厂虽然处于亏损状态,但整体亏损幅度不大,在经历了几周的连续减产后,未有修复的情况下,钢厂继续减产意愿较差,预估下周产量变化不大。库存方面,目前厂库拐点已现,在临近冬储的情况下,社库累库拐点也极为接近,预计下周螺纹总库存会呈现小幅累增的情况。需求方面,据百年建筑的调研显示,近期东北市场户外工地基本结束施工,进入冬季模式,而且局部市场疫情严重,阻碍材料进场,同样也使得基建、房建、民用需求均有下降,宏观层面虽有地产利好频发,但目前难以抵挡下游消费季节性回落的大趋势。综合来看,预计螺纹钢价格短期依旧趋弱运行。

2. 中厚板

周度观点:需求逐渐转冷,中厚板仍有下跌的空间

上周中厚板运行逻辑分析

上周全国中厚板价格整体小幅下行。

供应方面,钢厂周实际产量142.63万吨,周环比减少0.05万吨;本次产量、产能利用率变动不大,统计周期内,没有新增检修和复产情况;

库存方面,上周总库存193.90万吨,较上期增加0.44万吨。钢厂库存80.30万吨,周环比增加0.35万吨。社会库存为113.60万吨,较上期增加0.09万吨;

市场方面,现货成交偏差,市场报价议价空间增强,心态仍以谨慎悲观为主,市场刚性需求较上周继续维持,商户备货心态仍较差;

本周展望

供应方面,目前中板供给端变化不大,在没有政策的干预下,生产端很难出现大范围主动减产,因此难以对供给大幅度收缩抱有预期。从库存的角度来看,当下已经处于累库的阶段,考虑到今年春节较早以及疫情管控的影响,实际交易的时间缩短,在供给端变化不大的情况下,需求端减弱势必对价格起到一定的抑制;

流通方面,由于广东疫情较为严重,钢材“南下”的承接力受到了抑制;西北等地也同样受到疫情的影响持续时间较长,并且南北价差不大,整体北材南下不太顺畅;

需求方面,随着气候的的逐渐转冷,东北户外施工已陆续停工,需求逐渐转为季节性淡季。今年春节较早实际交易的时间缩短,钢需处于快速下跌的趋势,虽然年底有一部分赶工的现象,但奈何受到疫情的阻碍,并不能置换过多的需求量。

综合来看,预计本周全国中厚板价格仍有下跌的空间。

(二)其他建材

1. 水泥

周度观点:上周水泥价格小幅上涨,预计本周价格震荡运行

上周水泥运行逻辑分析

上周全国多地水泥价格上涨,截止11月25日,百年建筑网水泥价格指数为480.7点,周环比上升0.11%。利润方面,水泥-煤炭价格差341.5元/吨,同比2021年下降30%。华东需求虽然表现不佳,但企业亏损严重,部分企业停窑加码,供应收紧,库存低位,水泥价格震荡上行。华南年关将近,年末也要结算,进入赶工期,出货量有明显改善;西南地区不同程度的疫情影响,行情总体弱势运行;三北市场陆续收尾,行情持稳过渡。

本周展望

北方陆续停工,需求逐步收尾,南方天气状况较好,但多地疫情影响,且资金压力增大,下游需求端整体表现低迷;供应方面,企业停窑加码,但目前来看,供需矛盾仍在,部分地区价格持续推涨,但实际落实情况不加,明升暗降,销售政策灵活,行情整体震荡运行。

2. 混凝土

周度观点:上周混凝土价格平稳运行,预计本周价格偏弱运行

上周混凝土运行逻辑分析

截至11月25日,百年建筑网统计全国混凝土C30均价为416元/方,周环比持平。需求方面,国内各地搅拌站所供应的房建项目接近尾声的数量增多,而年底市政类项目动工增多,整体进度相对也较为稳定。成本方面,外来资源流入冲击,加之市场需求疲软,叠加阴雨天气的多重影响,成本下移。

本周展望

近期国内南方降雨仍然持续一段时间,北方冬季恶劣天气越多,因此整体施工外在条件不利好,加之年底时段,混凝土企业表示现阶段资金环境,市政项目或能有一定稳定需求量,房建仍然较为堪忧,加之混凝土企业重心偏移回款,因此供应端积极性减弱,此趋势下,下轮混凝土发运量保持降势,混凝土行情偏弱运行。

三、建筑行业动态热点信息一览

建筑业

10月建筑钢材需求尚可,上海钢联百年建筑网调研全国混凝土产量月环比上升5.5%,年同比降18.7%,趋势维持上行;10月份Mysteel调研计算螺纹钢表观消费量年同比增1.5%,月环比降3.2%;9-10月份建筑消费表现出季节性好转,预计11月份消费仍能维稳运行。预计2022年全年房屋新开工面积降幅约38%,对应建筑钢材消费同比减量约6154万吨,对应粗钢消费下滑或超过7000万吨。

预计年底前房地产钢需不会有大的变化,短期销售环比回暖支撑钢材成交量和房地产的钢材需求。目前房地产开发投资继续下滑;房屋施工面积和新开工面积同比均进一步下滑,竣工面积降幅收窄;商品房销售面积降幅收窄,待售面积增幅扩张;房地产开发企业到位资金未有明显好转;房地产开发景气指数进一步下滑;整体市场情绪难言乐观。总体来看,政策显效仍需时间,到今年底房地产整体的情况不会有大的变化。

10月房地产政策边际利好需求端,自2022年10月1日起,下调首套个人住房公积金贷款利率0.15个百分点;符合条件的城市政府,可自主决定在2022年底前阶段性维持、下调或取消当地新发放首套住房贷款利率下限;自2022年10月1日至2023年12月31日,对出售自有住房并在现住房出售后1年内在市场重新购买住房的纳税人,对其出售现住房已缴纳的个人所得税予以退税优惠。10月20日,证监会发声,允许部分存在少量涉房业务但不以房地产为主业的企业在A股市场融资。已有十余城降低首套商贷利率下限至4%以下。近来利好政策主要针对房地产需求端,虽不能快速扭转“房价下跌”的预期,但是促进成交量持续改善的可能性比较大。而商品房成交量持续好转有助于边际改善市场情绪,促进钢材市场成交量增加。

基建托底,稳定放量,年初政府工作报告提出2022年新增专项债额度为3.65万亿元,其中3.45万亿元用于项目建设。专项债的发行节奏方面也明确要求各地提速,计划6月前完成大部分专项债的发行工作并在8月底前基本使用到位。2022年下半年专项债的重点是“用好用足额度”。整体增速较为平稳,实物工作稳定放量。东方财富Choice数据统计显示,截至10月23日,今年以来发行新增专项债3.69万亿元(含部分2021年结转额度)。9月28日召开的稳经济大盘四季度工作推进会议提到,要加快资金使用和基础设施项目建设,在四季度形成更多实物工作量。

钢结构行业11月份下游订单表现减量明显,从调研订单表现来看,11月份订单环比减少的企业占29.79%,环比10月的订单环比减弱的企业占比增加21.28%, 11月份较10月份的新增订单情况环比转弱,需求端基建托底延续,但项目赶工期与延续性表现一般,基建恢复及支持力度不足,11月预期订单同比处于弱势。钢结构行业的生产节奏也在放缓,企业多处于生产饱和度较弱。

如需相关的建筑材料月报,欢迎各位行业伙伴随时联系或添加我们的企业微信。感谢阅读!

2022大宗商品年报出炉在即!欢迎抢鲜品读!

报告聚焦钢材、煤焦、铁矿石、不锈钢新材料、铁合金、废钢、有色金属、建筑材料、农产品等9大品种,由上海钢联100多位资深分析师倾力打造,深度剖析100余条细分产业链长周期数据,囊括行业热点、宏观政策等全方位解读,涵盖价格价差、成本利润、产能产量、库存、资源流向、区域供需平衡、市场竞争格局等基本面分析……

点击链接了解更多:点击查看

2022大宗商品年报出炉在即!欢迎抢鲜品读!

报告聚焦钢材、煤焦、铁矿石、不锈钢新材料、铁合金、废钢、有色金属、建筑材料、农产品等9大品种,由上海钢联100多位资深分析师倾力打造,深度剖析100余条细分产业链长周期数据,囊括行业热点、宏观政策等全方位解读,涵盖价格价差、成本利润、产能产量、库存、资源流向、区域供需平衡、市场竞争格局等基本面分析……

点击链接了解更多:点击查看

2022大宗商品年报出炉在即!欢迎抢鲜品读!

报告聚焦钢材、煤焦、铁矿石、不锈钢新材料、铁合金、废钢、有色金属、建筑材料、农产品等9大品种,由上海钢联100多位资深分析师倾力打造,深度剖析100余条细分产业链长周期数据,囊括行业热点、宏观政策等全方位解读,涵盖价格价差、成本利润、产能产量、库存、资源流向、区域供需平衡、市场竞争格局等基本面分析……

点击链接了解更多:点击查看

24小时热点