2月份大宗商品价格指数先抑后扬,后期或震荡上行

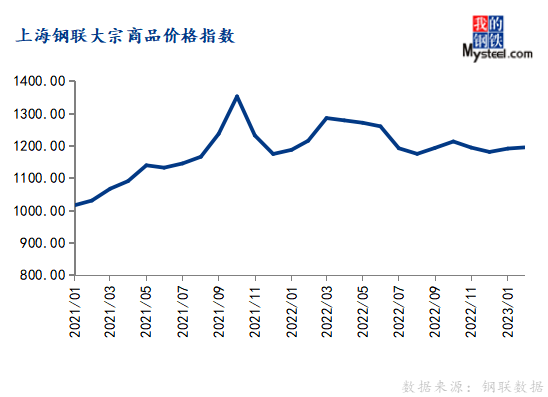

2023年2月份,上海钢联中国大宗商品价格指数(MyBCIC)终值为1195.19,同比下跌1.69%,环比上涨0.30%,连续两个月环比上涨。

宏观分析:

国际方面,2月份,美国Markit制造业PMI终值47.3,较上月提升0.4;美国ISM制造业PMI终值为47.7,较上月提升0.3。欧元区2月制造业PMI指数终值为48.5,较上月回落0.3。欧美制造业仍处于萎缩区间,一季度全球货物贸易可能继续保持弱势。欧美通胀压力仍旧较大,预计欧洲央行3月加息50个基点,美联储加息25个基点,且美联储终端利率或有抬升。

国内方面,2月份中国制造业PMI和建筑业商务活动指数分别提升至52.6%和60.2%。其中,制造业新订单指数和建筑业新订单分别提升至54.1%和62.1%。2月份制造业供需双双回暖,基建投资维持中高速增长,一二线城市商品房成交迎来“小阳春”,中国经济稳步回升。

细分行业情况:

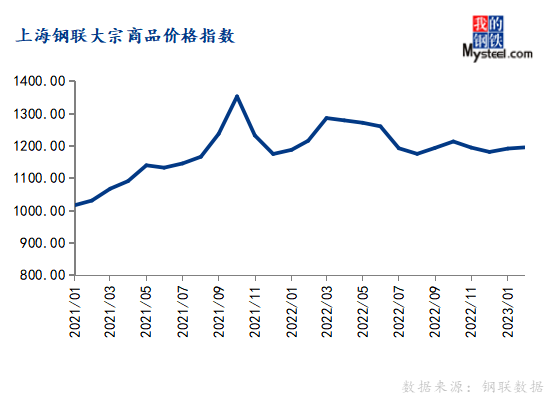

环比来看,2月份钢铁、有色金属、建材、纺织等4个行业价格指数上涨,能源、基础化工、橡胶塑料、造纸、农产品等5个行业价格指数下跌。

同比来看,2月份能源、造纸、农产品等3个行业价格指数上涨,钢铁、有色金属、基础化工、橡胶塑料、建材、纺织等6个行业价格指数下跌。

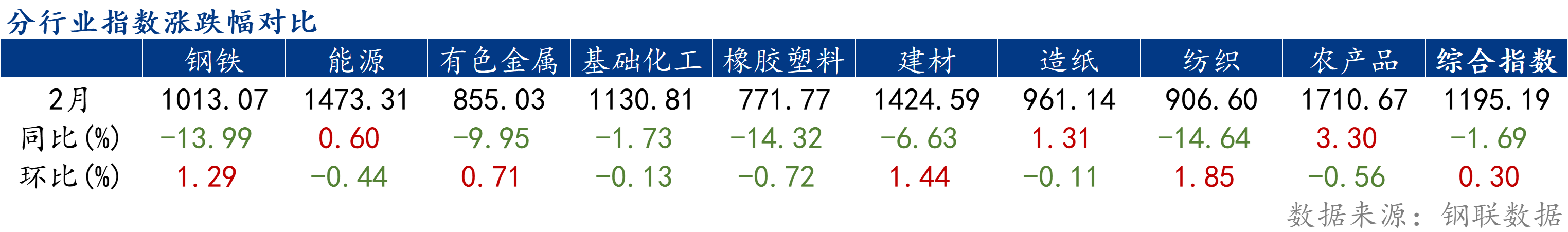

2月份钢铁价格指数为1013.07,环比上涨1.29%,同比下跌13.99%。

2月钢材价格偏强运行。宏观经济景气水平强劲回升、市场主体信心持续恢复,钢材需求增加明显,驱动钢材价格进一步上行。

3月钢材价格或偏强运行。1)宏观方面,随着稳增长政策逐步落地,国内经济景气度不断抬升,经济复苏将强化钢材需求增加预期。2)需求方面,需求是驱动价格变动的核心因素。随着各地复工复产持续推进、地产政策初见成效、基建政策持续发力,预计钢材需求较去年同期小幅增加。3)供给方面,3月高炉及电弧炉开工率将逐渐提升,但钢厂经营趋于保守、行业利润偏低、原料库存偏低,均对钢材产量恢复产生一定制约,预计3月钢材产量恢复偏慢。4)原料方面,原料供应均有不同程度增加,加之钢厂减缓复产节奏、采取低库存策略,原料基本面波动不大,但煤焦偏强运行,或对钢材成本有一定提振,利润扩张空间不大。

2月份能源价格指数为1473.31,环比下跌0.44%,同比上涨0.60%。

2 月山东独立炼厂汽柴油月均价格均上涨,但月内汽油价格震荡下跌,柴油价格月内维持震荡为主,国六92#汽油月均价格为 8433/吨,环比上涨1.16%;国六0#柴油月均价格为7619元/吨,环比上涨4.18%。1月价格涨至高位,春运结束后,短期市场再无利好刺激,汽油价格逐渐修复下滑,而柴油因为有需求好转预期,中下游不断抄底补货,柴油价格维持坚挺,窄幅波动。

2月国内炼焦煤市场价格主稳局部调整运行。产地:2 月初正值春节假期结束,节后市场短期内处于过渡状态,期间各大煤矿陆续复产,2 月中旬市场处于僵持阶段, 煤矿价格稳定,生产正常。2 月下旬各大煤矿陆续开展安全检查且愈发严格,月末天气转暖,下游开工率提高,支撑炼焦煤市场价格回暖。

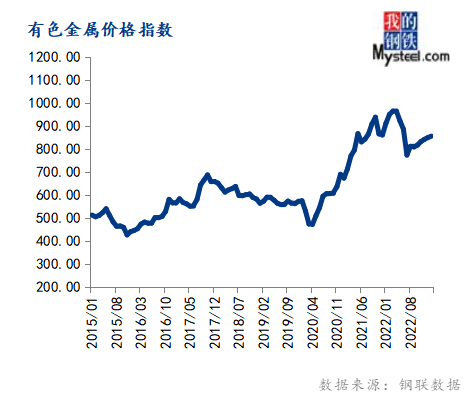

2月份有色金属价格指数为855.03,环比上涨0.71%,同比下跌9.95%。

2月,六大基本金属价格普遍下跌,其中镍价下跌幅度最大。美国通胀降温不及预期,美联储加息预期持续,国内需求恢复较慢,但制造业PMI表现亮眼。

国内现货市场上,以全国有色金属现货交易重点城市上海为例,基本金属中,1#电解铜2023年2月末价格69815元/吨,1月末价格69490元/吨;A00电解铝2023年2月末价格18420元/吨,1月末价格18730元/;1#铅锭2023年2月末价格15125元/吨,1月末价格15125元/吨;0#锌锭2023年2月末价格24230元/吨,1月末价格24340元/吨;1#锡锭2023年2月末价格206000元/吨,1月末价格235500元/吨;1#电解镍2023年2月末价格201250元/吨,1月末价格231500元/吨。

宏观方面,美元指数高位震荡,不利铜价继续上行。现货端,消费周内受订单、高铜价、和精废价差等因素抑制,同样对铜价上行空间有所限制。国内社会库存有见顶迹象,且未来消费预期尚未完全证伪。此前价格回调至68000下方后,产业备货情绪尚可,后续或继续检验该位置的支撑能力。

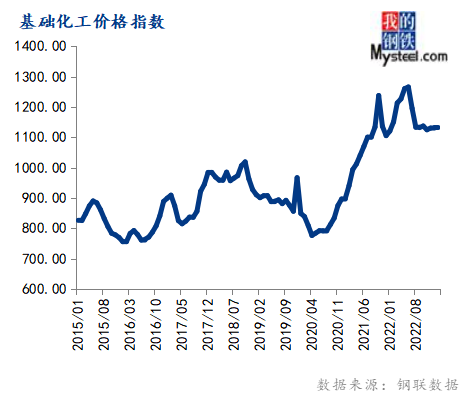

2月份基础化工价格指数为1130.81,环比下跌0.13%,同比下跌1.73%。

2月甲醇市场走势先跌后涨,整体表现偏强。上半月下跌途中的主要逻辑在于需求复苏于节前透支并不及预期,外加原料煤炭下跌带来的成本支撑减弱;但市场整体表现下跌有阻力,毕竟不少生产企业长期亏损,且产区库存不断向下,无大幅调价意愿,而港口基差又因可流通货偏紧而再度大幅走强。下半月,原料煤炭止跌反弹,配合着需求的进一步复苏,甲醇在存量恢复预期下上涨,因仍有春检报出,内地买气偏好,而港口基差虽有走弱,但仍尚算坚守。

展望后期,原料煤炭或上下两难,下游利润压制依旧存在。供应压力继续与需求复苏博弈,预计西北甲醇价格将在 2200-2500 元/吨之间,江苏太仓价格或围绕在 2700-2850 元/吨之间。

2月份橡胶塑料价格指数为771.77,环比下跌0.72%,同比下跌14.32%。

2 月中国天然橡胶市场行情涨跌互现,其中全乳胶、20 号泰混、20 号泰标月均价分别为 12092 元/吨、10991 元/吨和 1448 美元/吨,环比分别波动-4.19%、+0.03%、+0.02%。基本面有所好转,对天然橡胶提供底部支撑。

隆众预计 3 月份天然橡胶市场小幅上涨。全球天然橡胶供应端缩减,国外原料价格坚挺提供利好支撑,下游轮胎企业 3 月份预计开工继续走高,对原料的补库预期增强,提振天胶需求。国内天胶库存累库幅度缩减,3 月份或迎来库存消库拐点,基本面对天胶行情形成小幅利好支持,3 月份胶价或小幅上涨。预计 3 月份全乳胶月均价为 12155 元/吨,环比+0.52%;20 号泰标月均价 1465 美元/吨,+1.16%;20 号泰混月均价 11250 元/吨,+2.36%。

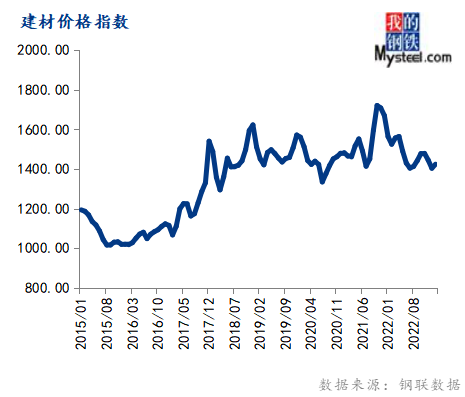

2月份建材价格指数为1424.59,环比上涨1.44%,同比下跌6.63%。

截止到2月底,据百年建筑数据:直供量(基建水泥用量)142万吨,周环比上升40.59%,农历同比提升2.89%。2月工地开复工率“后来居上”且赶超去年农历水平,需求提振。在错峰生产常态化政策下,水泥企业库存压力有所缓解,加之熟料价格连续上涨,为修复利润,水泥价格偏强运行。

随着3月传统旺季到来,与去年相比市场预期较好,在重大项目的开工建设带动下,整体市场需求或集中释放,水泥企业销量有明显提振。同时,部分企业结束一季度错峰陆续开窑,熟料库存或将逐步上行,水泥供应增加。此外,原燃料价格震荡偏弱,但跌幅或将有限,生产成本仍处于高位。

总体来看,由于当前多数水泥企业价格处于低位,为修复利润,企业涨价心态较强,但在市场竞争格局下,水泥价格或将承压上行。

2月份造纸价格指数为961.14,环比下跌0.11%,同比上涨1.31%。

2 月中国瓦楞纸及箱板纸价格呈现持续下跌走势。其中,瓦楞纸、箱板纸月均价分别为 3359 元/吨和 4170 元/吨,环比分别-1.7%和-1.3%。主因开年后终端消费复苏缓慢,下游二级厂及纸企订单不足,叠加纸企复工后供应充足、进口原纸增加等因素影响下,纸企连续 3 次下调纸价共 100-300 元/吨。

隆众预计,3 月份瓦楞纸市场成本面及需求面缺乏利好因素支撑,叠加进口瓦楞纸冲击,价格下行风险仍存下行风险。由于终端消费疲软、进口纸增加及纸企库存高位承压等利空因素居多下,3 月份箱板纸价格或维持小幅下行走势,下旬纸价或止跌转稳。

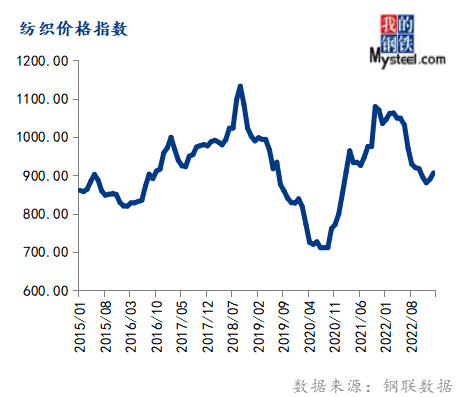

2月份纺织价格指数为906.60,环比上涨1.85%,同比下跌14.64%。

2月PTA市场涨跌互现,加工费持续压制。上旬,MX-PX端持续偏强,但需求跟进不足,强预期支持示弱,市场价格由高位下滑;中旬,考虑PX-PTA扩能成本边际弱化,继而聚酯提负缓慢、库存持续上升,买盘情绪抑制,市场价格持续阴跌;下旬,宏观预期向好,市场情绪有好转,叠加二季度PX-PTA检修增加以及3月检修集中发布,部分装置提前检修,供需预期改善带动市场反弹。

隆众预计3月PTA市场弱中寻反弹。美联储加息持续影响外围经济复苏,外贸订单递补受限,预期国内政策端存有托举力,但内贸金三需求大幅增量预期不足,聚酯持续亏损且提负趋缓;其次,近日集中公布3月检修计划,供需持续改善,但PX-PTA扩能存在依旧抑制市场;再次,MX暂且偏强,成本端支撑存在,继而PX-PTA二季度检修亦是集中,成本及供应预期仍有改善远端局面。短期,关注成本变化下供需短期改善对市场的支持效用。

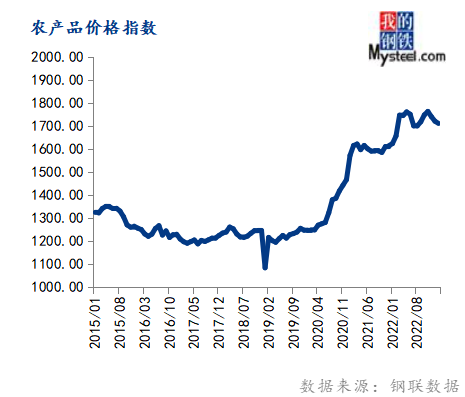

2月份农产品价格指数为1710.67,环比下跌0.56%,同比上涨3.30%。

2月份国内连粕走势偏弱。截至2月28日,连粕主力约M2305报收于3775点,环比上月下跌131点,跌幅3.3%。纵观整个2月份的连粕走势,基本上处于震荡下行的趋势,下方低点不断探出。

3月连粕M2305期价仍将偏弱运行,短期下方支撑关注3700点附近,如若该位置破位,则3600点的支撑力度。现货方面,3月豆粕现货价格仍将延续下跌趋势,豆粕基差价格同样继续下跌。主要原因在于3月国内豆粕供给仍不算紧张,特别是在当前豆粕需求偏差的背景下,3月豆粕虽有去库预期,但预计幅度有限。因4月和5月进口大豆到港量将明显增加,且进口成本下降,有利于豆粕现货价格下跌。期价在现货疲软,不断下行的冲击下,同样面临考验,但从单边的角度来看,期价将先于现货价格触及阶段性底部后转入震荡态势。

2月连盘玉米主力合约 C2305价格呈现先涨后跌态势,价格横盘调整,在100元以内区间波动。主产区玉米上市节奏动态调整,市场收购主体心态谨慎,终端需求不佳。叠加政策面多重消息,玉米供需动态平衡,现货价格表现平稳,没有出现大涨或大跌的局面。

展望3月份,随着气温回升,产区基层售粮节奏将加快,玉米供应或将增加。但随着市场余粮的不断消耗,下游用粮企业库存偏低,需求恢复,以及进口玉米到港数量下降,玉米价格或呈现先抑后扬态势。

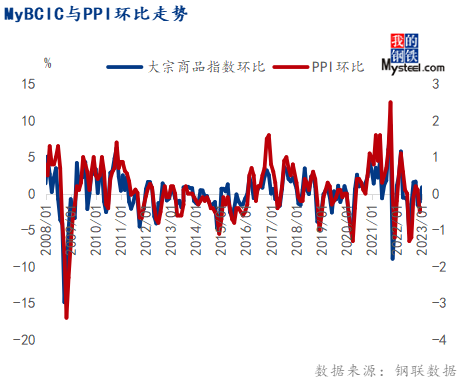

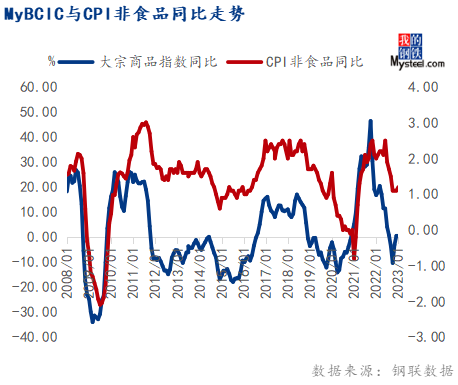

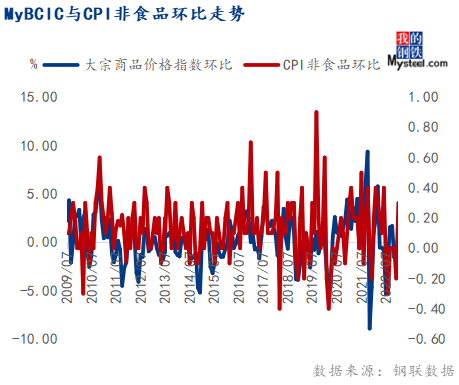

宏观指标预测:根据历史数据观察,MyBCIC的变化一般会领先PPI 1-2个月,尤其是在拐点的变化上,甚至比PPI更为敏感,而PPI与CPI非食品价格走势相关性又比较高,对于国民经济运行情况能够提供预测与警示。

2月份中国制造业供需双双回暖,预计基建投资维持中高速增长,一二线城市商品房成交迎来“小阳春”,我国经济稳步回升。不过,国内有效需求不足仍然是主要矛盾,供给比较充足,加之外部环境复杂多变,欧美发达经济体持续收紧货币政策,也会对大宗商品市场带来扰动。总之,3月份市场谨慎乐观,大宗商品价格指数或呈现震荡上行态势。

24小时热点