Mysteel:美联储加息步伐暂不停止,商品价格扰动因素犹在

摘要:美国2月CPI数据增速较1月继续回落,美联储加息幅度难以再回50个基点,减轻了加息对各类资产的压力。市场马上给予了一定的积极反映。我们认为加息终点可能不会改变,3月加息步伐可能暂定25BP。

市场关注的SVB事件暂不影响美联储的政策目标——打败顽固的通胀。目前美国的金融条件允许美联储继续加息。从更长时间来看,在始于2021年底的货币政策紧缩周期中,美国的金融条件虽然也相应收紧但幅度仍较温和。

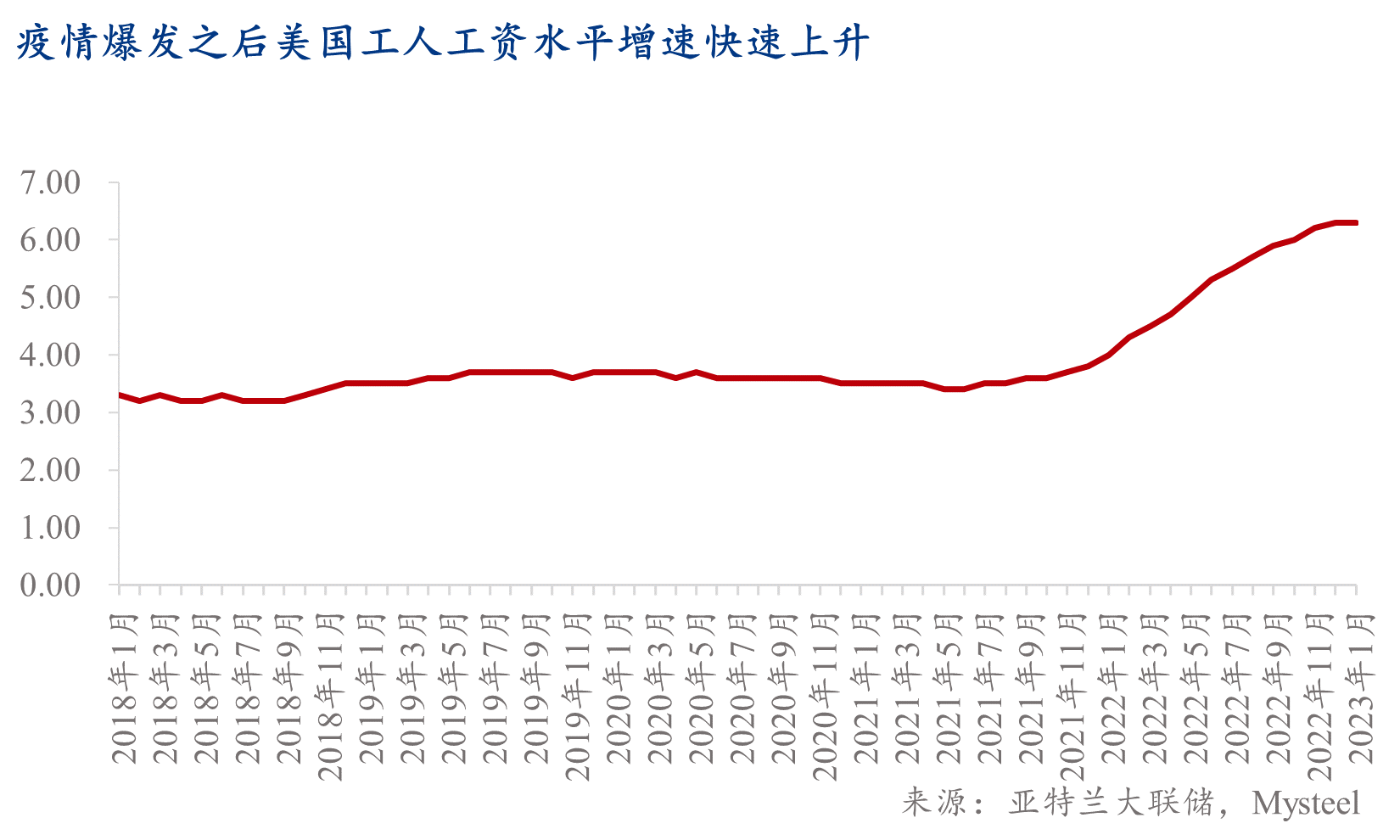

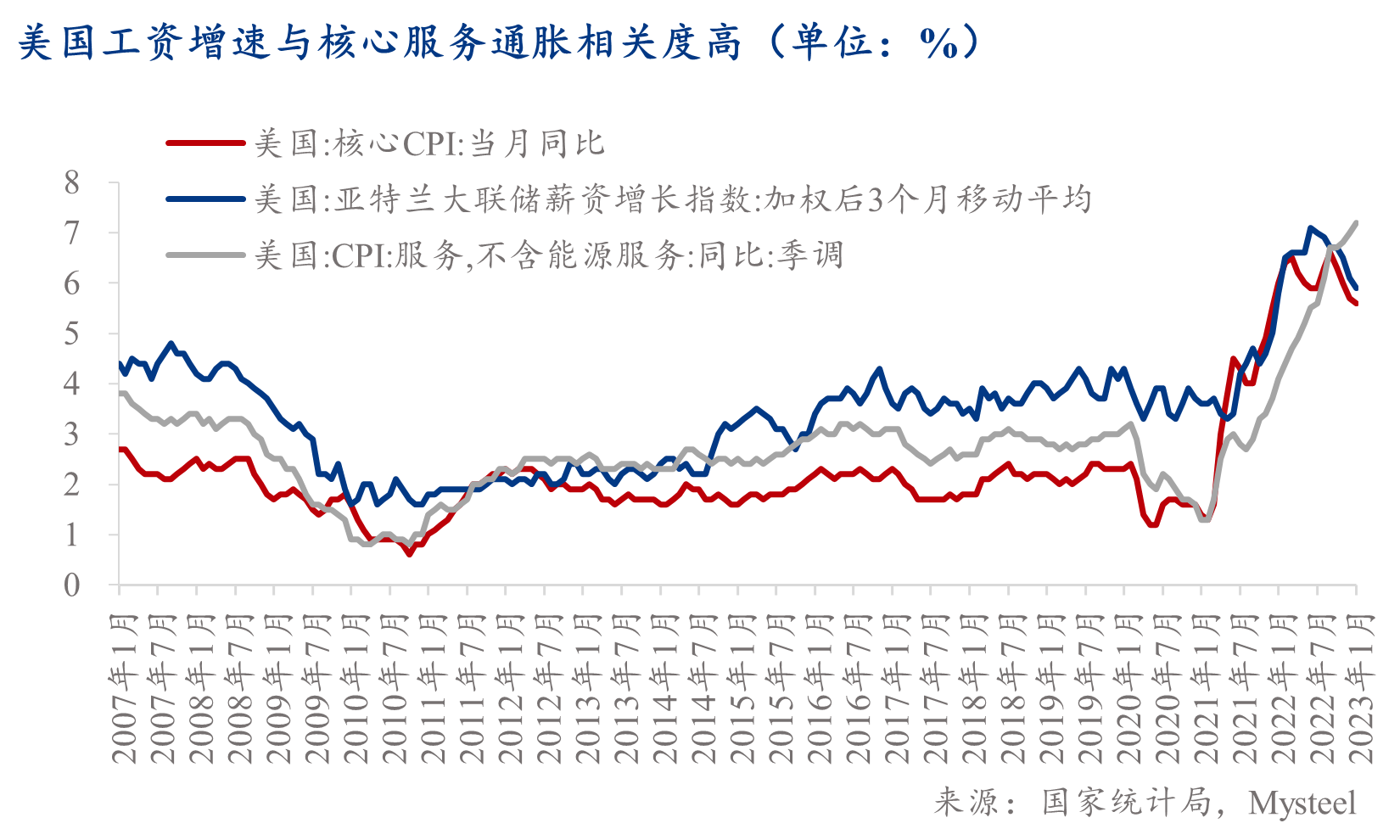

关注“劳动力市场情况—失业率—工资增速变化—核心(服务)通胀—美联储议息”这个链条,可以帮助我们预判美联储加息的节奏。商品价格在不断计入预期变化的扰动,而引发预期变化的因素来自市场对美联储货币政策路径的改变:“通胀韧性+经济韧性—加息预期升温—利率高位—增加经济硬着陆风险—降息可期”。

正文:

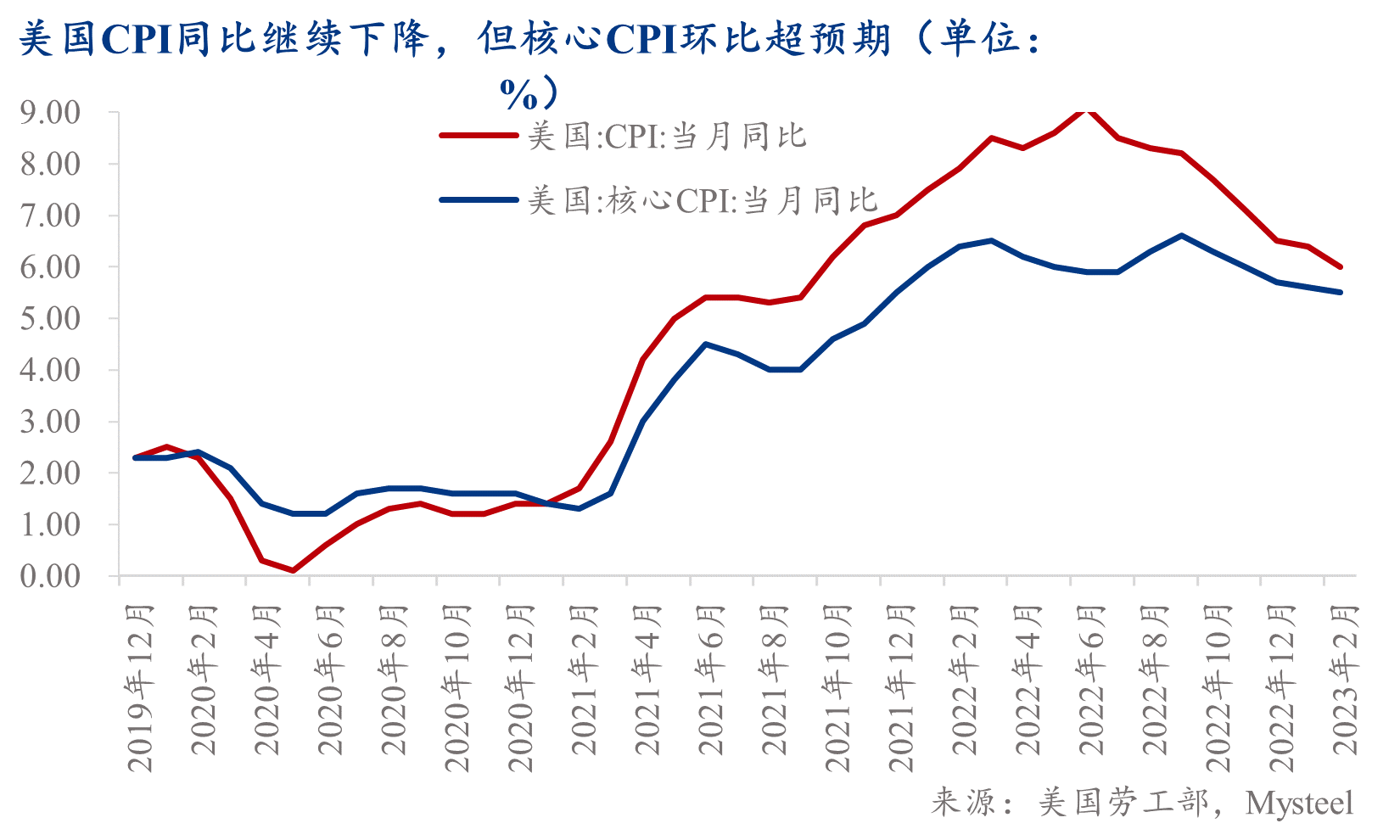

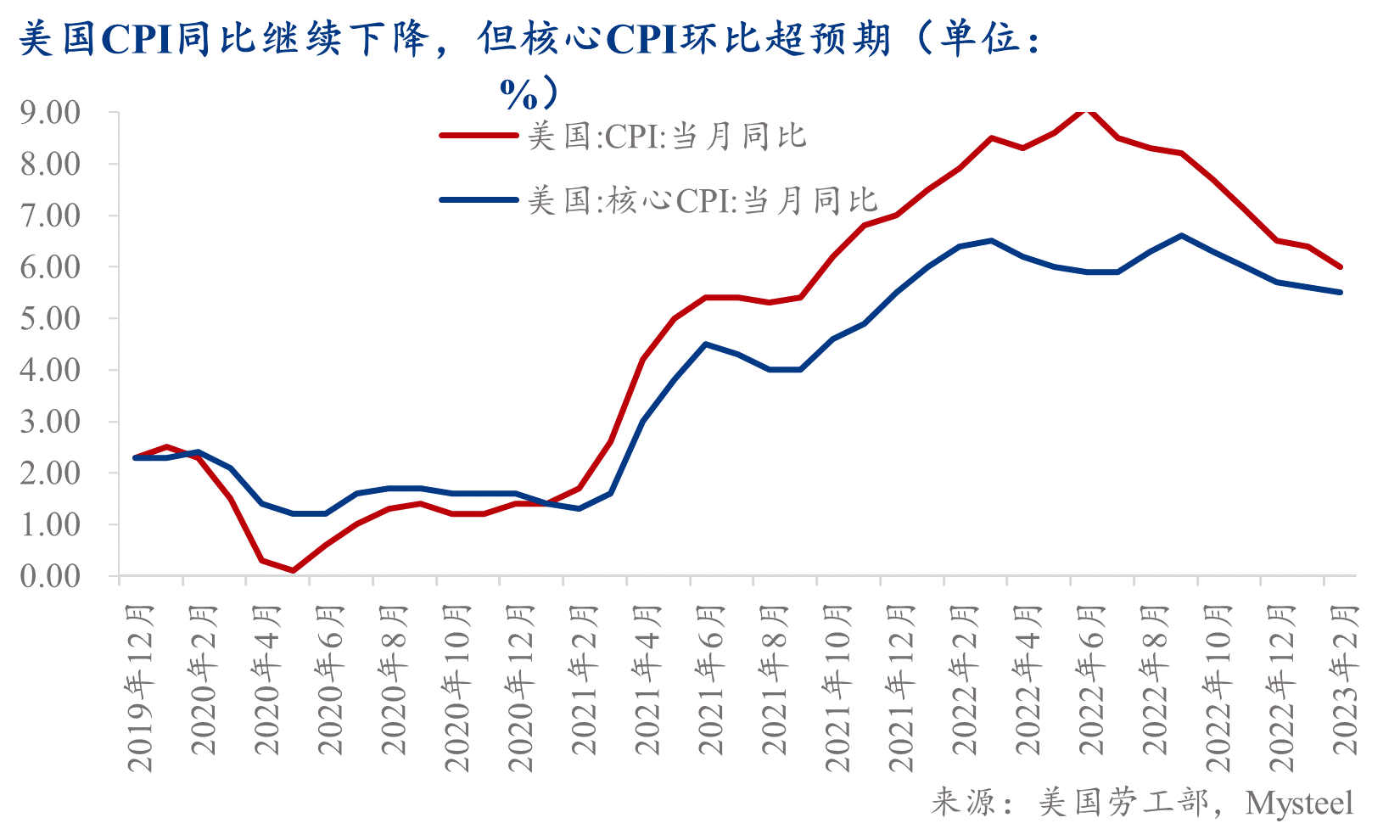

美国2月未季调CPI同比升6%,预期升6%,前值升6.4%;季调后CPI环比升0.4%,预期升0.4%,前值升0.5%;未季调核心CPI同比升5.5%,预期升5.5%,前值升5.6%;核心CPI环比升0.5%,预期升0.4%,前值升0.4%。

美国CPI同比表现符合预期,市场给予了一定的积极反映。3月14日,美国2月CPI公布后,美股三大期指续升,标普500指数期货、纳指期货涨逾1%。外汇市场表现反复,美元指数短暂走低后再度拉高,欧元等非美货币兑美元冲高回落。而美联储利率掉期显示,美联储3月加息25个基点的几率稳定在80%左右。

美国2月CPI数据增速较1月继续回落,美联储加息幅度难以再回50个基点,减轻了加息对各类资产的压力。同时,近日硅谷银行等风险事件一时间使得市场对美联储加息节奏的判断扑朔迷离,甚至有年底开始降息的预期。这确实反映了后紧缩时代美联储不仅要在通胀与增长(就业)之间仔细权衡,还要考虑金融稳定的因素,决策难度进一步加大的窘境。

我们认为加息终点可能不会改变,3月加息步伐可能暂定25BP。一方面,最能反映美联储态度的2月议息纪要显示,加息路径主要考虑的是通胀韧性及就业情况,对于金融市场的关注不是资产价格下跌,而是资产估值过高。2月美国非农新增就业人数连续11个月超过预期,为1998年彭博追踪该数据以来的最长连涨纪录,而且2月核心CPI环比超预期,通胀仍然具有较强韧性。另一方面,监管机构暂时减轻了市场对风险的担忧,除了支持SVB和Signature Bank的存款外,还宣布为陷入困境的银行提供额外的融资安排。此外,CPI数据公布后,和美联储利率高度相关2年国债收益率依然上涨30bp,反映了市场对未来继续加息进行了定价。

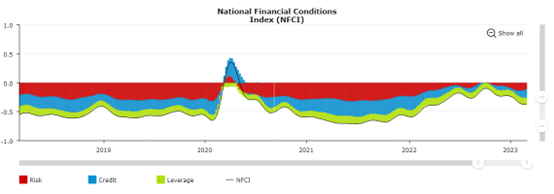

目前美国的金融条件允许美联储继续加息。彭博美国金融条件指数从3月8日的0.4直线下降至3月13日的-1.27,代表了美国金融条件的急剧紧缩。但是从更长时间来看,在始于2021年底的货币政策紧缩周期中,美国的金融条件虽然也相应收紧但幅度仍较温和。芝加哥联储的调整后全国金融条件指数(ANFCI)及信贷、杠杆率、风险等子指数升幅均较有限。自1970年金融条件指数形成以来的实践表明,几乎每次衰退发生都伴随着联储升息及金融条件指数收紧到0以上;而且衰退的程度大致和该指数收紧的程度正相关。在该指数不随联储升息相应上升的环境下,其对经济的影响在很大程度上取决于联储紧缩期间金融市场的稳定状态。从金融条件看,联储升息应对通胀需要金融条件相应紧缩以配合。但目前的金融条件指数显示金融条件仍相对宽松。鲍威尔在2022年12月议息会议后的讲话也表示,联储不愿意看到金融条件过度宽松,因为这可能会削弱货币政策效果。这意味着目前的金融条件支持联储继续实施其紧缩政策。

此前,我们在《后紧缩时代,商品价格难以趋势性反弹》中指出,在一定程度上,关注“劳动力市场情况—失业率—工资增速变化—核心(服务)通胀—美联储议息”这个链条,可以帮助我们预判美联储加息的节奏。并且我们多次强调,加息对经济复苏的抑制作用是非线性增加的,且加息对企业部门和制造业的影响快于对居民部门和服务业的影响。在地缘政治不确定性加剧的时代,全球贸易经济萎缩,对作为贸易大国的美国经济形成了拖累。因此,随着加息影响的逐步呈现,美国经济的韧性大概率会被削弱。

分析大宗商品价格的波动仍需关美联储货币政策路径的变化。随着全球金融周期缩短,大宗商品价格受到金融条件的影响越来越显著,而且响应速度越来越快。商品周期在不断前移,商品周期滞后于全球货币周期的时间差大约半年。前一个时期,美联储加息节奏放缓,多类大宗商品价格开启反弹;但相比于中国春节之前,美联储加息预期升温,美元指数反弹,前期表现强势的贵金属,领跌所有资产。至少在2023年上半年美国国内利率是上升的,这将继续压制大宗商品价格反弹。假设全球流动性紧缩周期在2023年Q2左右结束,商品价格的拐点应该出现在2023年Q4附近,甚至在美联储加息预期不断升温时,商品价格还有最后一波下跌。毕竟商品价格在不断计入预期变化的扰动,而引发预期变化的因素来自市场对美联储货币政策路径的改变:“通胀韧性+经济韧性—加息预期升温—利率高位—增加经济硬着陆风险—降息可期”。

作者:上海钢联 黑色产业研究服务部 研究员 李爽

24小时热点