美股上半年狂飙过热 “七巨头”涨疯了 专家称估值创30年来罕见高位!

FX168财经报社(香港)讯 彭博社专栏作家尼尔·凯萨尔(Nir Kaissar)在最新文章中指出,美股自去年从熊市中强劲复苏后,标普 500 如今看起来有些过热。按照至少一项估值指标来看,这个美国股市的领先指标在过去三十年中很少出现如此昂贵的情况。

另一方面,标普 500 指数可能并不是衡量市场的最佳指标,因为它逐渐由少数大型科技公司所导。所谓的“七巨头”,即标普 500 指数中市值最大的七只股票,今年为止引领了大部分的涨势,目前也是该指数中最昂贵的股票之一。

因此,投资者纷纷提出了一个疑问:美国股市是否真的昂贵,或者只是因为少数公司拉高了标普 500 指数的估值,所以才看来那么贵?

尽管近年来无数次警告股市将出现巨大泡沫,并即将崩溃(去年股市抛售时这似乎是有先见之明的),但市场从未变得便宜。

到了 2022 年底,根据本财年的预期收益,标普 500 指数的远期市盈率为 23,略高于 1990 年数据系列开始时的平均远期市盈率。现在看来,标普 500 指数的价格明显上升,其市盈率接近 28 倍,这一水平仅在 20 世纪 90 年代末的互联网时代以及本世纪初再次超过。

不过,并非标普 500 指数中的所有股票都具有同等代表性。由于该指数的组成部分按市值加权,因此有利于最大的公司。

七巨头,即苹果、微软、谷歌母公司 Alphabet、亚马逊、英伟达(Nvidia)、特斯拉和 Meta,目前占据标普 500 指数近 30%。不能忽略,他们也是今年的大赢家。Nvidia 和 Meta 是今年标普 500 指数中表现最好的股票。

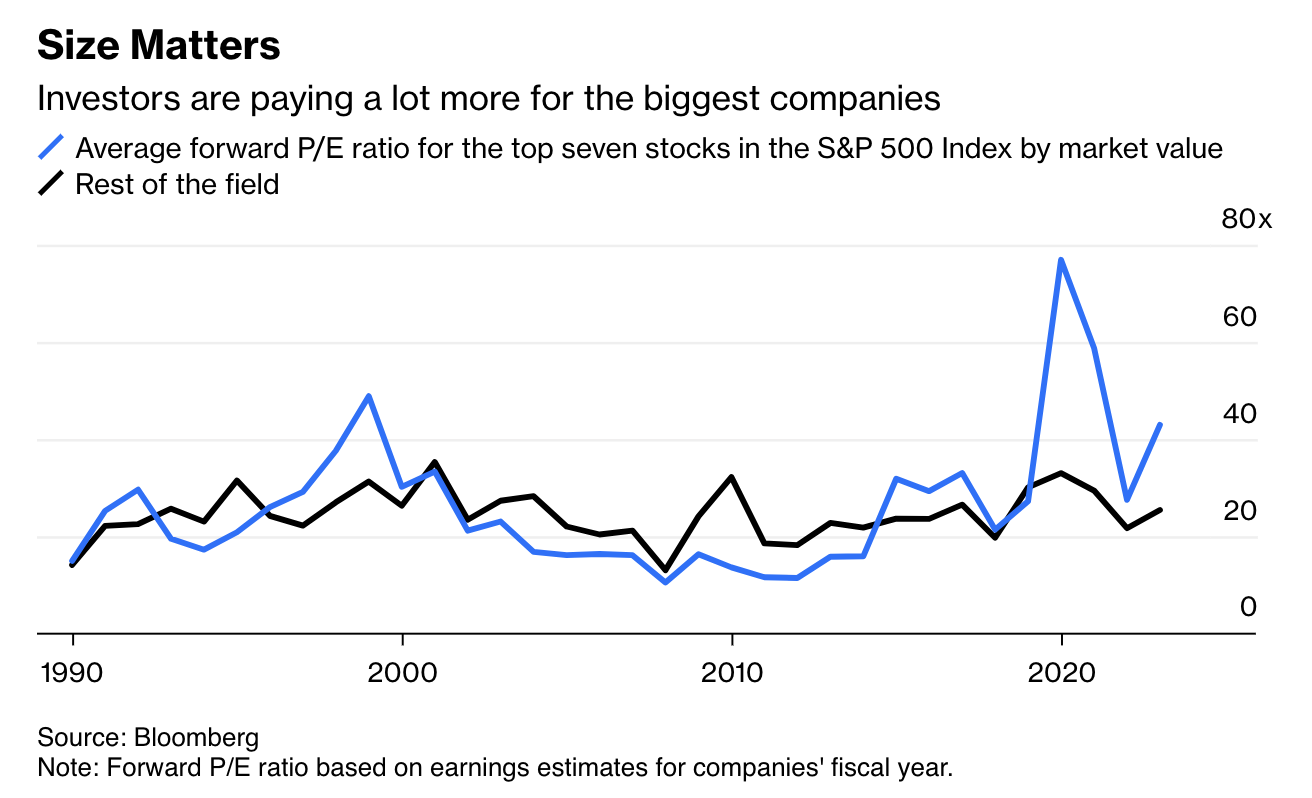

特斯拉排名第五,其余四家均位于前十分之一。七巨头的价格从来都不便宜,但今年的涨势甚至已将它们推向了稀有的水平。其平均市盈率为 43,几乎是该领域其他公司平均市盈率 25 的两倍。

(来源:彭博社)

实际上,标普 500 指数中最大的七家公司的平均市盈率,与该领域其他公司的平均市盈率之间的差距很少如此之大。

首先,最大的公司并不总是最昂贵的。自 1990 年以来,每年计算前七名的平均市盈率大约有一半时间高于该领域。至于另一半,前七名与该领域之间的估值差距在 2020 年飙升至创纪录水平,此后有所回落,尽管仍与 1999 年互联网泡沫的峰值相当。

那么,按理说,排除七大巨头后,市场会更便宜,而且确实如此,尽管并不像你想象的那么便宜。

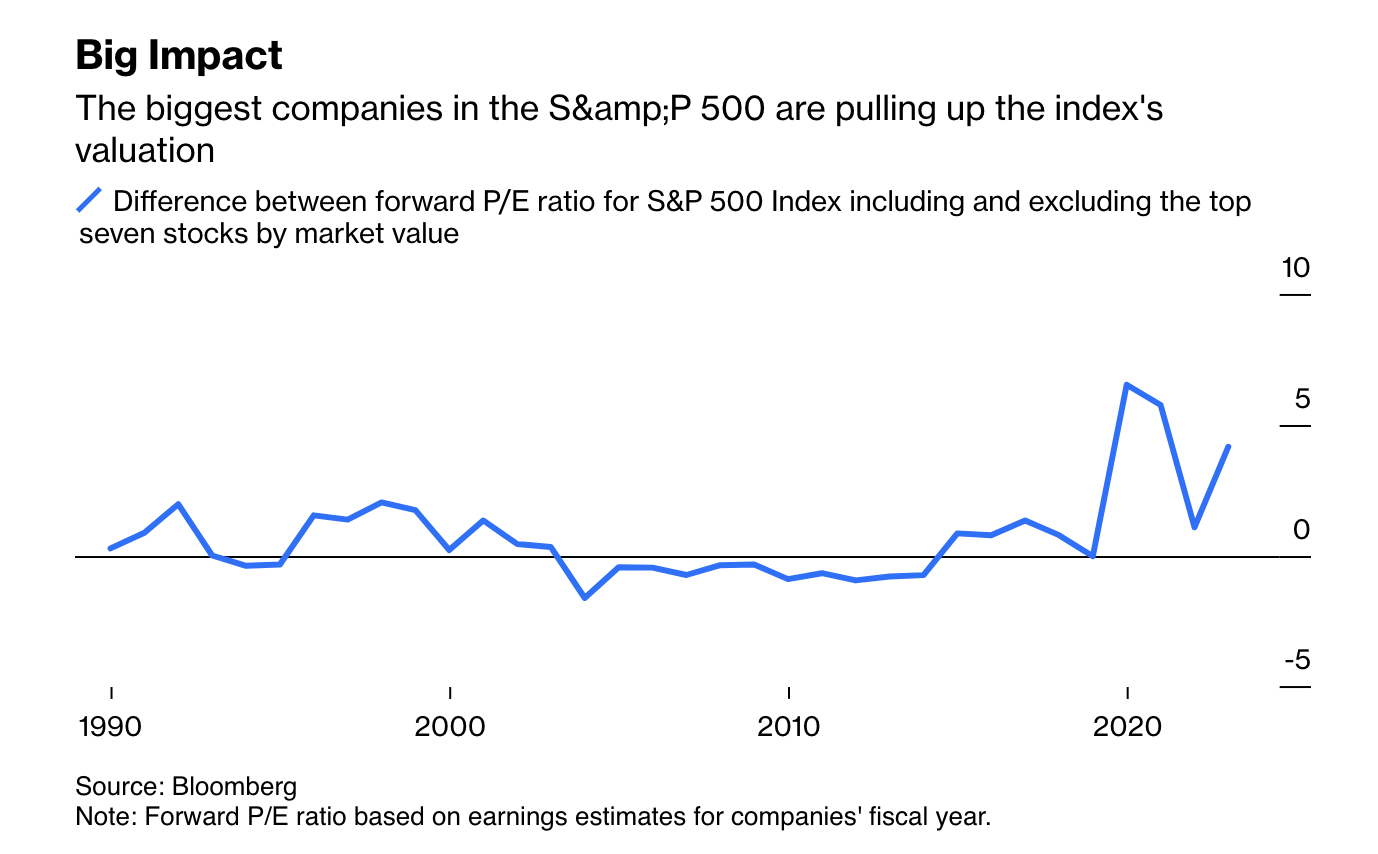

为了进行类似比较,凯萨尔计算了标普 500 指数自 1990 年起每年的加权平均市盈率,包括和排除市值最大的七只股票。这些数字证实,当排除七大股票时,该指数当前的市盈率比率从 28 降至 24。

(来源:彭博社)

然而 24 倍的市盈率也不便宜,它仍高于 1990 年标普 500 指数(不包括前七名)的平均市盈率 21。这也是该类别有记录以来最高的市盈率之一,在 2019 年之前很少超过,而且大多是在互联网时代 。

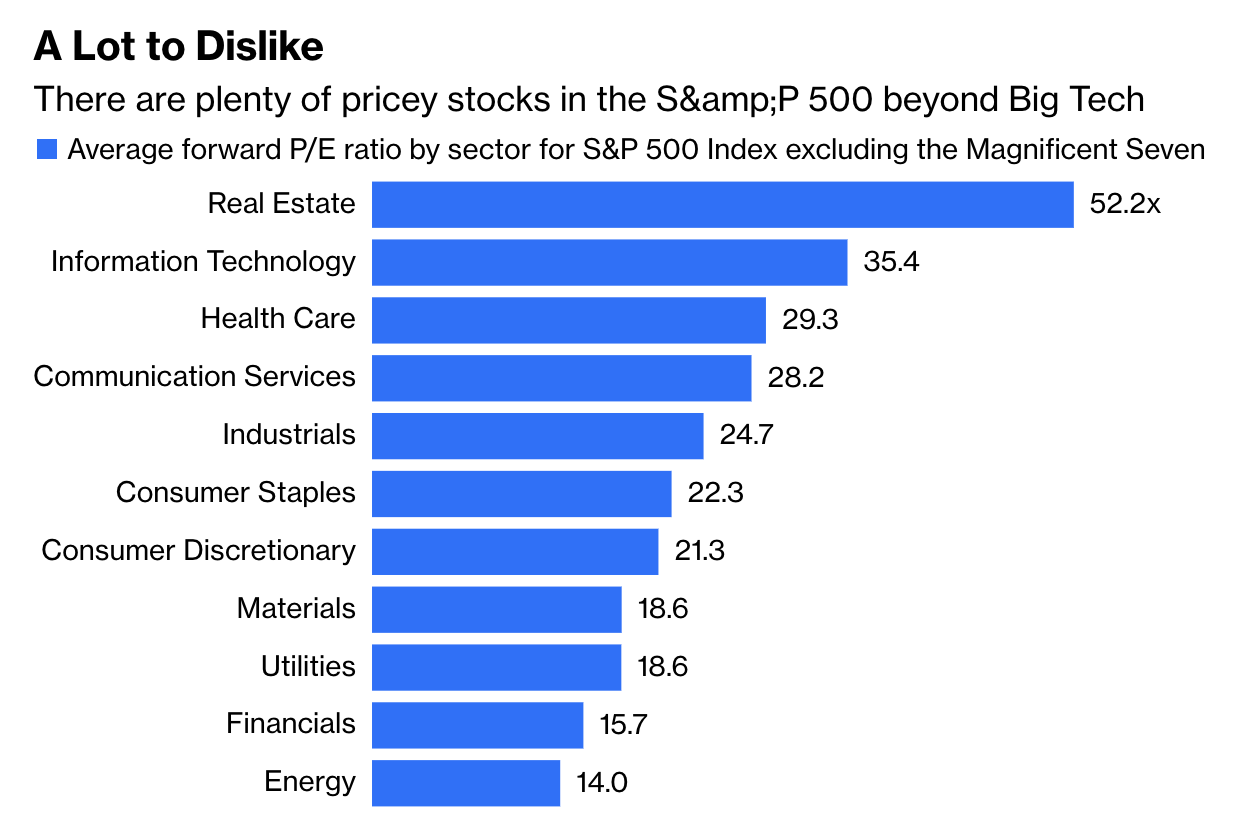

即使没有“七巨头”,科技板块的平均市盈率为 35 倍,标普 500 指数 11 个板块中有 7 个板块的平均市盈率超过 20。无论从哪个角度看,美国股市都远未达到这一水平。

(来源:彭博社)

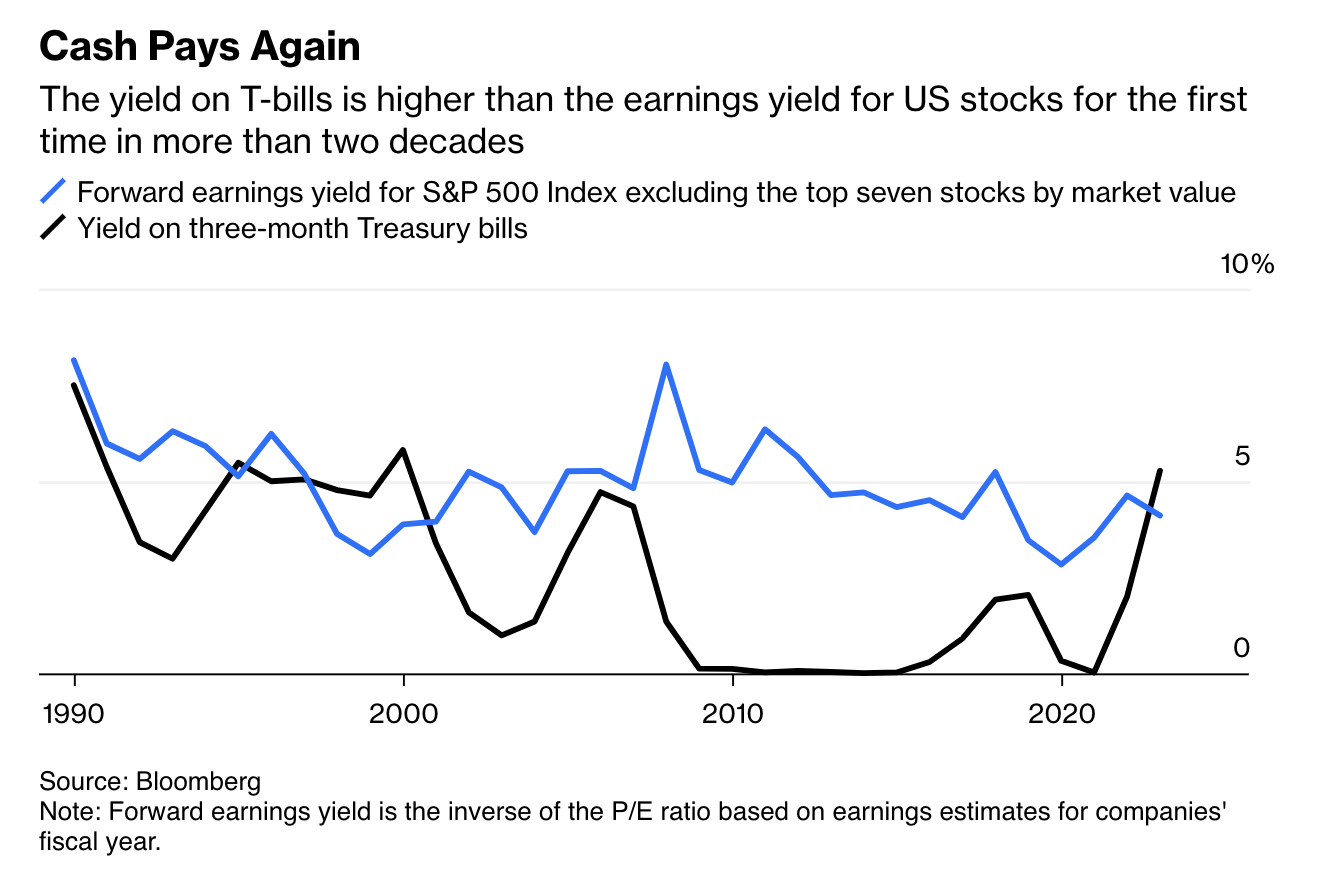

也许对一些投资者来说更重要的是,三个月期国库券的收益率现在超过了标普 500 指数减去前七名后的盈利收益率(市盈率的倒数)近 1.2 个百分点。

这是自 2000 年以来国库券收益率首次超过该集团的盈利收益率,也是有记录以来有利于国库券的第三高利差。

(来源:彭博社)

不过这并不意味着国债的表现将优于股票。从长远来看,他们几乎肯定不会。但一些投资者更愿意持有现金,直到短期利率或股票估值下降,这可能有助于解释今年货币市场基金的大量资金流向。如果有足够多的投资者选择现金,请留意股票估值下跌。

所以,是的,最大的公司价格昂贵,它们正在拉高标普 500 指数等广泛市场指标的估值。但该领域的其他公司价格昂贵,而且没有办法将其归咎于七大公司。

24小时热点