Mysteel:制造业下游消费总结与展望

2022年以来,热轧下游行业呈现不同程度的下滑,不过整体而言下降速度有所放缓,对于制造业消费有一定支撑。

钢结构行业来看,当下钢价已处于相对低位,季节性需求有望延续,项目进程加速,加之钢厂检修计划增多,“供强需弱”局面将近一步改善,8月份或将迎来“钢需”。目前订单情况虽然同比表现仍是处于相对弱势,但8月份较7月份的新增订单情况环比小幅上扬。短期受高温、雨季的影响,下游开工进程仍然缓慢,行业整体运行情况将维持一段时间的弱势状态,不过当下钢价已处于相对低位,后面季节性需求有望延续,项目进程加速,钢材需求有望逐步走强。

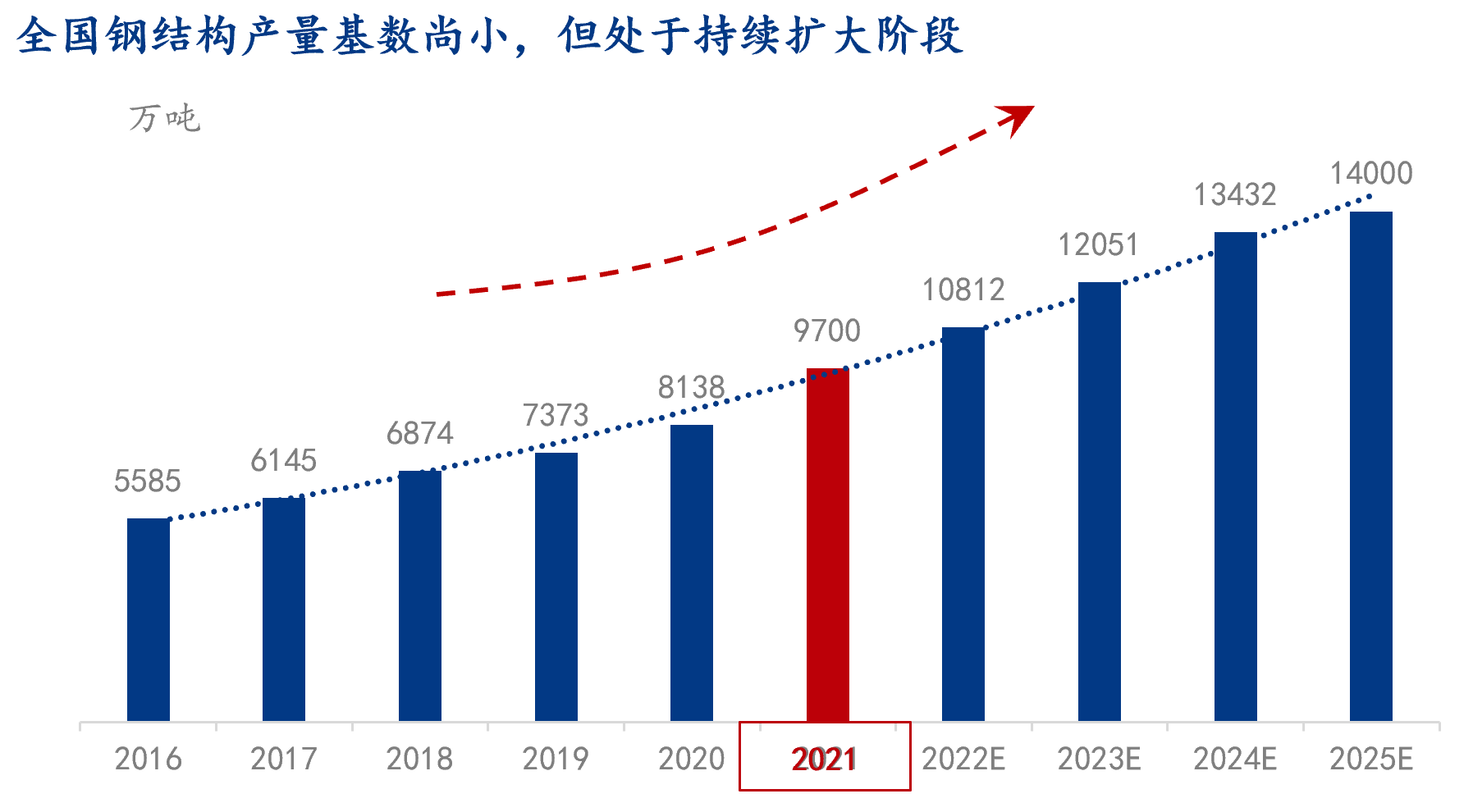

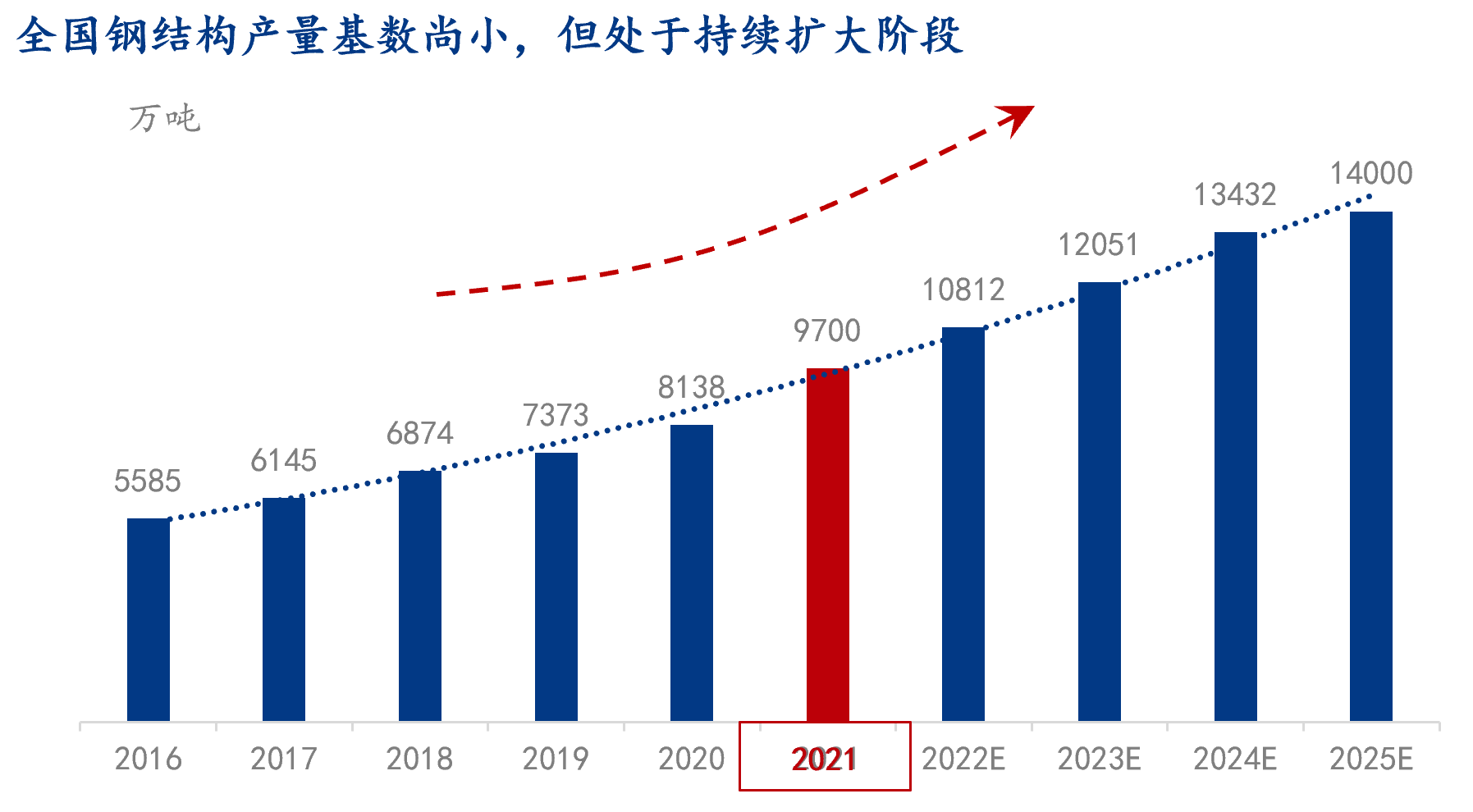

长远来看,全国钢结构产量基数尚小,处于持续扩大阶段,行业前景可观。8月2日,钢结构建筑工业制造工作委员会成立大会上提出美日等发达国家钢结构建筑面积占总建筑面积的40%以上。2021年我国钢结构年产量虽然超过9700万吨,但建筑钢结构建筑占比只有5~7%。钢结构住宅占比仅1%。未来还有很大的用钢需求提升空间。十四五期间,国家将大力推进新型建筑工业化发展,带动建筑业全面转型升级。鼓励医院、学校等公共建筑优先采用钢结构,同时积极推进钢结构住宅和农房建设。据《钢结构行业“十四五规划及2035年远景目标》提出,到2025年底全国钢结构用量将达到1.4亿吨左右;行业龙头企业东南网架预测,十四五期间全国装配式建筑新开工建筑面积年均增速或达25%,行业规模将持续扩大;预计十四五期间全国钢结构产量年均增速约15%,结合Mysteel测算的钢结构用钢比例,预计钢结构发展将拉动全国型钢消费量在十四五期间增长1400万吨。

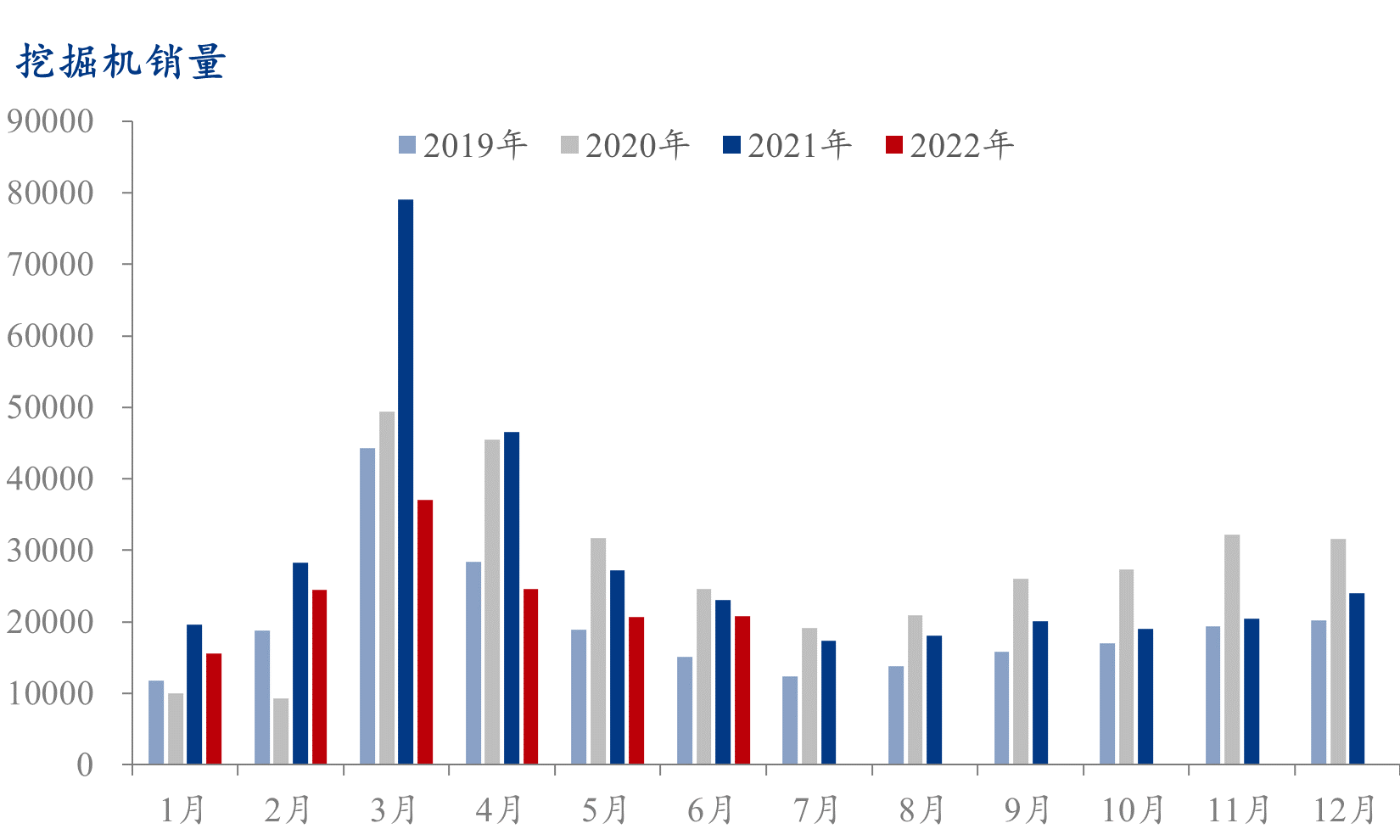

工程机械行业内需转弱,出口提升,相关加工制造产业运营不佳,部分企业停摆,销售压力依旧存在,结合工程机械下游房地产和基建恢复的时间节点和需求,预计工程机械产销量在9月会有所释放。在行业周期性调整的大环境下,工程机械各品类设备销量持续下滑,以挖掘机为例,截至今年7月初,已经持续了14个月的负增长,挖掘机出口仍然保持着高速增长的态势,1-6月出口量同比增长72.2%。出口量占比达到总销量的36.32%。今年以来,挖掘机出口量占比持续增长,海外需求旺盛,但是由于物流受限,部分海运受阻,出口量受到一定影响。短期国内市场需求依旧不容乐观,海外需求仍是销量增长点。

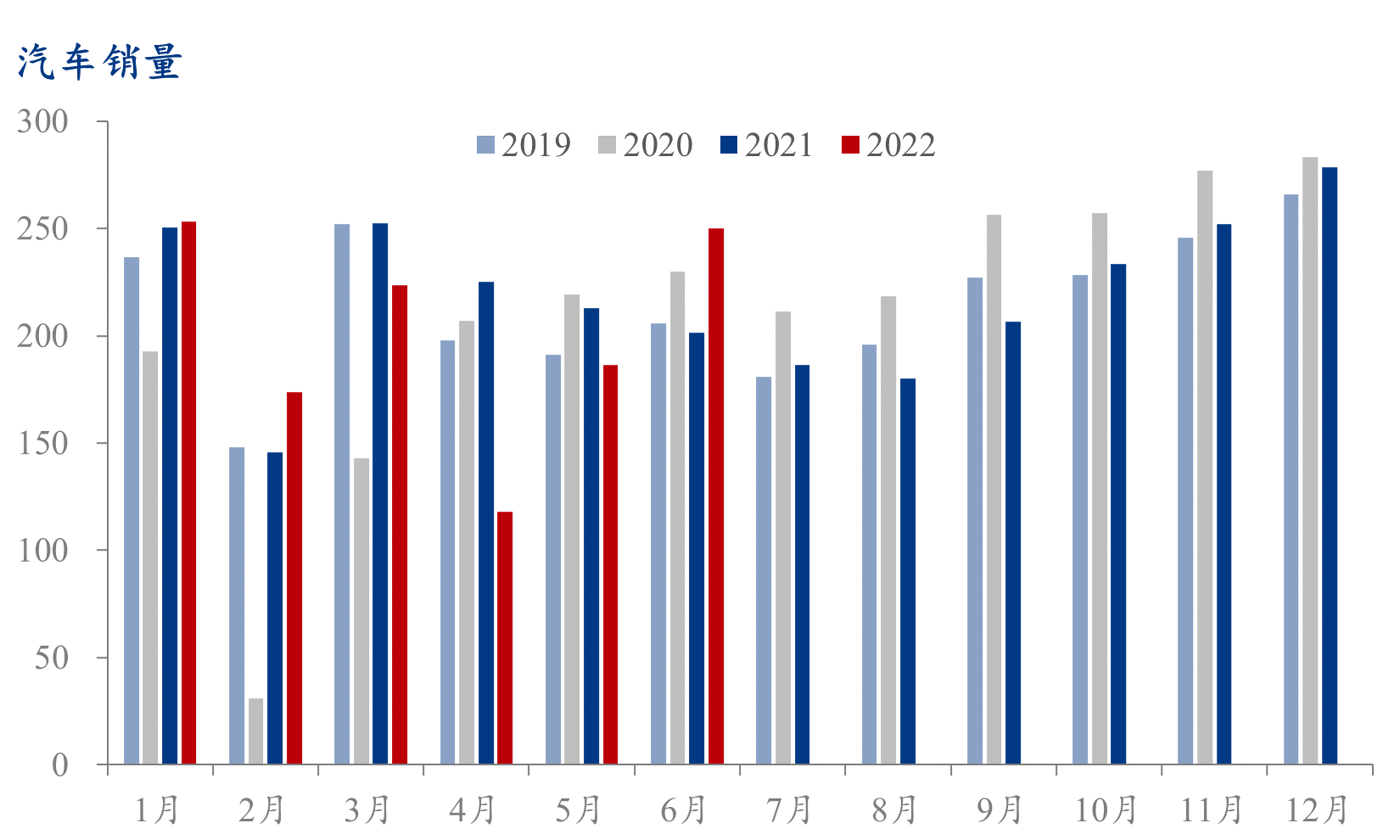

汽车行业,产销同比下降,新能源持续发力,结合各城市促进汽车的消费政策,以及主机厂的促销政策,预计下半年的汽车产销量较上半年均会有明显提升,乘用车是汽车产销量提升的主力军。整个上半年,我国汽车产销量分别达到1211.7万辆和1205.7万辆,同比下降3.7%和6.6%。海关总署2022年7月13日数据显示,2022年6月中国出口汽车24.8万辆,同比增长33.33%。1-6月中国出口汽车132.3万辆,同比增长41%。根据Mysteel调研,截至目前,汽车行业样本企业原料库存月环比下降1.61%,原料日耗月环比下跌8.71%。7月份整体汽车行业压力得到小幅缓解,但整体的生产量却有所下滑。乘用车下半年汽车经销商的营业天数恢复正常,叠加补贴政策的出台,疫情的缓解,消费市场会得到改善,上半年压制的消费,预计在下半年会有所释放。同时,支持消费的政策也会刺激部分持币待购的客户提前消费。预计下半年汽车销量同比去年同期实现正增长。新能源汽车上半年产销同比翻翻,新能源汽车的产品设计、技术装备、充换电基础设施、油价等因素,都在助推新能源汽车市场需求。因此,新能源汽车在上半年整车产销同比下降的环境下,产销同比仍然是成倍增长。商用车上半年产销同比有较大降幅,截止到6月份数据显示,物流运输业景气度、公路运输货物运量、中心城市公共交通客运量同比增速均呈现下降态势。

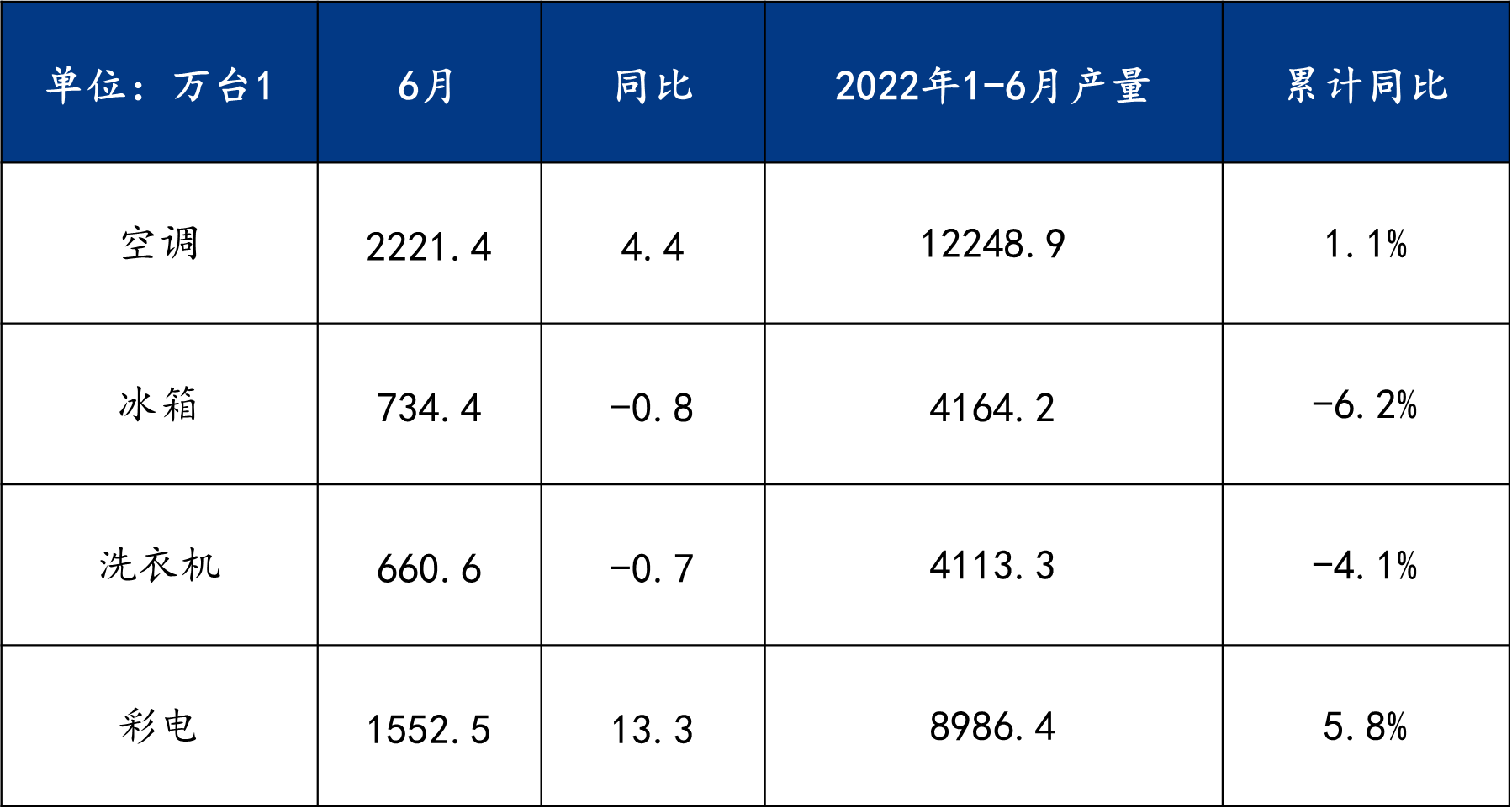

家电行业销售低迷,促消费回暖政策在持续发力,政策向好提振市场情绪,地产表现疲软,家电行业或将受到影响,预期后期家电行业整体走势表现一般。上半年受疫情和原材料涨价等因素的影响,家电行业消费不振,整体销售尚未恢复到2019年疫情暴发前的水平;3-4月份原材料成本高位,上海停工停产供应链承压等,致使居民消费恢复进程放缓,物流受阻,家电企业销量遇冷;5、6月原材料价格逐步回落,且618大促销售数据较好,但却多为回补3、4月销量,整体回暖节奏较缓。随着美国对华商品关税豁免政策的进一步实施,以及海运费下降趋势来看,下半年家电出口成本将下移,家电出口有望开始恢复,尤其是在智能清洗类家电上或将引领家电出口新方向,但总体增量表现不会他明显;国家统计局数据显示,中国四大家电产量6月空调同比增长4.4%,1-6月累计同比增长1.1%;彩电累计同比增长5.8%;冰箱累计同比下降6.2%,洗衣机产量累计同比下降4.1%;整体来看1-7月家电行业订单表现尚可,政策刺激下的消费潜力尚存。近期家电原材料端价格走势涨跌互现,促消费回暖政策在持续发力,政策向好提振市场情绪,而地产表现疲软,家电行业或将受到影响,预期后期家电行业整体走势表现一般。

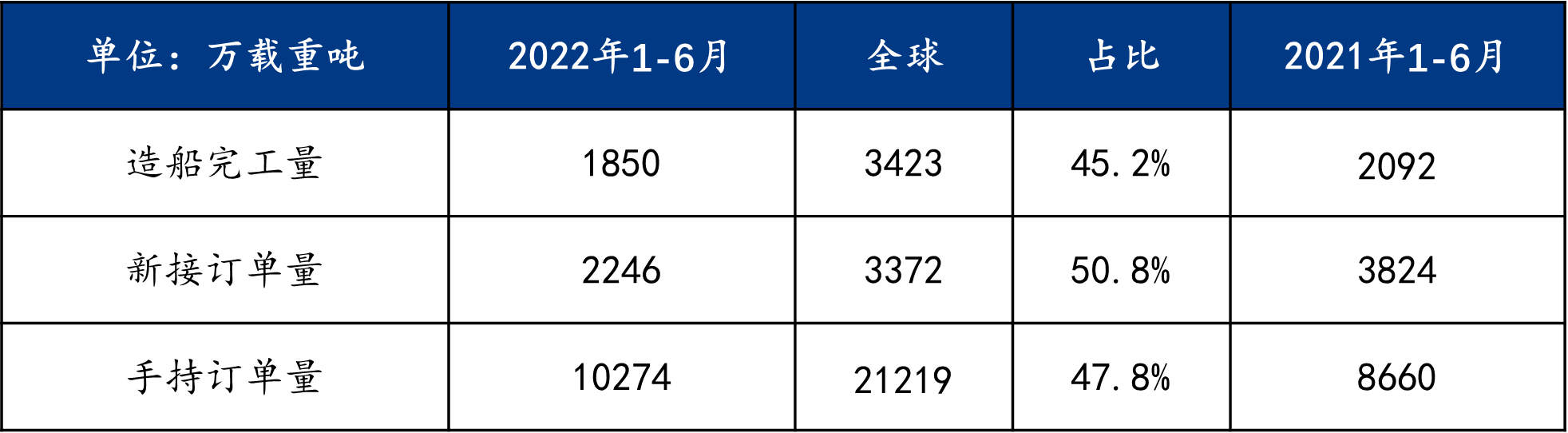

造船行业来看,新接订单下降过半,下半年集运价格承压,新接订单较稳。上半年世界新造船市场完工交付出现较大下滑,只有手持订单继续攀升,修正总吨(CGT)计实现“破亿”。根据中国船协统计数据,1-6月,世界新造船市场成交2331万CGT,同比下降14.5%,但仍比“十三五”同期均值高出82.8%;完工交付1411万CGT,同比下降11.4%;截至6月底,世界手持订单达到1.01亿CGT,同比增长23.2%。中国造船三大指标继续领跑世界,其中新接订单量按CGT计占世界的47.7%。同期,韩国市场份额占世界的42.7%,中韩两国新接市场份额达到89.7%,这是本世纪以来世界首次前两个造船国家的市场份额接近90%。美国十大港口进口货柜量自今年5月以来,平均已下降25%,南加州海事交易所数据显示,近期在洛杉矶港及长滩港等待卸货船只已从今年1月的109艘减少至22艘。而6月底波罗的海指数最新数据则显示从中国到美西每个货柜运费为9585美元,相较今年初下降34%,较去年同期减少50%,但仍是2020年6月的四倍。全球性的物流中断和港口拥堵情况依旧存在,但处于好转的态势,再加之还有大量手持订单正在赶工交付,尽管短期内航运的供需是一个慢平衡状态,可当大量箱船交付之后是很大可能出现运力过盛的可能。因此,预计到明年一季度左右整个航运市场都会较为平衡。

总体而言,随着一系列稳经济、稳投资的宏观政策和措施贯彻实施,基础设施建设力度将不断加大,我国经济将快速向正常轨道回归,为拉动“钢需”注入强劲动力,实际市场用钢需求表现或将进一步恢复,下游用钢企业产销状况将好转,“钢需”将好于上半年。

24小时热点