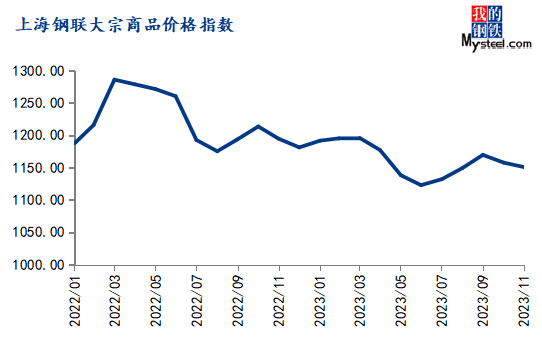

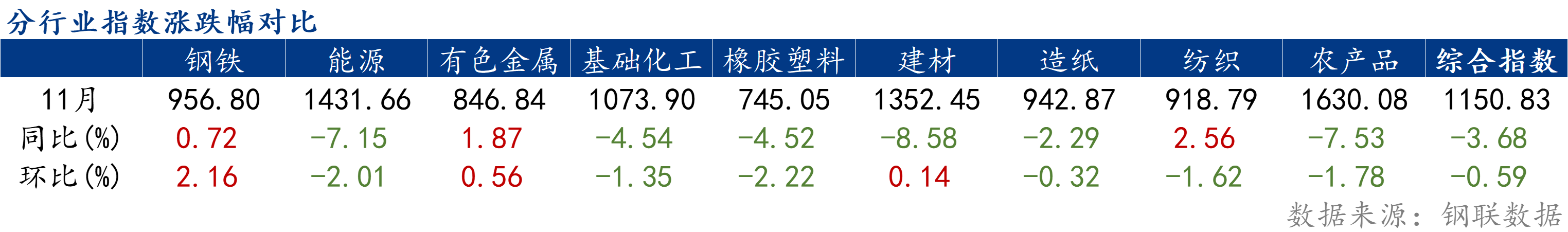

Mysteel:11月大宗商品价格指数环比下跌,后期或震荡偏弱

2023年11月份,上海钢联中国大宗商品价格指数(MyBCIC)终值为1150.83,同比下跌3.68%,环比下跌0.59%,降幅均较上月收窄。

宏观分析:国际方面,11月份,美国Markit制造业PMI终值49.4,较上月回落0.6;美国ISM制造业PMI终值为46.7,较上月持平。欧元区11月制造业PMI终值为44.2,较上月提高1.1。美国经济活动放缓,物价涨势已经缓和,失业率已从4月的3.4%攀升至10月的3.9%,美联储加息周期或已结束。

国内方面,11月份,中国制造业PMI为49.4%,比上月下降0.1个百分点,当月供给扩张放缓,需求继续回落。11月份,建筑业商务活动指数为55.0%,比上月上升1.5个百分点;建筑业新订单指数为48.6%,比上月下降0.6个百分点。因积极的财政政策加力提效,基建投资持续发力,11月重点项目施工进度加快。不过,房地产商务活动指数仍低于临界点,叠加传统淡季,建筑业整体需求表现不足。

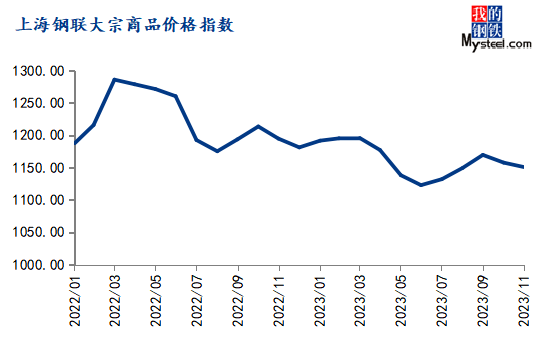

细分行业情况:

环比来看,11月份钢铁、有色金属、建材等3个行业价格指数上涨,能源、基础化工、橡胶塑料、造纸、纺织、农产品等6个行业价格指数下跌。

同比来看,11月份钢铁、有色金属、纺织等3个行业价格指数上涨,能源、基础化工、橡胶塑料、建材、造纸、农产品等6个行业价格指数下跌。

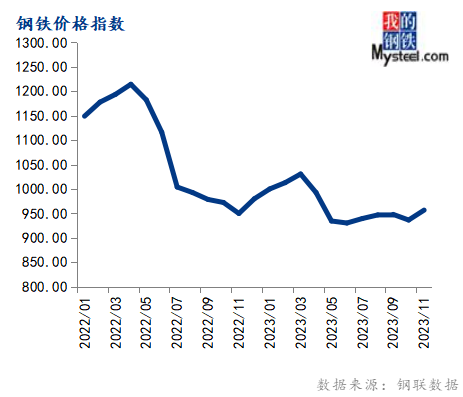

11月份钢铁价格指数为956.80,环比上涨2.16%,同比上涨0.72%。

11月国内钢材市场价格震荡反弹,呈现以下特点:1)钢价偏强运行,其中螺纹钢、热卷领涨。2)原燃料低库存叠加宏观预期向好,原燃料价格偏强运行,钢厂维持低利润。

12月钢材价格或将先抑后扬。利空因素:1)淡季钢材需求疲弱,社会库存出现增加是大概率事件。2)钢材产量将出现季节性下降,原燃料价格难以继续上涨,钢材生产成本有望下降。利多因素:1)政策的制定、实施具有连续性,加之12月将召开政治局会议,稳增长的预期难以被证伪,宏观面偏好;2)钢市供需矛盾不大,随着冬储提上日程,价格有望在冬储博弈中出现反弹。

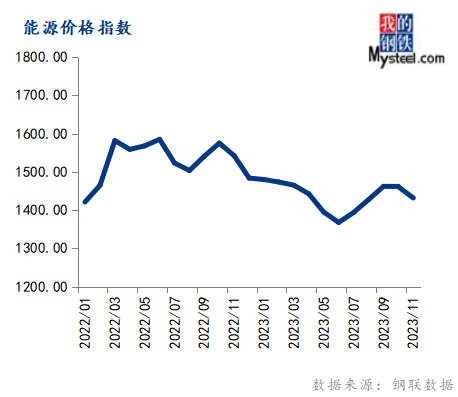

11月份能源价格指数为1431.66,环比下跌2.01%,同比下跌7.15%。

11月山东独立炼厂汽柴油月均价环比下跌,国六92#汽油月均价格为8132元/吨,环比下跌4.16%;国六0#柴油月均价格为7409元/吨,环比下跌3.58%,但月内价格表现分化,汽油价格低位小幅反弹,而柴油则维持低位震荡,主要受需求分化和预期影响,11月山东炼厂持续减产,汽柴油产量均有减少,但进入冬季后,部分居民转换出行方式,私家车出行增多汽油消费量增加,且10-11月汽油预售船单较多,而柴油需求则随着气温下降需求逐渐减少,柴油船单成交亦较少。另外因为减产缘故汽柴油价格相对原油均显现出较强的抗跌性。

11月,国内动力煤市场呈现震荡偏弱走势。月中及月底有两次反弹行情,主要原因是随着冷空气的降临,电厂日耗的回升叠加下游抄底心理,内贸市场有所反弹,但随着港口库存持续高位、下游采购不及预期,整体来看难以对市场形成长效支撑,煤价经过短暂上涨后进入回落通道。

展望12月,国有大矿保持正常生产,产地供应维持较高水平,而需求端,全国多地寒潮大降温,气温下降使得用电需求出现增量,终端耗煤逐渐进入旺季水平,但在长协煤常态化供应及进口煤辅助补充下,电厂整体库存水平处于偏高位置,存煤可用天数较为可观,短时间内补库需求难有大幅释放,下游化工、水泥等非电企业以刚需采买为主,市场整体需求缺乏实质性支撑,预判动力煤市场基本面将继续向宽松方向发展,预计12月动力煤价格或继续维持窄幅震荡态势。

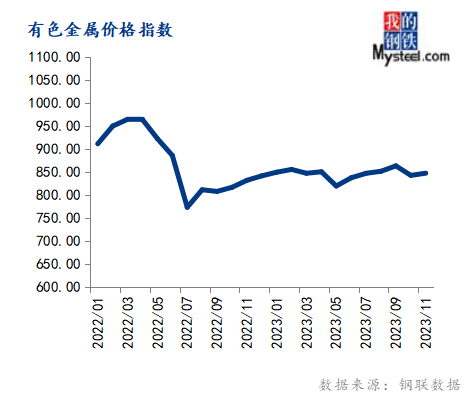

11月份有色金属价格指数为846.84,环比上涨0.56%,同比上涨1.87%。

11月,六大基本金属价格除铜外普遍下跌,其中镍价跌幅最大。国内现货市场上,以全国有色金属现货交易重点城市上海为例,基本金属中,1#电解铜2023年11月末价格68840元/吨,10月末价格67685元/吨;A00电解铝2023年11月末价格18610元/吨,10月末价格19050元/吨;1#铅锭2023年11月末价格15825元/吨,10月末价格16300元/吨;0#锌锭2023年11月末价格20950元/吨,10月末价格21220元/吨;1#锡锭2023年11月末价格196250元/吨,10月末价格213000元/吨;1#电解镍2023年11月末价格136100元/吨,10月末价格146830元/吨。

基本面上,铜库存下降明显,尤其是华东市场一度跌破4万关口,市场升水也因此持续走高,当前市场入库少的问题依然未得到缓解;下游铜加工企业由于面临着高升水的压力,部分企业开始规划后续降产、减产的安排,因此企业生产表现有可能出现下滑。后市来看,铜现货供应偏紧的局面依然突出,因此短期内高升水的问题恐怕难以得到改善,尤其是交割期再度临近,近月月差有望再度被拉大,铜市场近强远弱的局面会再度凸显。

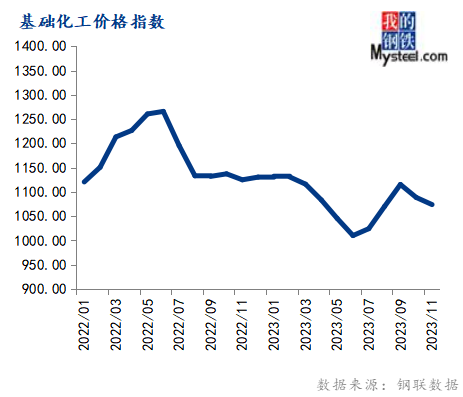

11月份基础化工价格指数为1073.90,环比下跌1.35%,同比下跌4.54%。

11月国内甲醇市场呈现一定市场差异性。月中上旬,西南及华中地区装置检修集中性较高,区域内及周边市场供应压力明显减小,生产企业报价相对坚挺,但下游对高价存一定抵触心理,拿货积极性一般,维持按需采购,接货价格相对偏弱,贸易利润被压缩,港口地区,在累库通道预期下,基差受到一定压制;月中下旬,成本支撑走弱,人民币汇率强势回升,进口预期仍处高位,市场信心不足,价格整体走跌,但内地在供应压力减小的支撑下,下跌幅度相对较小,港口倒流至内地套利空间打开,支撑港口表需走强;临近月底,港口部分地区可售货源减少,加之对 12月进口缩量的预期,基差报价相对坚挺,内地市场氛围在盘面的带动下反弹。

12月传统下游开工或维持平稳运行,甲醇消费或变动不大。12月供应存增加预期,生产企业库存或小幅增加可能。供需双高背景下,预计甲醇市场或偏强运行。

11月份橡胶塑料价格指数为745.05,环比下跌2.22%,同比下跌4.52%。

11月中国天然橡胶市场行情震荡走弱,其中全乳胶、20号泰混、20号泰标月均价分别为13009元/吨、12115元/吨和1481美元/吨,环比分别波动-0.64%、+0.69%、-1.65%。

预计 12月份天然橡胶价格或仍维持偏弱震荡局面。东南亚主产区季节性供应上量趋势不变,海外订单陆续到港,国内天胶现货供应压力逐渐显现,中国天胶社会库存累库预期增强,需求端下游轮胎年终需求淡季,走货压力显现,全钢胎企业成品库存累积计划降负,开工率或继续下滑,对原材料天胶消化能力走弱,供需基本面偏空对胶价形成压制,12月份天胶价格或向下探底后回调整理。

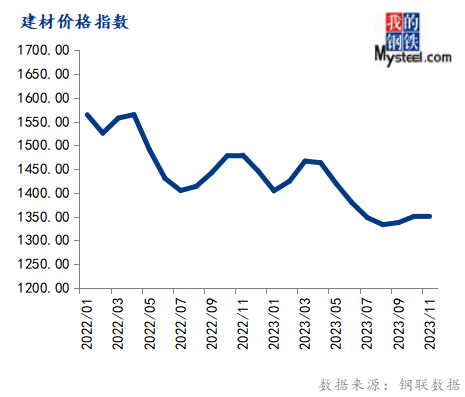

11月份建材价格指数为1352.45,环比上涨0.14%,同比下跌8.58%。

11月全国水泥价格继续震荡上行。需求方面,重点工程托底,市政、园区、厂房等项目赶工及新开工,延缓北方停工带来的下降,整体呈现缓慢下行。供应方面,库存持续高位后,11月中下旬开始多地水泥企业集中停窑,开始消化熟料库存,价格整体震荡上行。

12月水泥行情或将先扬后抑,需求方面,后期随着气温继续转寒,项目施工进度受到影响,加之下游重心或将陆续转移到资金回款,全国出库量或将持续下滑,在天气状况持续晴好的情况下,长三角、珠三角等区域需求仍有支撑力度。供应方面,12月全国窑线运转率继续下降,供应大幅收窄,缓解供需矛盾,在成本持续高位,价格持续低位,厂家亏损的情况下,不排除部分区域价格仍有上涨可能,但随着需求进一步回落,涨价也将难以支撑。综上所述,预计12月水泥行情或将先扬后抑。

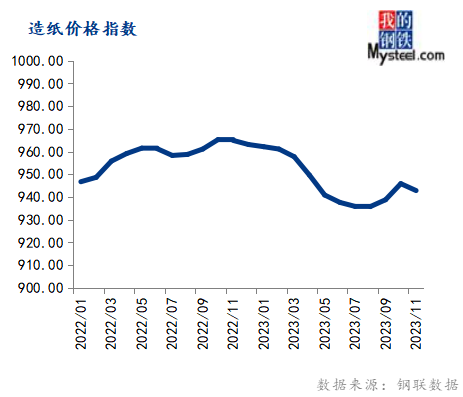

11月份造纸价格指数为942.87,环比下跌0.32%,同比下跌2.29%。

11 月,中国瓦楞纸市场现货均价 3022.1 元/吨,环比-2.0%,同比-12.5%。主要原因分析:一、11月瓦楞纸市场先跌后涨,月初玖龙多基地下调瓦楞纸价格或执行优惠政策,累计跌价幅度达 50-200 元/吨不等,月底规模纸企陆续上调纸价 50元/吨,然涨幅不及前期跌幅。月末龙头纸企拉涨态度较为明显,11 月瓦楞纸均价整体较 10 月下跌 61.9 元/吨;二、11月终端需求未见明显好转,前期下游二级厂备货意愿不强,后期规模纸企涨价刺激下,下游二级厂拿货积极性阶段性提升。且纸企库存水平压力较上月增大,瓦楞纸市场上行仍有阻力;三、原料废旧黄板纸市场价格先跌后涨,成本面支撑程度尚可。

虽终端消费复苏缓慢,需求端暂无明显利好支撑,然规模纸企拉涨意愿强烈,春节订单逐步显现后,需求或存好转预期,叠加近期原料废旧黄板纸震荡回升,成本面利好瓦楞纸价提升。隆众预计,12月瓦楞纸市场或小幅上行。

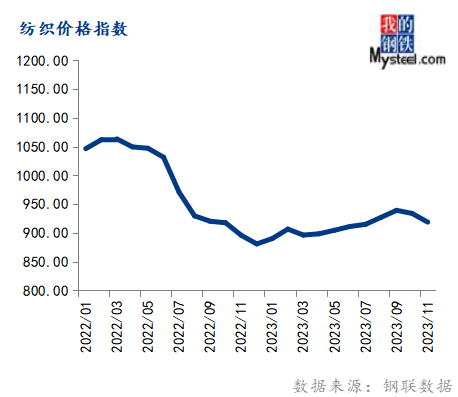

11月份纺织价格指数为918.79,环比下跌1.62%,同比上涨2.56%。

11月PTA市场价格下跌,加工费持续修复后收窄。月内大宏观与产业弱势基本面相博弈。上旬,美联储暂时取消加息,国内政策预期宽松,叠加产业现实供需良性、去库,市场价格在偏高位整理。中旬,中美边贸缓和预期及原油减产提振情绪,继而现实产业供需仍良性,期现市场价格增仓逐步反弹。下旬,TA新增及存量重启下的供应有增,产业现实与预期供需均弱,叠加人民币升值冲击,期现市场虽资金减仓持续下沿。

预计12月PTA市场价格或是近强远弱,加工费做缩预期。原油深化减产或短时提振气氛,但减产加剧经济前景偏空预期。继而考虑后道订单递补逐步受限,随着累库加剧,负反馈逐步升温,归于成本及需求支撑将逐步示弱。预期聚酯端早期在挽损及库存仍良性基础的支撑存在,中后期将逐步存压。结合PTA月内供应偏充,产业供需日渐失衡,继而拖累期现市场。

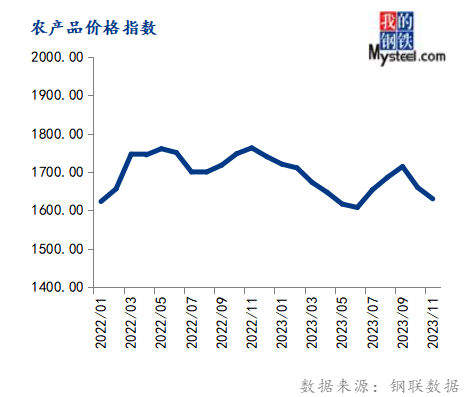

11月份农产品价格指数为1630.08,环比下跌1.78%,同比下跌7.53%。

11月,Mysteel数据显示全国油厂豆粕成交均价3962元/吨,环比下跌226元/吨,跌幅5%;全国豆粕基差均价77元/吨,环比下跌195元/吨,跌幅72%。连粕M2401经过11月冲高回落后,目前已然跌破油厂豆粕保本价,理论上暂不具备大幅向下的空间,但需要考虑的是,接下来国内的供需或许比成本显得更加重要。预计12月的连粕M2401仍需消化现货基本面带来的下行压力,而后关注是否出现有效支撑,豆粕基差价格出现企稳,引发下游饲料企业的一轮采购,令期价企稳,甚至反弹。现货价格运行轨迹或基本趋同。

11月大连盘玉米主力合约 C2401价格呈现先涨后跌态势,价格重心下移。展望12月,产区基层售粮节奏将加快,玉米供应压力将逐渐显现。目前市场看空氛围仍较强,贸易环节随收随走。港口收购主体建库意愿不强,维持压价收购策略,根据装船需求按需收购,目前玉米性价比已经高于小麦和陈化稻谷,饲料企业加大玉米采购力度,刚性需求增加对价格有一定支撑作用,但由于下游养殖利润亏损严重,用粮企业建库意愿不强。未来仍需重点关注产地天气,以及持续关注基层售粮节奏。

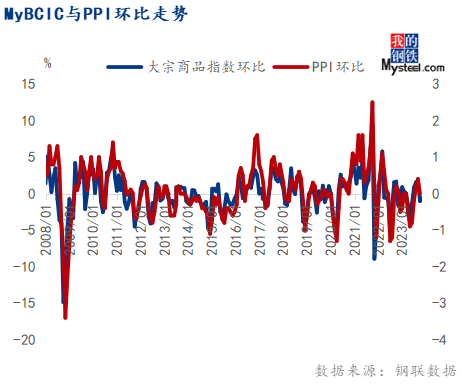

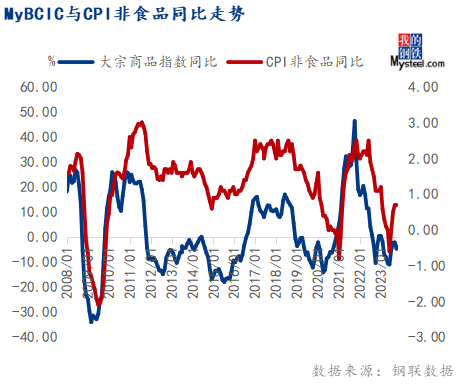

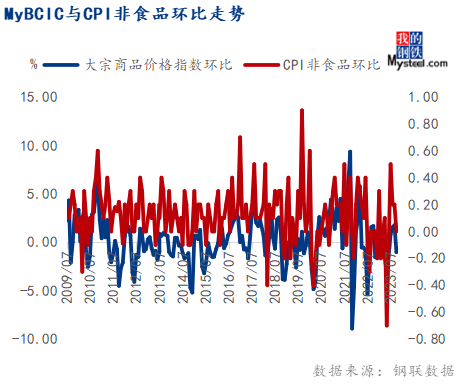

宏观指标预测:根据历史数据观察,MyBCIC的变化一般会领先PPI 1-2个月,尤其是在拐点的变化上,甚至比PPI更为敏感,而PPI与CPI非食品价格走势相关性又比较高,对于国民经济运行情况能够提供预测与警示。

进入12月份,随着国内气温继续转寒,项目施工进度受到影响,预期大宗商品需求整体表现疲弱。同时,尽管近期OPEC+产油国联盟不断作出减产承诺,但因全球经济复苏缓慢,市场对原油需求预期偏弱,短期原油价格延续震荡偏弱。综合来看,受制于淡季需求表现不足,12月份大宗商品价格指数或震荡偏弱,考虑到我国货币政策将更加注重跨周期和逆周期调节,宏观稳增长预期仍在,不排除钢铁等部分行业价格指数出现先抑后扬态势。

24小时热点