2023年02月08日申银万国期货每日收盘评论

当日主要新闻关注

2)国内新闻

2月5日至6日,香港特区行政长官李家超出访沙特阿拉伯首都利雅得,在利雅得举办的投资论坛上,两地签署共6项合作协议,参与方包括港交所、商汤科技、和记港口、香港总商会等,合作涵盖金融、创新科技、商务、交通、能源等领域。据新华社报道,沙特证交所集团与香港交易及结算所有限公司(香港交易所)签署合作备忘录,以推动双方金融市场互惠互利。港交所行政总裁欧冠升表示,两地交易所潜在合作范畴包括碳排放权、ETF互挂、人员交流等。

3)行业新闻

2022年,得益于石油和天然气价格走高,各大能源巨头再度一路“狂飙”赚得盆满钵满,埃克森美孚更是以每小时平均赚630万美元的成绩直接创下西方石油行业的新高。英国石油(BP)也在2月7日公布了2022年业绩,不仅实现了创纪录的利润,同时选择提高股息和扩大股票回购。美国油气巨头雪佛龙也在收获创纪录的高利润时宣布大手笔派息和股票回购计划。

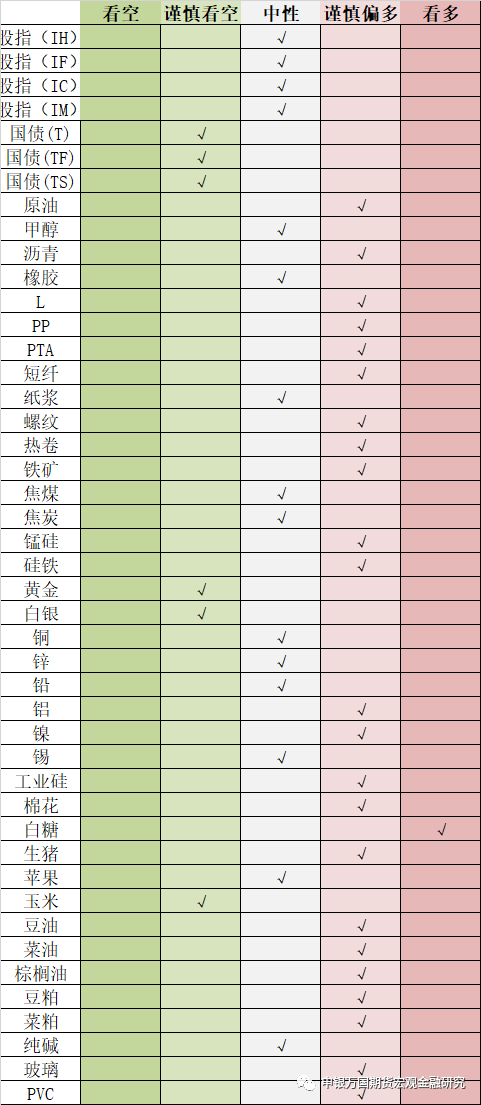

品种日度观点汇总

主要品种收盘评论

01

金融期货

【股指】

股指:A股下跌,医药生物和综合领涨,传媒和通信领跌,上证50指数跌0.34%,中证1000指数跌0.67%,两市成交额8054.02元,资金方面北向资金净流出13.90亿元,02月07日融资余额增加53.24亿元至14694.67亿元。2023年以来政策不断发力,消费有恢复迹象,经济开始回暖,人民币相对美元升值吸引外资持续配置A股,资本市场加快注册制改革。节后股指下跌为主,当前尚无调整结束迹象,中证500和中证1000较为强势但也开始走弱,操作上建议先观望。

【国债】

国债:小幅下跌,10年期国债活跃券收益率上行0.3bp至2.898%。央行开展6410亿元7天期逆回购操作,当日净投放4860亿元,结束此前连续五日净回笼,Shibor全线上行,资金面继续收敛,近期期债走强主要受机构配置和期现基差修复影响。国务院联防联控机制表示全国整体疫情已进入低流行水平,1月份制造业景气水平明显回升,居民生活消费逐步恢复正常,2月6日零时起全面恢复内地与港澳人员往来。国务院领导人主持召开座谈会,表示要持续实施好稳经济一揽子政策措施,扎实做好当前工作,继续拓展经济运行回升态势。美国1月季调后非农就业人口增51.7万人,创去年7月来最大增幅,远超市场预期,美联储主席表示若就业继续强劲,加息可能超出市场定价水平,美债收益率继续上行。在经济复苏预期逐步兑现的情况下,预计国债期货价格上行空间有限,操作上建议暂时观望,关注即将出炉的1月金融数据。

02

能化

【原油】

原油:沙特阿拉伯上调对亚洲供应的主要出口原油官方销售价,土耳其大地震给原油运输带来担忧,SC上涨0.19%。国际能源署总干事毕罗尔周日表示,随着全球第二大石油消费国中国需求复苏,石油生产国可能不得不重新考虑他们的产量政策。中国是世界上最大的原油进口国和第二大液化天然气买家,其需求已成为2023年全球石油和天然气市场最大的不确定因素,因为投资者将注押在放松抗疫限制后中国需求复苏的速度上。

【甲醇】

甲醇:甲醇下跌0.79%。本周国内煤(甲醇)制烯烃装置平均开工负荷在78.02%,较上一期下跌2.34个百分点,本周期内,内蒙古个别CTO装置1月下旬停车,国内CTO/MTO装置整体开工较节前下滑。截至2月2日,国内甲醇整体装置开工负荷为68.17%,较上周上涨0.24%。整体来看,沿海地区甲醇库存在83万吨,环比节前上涨5.75万吨,涨幅在7.44%,同比下降9.29%。整体沿海地区甲醇可流通货源预估24.9万吨附近。据卓创资讯不完全统计,预计2月3日至2月19日中国进口船货到港量在52.22-53万吨。

【橡胶】

橡胶:橡胶周三走势下跌,RU05收于12650,下跌65,目前国内产区停割,无原料价格参考,期货仓单量相对偏低,春节过后,区域流动性增强,国内消费复苏明显,后期市场需求预计持续回升,下游轮胎开工率节后持续回升,海外供应也逐步进入淡季,供应端压力减轻,短期沪胶走势持续回调后,没有新增利空,预计走势逐步企稳沥青:沥青今日再度小幅震荡,2306合约收于3836元/吨,结算价微涨3元,振幅0.08%。虽然节后原油成本小幅走跌,价格依旧处于近4年相对高位运行中。土耳其地震影响部分经过土耳其管道,但预计为短期冲击。供应方面,截至2月3日当周,国内沥青厂装置总开工率为27.96%,较上周增加0.07%。供应方面,预计2月排产达到全年产量最低位,约在180万吨左右。需求方面,当前社会库存低位,有一定备货需求,且北方多数炼厂有待交付的合同支撑出货,EIA昨日上调2024年原油需求,多头开始主导。目前现货价格上涨,沥青库存存货比季节性回升,依然较低,继续看多沥青/原油比值。近期06合约基差处于偏低水平,现货商可以继续做多基差。06合约或介于3600-3800元/吨区间运行,建议继续多BU2309同时做多裂解价差。

【纸浆】

纸浆:纸浆今日小幅下跌。短期国内针叶浆货源偏紧的问题仍未得到解决,近期国际供应扰动仍存,叠加外盘报价不降反增,支撑浆价高位运行。不过近期国内进口木浆现货价格小幅回落,目前国内成品纸表现均偏弱,下游采购意愿不强,需求面并不支持浆价持续上行,浆价短期预计仍无法摆脱震荡格局。中期来看,上半年针叶浆进口量有望继续上升,欧洲港口出现累库,海外需求或进一步走弱,而纸浆当前估值偏高,中期浆价有望逐步回落,关注国内到港量情况。

【聚烯烃】

聚烯烃(LL、PP):线性LL,中石化平稳,中石油部分下调100。煤化工8050通达源,成交不佳。拉丝PP,中石化部分下调150,中石油部分下调50。煤化工7770常州,成交一般。今日聚烯烃延续整理。基本面角度,前期原油弱势是拖累化工品盘面表现。不过,连续下跌之后,昨日开始原油和化工品同步反弹。后市角度而言,需求复苏是节后主要的交易逻辑。目前而言,等待终端开工对于需求端的支撑,盘面角度逢低可试探性试多。

【PTA】

PTA:主力合约收跌于价格5624元/吨,华东市场PTA现货市场价格上涨,商谈参考5630元附近,PX收于1050美元/吨,石脑油价格698美金,PTA加工费参考在284元/吨,PXN收于352美元/吨。今日PTA产能利用率76.52%。聚酯开工提升至73.46%,短期,成本良好,市场对节后需求驱动预期犹存,PTA市场节后回调后延续反弹,中长期,需求回归及旺季表现存变量,叠加PX-PTA伴有新装置扩能,市场承压依旧,pta运行区间5400-5800元/吨。

【乙二醇】

MEG:乙二醇主力合约收于价格 4192元/吨,现货商谈4100元,华东主港库存总量105.6万吨,乙二醇产能利用率在55%。石脑油制加工费在-187元,煤质加工费在-582元,略有改善。卫星一条线停车检修整体2月份产量压缩,盛虹炼化100万吨装置2号线开车计划推迟至2月,浙石化乙烯2号线计划2月份检修,目前EG装置负荷有下调。目前,国产装置开工快速回升,供应端压力再现,下游虽然有所恢复,但是进度偏慢,加之原油下行,成本支撑弱化,乙二醇仍面临回调压力,短期关注4200元附近支撑。

03

黑色

【钢材】

钢材:成材整体供需环比继续修复,但在需求还未完全走出淡季状态的情况下,累库的速度较往年偏快,库存的压力已经作用在了成材盘面的向下调整上。下周终端复工进程将正式开启,需求的恢复的斜率和绝对高度将成为市场关注的重点,但从目前地产端的情况看,上半年在前端用钢环节所能看到的改善或较为有限,这也限制了成材的上方空间。但在货权集中于钢厂,叠加炉料成本的支撑下,螺纹盘面在3800元/吨附近或有一定支撑。

【铁矿】

铁矿:昨日铁矿政策层面风险有所显露,近期持续关注后续进展。从铁矿自身的基本面来看,钢厂端低库存、外矿一季度发运淡季的环境没有明显改善,近期外矿发运的下降也体现了淡季的发运受限。但钢厂在低库存环境下,投机补库的积极性不高,更多以刚性采购为主,导致了港口铁矿库存的累积。短期来说,在铁矿自身供需相对健康的情况下,制约铁矿价格上涨的主要因素在于钢厂的利润。而在成材旺季前调整的窗口期内,矿价也面临一定的回调风险,但下跌的深度受限于钢厂偏低的炉料储备。

【煤焦】

双焦:受煤炭整体库存高位,港口动力煤价格趋弱的影响,双焦价格在整体黑色中表现得相对偏弱。而在成材回调的带动下,也呈现了冲高回落的走势。从估值上看,焦炭盘面回调后已经消化部分基差风险,在高铁水和钢厂低库存的支撑下,进一步回调的深度或较为有限。但值得注意的是,焦煤端的进口供给增量在逐步兑现,需警惕海运煤资源向国内倾斜的风险。

【锰硅】

锰硅:今日锰硅05合约偏强震荡,终收7460元/吨。目前市场观望情绪较浓,江苏市场价格上调10元/吨至7610元/吨。锰矿市场成交情况一般、矿价略有松动,当前北方产区即期成本在7190元/吨附近、厂家利润尚存;南方产区利润仍处倒挂格局。近期厂家生产积极性尚可,锰硅日产水平波动不大。产业链预期向好,钢厂利润情况好转,钢材产量趋于回升,锰硅需求端或将逐渐回暖。综合来看,当前市场供需关系仍显宽松,厂家库存有待消化,锰硅价格上方压力仍存;但随着需求端的回升,价格有望呈现偏强走势,操作上建议关注多配机会。

【硅铁】

硅铁:今日硅铁05合约偏强震荡,终收8036元/吨。当前市场成交情况一般,天津72硅铁价格下调50元/吨至8250元/吨。主产区电价小幅上调,目前硅铁平均生产成本在7450元/吨左右,行业利润仍较为可观,硅铁日产水平逐渐抬升。下游钢厂开工水平趋增,需求端等待钢材产量回升以及新一轮钢招带来的提振。综合来看,当前市场供需关系略显宽松,市场库存有待消化,硅铁价格上方承压;但随着需求端的回暖,价格有望呈现偏强走势,操作上建议关注多配机会。

04

金属

【贵金属】

贵金属:受上周五非农数据大超预期影响,金银出现跳水,近期延续弱势。昨夜鲍威尔称就业市场的强势也超出他们预期,或暗示更高的终端利率。美国1月新增非农51.7万人远高于前值和预期,失业率进一步下探至3.4%。不不过薪资增速没有进一步走高,环比0.3%与预期和前值持平,同比回落至4.4%。市场暂时不会过于担忧加息路径的重新陡峭,不过打压了当前市场对于下半年降息的乐观期待。此前2月美联储利率会议,美联储宣称将进入通胀放缓进程,鲍威尔对金融市场状况的含糊表述一度被视作鹰派表态不足。在通胀呈趋势回落,就业市场或将降温的态势下,市场期待二季度停止加息,并在下半年开启降息,一度推升黄金价格。当前博弈的重心将转移至利率峰值能持续多长时间,政策路径仍需要时间和数据的验证,贵金属整体或呈调整行情。

【铜】

铜:日间铜价延续反弹,国内市场正逐步向需求旺季过渡。全球供应大概率延续稳定。预计今年国内地产可能企稳,汽车产销可能略有下降,但铜需求预计小幅增加,电力投资增速可能低于去年。目前美元利率变化、国内疫情解封和低库存交织影响铜价,中期可能区间波动,建议关注美元、现货需求状况、下游开工、库存等状况。

【锌】

锌:日间锌价震荡整理。LME库存处于低位仅1.6万吨,并有报道称仓单较为集中。周五上期所库存翻倍增加至9.1万吨。虽然欧洲天然气价格回落,但目前欧洲锌冶炼减产尚未完全恢复。近期国内精矿加工费延续高位,精矿供应表现宽松,冶炼利润增加明显,锌价中期可能宽幅波动,建议关注欧洲冶炼开工情况及国内库存、现货升贴水等情况。

【铝】

铝:铝价冲高回落。海外市场,消息称美国或计划对俄铝征收200%关税,同时俄乌冲突延续仍存一定扰动。产业上,截止2月6日,国内电解铝社会库存约114万吨,延续垒库约6.4万吨。供应端,国内电解铝供应仍存干扰,云南地区因枯水期电解铝有再缩减预期,电解铝2月产量或延续小幅回落。需求端,国内铝下游加工龙头企业仍处传统淡季状态,弱现实与强预期博弈。2023年中期协预计新能源汽车销量在900万辆左右,同比增速放缓但体量可观。整体上,目前淡季垒库周期,等待铝下游需求的复苏。

【镍】

镍:镍价有所反弹。市场消息称,1月30日菲律宾政府考虑对镍矿石出口征税。印尼镍铁征税尚未达成最终协议,预计延期2年。青山集团月产能1500吨电积镍项目已逐步投产。LME称将会扩大镍委员会成员,以改善镍合约现状。目前海外纯镍进口亏损,国内电解镍供应不宽裕,库存相对偏低叠加需求复苏,对价格或带来一定支撑,后期观察国内电解镍企业排产情况。下游不锈钢领域,下游不锈钢库存逐步累积,终端消费偏弱使镍铁供应压力或再显现。整体上,镍短期仍偏紧,后续供需或逐步宽松。

【锡】

锡:锡价企稳反弹。基本面角度,目前海外东南亚锡产能延续释放,近期进口盈利窗口维持开启,前期进口锡已经兑现。产业上,锡精矿加工费维持平稳,目前国内云南江西两省冶炼厂开工率明显回落,假期停产检修的部分炼厂尚未复产,1月精炼锡产量继续小幅回落。需求端,下游传统电子行业表现不佳,1月下游焊锡企业受假期放假影响,开工大幅走弱,目前仍处于缓慢恢复中。近期国内锡锭社会库存延续累积中,锡锭连续垒库将带来一定压力。整体上,锡基本面仍显疲弱,预期带动反弹后再承压走势。

【工业硅】

工业硅:今日SI2308期价震荡走强,终收17875元/吨。当前华东553通氧工业硅价格维持在17050元/吨。供应方面,成本高企利润倒挂、西南厂家复产积极性偏低,但新疆地区开工稳中有升,工业硅产量仍处同比高位。需求方面,多晶硅价格止跌反弹提振光伏产业链整体信心,行业产能处于爬坡阶段、企业产量维持高位;ADC12价格筑底回升,企业陆续复产,开工趋于抬升;有机硅行业利润情况逐渐改善,企业开工水平有所抬升。综合来看,枯水期厂家开工难有大幅抬升,在下游需求逐渐回暖的加持下,高企的市场库存有望消耗,硅价上方压力或将逐渐减弱,操作上建议轻仓逢低布局多单。

05

农产品

【棉花】

棉花:郑棉今日偏弱整理。2022/23年度全球棉市供需偏宽松的格局并未改变,新季播种前外盘预计仍将承压。不过目前美联储加息幅度放缓的预期有所加强,未来全球纺服消费有望逐渐复苏,关注即将公布的USDA供需报告。国内方面,节后纺织企业陆续开工,目前纱厂原料库存处于历史低位,金三银四旺季即将到来,国内或迎来一波补库,棉价下方支撑仍较强,短期回调后或仍存上行空间。整体来看,在未来需求恢复的强预期下,后市棉价重心有望进一步上移,但短期还需等待下游表现以验证。

【白糖】

白糖:国内糖价重新上涨。现货方面,广西南华木棉花报价上调30元在5870元/吨,云南南华下调20元在5800元/吨。总体而言,目前全球糖市持续关注北半球压榨进度而印度存在的减产预期助推国际糖价;同时市场也继续关注原油价格、新榨季国内食糖产量和节后国内消费的变化;另外宏观方面美联储加息、国内宏观经济政策、巴西雷亚尔汇率波动也将对糖价产生影响。而新榨季国内制糖成本提高和预期产量偏低利多糖价。策略上,白糖期货跟随现货上涨,投资者可以短期逢高止盈。长期由于进口维持亏损且国内食糖消费有望恢复,后期SR305可以继续逢回调后买入。

【生猪】

生猪:生猪期货继续回落。根据国家发改委周一公告,全国平均猪粮比价为4.96∶1,猪粮比价进入过度下跌一级预警区间,国家将启动猪肉储备收储工作。根据涌益咨询的数据,2月8日国内生猪均价14.11元/公斤,比上一交易日下跌0.19元/公斤。从季节性而言,春节之后生猪消费进入淡季。但考虑到防疫政策的变化对12月之后的国内消费造成了冲击,后期淡季消费有望出现同比边际改善。对于新一年的走势,当前价格已经触及二次育肥的成本,叠加防疫政策放松以及猪肉收储,消费端恢复后下方价格空间有限并有望反弹。但考虑到2022下半年生猪养殖利润偏高,能繁母猪存栏恢复,2023年生猪总体供应有望逐步增加,全年猪价重心仍将低于2022年。企业可以等价格恢复至养殖成本之上后卖出套保,长期投资者可以在养猪成本一带逐步择机入场买入生猪2305合约。

【苹果】

苹果:苹果期货全天震荡。根据我的农产品网统计,截至2月2日,本周全国冷库单周出库量22.68万吨,全国主产区冷库剩余量为673.63万吨,周内西北产区走货好于山东产区。现货方面,根据我的农产品网的数据,山东栖霞80#纸袋一二级市场价3.6元/斤,与上一日持平;陕西洛川70#纸袋半商品市场价3.6元/斤,与上一日持平。策略上,春节后,市场备货逐渐进入尾声,短期市场预计以区间波动为主。传闻1月合约交割继续存在博弈的情况,但长期随着防疫政策放松下消费好转,远月苹果可以继续逢低买入。

【油脂】

油脂:夜盘走势震荡。为保证开斋节前本国供应,印尼冻结此前400万吨左右的棕榈油出口配额(到5月初释放),并将DMO国内市场义务从30万吨提升至45万吨,在2-3月期间总计200万吨旧的出口配额,2-4月期间每月可用出口配额在340万吨左右,而在往年2-4月平均出口260万吨棕榈油,因此出口配额相对出口比较充足,并不会显著减少出口,根据最新消息了解,印尼并没有将DMO出口比例从1:6下调至1:3。市场对于1月底马来西亚棕榈油库存有分歧,部分认为去库存至200万吨附近,关注本周五MPOB报告兑现程度。现阶段内盘油脂底部明显,关注棕榈油进口端成本变化和后期豆棕价差扩大机会。

【豆菜粕】

豆菜粕:走势震荡。巴西丰产预期利空,但是收割延迟和阿根廷产量变数支撑美盘,美豆周度出口销售弥补南美上市延后。节后下游补货,豆粕库存维持偏低,600-700的现货基差仍然较高,2月底前近月可能有期现回归机会。国内大豆库存回升至较高水平,2月大豆到港上调,豆粕面临累库,但是3月到港下调,短期现货基差承压,关注下游提货需求情况。彭博和路透预估USDA2月报告中,美国大豆库存为2.11亿蒲氏耳,1月预估2.1亿蒲氏耳,巴西大豆产量继续上调并超过1.53亿吨,阿根廷大豆产量下调至4200万吨,1月报告中为4500万吨,关注周三凌晨USDA报告兑现程度。

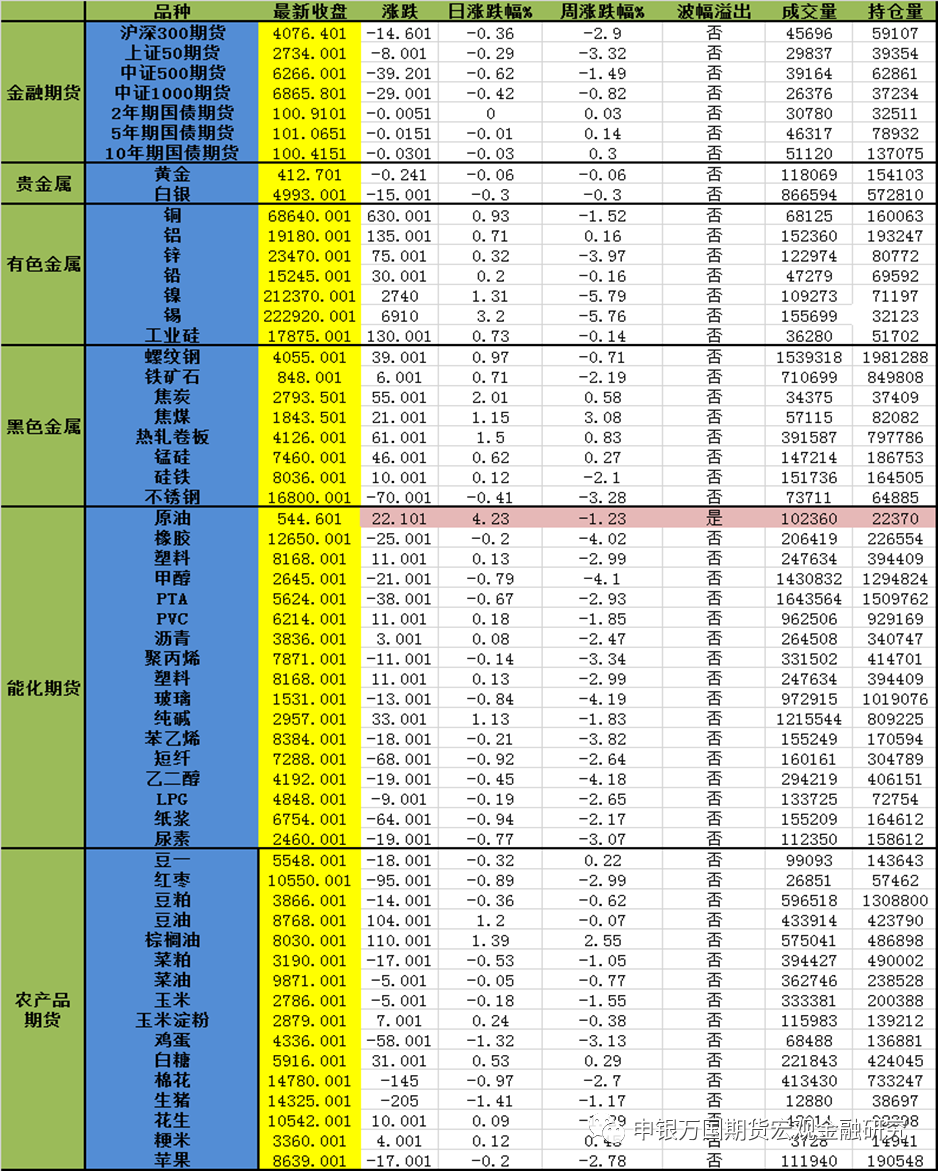

当日主要品种涨跌情况

24小时热点