土耳其地震对于全球大宗商品的影响——商品专题报告

摘要

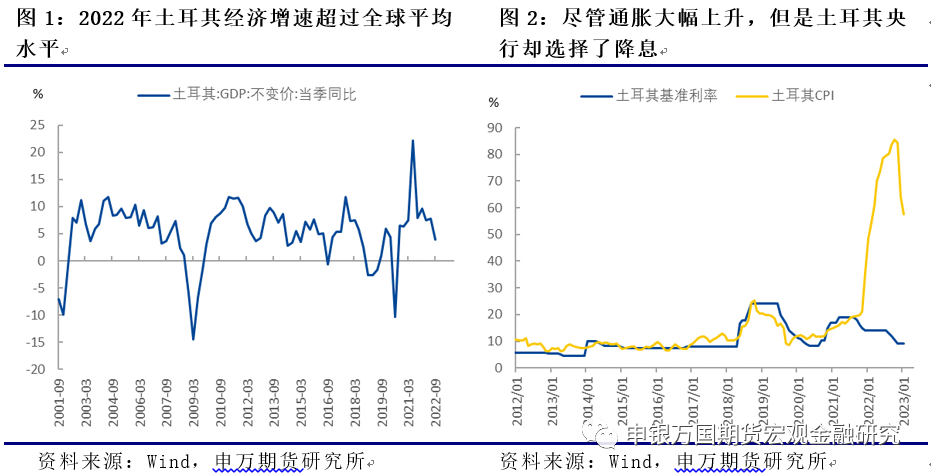

近日土耳其连续发生多次强度较高的地震,对当地居民的生命健康和生产生活带来严重的影响。预计土耳其的经济增长也将受到一定程度的打击。过去两年土耳其经济增长表现尚可,2022年GDP增速达到5.5%,高于全球平均水平。受到供应链问题的影响,过去一段时间土耳其通胀大幅上升,一度超过80%。与大部分国际加息应对通胀相反,土耳其选择了降息。

土耳其与欧洲有着密切的联系,过去几年欧洲的银行业和投资者大量从土耳其撤出,土耳其地震对全球金融市场影响可能较小。另外,年中土耳其将举行选举,对抗震救灾的举措或将对选举结果产生影响。考虑到土耳其特殊的地理位置,以及土耳其与中东和俄罗斯的特殊关系,未来一段时间土耳其地震在宏观方面可能产生的影响还需持续关注。

本次土耳其地震对于石油基础设施影响还在评估,估计整个事件前后会影响400-500万桶的出口总量,对目前的原油市场小幅提振,目前原油市场的主要交易仍然是需求的变化。

土耳其和中国、美国并属纯碱出口领域大国,贸易一方面向东走,出口至东南亚、中东地区,向南走也达到非洲地区,最大的出口地区位于路上连接的欧洲,约占其出口总量的一半规模。

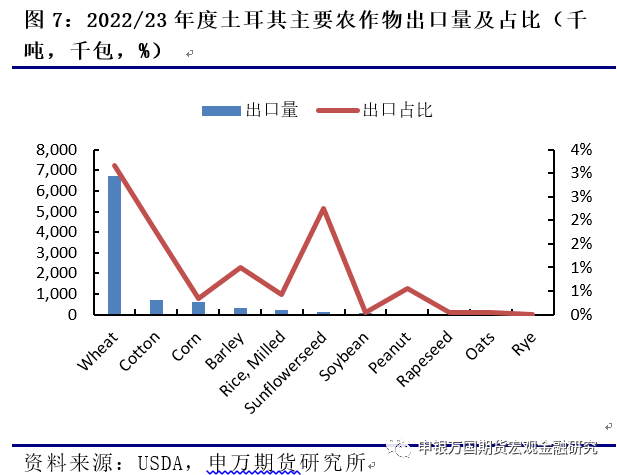

土耳其农产品出口在全球贸易中占比较小,最多是小麦,预计22/23年度占全球的3%。当前地震对于生长期的大麦、燕麦和冬小麦影响不多。其他油脂和蛋白出口量也比较少。

黑色层面,土耳其钢材出口欧洲的占比占其总出口的半壁江山,出口到我国的钢材数量微乎其微,2022年仅有0.9万吨。所以从钢材出口总量的缩减角度,土耳其钢厂阶段性停产对我国钢价的影响相对有限。由于土耳其废钢进口占全球比重较大,先前流入到土耳其的废钢资源有外溢到海外市场的风险,对海外废钢价格或将造成一定冲击。但我国废钢进口占比较小,废钢资源的外溢对我国的冲击也相对有限。

关于土耳其地震对海内外宏观,以及相关大宗商品走势的影响,我们将保持持续跟踪。

正文

01

地震前经济增长强劲,但通胀极高

近日,土耳其连续发生多次强度较高的地震,对当地居民的生命健康和生产生活带来严重的影响。预计土耳其的经济增长也将受到一定程度的打击。从已经公布的信息来看,目前受地震影响较为严重的地区占土耳其农产品产出的15%,占工业产出的9%。此外土耳其的旅游业也将在短期之内受到较大打击。周三土耳其宣布暂停股市交易5天。

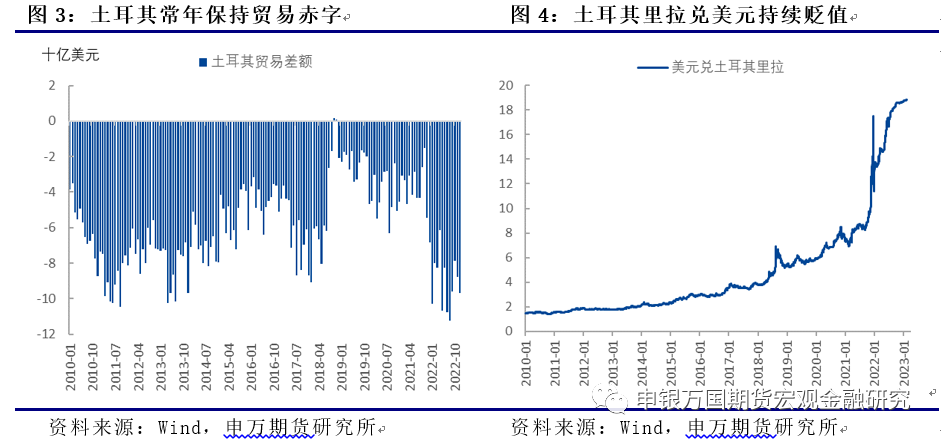

土耳其是G20国家之一,GDP规模达到1万亿美元,为世界第19大经济体。过去两年土耳其经济增长表现尚可,2022年GDP增速达到5.5%,高于全球平均水平。土耳其货币大幅的贬值刺激出口,以及旅游业在疫情之后的恢复均在不同程度上提升了经济增长。受到供应链问题的影响,过去一段时间土耳其通胀大幅上升,一度超过80%。与大部分国际加息应对通胀相反,土耳其选择了降息。这在一定程度上对其经济增长带来提振,但是却不利于对通胀的抑制。土耳其是面临双赤字的典型国家,其外汇储备规模较低,这就使得资本的流动可能对其经济增长带来较大的冲击。

土耳其与欧洲有着密切的联系,土耳其国内的工业生产和旅游业对欧洲有一定的影响,不过考虑到过去几年欧洲的银行业和投资者大量从土耳其撤出,土耳其地震对全球金融市场影响可能较小。

地缘政治方面,年中土耳其将举行选举,总统埃尔多安如何抗震救灾或将对选举结果带来一定的变化。

考虑到土耳其特殊的地理位置,以及土耳其与中东和俄罗斯的特殊关系,未来一段时间土耳其地震在宏观方面可能产生的影响还需持续关注。

02

土耳其地震对大宗商品的影响

此次在土耳其发生的地震震源较浅、震级很强,对当地的工、农生产造成了较大损害,能化、农产品、及黑色相关板块或受到一定影响。

1、能化板块

土耳其杰伊汉石油码头受到大地震袭击停止运营,这是该地区原油出口的重要港口。每天大约有100万桶的原油先通过管道运输往杰伊汉港口随后再通过港口运往全球各地。其中包括阿塞拜疆原油61.6万桶/日、库尔德原油35万桶/日、伊拉克原油7.2万桶/日。这大约占了全球总消费量的1%。虽然目前并没有发生石油管道泄漏,但土耳其方面仍然关闭了管道以进行检修。如果基础设施没有发生大的损坏,预计整体影响的时间大约在3天左右。

截止目前伊拉克通往土耳其杰伊汉石油出口中心的原油管道已经恢复流向杰伊汉石油出口中心,阿塞拜疆原油BTC码头预计要到2月9日才能恢复,因为正在评估终端的损坏情况。英国石油公司阿塞拜疆分公司已经宣布阿塞拜疆原油运输受到不可抗力的影响。

另外目前杰伊汉地区恶劣的天气也导致油轮无法停泊。估计整个事件前后会影响400-500万桶的出口总量。对目前的原油市场小幅提振。

目前原油市场的主要交易仍然是需求的变化,土耳其的供应短缺由于持续的时间较短无法对油价产生长期影响。本周EIA的2月短期能源展望预计2023年的需求将上升110万桶/日至1.00447亿桶/日,2024年将继续增长180万桶/日,此外还上调了对WTI和布伦特原油2023年价格预测,比1月分别上调了0.6%和0.9%,虽然幅度不大,但显示整体市场对需求的看好。

在化工品全球贸易的版图上,土耳其由于其独特的地理位置特殊,因此便于同时和欧洲和中东非洲等区域开展贸易。另一方面,其自身的也具备一定的天然资源禀赋,这些矿物以及初级加工品也是其出口的主要品种。

土耳其与中国有一定贸易规模。据卓创资讯报道,中华人民共和国海关总署的数据统计显示,2022年中国进口自土耳其的有机化学品金额为1.3亿元,占总金额的0.04%;塑料及其制品为2.0亿元,占0.04%;橡胶及其制品进口金额为2.2亿元,占比为0.2%。此外,化学纤维(包含化学纤维长丝和化学纤维短纤,下同)进口自土耳其的金额为3.5亿元,占比为3.3%。出口方面,2022年中国出口自土耳其的有机化学品金额为170.4亿元,占比为2.9%;塑料及其制品、橡胶及其制品占比分别为1.7%和0.9%。化学纤维占比略高,达到8.6%左右。

初级加工品方面,土耳其由于其自身独特的资源禀赋,在纯碱的进出口也占据了全球的重要版图。其中土耳其自身的纯碱产能在约500多万吨。在2017年以来,纯碱的出口量逐年增加在细分领域中扮演着重要角色,同时也是和中国、美国并属纯碱出口领域大国。具体出口的地区方面,该国的纯碱贸易一方面向东走,出口至东南亚、中东地区;向南走也达到非洲地区。不过,最大的出口地区位于路上连接的欧洲,约占其出口总量的一半规模。

2、农产品板块

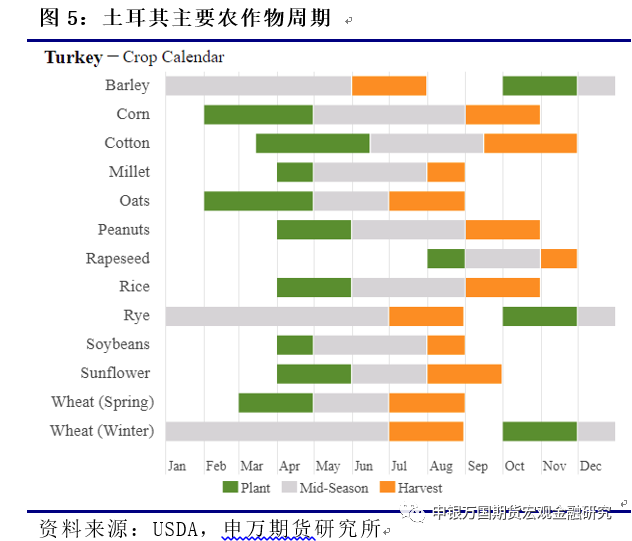

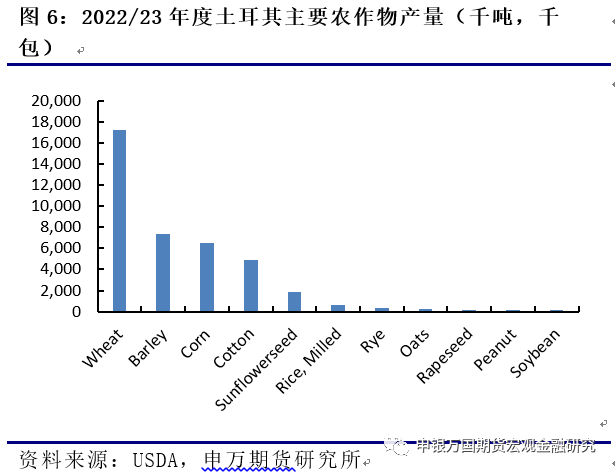

农产品方面,USDA预估22/23年度土耳其粮食等农作物中,小麦、大麦和玉米产量排前三,其中小麦产量达到1725万吨,大麦740万吨,玉米产量达到650万吨。棉花产量达到490万包(480磅一包)。

22/23年度土耳其出口最多的是小麦,达到675万吨,占全球出口的3%。其次是棉花70万包(一包480磅),占全球的2%。预计玉米出口60万吨,占比不到1%。此外葵花籽出口12.5万吨,占比全球的2%。因此土耳其粮食等农作物对全球供需影响比较有限。

目前的地震对处于生长期的大麦、燕麦和冬小麦产生影响预计不多,地震源和大麦、燕麦和小麦主产区吻合度不高。尽管土耳其生产大豆、花生和菜籽,但是对应油脂和蛋白出口较少,出口最多的豆粕一年也就70万吨左右,其他品种更少一些。

3、黑色板块

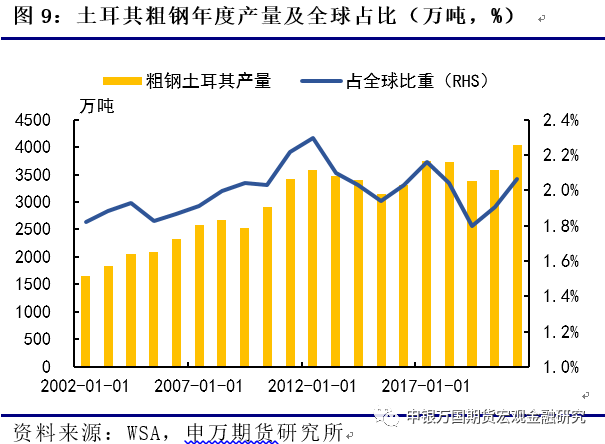

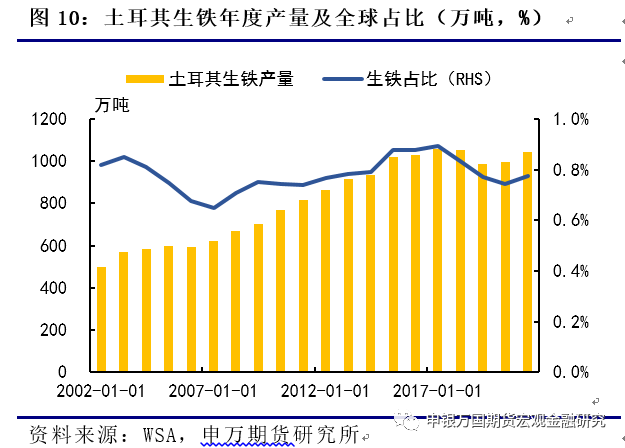

在全球铁元素的供需中,虽然土耳其钢材进出口均居于全球前10,但由于贸易流相对分散,土耳其在成材中的产量和进出口占比都不大。2021年土耳其粗钢产量4036万吨,占全球粗钢产量的2%;生铁产量1045万吨,占全球比重不到1%。

出口流向方面,土耳其钢材出口欧洲的占其总出口的半壁江山,而出口到我国的钢材总量微乎其微,2022年仅有0.9万吨。所以从钢材出口总量的缩减角度上说,土耳其钢厂阶段性停产对我国钢价的影响相对有限。

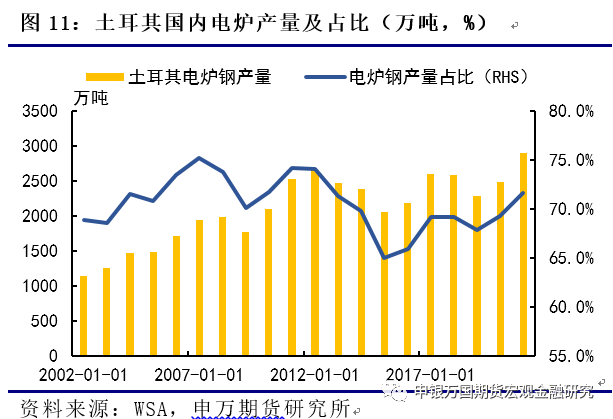

土耳其国内的钢铁生产以电炉为主,2021年土耳其电炉粗钢产量2890万吨,占国内粗钢总产量的72%,近20年来这一比例也都维持在65%以上。

而电炉工艺的广泛应用,也造成了土耳其对废钢的依赖。

2021年土耳其进口废钢2432万吨,占全球总进口量的24.5%,也是全球最大的废钢进口国。从目前地震对土耳其钢厂生产所造成的影响来看,钢厂本身并未遭受太大的损害,但由于港口和基础物流、以及能源线路的受阻,钢厂短期的生产也面临较大的阻碍。对废钢来说,先前流入到土耳其的废钢资源有外溢到海外市场的风险,对海外废钢价格或将造成一定冲击,成本端的下降或将拖累海外的钢价。但从目前的价格表现上看,由于绝对数量有限,海外废钢和主要钢材品种价格并未对其做出明显的反应。

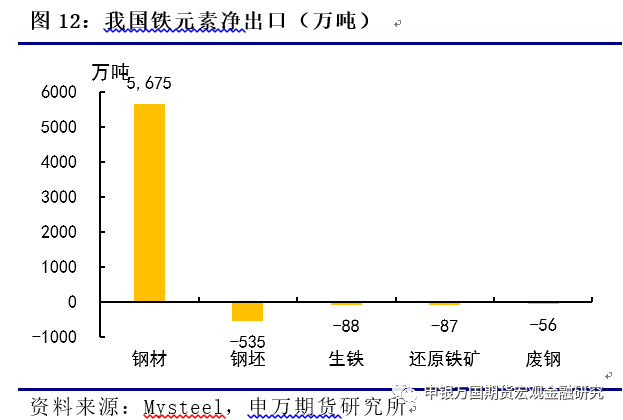

对我国而言,2022年我国进口废钢56万吨,并不是我国铁元素进出口环节的主要组成部分,而根据Mysteel调研数据,2022年我国废钢总的消耗量在2.5亿吨左右,土耳其废钢资源的外溢对我国的冲击也相对有限。

铁合金层面,土耳其是铁合金的主要进口国之一,锰硅进口量位于全球第二,硅铁进口量位于全球第六,本次事件或在一定程度上影响当地合金的运输和通关情况。我国锰硅总出口量有限,出口占总供应的比重仅在1%上下,地震事件对国内锰硅市场几无影响。虽然我国硅铁的出口占比在10%左右,但出口到土耳其的硅铁仅占出口总量的1.5%左右,因此本次事件对国内硅铁市场的影响也较为有限。

24小时热点