注册制落地,美或再通胀-宏观周报20230219

摘要

金融市场会议提及提高产业服务。2月10日,人民银行召开2023年金融市场工作会议,总结2022年金融市场和信贷政策工作,并安排部署2023年重点工作,涉及金融工具、房地产、大型平台整改等重点内容。房地产方面未提及“房住不炒”,提出因城施策实施差别化住房信贷政策、落实好“金融16条”、积极做好保交楼金融服务、加大住房租赁金融支持等。

2月13日一号文发布,持续推进乡村振兴。文件内容涵盖粮食和重要农产品稳产保供、加强农业基础设施建设、强化农业科技和装备支撑、巩固拓展脱贫攻坚成果、推动乡村产业高质量发展、拓宽农民增收致富渠道、推进宜居宜业和美乡村建设以及健全乡村治理体系、政策体制机制九部分内容。

注册制制度规则全面落地。2023年2月17日,中国证监会发布全面实行股票发行注册制相关制度规则,自公布之日起施行。与改革前相比,主板首发发行承销机制明确新股发行价格、规模主要通过市场化方式决定和完善新股询价定价机制、优化部分申购配售机制与约束安排,助力市场完善中国特色估值体系。

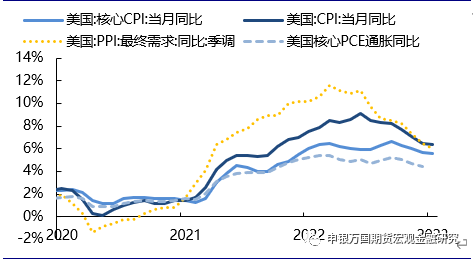

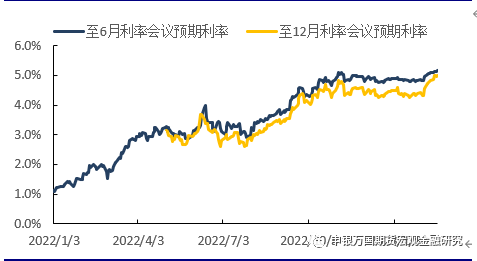

本周公布的美国1月CPI(同比6.4%)和PPI(同比6%)均超预期,结合此前强劲的非农报告,体现美国经济韧性下的通胀粘性,支撑美联储近期的鹰派姿态,本周有两位美联储官员称会在3月利率会议上考虑加息50bps。市场计入更加鹰派的政策路径,CME联邦基金利率期货显示,市场对终端利率的预期上升至5%之上,而对降息的中性预期已经推迟至四季度末。

尽管政策路径预期再度出现扰动,但考虑当前处于加息周期尾声阶段,二季度前的政策路径波动幅度较小,终端利率的中性预期为5.25%±25bps,对市场全面性的影响有限,但部分利率敏感型资产可能会有波动。美短债利率、美元近期反弹,但延续性有待观察,黄金或呈宽幅震荡,短线关注是否有反弹机会。

风险提示:美联储终端利率预期提升;俄乌冲突或进一步升级;日央行释放转向信号;美国升级对华科技制裁。

正文

01

国内热点观察

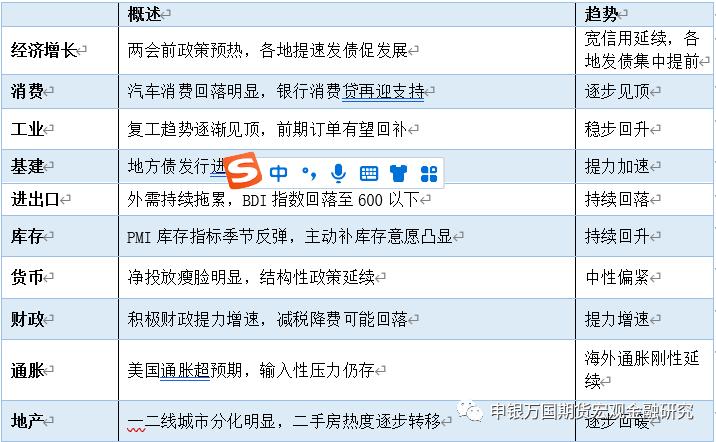

表1 国内宏观环境概览

金融市场会议提及提高产业服务。2月10日,人民银行召开2023年金融市场工作会议,总结2022年金融市场和信贷政策工作,并安排部署2023年重点工作,涉及金融工具、房地产、大型平台整改等重点内容。首先,总体定调上,人民银行2023年的金融市场将提高对扩大国内需求和建设现代化产业体系的能力,支持加快构建新发展格局;其次,具体的金融工具上,也着重强调做好政策性开发性金融工具、设备更新改造专项再贷款等稳经济大盘政策工具存续期管理,完善支持普惠小微、绿色发展、科技创新等政策工具机制。此外,还将加强农业强国金融服务。2022年末,我国使用了15项结构性货币政策工具,余额约6.4万亿元,预计2023年基建、制造业、普惠、绿色、科技、乡村振兴等领域的结构性货币政策工具仍将积极发力;然后,房地产方面未提及“房住不炒”,提出因城施策实施差别化住房信贷政策、落实好“金融16条”、积极做好保交楼金融服务、加大住房租赁金融支持等。

资料来源:Wind,申万期货研究所

一号文件持续聚焦乡村振兴。2月13日,中共中央 国务院关于做好2023年全面推进乡村振兴重点工作的意见(即“中央一号文件”)全文公布。文件内容涵盖粮食和重要农产品稳产保供、加强农业基础设施建设、强化农业科技和装备支撑、巩固拓展脱贫攻坚成果、推动乡村产业高质量发展、拓宽农民增收致富渠道、推进宜居宜业和美乡村建设以及健全乡村治理体系、政策体制机制九部分内容。纵览全文,可以看到党和国家非常重视“三农”工作,并把解决好“三农”问题作为全党工作重中之重,举全党全社会之力全面推进乡村振兴,加快农业农村现代化。此外,在农业基础设施建设部分,着重强调加强水利基础设施建设。据水利部,2022年全国完成水利建设投资10893亿元,比2021年增长44%,2023年将努力保持水利基础设施体系建设的规模和进度。

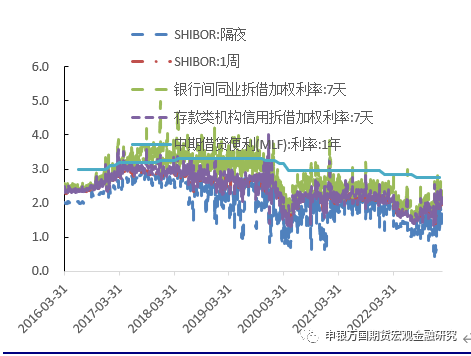

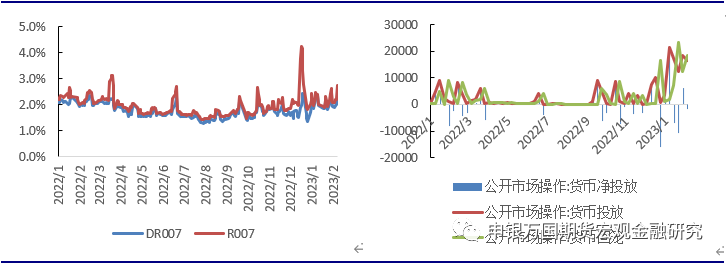

MLF平价超量续作,流动性边际收敛。2月15日,人民银行开展4990亿元中期借贷便利(MLF)操作,同日到期量为3000亿,中标利率为2.75%,连续6个月不变,此次MLF净投放1990亿元,连续三个月超量续作。春节后央行开始主动回收此前投放超量流动性,月初以来累计净回笼3660亿,同时中旬恰逢企业缴税高峰期,多重因素推动DR007重回2%上方。在当前流动性整体宽松空间有限、银行加力信贷投放形成资金消耗、融资需求边际修复下机构对未来流动性的预防性需求提升、2-3月同业存单到期量较大等情况下,央行加量续作MLF,并继续加大逆回购投放,有助于维护流动性合理充裕预期,避免资金面大幅波动,并有效减轻银行中长端负债压力,引导其持续加大信贷投放,助力经济修复和市场平稳运行。

图2:春节后流动性边际收敛(%)

资料来源:Wind,申万期货研究所

02

国内高频数据观察

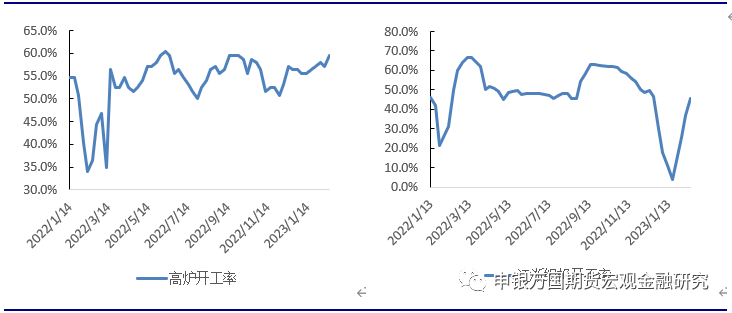

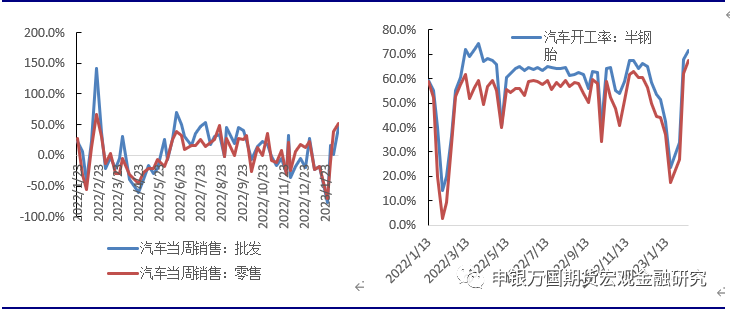

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

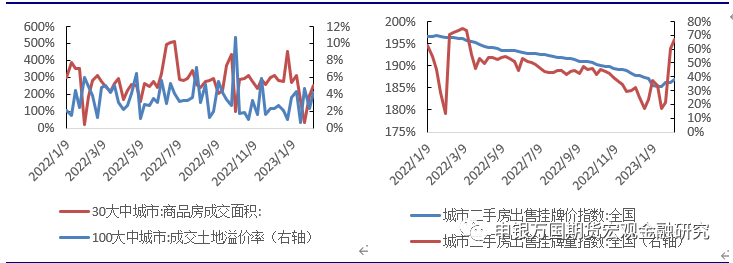

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

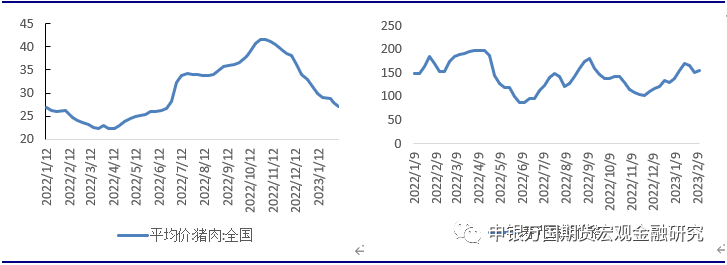

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

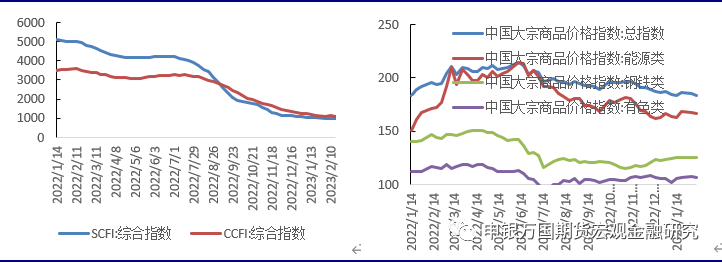

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

03

海外热点观察

热点数据及事件:

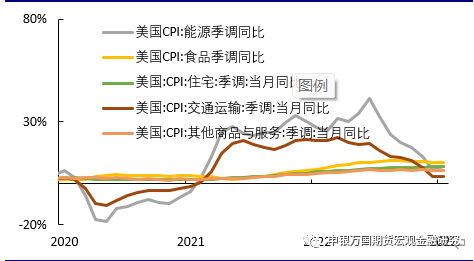

本周公布的美国1月CPI同比6.4%,小幅低于前值6.5%,环比0.5%。核心CPI同比5.6%,小幅低于前值5.7%。结构上看,主要受汽油价格(环比2.4%)、住房成本(环比0.7%)以及食品价格(环比0.5%)的影响,环比出现反弹。整体上看,通胀正在下行,但整体仍然维持高位。

美国1月PPI同比增6%,低于前值6.2%,但高于预期的5.4%。1月PPI环比0.7%,预期为0.4%,前值为-0.5%。大部分的涨幅源于能源的价格上涨(同比5%),刨除食品和能源的商品价格上涨0.6%。

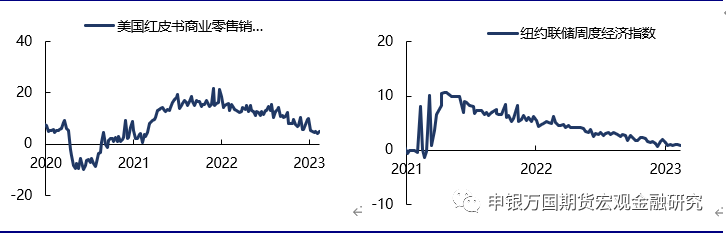

美国1月零售销售额环比增长3%,逆转了此前连续两个月下滑态势,高于市场普遍预计的1.9%,同比增长6.4%。剔除汽车及零部件后的零售销售额环比增长了2.3%,增幅也高于市场预计的0.9%。

资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所

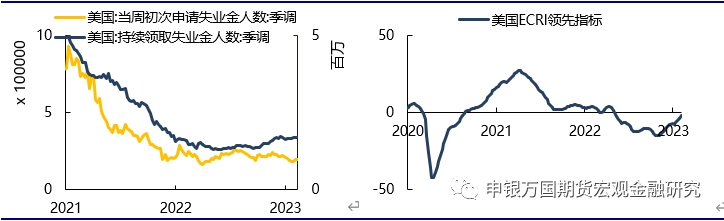

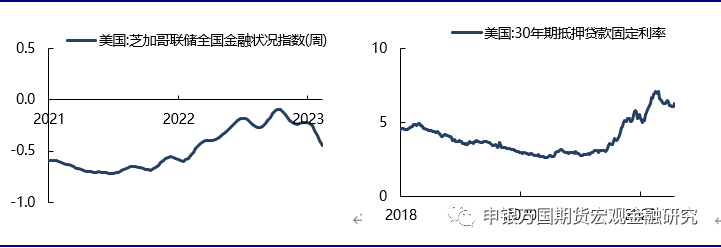

从影响上看,结合此前强劲的非农报告,高于预期的CPI数据、强劲的零售销售数据和非农报告,体现美国经济韧性下的通胀粘性。支撑美联储近期的鹰派姿态,本周有两位美联储官员称会在3月利率会议上考虑加息50bps。市场计入更加鹰派的政策路径,CME联邦基金利率期货显示,市场对终端利率的预期上升至5%之上,而对降息的中性预期已经推迟至四季度末。

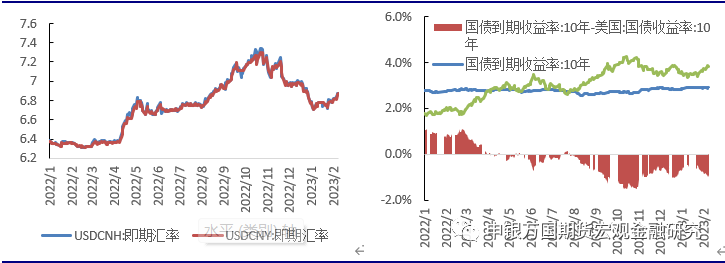

尽管政策路径预期再度出现扰动,但考虑当前处于加息周期尾声阶段,二季度前的政策路径波动幅度较小,终端利率的中性预期为5.25%±25bps,对市场全面性的影响有限,但部分利率敏感型资产可能会有波动。美短债利率、美元近期反弹,但延续性有待观察,黄金或呈宽幅震荡,短线关注是否有反弹机会。

资料来源:Wind,申万期货研究所

04

海外高频数据观察

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

05

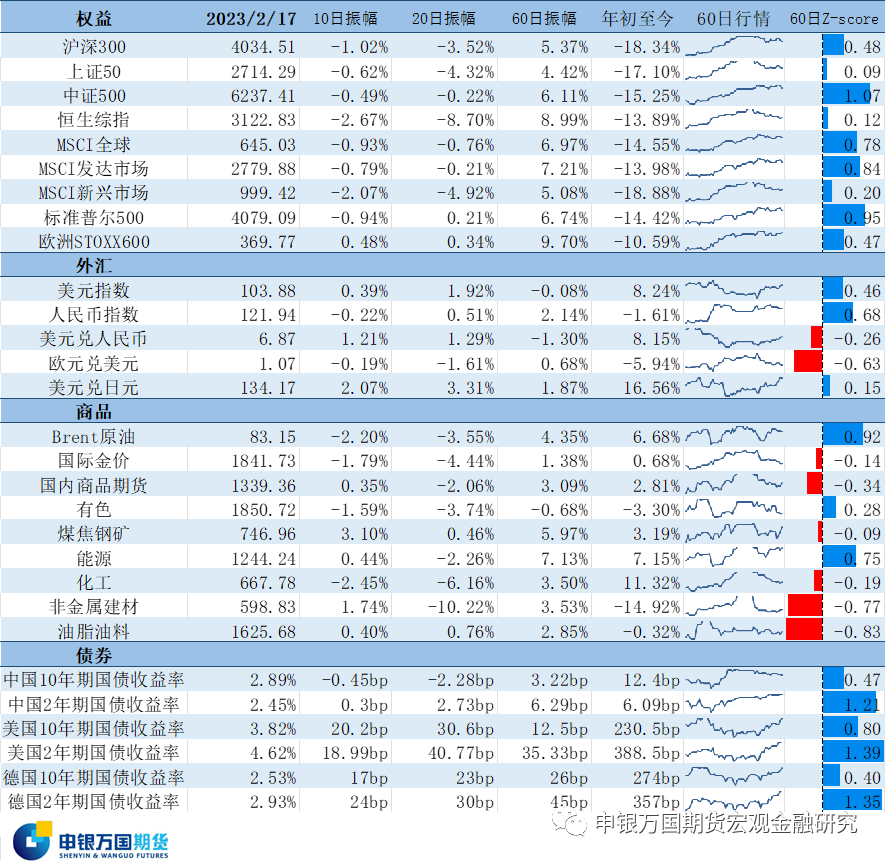

近期资产表现

资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所

06

风险提示:

1.美联储终端利率预期提升

2.日央行新任行长调整YCC政策;

3.俄乌冲突或进一步升级;

4.美国升级对华科技制裁。

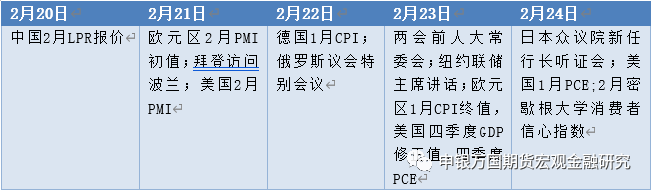

24小时热点