国内宽松有度,美国通胀粘性-宏观周报20230226

摘要

央行发布四季度货政报告。四季度报告指出,“2023年,我国经济运行有望总体回升,经济循环将更加顺畅”,比三季度的“国内经济恢复发展的基础还不牢固”进一步增强信心,需要着力扩大内需、稳定外贸,来巩固和拓展经济运行回升势头。相较国内,外部环境依然“严峻复杂”,通胀高位、加息进程尚未见顶等,对国内经济的影响加深。

央行表示降息空间不大。本次报告中,央行在专栏中称2022年面对主要发达经济体收紧货币政策的挑战,从优先确保国内发展的角度出发,没有选择跟随加息,在降息空间有限的情况下,仍适度引导政策利率下行,确保利率处于合理区间,以首先适配稳定国内需求和就业的需要。

住房金融租赁17条发布。2月24日,人民银行、银保监会起草了《关于金融支持住房租赁市场发展的意见(征求意见稿)》,并向社会公开征求意见。本次《意见》重点支持自持物业的专业化、规模化住房租赁企业发展,为租赁住房的投资、开发、运营和管理提供多元化、多层次、全周期的金融产品和金融服务体系。

证监会也出台REITS新政。2月20日证监会宣布于近日启动了不动产私募投资基金试点工作。同日中国证券投资基金业协会发布《不动产私募投资基金试点备案指引(试行)》,于3月1日正式施行。此次试点工作是证监会落实党中央和国务院有关“促进房地产业良性循环和健康发展”决策部署的重大突破,有利于房地产市场健康发展。

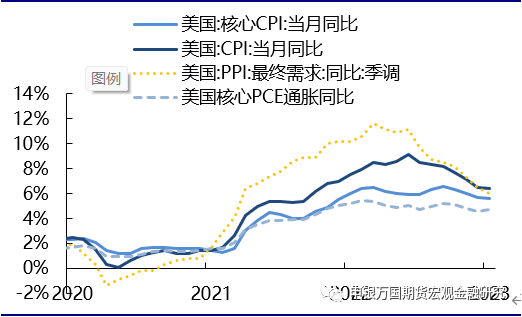

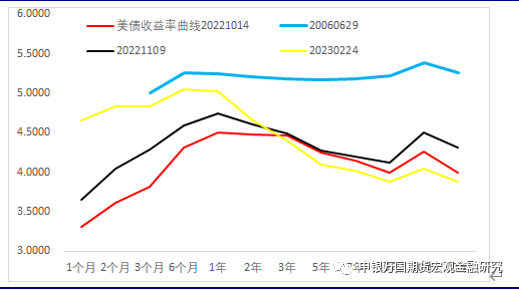

本周公布的美国1月CPI(同比6.4%)和PPI(同比6%)均超预期。结合此前强劲的非农报告,体现美国经济韧性下的通胀粘性,支撑美联储近期的鹰派姿态,本周有两位美联储官员称会在3月利率会议上考虑加息50bps。市场计入更加鹰派的政策路径,CME联邦基金利率期货显示,市场对终端利率的预期上升至5%之上,而对降息的中性预期已经推迟至四季度末。

尽管政策路径预期再度出现扰动。但考虑当前处于加息周期尾声阶段,二季度前的政策路径波动幅度较小,终端利率的中性预期为5.25%±25bps,对市场全面性的影响有限,但部分利率敏感型资产可能会有波动。美短债利率、美元近期反弹,但延续性有待观察,黄金或呈宽幅震荡,短线关注是否有反弹机会。

风险提示:美联储终端利率预期提升;俄乌冲突进一步升级;中美关系降温;两会增量政策不及预期

正文

01

国内热点观察

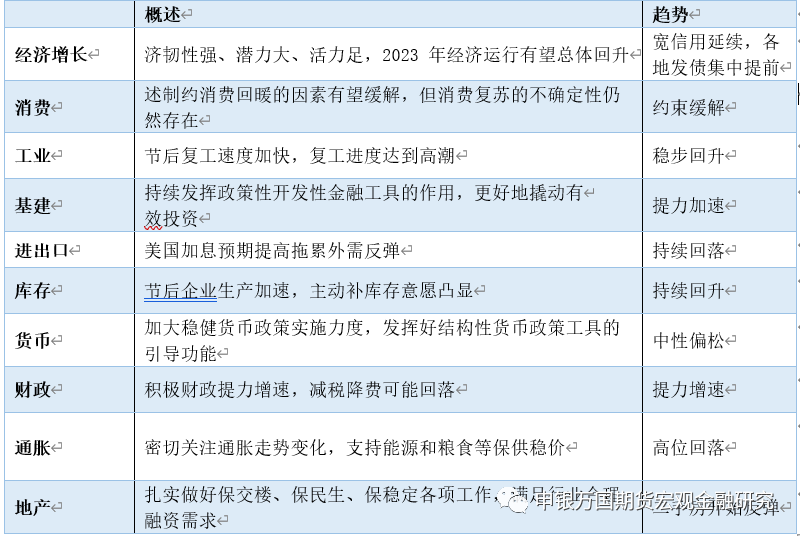

表1 国内宏观环境概览

央行四季度货政报告姗姗来迟。2月24日央行发布四季度货币政策执行报告,本次发布为2005年以来同期最晚。四季度报告指出,“2023年,我国经济运行有望总体回升,经济循环将更加顺畅”,比三季度的“国内经济恢复发展的基础还不牢固”进一步增强信心,需要着力扩大内需、稳定外贸,来巩固和拓展经济运行回升势头。相较国内,外部环境依然“严峻复杂”,通胀高位、加息进程尚未见顶等,对国内经济的影响加深。

央行强调全球通涨仍有波动。本次报告中央行强调近期全球通胀有所回落,但仍处于历史高位。主要发达经济体持续加息缩表进程,世界经济复苏动能减弱。但海外高通胀回落的幅度和速度存在不确定性。大宗商品价格仍受地缘冲突扰动,全球供应链压力总体有所缓解,但还面临很多挑战。值得注意的是三季度货政报告中出现的“输入性通胀”暂时消失,说明央行对于通胀的担忧有所缓解,更加关注供给端供应链方面的压力。

货币政策强调“精准有力”。相较于三季度的“加大稳健货币政策实施力度”,四季度报告提出要“加大宏观政策调控力度”,强调“稳健的货币政策要精准有力”,或指向稳增长财政加力、货币配合,更加侧重结构性支持;另外在专栏中也明确提出2022年上缴财政利润并不等于财政货币化。此外,政策也在引导货币流动性回归常态,四季度报告中新增“引导市场利率围绕政策利率波动”等表述。

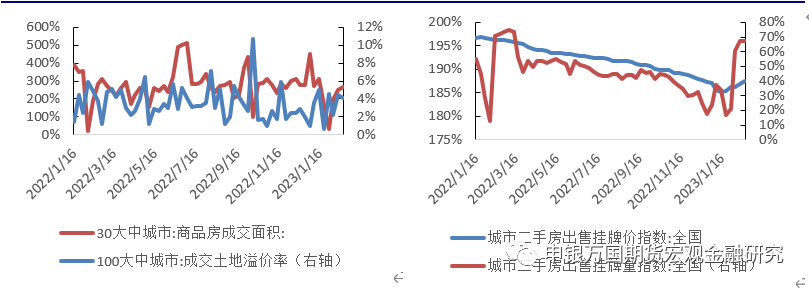

稳地产更加注重“保交楼”落地。四季度报告再度强调“房住不炒”、“坚持不将房地产作为短期刺激经济的手段”等。但要做好保交楼、保民生、保稳定的各项工作等,以“确保”房地产市场平稳发展。近期,央行金融工作会议也提及,要积极做好保交楼金融服务,加大住房租赁金融支持等,同时新增加强“新市民和青年人的住房金融服务”。

防风险重要性不断升级。在政策基调部分,本次报告新增强调关注重点领域风险,继续按照“稳定大局、统筹协调、分类施策、精准拆弹”的方针,压降存量风险、严控增量风险等,新增“加强金融、地方债务风险防控”,“健全金融风险问责机制,对重大金融风险严肃追责问责,有效防范道德风险,坚决守住不发生系统性金融风险的底线”。对比三季度报告,防范金融风险部分赘述增多,体现经济稳大盘后政策主要目的开始回调。

资料来源:Wind,申万期货研究所

央行表示全面降息概率极低。本次报告中,央行在专栏中称2022年面对主要发达经济体收紧货币政策的挑战,从优先确保国内发展的角度出发,没有选择跟随加息,在降息空间有限的情况下,仍适度引导政策利率下行,确保利率处于合理区间,以首先适配稳定国内需求和就业的需要。目前来看经济复苏势头较好,且海外加息周期尚未走完,进一步降准降息空间不大,目前政策端强调结构性滴灌,故不排除两会后仍有定向降准的可能。

住房金融“17条”发布。2月24日,人民银行、银保监会起草了《关于金融支持住房租赁市场发展的意见(征求意见稿)》,并向社会公开征求意见。本次《意见》重点支持自持物业的专业化、规模化住房租赁企业发展,为租赁住房的投资、开发、运营和管理提供多元化、多层次、全周期的金融产品和金融服务体系。其中着重突出了稳步推进房地产投资信托基金试点(REITS)。《意见》提出,稳步推进REITs试点工作,在把控风险前提下,募集资金用于住房租赁企业持有并经营长期租赁住房。支持REITs份额交易流通,促进长期稳定经营,防范短期炒作。优先支持雄安新区、海南自由贸易港、深圳中国特色社会主义先行示范区等国家政策重点支持区域以及人口净流入的大城市开展REITs试点。

REITS推出迈出重要一步。无独有偶,2月20日证监会宣布于近日启动了不动产私募投资基金试点工作。同日中国证券投资基金业协会发布《不动产私募投资基金试点备案指引(试行)》,于3月1日正式施行。本次新设“不动产私募投资基金”类别,并采取差异化的监管政策;投资范围将特定居住用房(包括存量商品住宅、保障性住房、市场化租赁住房)纳入在内。投资者准入方面,本次明确试点基金产品的投资者首轮实缴出资不低于1000万元人民币,且以机构投资者为主。同时,试点备案产品及其底层资产应实现与原始权益人的主体信用风险隔离。据证监会介绍,此次试点工作是证监会落实党中央和国务院有关“促进房地产业良性循环和健康发展”决策部署,健全资本市场功能,促进房地产市场盘活存量,支持私募基金行业发挥服务实体经济功能的重要举措。

02

国内高频数据观察

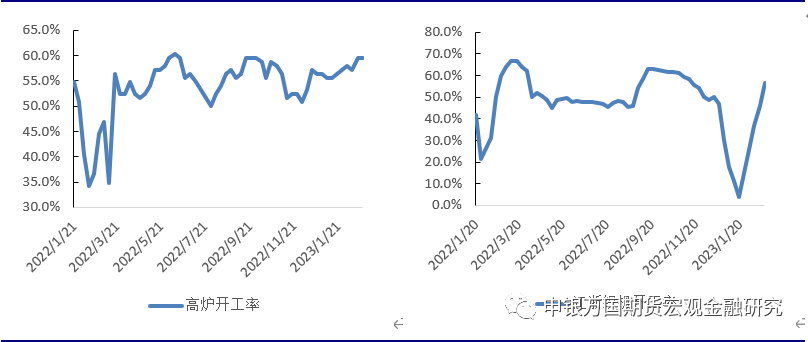

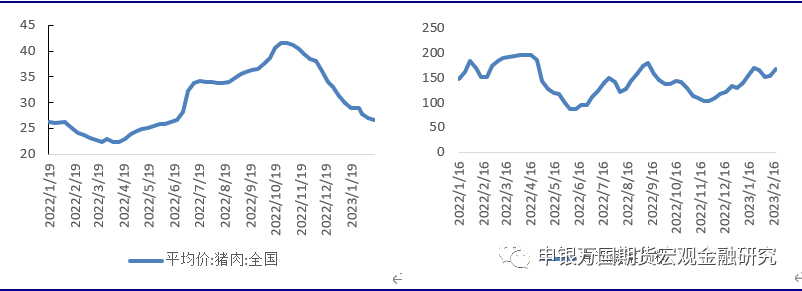

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

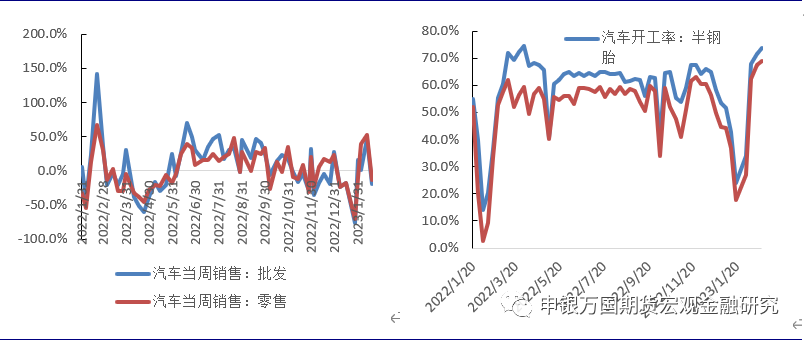

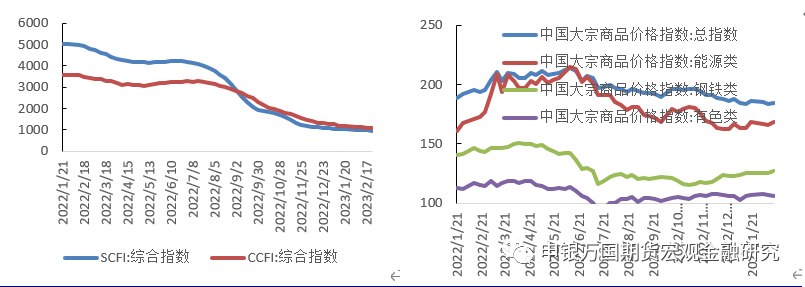

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

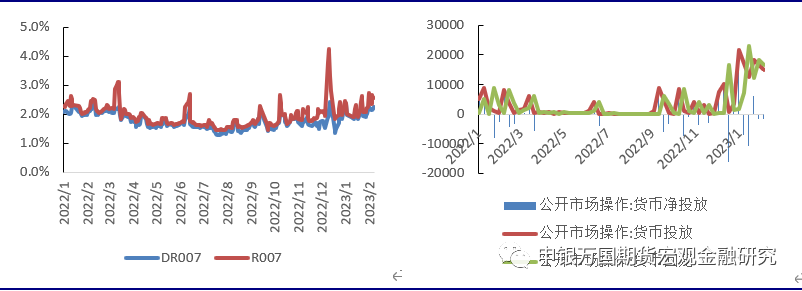

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

03

海外热点观察

资料来源:Wind,申万期货研究所

美国1月核心PCE物价指数同比上升4.7%,预期4.3%,前值4.4%;环比上升0.6%,为2022年8月以来最大增幅,预期0.4%,前值0.3%。作为美联储更为关注的通胀指标,1月核心PCE通胀超预期反弹进一步支撑短期美联储的紧缩政策。

资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所

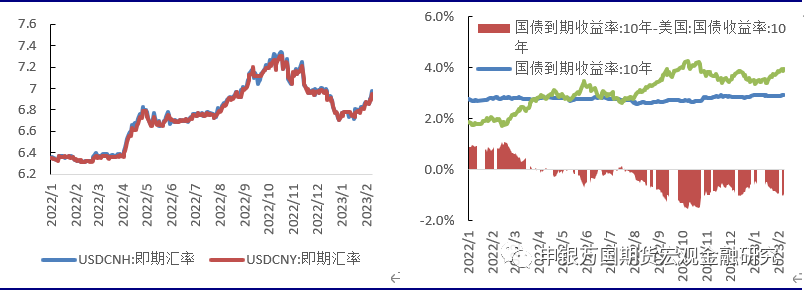

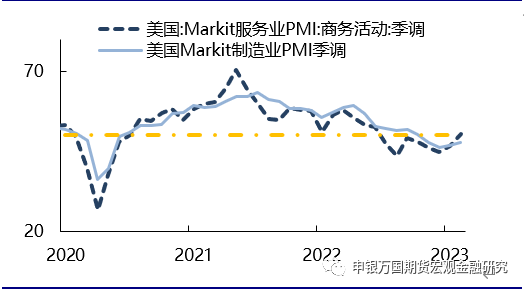

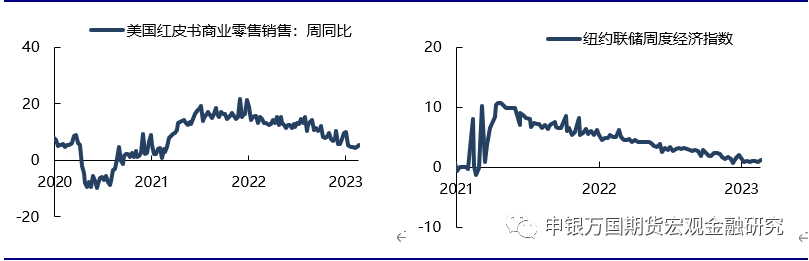

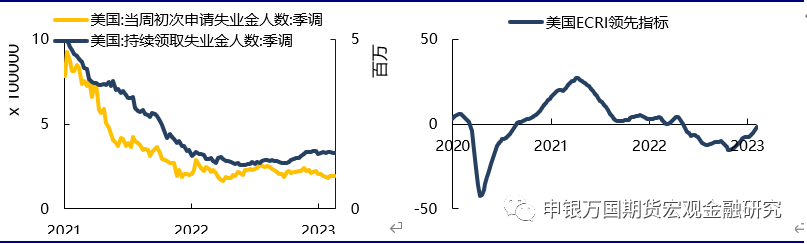

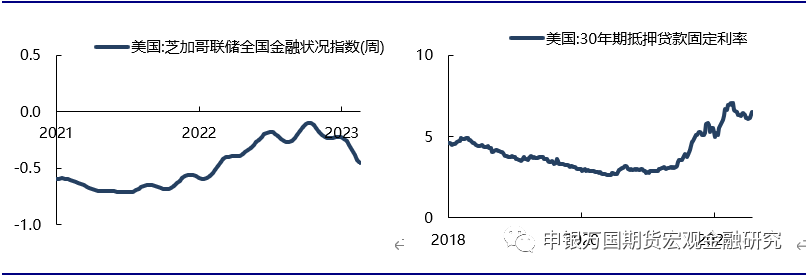

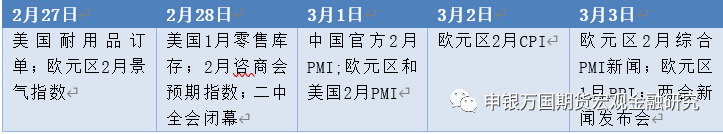

近期美国经济数据连续超预期,经济表现出较强的韧性,而通胀则显露更强的粘性,支撑了美联储短期内鹰派立场的延续,部分较为鹰派的美联储官员表示将在3月考虑加息25bps的选项,市场对未来加息幅度的预期也向着75bps靠近。更高的终端利率和更长的峰值利率持续时间的预期,导致美债利率结构倒挂进一步加深。重点关注3月利率会议前的最后一份就业报告和通胀数据的表现。

04

海外高频数据观察

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所 资料来源:Wind,申万期货研究所

05

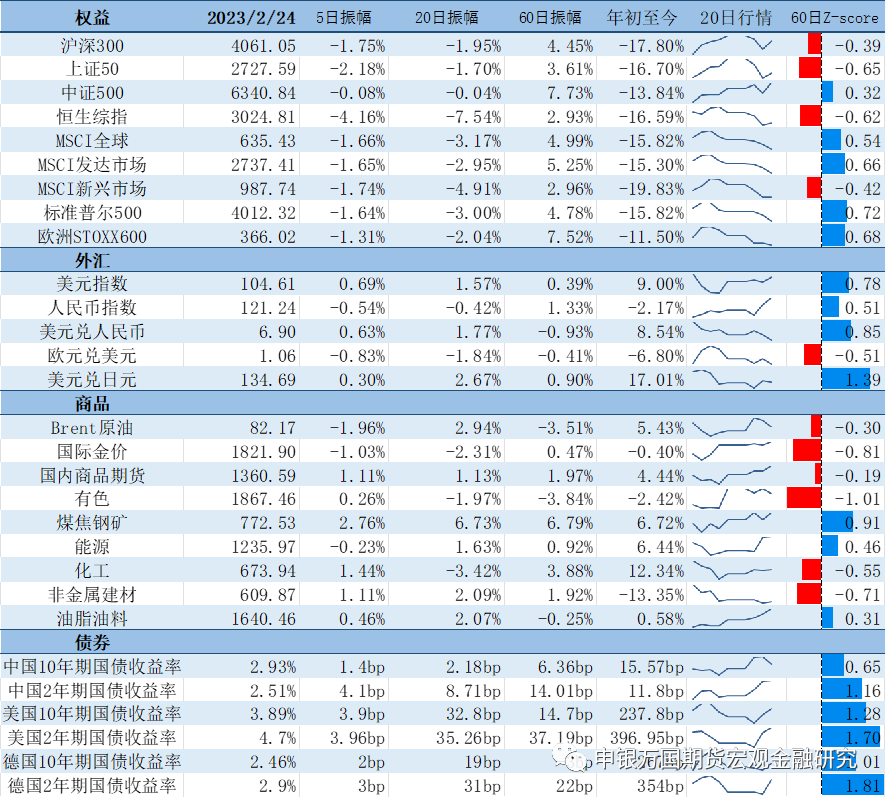

近期资产表现

资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所

06

风险提示:

1.美联储终端利率预期提升

2.欧债压力累积削弱欧元币值;

3.俄乌冲突进一步升级;

4.中美关系降温;

5.两会增量政策不及预期

24小时热点