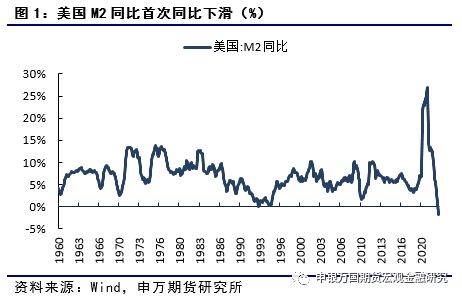

【申万期货热图之一】美国M2历史性走低

2022年12月的美国M2出现历史上首次的同比负增长,此后连续3月均呈负增长表现。这是在美国2020年开始大幅宽松,2021年又因通胀压力开始收紧的货币政策快速转换下,较高基数叠加边际收缩令M2同比快速回落。但从绝对值上看,美国的M2整体仍然处于高位。

与中国的M2有所不一样,美国M2主要统计口径为M1(流通中现金+活期存款+其他流动性存款)、小额定期存款(10万美元以下)及零售货币基金(中国的M2还包括了单位及个人的大额定期存款部分),可视作为更加贴近能够用于消费的流动性结构。

可以看到2020年开始美国M2的增长十分剧烈,与此前几轮的宽松所不同的是,在受疫情的冲击后,2020年-2021年美国在财政、货币两端均进行了宽松,在现代货币理论(MMT)的支持下,对财政赤字进行货币化,以向民众直接发放补助、失业救济福利等“直升机撒钱”的方式将流动性注入实体。如果说前几轮的QE政策被诟病流动性在金融机构间打转,并未能有效进入实体,经济体整体陷入了流动性陷阱话,2020年开始的宽松周期无论是规模还是方式都远胜此前宽松周期。

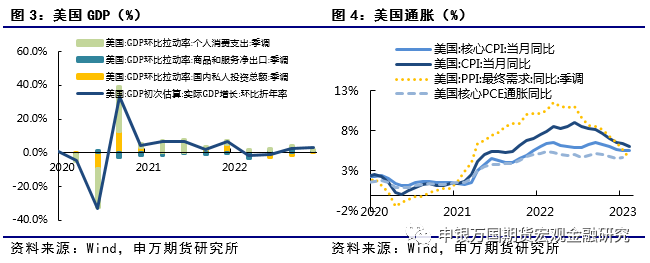

后面的故事我们也已经熟悉,在强有力的宽松政策支撑下,美国经济在短暂衰退后出现了快速的复苏。随后美国出现了严重的通货膨胀,美联储开始加息,并不断提速,引发市场的剧烈动荡。

除了由流动性带来的需求端支撑外,严重的通胀也受供应链瓶颈和俄乌冲突引发的供给端约束等冲击性事件的影响,此外,去全球化进程、移民人口下降、人口老龄化等长期因素下的劳动力供需缺口驱动社会成本上升,进一步固化当前的通胀路径。

尽管从绝对值看当前M2仍然处于较高水平,但是其背后所面临的问题是,M2同比的快速回落或侧面反映居民储蓄的下滑。

可以看到,在2020后的两轮快速增长后,美国的个人储蓄存款已经步入平均水平之下。考虑当前美国的通货膨胀压力、民众对于即将衰退的悲观预期,存款下滑将进一步约束和抑制民众的消费需求。

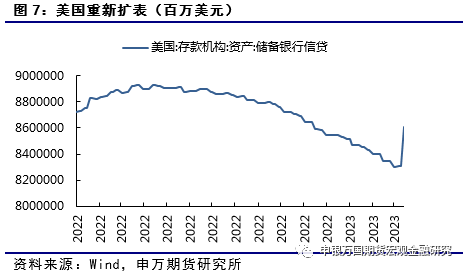

近期,由硅谷银行破产引发的银行挤兑风波下,美联储重新开始扩大了资产负债表,不过考虑此次主要是向金融机构注入流动性,因此并不会向2020年时期一样大幅流入实体经济。

消费大约占美国GDP比重的75%,实际上,在2022年美国已经有连续两个季度的GDP负增长,但主要是消费端仍然呈现韧性,被认作是 “技术性衰退”。而在当前压力下,消费需求的下滑将直接令美国经济预期引向实质性衰退。未来,叠加当前呈现粘性的通胀和金融市场的动荡下美联储的两难抉择,将在2-3季度进一步发酵。

总结

1. 美国M2同比出现历史上首次的同比负增长,随后一直处于零轴之下。不过绝对数仍然处于历史高位。

2. 美国M2的统计口径包括现金和小额定期存款,可视作为更加贴近能够用于消费的流动性结构。

3. 与此前几轮的宽松所不同的是,2020年美国在财政、货币两端均进行了宽松,以向民众直接发放补助等方式将流动性直接注入实体,导致其无论是规模还是方式都远胜此前宽松周期。

4.M2同比的快速回落或侧面反映居民储蓄的下滑,当前美国的个人储蓄存款已经步入近年平均水平之下。考虑当前美国的通货膨胀压力、民众对于即将衰退的悲观预期,存款下滑将进一步约束和抑制民众的消费需求。

5. 当前压力下,消费端的下滑将直接令美国经济预期引向实质性衰退。未来,叠加当前呈现粘性的通胀和金融市场的动荡下美联储的两难抉择,将在2-3季度进一步发酵。

风险提示

1.美国消费需求或面临萎缩

2.消费端的萎缩将令美国陷入实质性衰退

3.当前美联储的重新扩表或无助于需求的回升

24小时热点