加息周期步入尾声 市场偏向边际宽松_申万期货_宏观专题_美联储利率会议点评

摘要

会议声明方面,删去了“持续提高利率将是适当”的说法,改为“一些额外的政策收紧可能是适当”的提法。新增加了对居民企业信贷条件可能收紧的担忧。表明本轮加息周期接近尾声。

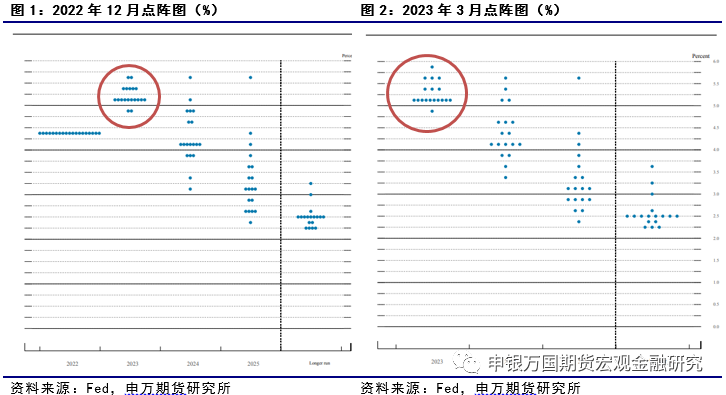

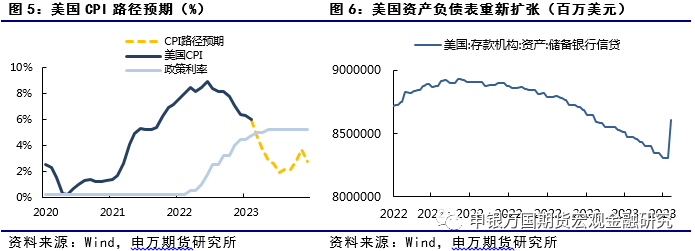

加息路径预期方面,此前鲍威尔曾经提到会继续上调点阵图预期,并对3月加息50bp持开放态度,一度引发了市场对3月加息可能再度提速的猜测,但在硅谷银行破产事件之后,市场重新期待将会在年内降息。3月点阵图对于2023年的政策预期较12月没有明显变化,对于到2023年底的利率预期维持5.1%,少部分票委上调了终端预期,整体认为5月还有一次25bp的加息,并且维持2023年不降息的态度,预计2024年将会降息75bp。

3月利率会议整体基调偏向中性。一方面维持了以抑制通胀为先的姿态,包括继续25bp的加息;再度表态2023年不会降息;表示如有必要会继续超预期加息等。另一方面,声明中暗示本轮加息已经步入尾声;声明中提到对居民企业信贷条件可能收紧的担忧;对终端利率的预期没能提升,仍然为5.1%等。

对市场影响而言可能整体偏向鸽派。一是尽管再度加息25bp,但是整体表态偏向只剩一次加息,消除了加息提速的风险。二是尽管再次表态今年不会降息,但多次提及对风险的关注。美国经济逆风因素愈发强烈,在经历了银行风险事件后,市场关于未来美联储转向宽松的期待不会立刻缓解。

当前通胀整体依旧处于高位,在服务端呈现一定粘性。不过到三季度前CPI或因较高的原油价格基数出现持续下行,届时对美联储政策路径预期可能进一步松动。不过考虑原油高基点过后,核心端的粘性会进一步突出,如果没有发生“硬着陆”情形的话,年末通胀或回升至3%之上。另一方面,担心由银行市场风波造成系统性的风险,美联储重新向市场注入流动性,尽管具体形式并不直接等同QE,但资产负债表的重新扩张已是不争事实。再叠加美元作为国际储备货币低位的下降,可能以间接的形式加剧当前通胀粘性。未来市场可能在“期待降息”和“美联储维持高利率”之间反复。

正文

01

3月利率会议主要关注点

北京时间3月23日凌晨2时,美联储宣布,将联邦基金利率目标区间由4.5%-4.75%上调25个基点至4.75%-5%,符合市场预期。

会议声明方面,删去了“持续提高利率将是适当”的说法,改为“一些额外的政策收紧可能是适当”的提法。新增加了对居民企业信贷条件可能收紧的担忧。表明本轮加息周期接近尾声。

加息路径预期方面,此前鲍威尔曾提到会继续上调点阵图预期,并对3月加息50bp持开放态度,一度引发了市场对3月加息可能再度提速的猜测,但在硅谷银行破产事件之后,市场重新期待将会在年内降息。

3月点阵图对于2023年的政策预期较12月没有明显变化,对于到2023年底的利率预期维持5.1%,少部分票委上调了终端预期,整体认为5月还有一次25bp的加息,并且维持2023年不降息的态度,预计2024年将会降息75bp。

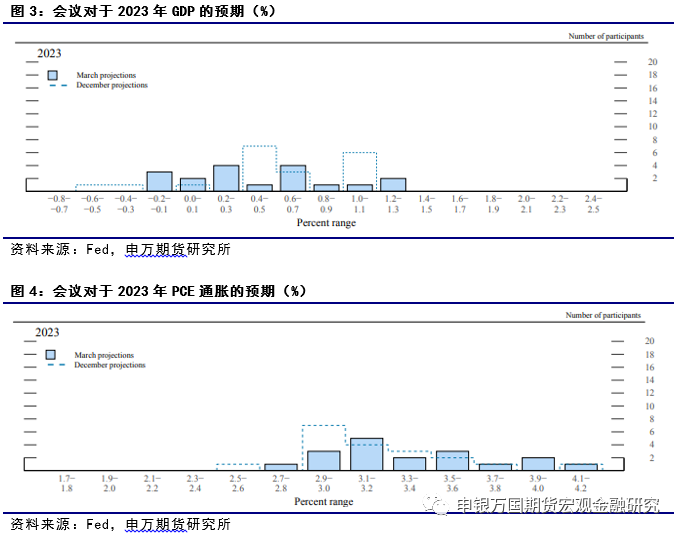

GDP预期方面,下调美国2023年GDP增长预期至0.4%(12月0.5%),下调美国2024年GDP增长预期至1.2%(12月1.6%),上调美国2025年GDP增长预期至1.9%(12月1.8%)。维持更长周期的美国GDP增幅预期在1.8%。相较去年12月有所下降。

通胀预期方面,上调2023年PCE通胀预期至3.3%(12月3.1%),2024年PCE通胀预期2.5%(与预期持平),维持更长周期的PCE通胀预期在2.0%不变。 相较去年12月有所提升。

会后发言方面,鲍威尔在会后的记者招待会上表示,在会议前几天曾经考虑过暂停加息(表明风险事件会很大程度影响当前决策);此次FOMC成员一致支持继续加息;在最有可能的情况下,市场参与者不会看到今年降息;如有必要,美联储将超预期加息;少量银行陡然出现严重的艰难处境,准备用所有工具来确保银行系统的安全。

02

点评及市场影响

3月利率会议整体基调偏向中性。一方面维持了以抑制通胀为先的姿态,包括继续25bp的加息;再度表态2023年不会降息;表示如有必要会继续超预期加息等。另一方面,声明中暗示本轮加息已经步入尾声;声明中提到对居民企业信贷条件可能收紧的担忧;对终端利率的预期没能提升,仍然为5.1%等。

对市场影响而言可能整体偏向鸽派。一是尽管再度加息25bp,但是整体表态偏向只剩一次加息,消除了加息提速的风险。二是尽管再次表态今年不会降息,但多次提及对风险的关注,美国经济逆风因素愈发强烈,在经历了银行风险事件后,市场关于未来美联储转向宽松的预期不会立刻缓解。

考虑下次会议是5月份,重点是未来两份的就业和通胀报告,以及关注银行风波的进一步影响,6月份的利率会议可能是更重要的观测美联储立场是否出现转变的时机。

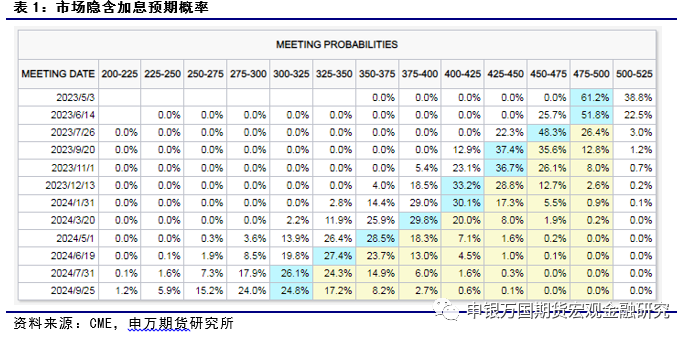

由CME联邦基金利率期货显示的隐含加息概率来看,市场预期5月份不加息和加息25bp的概率约为6-4开,同时预计到年底大约会降息75bp。

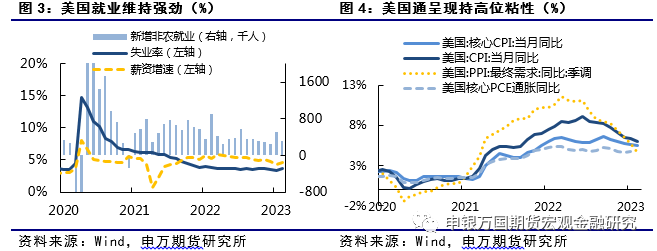

当前通胀整体依旧处于高位,在服务端呈现一定粘性。不过到三季度前CPI或因较高的原油价格基数出现持续下行,届时对美联储政策路径预期可能进一步松动。不过考虑原油高基点过后,核心端的粘性会进一步突出,如果没有发生“硬着陆”情形的话,年末通胀或回升至3%之上。

另一方面,担心由银行市场风波造成系统性的风险,美联储重新向市场注入流动性,尽管具体形式并不直接等同QE,但资产负债表的重新扩张已是不争事实。再叠加美元作为国际储备货币低位的下降,可能以间接的形式加剧当前通胀粘性。未来市场可能在“期待降息”和“美联储维持高利率”之间反复。

24小时热点