宏观信号分化,黄金接近前高—— 资产配置周度报告0416

摘要

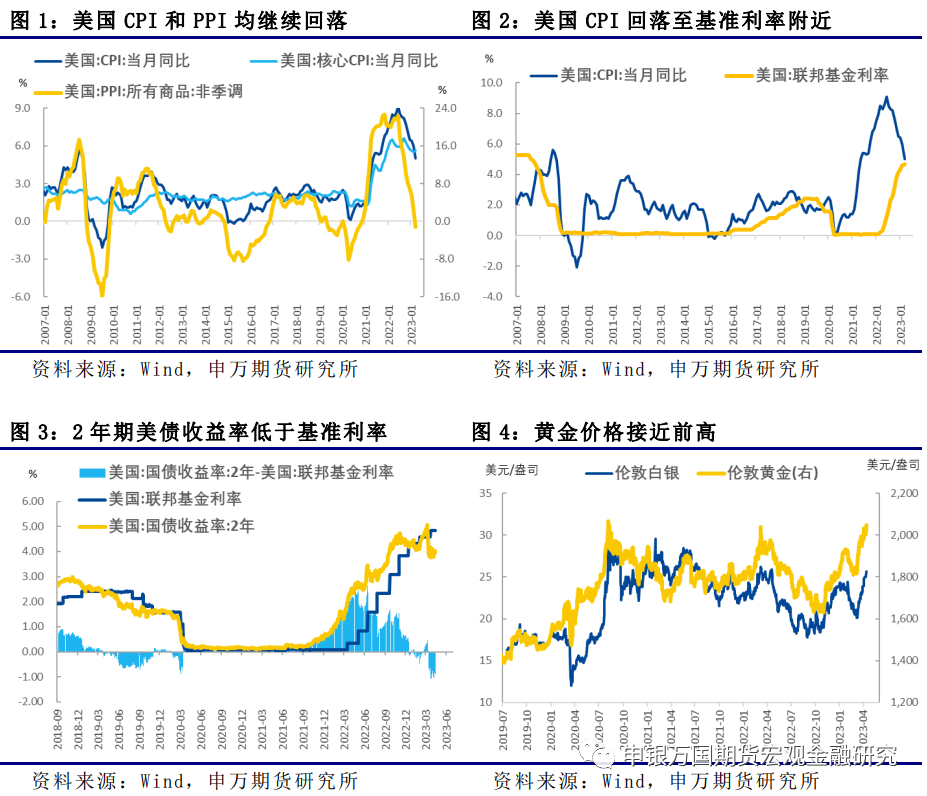

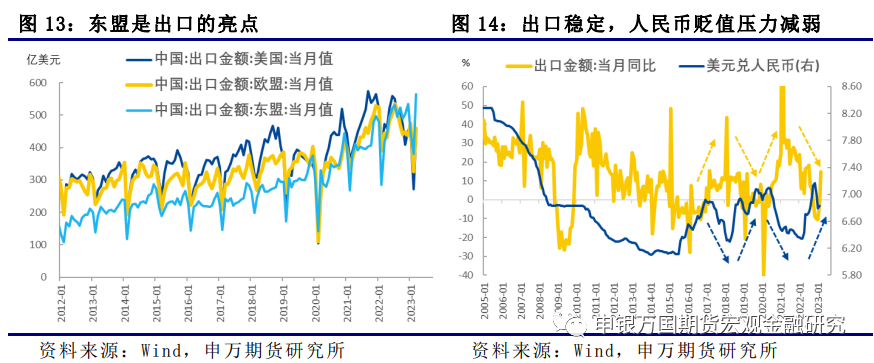

美国通胀回落,黄金接近前高:本周公布3月份美国CPI,同比回落至5%,核心CPI同比5.6%。从结构上看,商品端价格压力继续放缓,能源对于CPI同比增长的影响由正转负。剔除价格波动较大的能源和食品之后的核心CPI仍然保持一定的粘性,下行趋势不明显。其中居住分项还未看到明显的下行趋势。3月美国PPI(所有商品)同比回落至零以下,进一步反映了通胀的压力有所放缓。3月美国CPI已经与联邦基金利率接近。美联储内部不同官员对于未来加息的幅度已经有了明显的分歧,已经有官员明确表示需要暂停加息。美国经济的走弱,通胀的降温,美联储加息周期的终结,都对贵金属形成利多。美元计价的黄金已经接近前高。

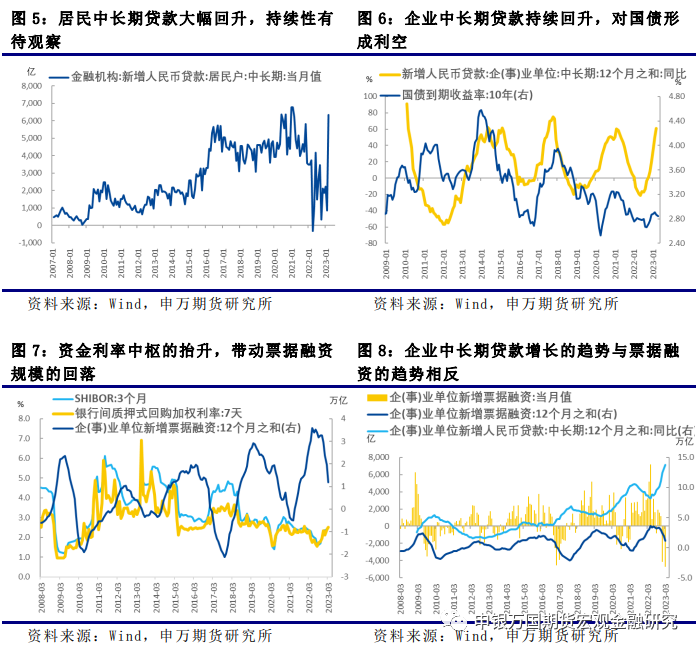

国内居民中长期贷款大幅上升:央行公布数据显示,3月居民贷款增加12447亿元,同比多增4908亿元,其中居民中长期贷款增加6348亿元,剔除春节扰动的因素之后为2021年初以来最大,与前几个月的低迷相比有大幅的回升。居民中长期贷款主要是房贷,近期房地产市场的改善有限。居民贷款回升的持续性值得观察。前期居民中长期贷款低迷而企业中长期贷款旺盛,反映了经济复苏存在一定的分化。3月的金融数据显示,居民和企业中长期贷款都较为强劲。越来越多的数据显示,国内的经济增长在持续回升。如果居民和企业融资(特别是中长期贷款)的持续,那么债券市场将面临一定回调的压力

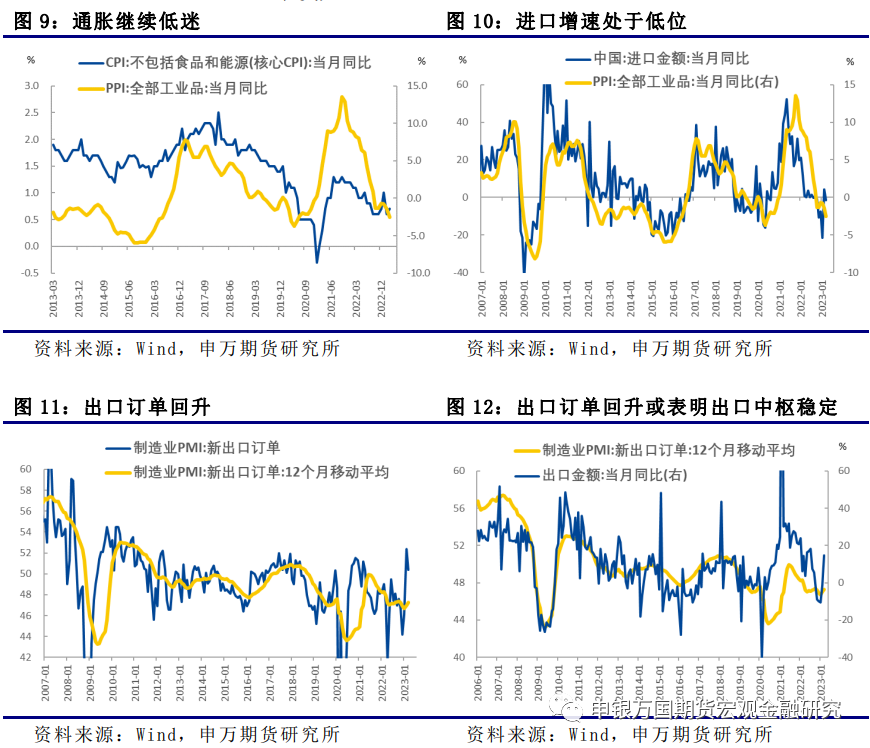

国内通胀低迷但是出口超预期:3月通胀数据显示需求疲软,但是出口数据超预,反映了国外部分地区需求的韧性。进出口是名义值,受到价格因素特别是工业品价格的影响。从PMI出口订单来看,近期外需的回升对出口增速的中枢形成一定的提振。对于外需来说,欧美未来是否走向衰退存是关键。在还没有明显看到经济衰退的迹象之前,出口中枢或将保持稳定。3月的宏观数据显示的信号有一定分化。

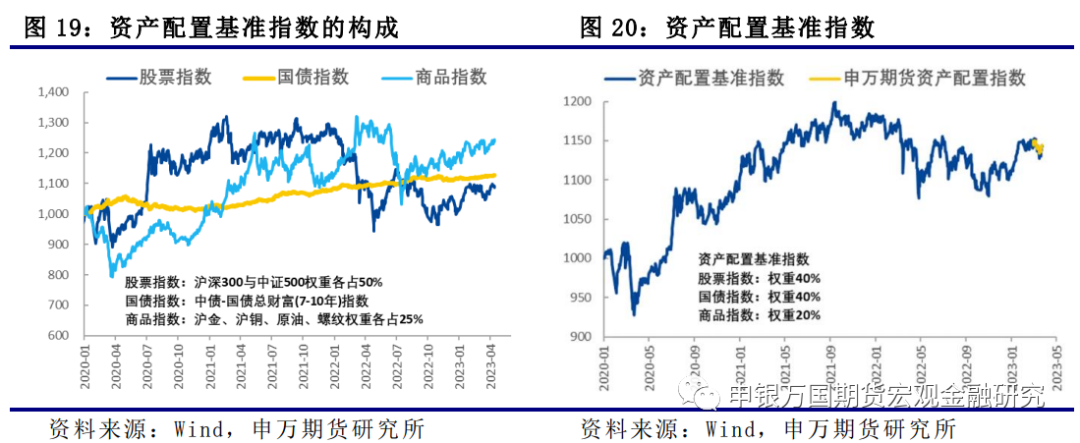

资产配置超配黄金:我们的资产配置基准指数中,股票指数、债券指数与商品指数的配置比例为40%、40%与20%。其中股票指数基准由沪深300指数和中证500指数构成(权重各占50%),债券为中债-国债总财富(7-10年)指数,大宗商品指数的基准为螺纹钢、铜、黄金和原油(权重各占商品部分的25%)。3月份资产配置将股票权重下调至30%,商品权重下调至10%,债券权重上调至60%。从4月份开始,资产配置的调整如下:股票权重下调至20%,债券权重维持在60%,大宗商品只配置黄金,黄金占整体的配置比例为20%。

风险提示:地产销售超预期;美国经济衰退超预期。

正文

01

美国通胀回落,黄金接近前高

本周公布3月份美国CPI,同比回落至5%,核心CPI同比5.6%,。从结构上看,商品端价格压力继续放缓,能源对于CPI同比增长的影响由正转负。剔除价格波动较大的能源和食品之后的核心CPI仍然保持一定的粘性,下行趋势不明显。其中居住分项还未看到明显的下行趋势。3月美国PPI(所有商品)同比回落至零以下,进一步反映了通胀的压力有所放缓。3月美国CPI已经与联邦基金利率接近,用通胀与基准利率之差所衡量的实际利率已经在零附近,未来可能转正。这也是在2008年金融危机之后较为少见的。

美联储内部不同官员对于未来加息的幅度已经有了明显的分歧,已经有官员明确表示需要暂停加息。理由包括美联储加息对经济的影响有一定的时滞,美国银行业面临流动性压力可能导致银行对居民和企业的信贷增长放缓,加大经济下行压力。2年期美国国债利率已经低于基准利率,5月美联储还可能加息一次,之后美联储可能将暂停加息;如果美国经济增长明显放缓,下半年可能会降息。美国经济的走弱,通胀的降温,美联储加息周期的终结,都对贵金属形成利多。近期黄金和白银表现亮眼,美元计价的黄金已经接近前高。

02

国内居民中长期贷款明显回升

央行公布数据显示,3月社会融资规模增量为5.38万亿元,比上年同期多0.72万亿元。3月末社会融资规模存量同比增长10%。广义货币M2同比增长12.7%,狭义货币M1同比增长5.1%。3月金融数据的亮点是居民中长期贷款有明显回升。3月居民贷款增加12447亿元,同比多增4908亿元,其中居民户短期贷款增加6094亿元,居民户中长期贷款增加6348亿元,剔除春节扰动的因素之后为2021年初以来最大,与前几个月的低迷相比有大幅的回升。居民中长期贷款主要是房贷,近期房地产市场的改善有限。居民贷款回升的持续性值得观察。

03

通胀低迷,出口超预期

本周公布3月通胀数据和进出口数据。3月全国居民消费价格(CPI)同比上涨0.7%。其中,食品价格上涨2.4%,非食品价格上涨0.3%,服务价格上涨0.8%。海关总署公布的数据显示,以美元计,3月出口同比增长14.8%,较1—2月加快21.6个百分点,为2022年8月以来最高;当月进口同比下降1.4%,降幅收窄8.8个百分点;当月实现贸易顺差881.9亿美元。

3月通胀数据显示需求疲软,但是出口数据超预,反映了国外部分地区需求的韧性。进出口是名义值,受到价格因素特别是工业品价格的影响。从PMI出口订单来看,近期外需的回升对出口增速的中枢形成一定的提振。对于外需来说,欧美未来是否走向衰退存是关键。在还没有明显看到经济衰退的迹象之前,出口中枢或将保持稳定。

04

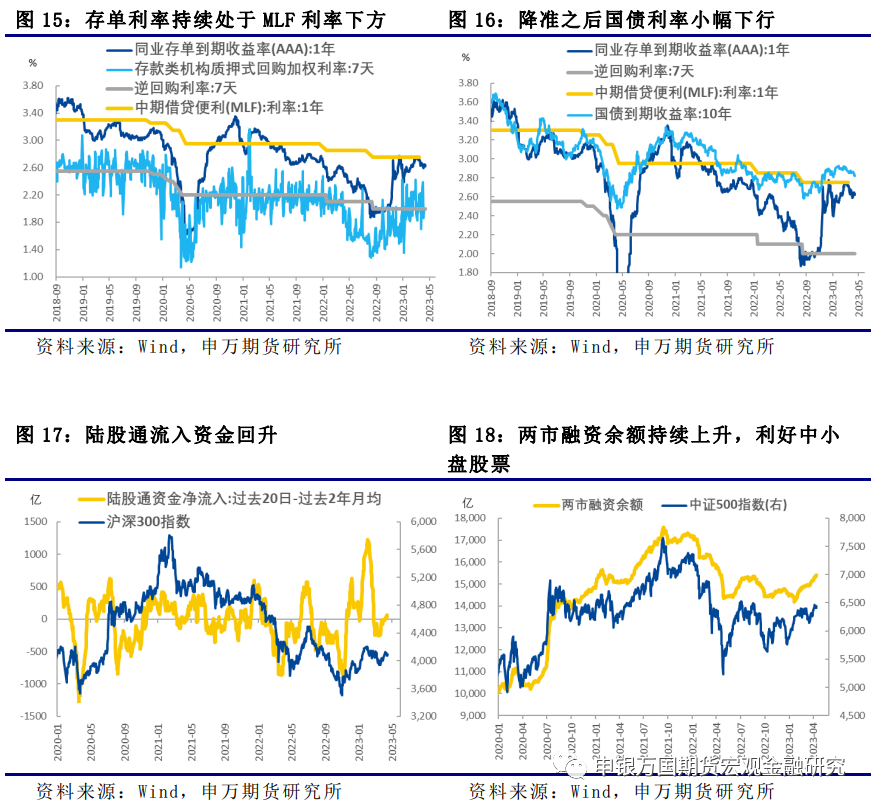

存单利率稳定,融资余额上升利好中小盘股

05

资产配置超配黄金

我们的资产配置基准指数中,股票指数、债券指数与商品指数的配置比例为40%、40%与20%。其中股票指数基准由沪深300指数和中证500指数构成(权重各占50%),债券为中债-国债总财富(7-10年)指数,大宗商品指数的基准为螺纹钢、铜、黄金和原油(权重各占商品部分的25%)。3月份资产配置将股票权重下调至30%,商品权重下调至10%,债券权重上调至60%。从4月份开始,资产配置的调整如下:股票权重下调至20%,债券权重维持在60%,大宗商品只配置黄金,黄金占整体的配置比例为20%。

06

风险提示

1、地产销售超预期;

24小时热点