1、市场概述:

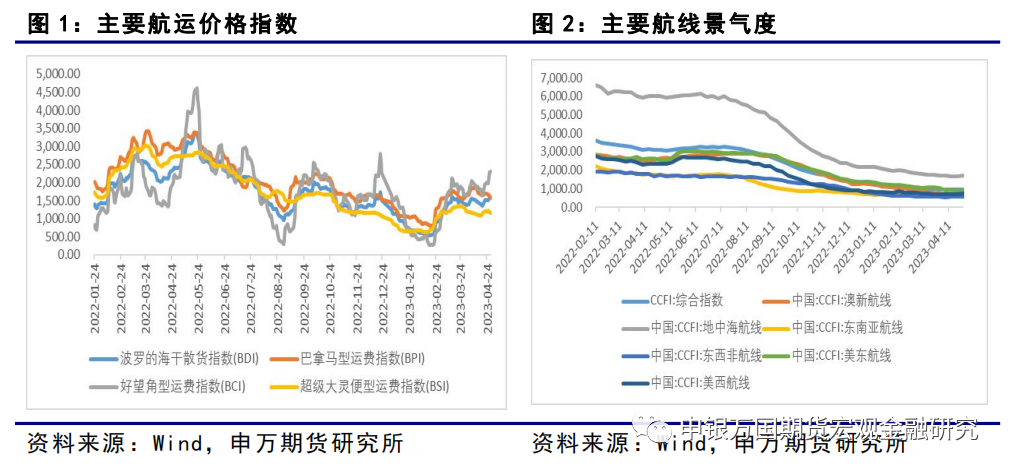

干散货航运:一季度运力调控下航运盈利恢复。干散货市场小幅转暖。截至4月21日,BDI指数收于1504点,环比回升4.8%。分船型市场涨跌不一,BCI指数环比上涨6.1%,BPI指数环比下行0.6%,小型船市场改善幅度优于其他船型。

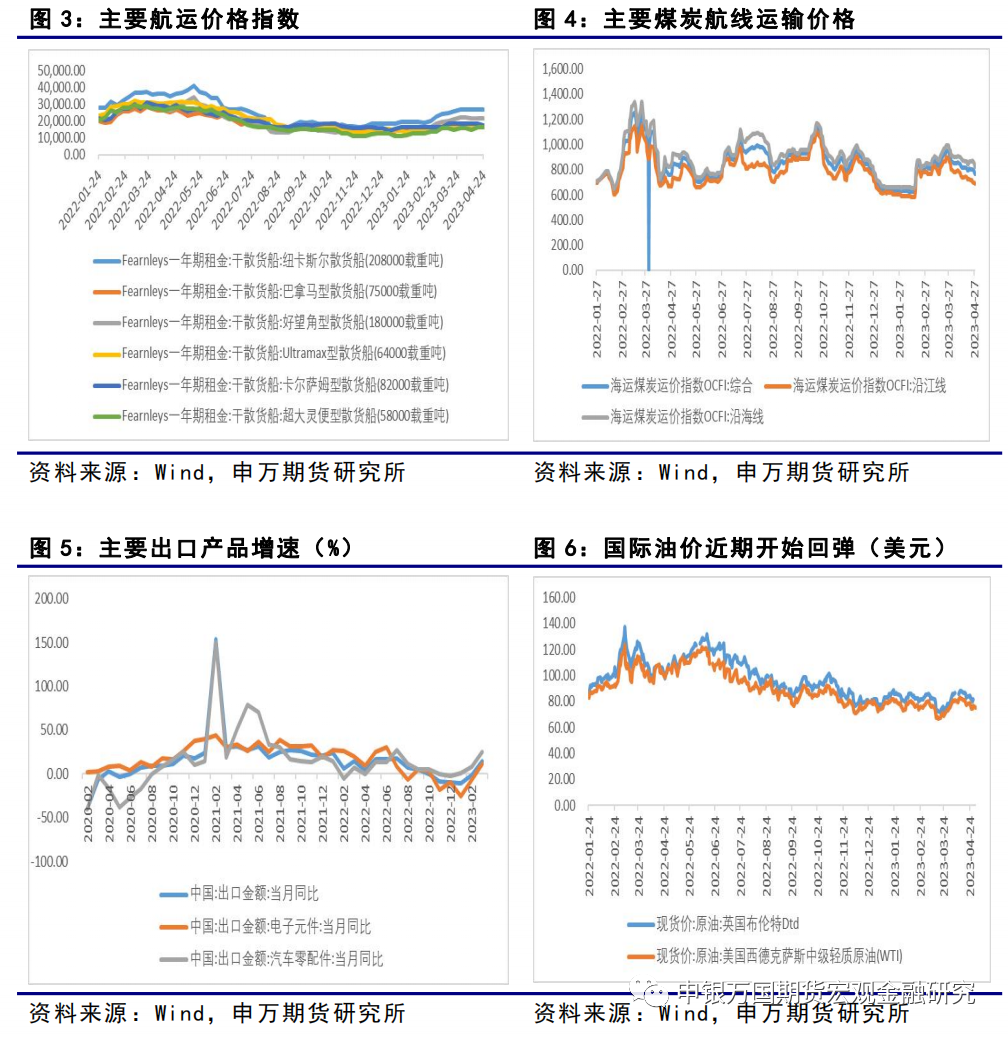

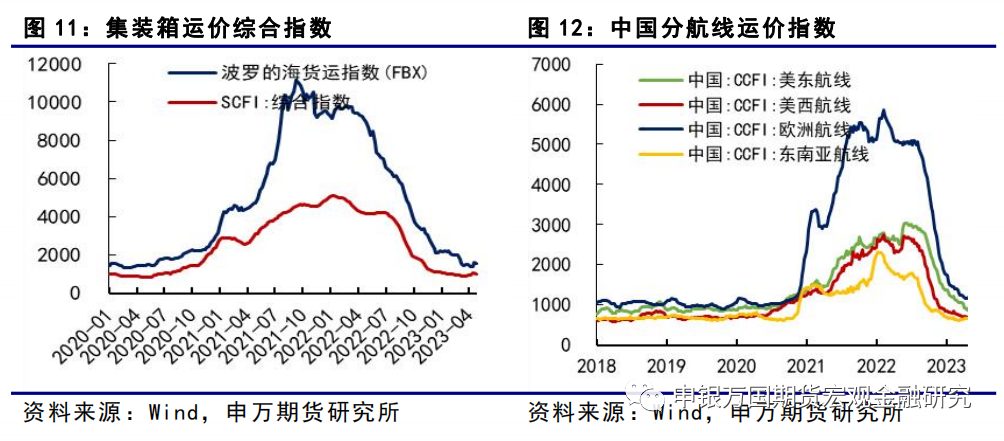

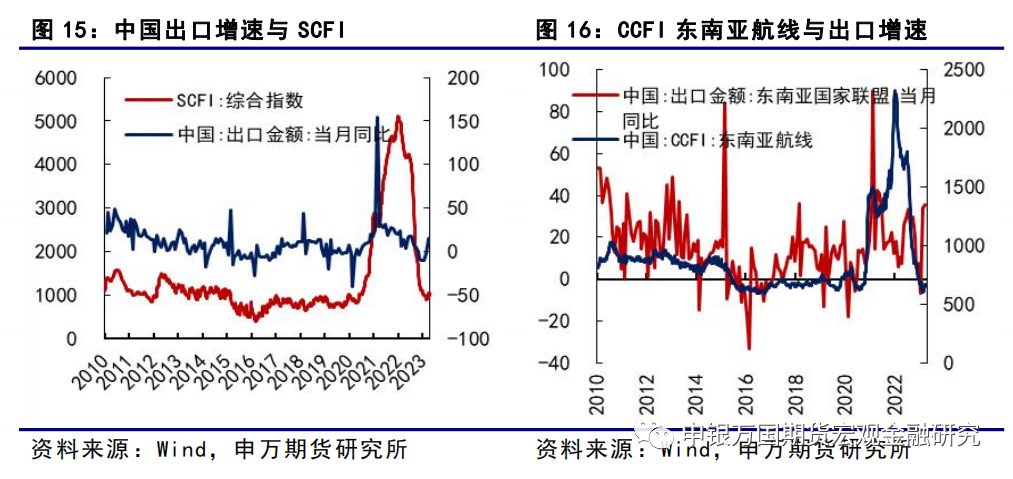

集装箱航运:上周波罗的海货运指数从1598.80降至1575.55,总体依旧在延续2021年9月以来的下行趋势。SCFI运价综合指数从1037.07降至999.73,在周线四连涨后再度下降,重回千元大关下方,自去年开始一路下跌的集装箱海运市场,从今年3月开始似乎出现了明显的“回暖”。

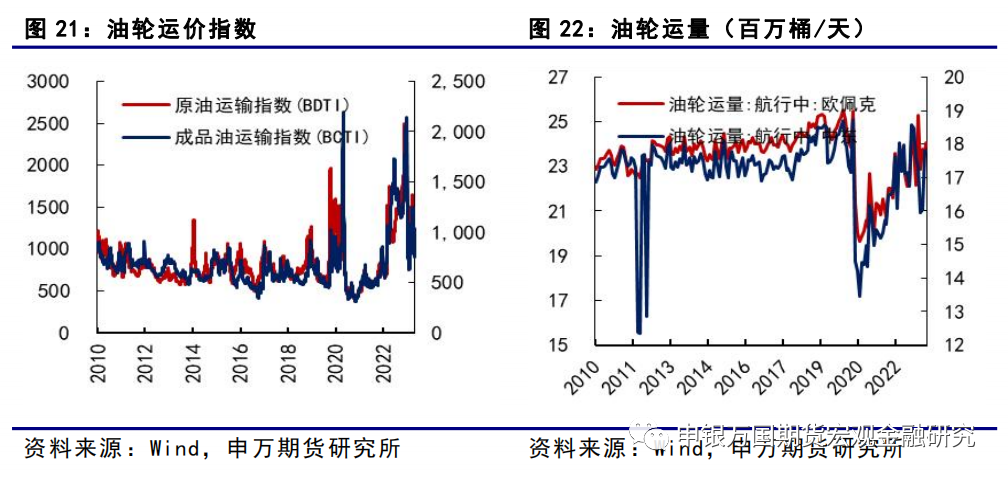

油轮:油轮运价双双下降。原油运输指数BDTI从1146降至1046,成品油运输指数BCTI从968降至752。3月最新数据显示,从欧佩克和中东出发的油轮运量均小幅提升。

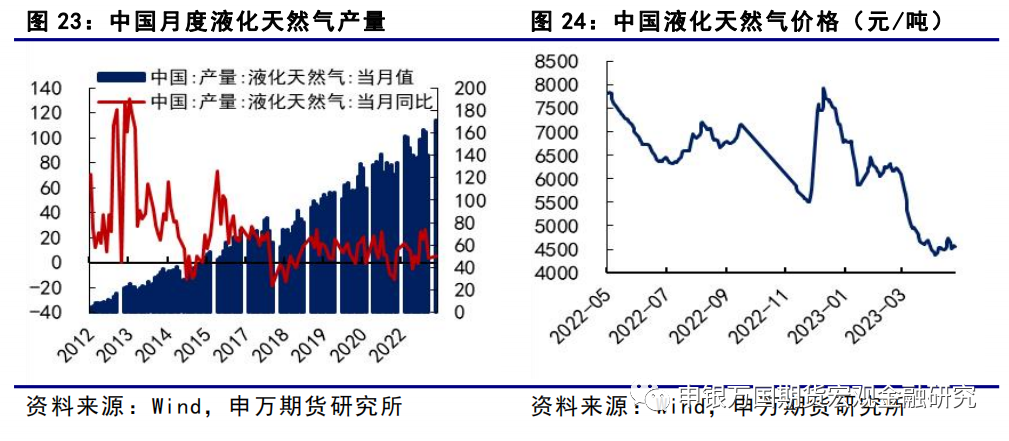

LNG:国内液化石油气价格下降。4月21日,液化石油气市场价格为4739元/吨,4月28日市场价降至4562元/吨,价格下降3.73%。

2、总结展望:

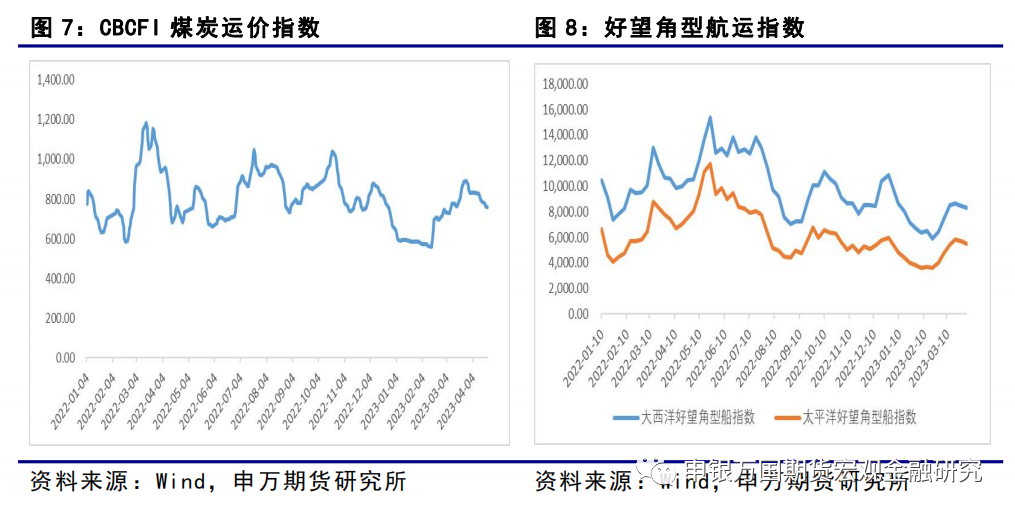

干散货航运:近期在俄乌冲突的背景下,油运市场迎来久违的周期,市场有所回调,但可预期性较强;近年市场呈退潮迹象,自 2022 年 7 月后市场下滑较快,但近期市场退潮的步伐有所放缓。预计 2023 年干散货船舶手持订单量交付占现有运力比重为 3.79%,占比整体较低。同时,这也为干散货未来市场反弹奠定较好基础。预计短期散货市场运输存在机会,但由于船价较高,市场投资机会不大。

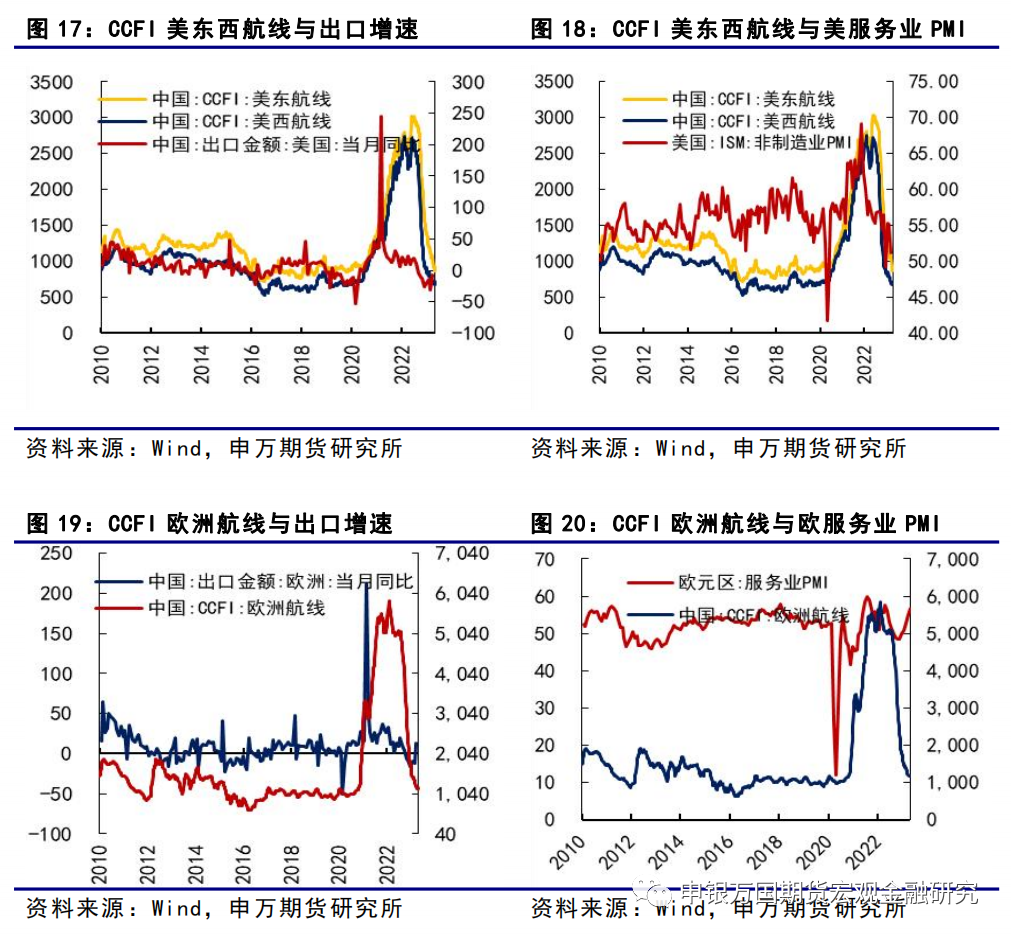

集装箱航运:短期集装箱运价尚未看到趋势性拐点,整体运价接近见底。欧洲需求有所复苏,但景气度依旧处于荣枯线下方,美国经济景气度反弹,但持续性有待验证,同时欧美降低对我国的进口需求,需求难有明显起色,二季度集装箱运价难有明显起色。

油轮:由于俄乌冲突升级、船队老化和新造船订单减少,预计今年二季度全球油轮运价仍将受到支撑,但石油供应减少和对经济衰退的担忧或将限制涨幅。

LNG:欧洲计划为下一个冬季的能源供应做好准备,预计今年夏季其LNG需求将大幅增长,这将利好LNG运输市场。根据最新数据,LNG船队现有订单量占比达到50%,创下历史新高。当前LNG期租运价稳健,未来供应吃紧下运价或易涨难跌。

1、干散货航运

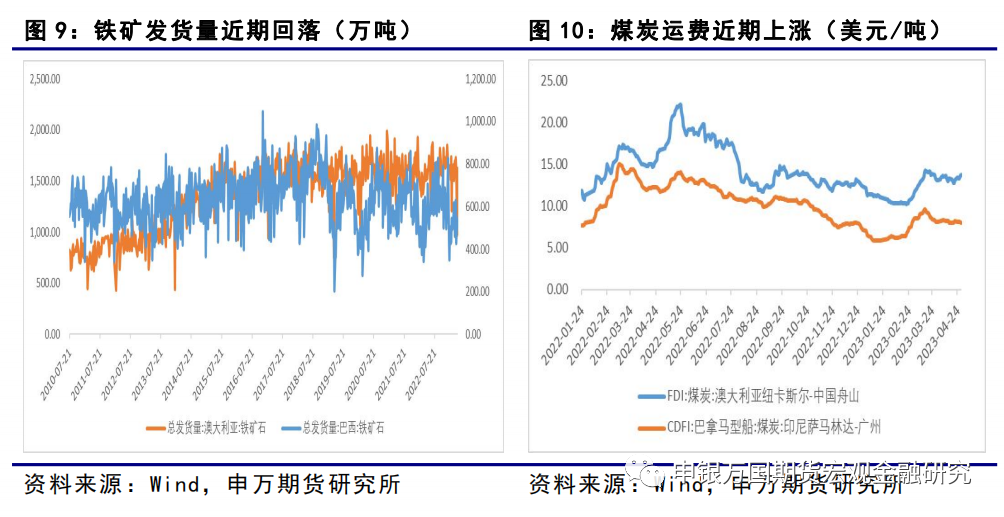

天气影响出清,铁矿发运基本恢复正常。由于上半周货盘相对较少,海岬型指数小幅回调,随着周末临近,询盘量有所增加,海岬型报价出现反弹。国内地产修复仍然缓慢,钢厂利润爬坡艰难,加上钢厂陆续进入减产周期,补库需求相对有限。但天气因素出清加上5月临近,海外矿山发运或有增量,铁矿发运存在较大不确定性。煤炭方面,印尼斋月正式结束,煤炭询盘有所增加,小型船需求存在改善。近期印度煤炭库存略有下滑,叠加雨季的不确定性,关注开斋节后印度煤炭补库的情况。南美粮食旺季还在持续,对巴拿马型船市场形成持续支撑。

2、集装箱航运

上周波罗的海货运指数从1598.80降至1575.55,总体依旧在延续2021年9月以来的下行趋势。SCFI运价综合指数从1037.07降至999.73,在周线四连涨后再度下降,重回千元大关下方,自去年开始一路下跌的集装箱海运市场,从今年3月开始似乎出现了明显的“回暖”。

3、油轮

油轮运价双双下降。原油运输指数BDTI从1146降至1046,成品油运输指数BCTI从968降至752。3月最新数据显示,从欧佩克和中东出发的油轮运量均小幅提升。从欧佩克出发的航行中油轮运量从2月的23.54百万桶/天增至24.07百万桶/天,从中东出发的航行中油轮运量从2月的17.78百万桶/天增至17.81百万桶/天。

4、LNG

国内液化石油气价格下降。4月21日,液化石油气市场价格为4739元/吨,4月28日市场价降至4562元/吨,价格下降3.73%。根据国家统计局最新公布的3月液化气产量来看,我国液化天然气月度产量基本处于上涨趋势之中,2023年3月液化天然气产量增至171.77万吨,增速由3.83%增至4.95%,整体依旧处于正常的增速波动区间之内。

1、 行业要闻

重要港口出现事故影响航运。当地时间4月20日上午,一艘船名为“MONA LISA”的集装箱船,在挂靠汉堡港布尔查德凯集装箱码头(Burchardkai(CTB))时,意外撞上码头并导致3台码头龙门吊严重受损。事故发生后,MONA LISA轮在布尔查德凯集装箱码头(CTB)抛锚停泊,后续船期或面临延误。布尔查德凯集装箱码头(CTB)始建于1968 年,该码头承担着汉堡港口三分之一的集装箱运输业务。本次事故对于被撞龙门吊具体损坏情况尚不得而知,但码头设施损坏或将给港口作业带来影响。

国际航运劳工谈判取得成果。ILWU表示,ILWU国际码头与仓储工会联盟(ILWU)今天宣布,已与代表航运码头雇主的Pacific Maritime Association太平洋海事协会(PMA)就某些关键问题达成初步协议。谈判正在持续进行,直到达成协议。PMA表示尽管沿海合同谈判取得了重大进展,但仍有几个关键问题未解决。与此同时,ILWU Local 13在洛杉矶港和长滩港领导的工作行动今天继续扰乱了关键海运码头的一些运营。工会有意进行非常规、非计划的检查,并以扰乱码头运营的方式进行检查。

上海航运指数明显转暖。受节日影响,4月28日上海出口集装箱运价指数(SCFI)回落至99.73 点,但仍较3月末低点反弹 8.2%。当前欧美航线运价基本回吐疫情以来超额涨幅,较峰值回落超 85%,上海-美西航线低于 2019 年均值,上海-欧洲基本港航线运价仍高于 2019 年均值。近期美西航线运价整体反弹。

2、贸易及港口需求

亚洲、非洲多条航线运价较 2019 年均值超 20%。4 月 14 日上海-日本关西、韩国、东南亚和中东航线当前运费均值分别为 324、171、191 和 1221 美元/TEU,较 2019 年均值分别上升 41.5%、41.9%、26.1%和 66.1%。此外,上海港发往西非和南非航线运费收于 2749 和1535 美元/TEU,分别较 2019 年均值分别上升 14.6%和 174%。

3、国际船运租金变化

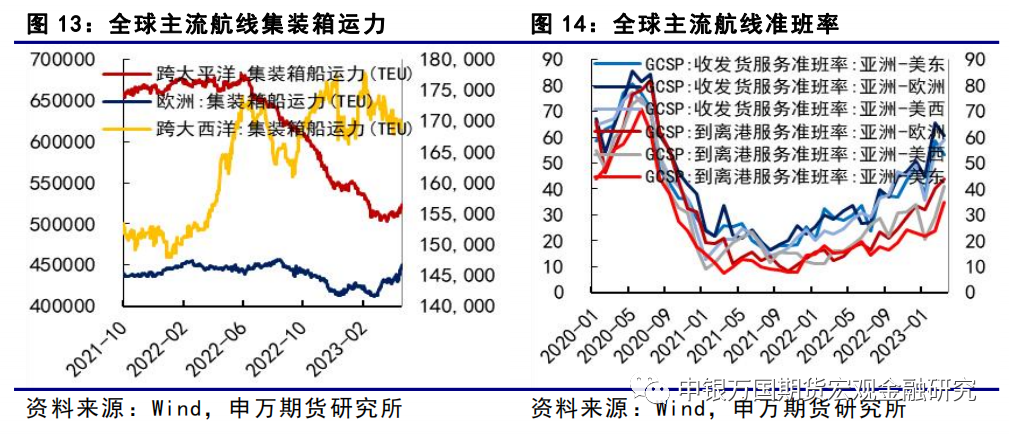

主流航线运力维持紧缩,供需基本平衡。但因需求疲软,加上新船交付压力较大,运价上方仍然承压,运价后续调涨能否落地有待观察。近期,美西码头劳工谈判取得一定进展,ILWU表述相对积极,表示和PMA就部分重大问题达成一致,但PMA表述相对保守,表示尽管沿海合同谈判取得了重大进展,但仍有几个关键问题未解决。但毋庸置疑的是谈判出现变数的可能性进一步降低,但在谈判正式落地以前,预计货物转向美东和美湾的趋势不会改变。虽然运力收紧带来了运价的短期企稳,但基本面仍然较差,运价上方承压,关注5月涨价落地情况。

巴拿马管理局被迫降低吃水限制。由于持续的干旱天气,巴拿马运河管理局(ACP)被迫降低了Neopanamax船闸的船舶最大吃水限制。根据巴拿马当地气象局的信息,在4月的前11天中,运河流域的降水水平骤降,比历史平均水平低70%左右,由河流提供给流域的水量比平均水平低80%。沿海方面,电厂库存尚可,且对高价市场煤仍有抵制,采购积极性依旧有限,但部分港口出现封航情况,运力压港情况显现,市场承弱平衡局面。

4、航运衍生品市场变化

FFA是新加坡交易所推出的具备全球影响力的运费风险管理工具。它是买卖双方达成的远期运费协议,通过交易双方商定的未来某段时间的运价或租金来规避现货市场的风险,相应合约的交割结算价格按照波罗的海交易所公布的相关航线每日指数的月度平均值进行结算。

事实表明,在航运市场周期性和宏观因素的推动下,干散货市场正在经历几十年以来最大的波动,这使得FFA市场成为对冲的关键,并且提供了大量交易机会。据冯亚雄介绍,干散货FFA在2020年有260万手交易,相当于超过58亿吨实货。同年FFA市场的名义价值为488亿美元。目前,97%的FFA合约成交是期租(TC)合约,3%的合约是针对特定航线的程租合约(VC)。

全球范围内,最有影响力的海运衍生品是新加坡交易所推出的FFA,但是该款产品仅针对国际干散货运输市场,并且采取经纪人撮合的远期交易方式。虽然新交所也在近期推出集装箱版的FFA市场,但是存在流动性相对较低的先天性缺陷,交易量较为有限。

5、铁矿及煤炭航运市场分析

铁矿需求方面,短期铁矿石市场预期继续震荡调整,低库存、基建投资提速等略微提振信心。根据主要港口的铁矿石库存情况,去库存出现明显提速,但目前总体库存量偏高。供应方面,但由于房地产和基建制造的投资并不乐观,对于市场信心支撑性有待观察,预期在上半年市场仍处于震荡调整阶段,下半年支撑性会更强。煤炭需求方面,全球煤炭贸易结构重塑,进口煤优势显现,欧洲与印度煤炭进口带动需求回暖。在俄乌冲突的背景下,目前全球能源格局面临结构性重塑,并且利好海运市场。供给方面,受动力煤价格普遍下跌,导致进口煤的优势加大,有可能对沿海煤炭市场造成冲击。另外,受重启煤电影响,今年一季度欧盟的煤炭进口量是同比增长 15. 1%,创近年新高;同时,印度的也因加大本国对发电厂的投资,煤炭需求量释放,进口增长较高,总体利好散货市场。

1、行业要闻

ONE公布最新季度业绩净利润下降76.3%。今日(4月28日),ONE公布了2022财年第四季度(2023年1-3月)业绩。报告期内,ONE实现营收46.42亿美元,上年同期为84.33亿美元,同比下降44.95%;息税折旧摊销前利润(EBITDA)15.58亿美元,上年同期为54.97亿美元,同比下降71.66%;净利润12.10亿美元,上年同期为51.08亿美元,同比下降76.3%。对于最新业绩表现和未来预测,ONE表示,当前集运市场正处于变化之中,包括地缘局势紧张导致的贸易模式转变。该公司正在调整适应这些重大变化,但未来市场前景很难预测。

MSC首席执行官谈船队扩张:“我们没有被冲昏头脑”。去年初超越APMoller-Maersk成为世界上最大的集装箱运输公司的地中海航运公司MSC,在过去两年中大举扩张船队,引发外界对其行为是否激进的讨论。该公司目前拥有488万标准箱的船队运力——占全球总运力的18.2%——另外还有价值167万标准箱的订单。相比之下,马士基则分别以415万标准箱和37万标准箱位居第二。MSC的船队扩张是在COVID-19大流行之后立即进行的,当时全球贸易中断导致集装箱运费创纪录上涨。随着市场正常化和经济即将疲软的前景,这些费率在过去—年迅速回落至历史上更为熟悉的水平。近日,MSC首席执行官阐述了其船队快速扩张背后的一些想法,表示,“过去两年,我们并没有被冲昏头脑。我们知道—些航运的基本原理,我们也预计他们迟早会回来。"他说。“这就是为什么我们要确保有足够的运力,通过我们所做的收购,我们将处于有利地位,我们能够满足客户的需求,我们也有望产生一些积极的回报。”

租船市场强劲,一季度送拆集装箱船运力远低于预期。在强劲租船市场支撑下,今年被出售拆解的老旧集装箱船数量远远低于分析师的预测,且没有放缓的迹象。根据Alphaliner数据,在2023年已过去的四分之一时间里,仅有28艘、48,555TEU集装箱船被送拆,最终目的地为印度次大陆及土耳其的海滩和废品堆场。与此相比,由于2021、2022两年几乎没有旧船送拆,而当下集装箱航运市场正面临货运需求崩溃、大量新造船即将下水、碳排放法规不确定等压力,Alphaliner在年初预估的全年拆解量为35万TEU,其称这将有助于减轻今年240万TEU新造船吨位下水的影响。而有些业内人士认为,拆解销售量可能达到2017年的约40万TEU,甚至达到2016年的65TEU的历史记录。

2、集装箱运价

从综合的运价指数来看,上周波罗的海货运指数从1598.80降至1575.55,总体依旧在延续2021年9月以来的下行趋势。SCFI运价综合指数从1037.07降至999.73,在周线四连涨后再度下降,重回千元大关下方,自去年开始一路下跌的集装箱海运市场,从今年3月开始似乎出现了明显的“回暖”。

从分航线的运价指数来看,四大主要航线的运价均出现不同程度的上涨。东南亚航线由653.62增至657.46,欧洲航线由1160.94增至1183.36,美东航线从867.65增至923.24,美西航线由676.48增至723.27,各航线基本延续2022年以来的下降趋势,基本接近疫情前的运价水平。

整体来看,目前集装箱航运运价处于下降的大趋势之中,主流航线运价多已接近甚至回到2019年疫情爆发前的价格水平。

3、集装箱运力

从全球主流航线集装箱运力情况来看,跨太平洋集装箱运力有所增加,从514761TEU升至523485TEU,增加8724TEU;跨大西洋集装箱运力从169954TEU降至168938TEU,减少1016TEU;亚欧集装箱运力从432791TEU增至449944TEU,增加8724TEU。

从航线的收发货和到离港准班率来看,全球主流航线的准班率不同程度提升,亚洲到欧洲的收发货服务准班率已基本接近2020年初,到离港服务准班率也居于主流航线前列,整体集装箱航运的运力服务延续恢复态势。

4、宏观需求

北美方面,美国4月PMI初值显示4月Markit制造业PMI初值为50.4,预期值为49.0,前值为49.2;服务业PMI初值为53.7,预期值为51.5,前值为52.6;综合PMI初值为53.5,预期值为51.2,前值为52.3。4月美国制造业MarkitPMI意外重回荣枯分水岭50上方,和服务业PMI均不降反升,分别创半年和一年来新高,综合PMI超预期强劲,创去年5月以来新高。上周跨太平洋运力有所增加,在运力供给增加下,使得短期运价小幅下降。

欧洲方面,欧元区4月PMI初值显示4月制造业PMI录得45.5,预期值为48,前值为47.3;服务业PMI初值录得56.6,预期值为54.5,前值为55;综合PMI初值录得54.4,预期值为53.7,前值为53.7。4月欧洲PMI回落,从我国出口欧洲的增速来看,今年整体对于欧洲的出口增速处于反弹之中,但由于跨大西洋的运力基本回到2021年期间的运力水平,使得运价依旧延续下滑态势,目前已基本接近疫情前的水平。

整体来看,欧洲经济复苏反弹,消费需求有所回暖,美国经济需求力度在减弱,最新中国3月出口数据显示,出口美国和欧盟的增速同比均为下滑,1-3月累计出口美国增速同比下降17%,整体集装箱市场的需求未见明显提升。

1、行业要闻

中远海能一季度净利约10.96亿元同比暴增4272%。4月28日,中远海能发布2023年第一季度业绩,营业收入约人民币56.31亿元(单位下同),同比增长61.91%;归属于上市公司股东的净利润约10.96亿元,同比增长4272.57%;归属于上市公司股东的扣除非经常性损益的净利润约8.84亿元,同比增长32.43倍;基本每股收益0.2297元。2023年1-3月,该集团实现油轮运力投入18.54亿吨天,同比减少10.9%;运输量(不含期租)4296万吨,同比减少6.1%;运输周转量(不含期租)1405.7亿吨海里,同比减少4.7%。2023年1-3月,集团油轮板块实现营业收入人民币52亿元,同比增长64.2%;发生营业成本人民币37亿元,同比增长18.1%;毛利率28.9%,同比增加27.7个百分点;其中,外贸油运业务实现毛利人民币12.2亿元,同比增长428%;内贸油运业务实现毛利人民币2.8亿元,同比下降31%。LNG运输业务贡献归母净利润人民币1.98亿元,同比增长15%。

2023年第一季度,国际油运市场整体表现强劲。1月VLCC运价随着市场货盘阶段性的冷清逐步从高点回落。自2月起,中国原油进口需求显著复苏,叠加美湾出口集中释放,长航线的增加驱动了VLCC市场的供需平衡收紧,运价大幅反弹。根据波罗的海交易所数据,超大型油轮(VLCC)中东-中国航线(TD3C)平均日收益于3月一度突破至约10万美元/天的高点,直至月末运价有所回调;2023年1-3月,市场VLCCTD3C平均日收益为46,967美元/天。根据克拉克森数据,2023年1-3月,全球VLCC共交付11艘,没有出现拆解以及下新造船订单的行为。截至2023年一季度末,全球共有895艘VLCC,新船订单仅17艘。全球VLCC船队仍呈现出老龄化以及订单占比低的情况。

2、上周市场

油轮运价双双下降。原油运输指数BDTI从1146降至1046,成品油运输指数BCTI从968降至752。3月最新数据显示,从欧佩克和中东出发的油轮运量均小幅提升。从欧佩克出发的航行中油轮运量从2月的23.54百万桶/天增至24.07百万桶/天,从中东出发的航行中油轮运量从2月的17.78百万桶/天增至17.81百万桶/天。

1、行业要闻

LNG船订单运力占比达50%创下历史新高。根据克拉克森的最新数据,目前全球船订单量相当于所有船队总运力的10%,但不同船队之间的差异很大。油轮船队的现有订单量仅占总运力的4%,散货船队占7%,集装箱船队占29%,而液化天然气船队这一占比达到了50%,创下历史新高。外媒Splash专栏作家AndrewCraig-Bennett在评论LNG订单量时指出:“LNG订单激增的原因有目共睹——用船舶运输取代管道运输,这可能是永久性的,因为船舶允许自由选择供应商,而现在的世界充满不确定性。”

LNG运输市场:今年夏季欧洲需求或将剧增。欧洲计划为下一个冬季的能源供应做好准备,预计今年夏季其LNG需求将大幅增长,这将利好LNG运输市场。船舶经纪公司Intermodal在其最新周报中表示,今年LNG供应可能会超过需求,因此价格可能要降到鼓励消费的水平。据Refinitiv估计,今年夏天,全球LNG供应将出现约40亿立方米的盈余,其中大部分来自美国。根据最近签订的新船订单数据,由于需求高、造船能力有限和通货膨胀加剧,2023年第一季度LNG造船价格上涨。初步数据显示,新造船价格在第一季度攀升至2.53亿美元,比韩国造船厂5年平均新造船价格高127%。就订单数量而言,由于船台极其紧张,2023年第一季度订造了17艘新船,而2022年第一季度为37艘。

2、上周市场

国内液化石油气价格下降。4月21日,液化石油气市场价格为4739元/吨,4月28日市场价降至4562元/吨,价格下降3.73%。根据国家统计局最新公布的3月液化气产量来看,我国液化天然气月度产量基本处于上涨趋势之中,2023年3月液化天然气产量增至171.77万吨,增速由3.83%增至4.95%,整体依旧处于正常的增速波动区间之内。

1、干散货航运:近期在俄乌冲突的背景下,油运市场迎来久违的周期,市场有所回调,但可预期性较强;近年市场呈退潮迹象,自 2022 年 7 月后市场下滑较快,但近期市场退潮的步伐有所放缓。预计 2023 年干散货船舶手持订单量交付占现有运力比重为 3.79%,占比整体较低。同时,这也为干散货未来市场反弹奠定较好基础。预计短期散货市场运输存在机会,但由于船价较高,市场投资机会不大。

2、集装箱航运:短期集装箱运价尚未看到趋势性拐点,整体运价接近见底。欧洲需求有所复苏,但景气度依旧处于荣枯线下方,美国经济景气度反弹,但持续性有待验证,同时欧美降低对我国的进口需求,需求难有明显起色,二季度集装箱运价难有明显起色。

3、油轮:由于俄乌冲突升级、船队老化和新造船订单减少,预计今年二季度全球油轮运价仍将受到支撑,但石油供应减少和对经济衰退的担忧或将限制涨幅。

4、LNG:欧洲计划为下一个冬季的能源供应做好准备,预计今年夏季其LNG需求将大幅增长,这将利好LNG运输市场。根据最新数据,LNG船队现有订单量占比达到50%,创下历史新高。当前LNG期租运价稳健,未来供应吃紧下运价或易涨难跌。

1、美国经济衰退超预期

2、集装箱运力供给超预期

3、市场需求超预期低迷