增长好于预期,海外风险仍在-宏观周报0502

摘要

政治局定调经济复苏程度。政治局会议4月28日召开。对于目前的宏观经济形势,会议认为经济增长好于预期,市场需求恢复,需求收缩、供给冲击、预期转弱三重压力得到缓解。不过同时也指出,内生动力还不强,需求仍然不足,经济转型升级面临新的阻力。政策方面,财政政策和货币政策的表态都没有改变。积极的财政政策要加力提效,稳健的货币政策要精准有力。一季度民间投资增速较低,此次会议也强调了有效带动激发民间投资。

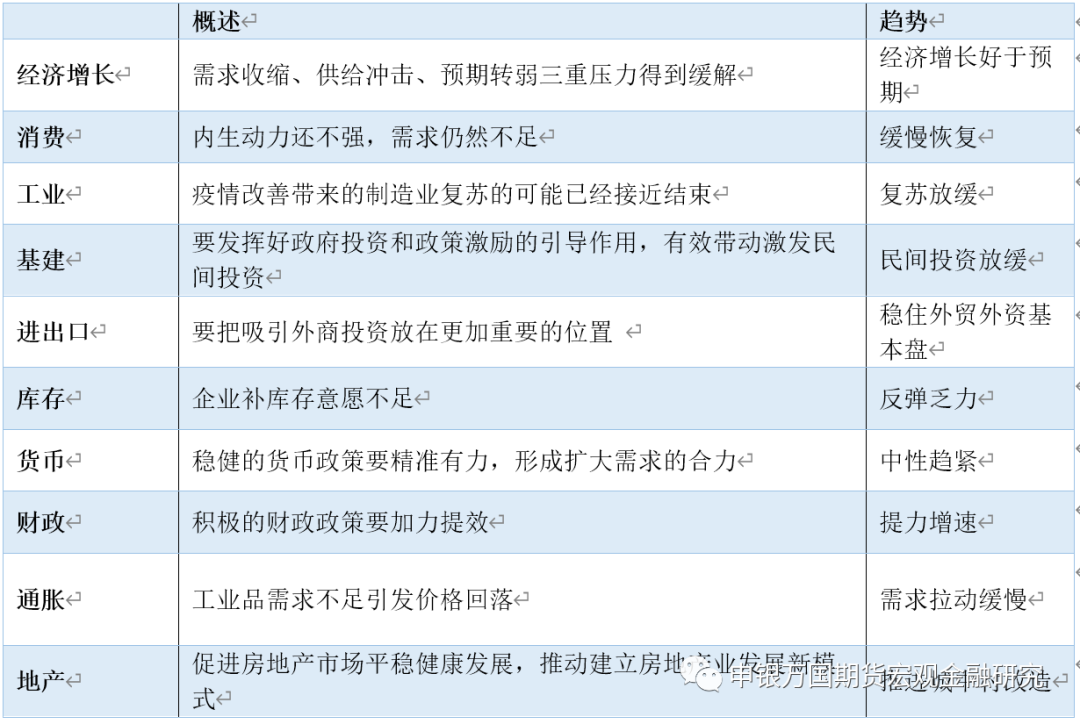

4月PMI回落至荣枯线以下。4月30日统计局发布PMI数据,4月份,制造业PMI和非制造业PMI分别为49.2、56.4,比3月份低2.7和1.8个百分点。显示经济景气度有所回落,制造业PMI再次跌落至收缩区间,反映了制造业面临一定的下行压力。

服务业扩张速度有所放缓。4月服务业商务活动指数回落1.8个百分点至55.1%,为2月以来最低水平,扩张幅度有所放缓。其中,服务业新订单指数回落2.1个百分点至56.4%,保持在较高景气区间。

2023年3月规模以上工业企业产成品存货同比增长9.1%,较前值10.7%有所下降。结合低位徘徊的工业产能利用率、企业利润增速以及进一步下行的工业品价格来看,工业企业在当前扩大供给的意愿较低,3月工业库存周期仍处于主动去库阶段,是否转向被动去库阶段需看需求侧修复强度的持续性。

北向互换通落地。4月28日,中国人民银行发布公告表示,为规范开展内地与香港利率互换市场互联互通合作相关业务,保护境内外投资者合法权益,维护利率互换市场秩序,中国人民银行制定了《内地与香港利率互换市场互联互通合作管理暂行办法》(以下简称《办法》),自2023年4月28日起施行。

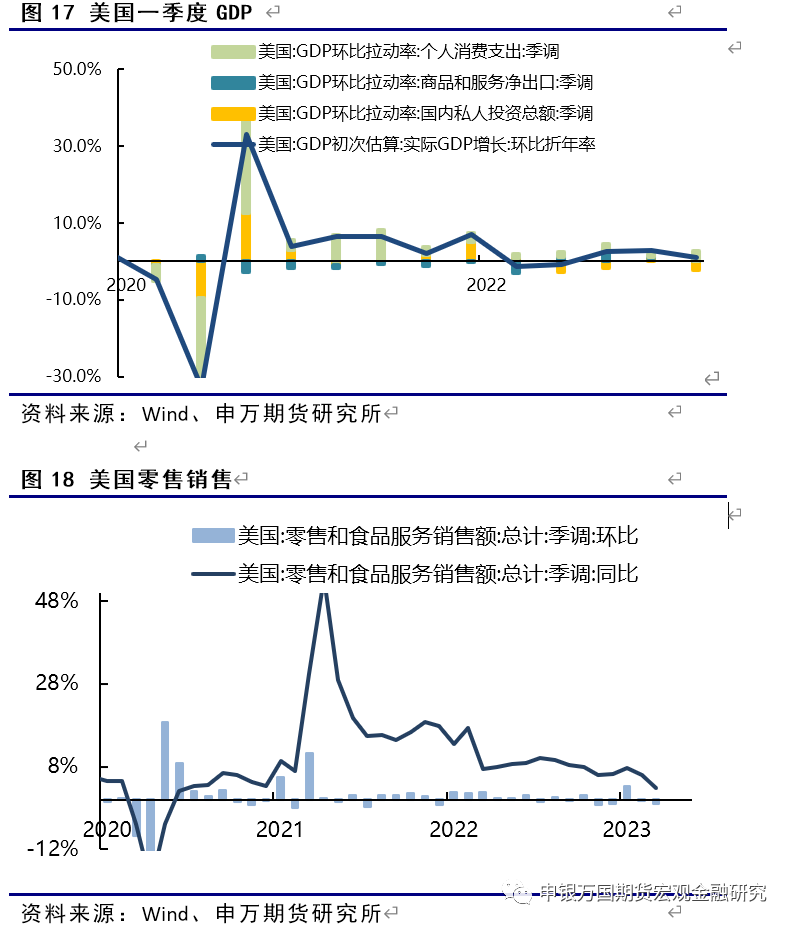

美国公布一季度GDP数据,2023年一季度GDP年化环比增长1.1%,大幅低于市场预期的2%。从结构上看,主要的拖累来自于(库存)投资的下滑(环比拉动率-2.34%),消费仍然维持韧性(环比拉动率2.48%)。

第一国民银行被FDIC接管。据彭博社报道,美国加州金融保护和创新部在一份声明中表示,指定美国联邦存款保险公司(FDIC)作为第一共和银行的接管人。

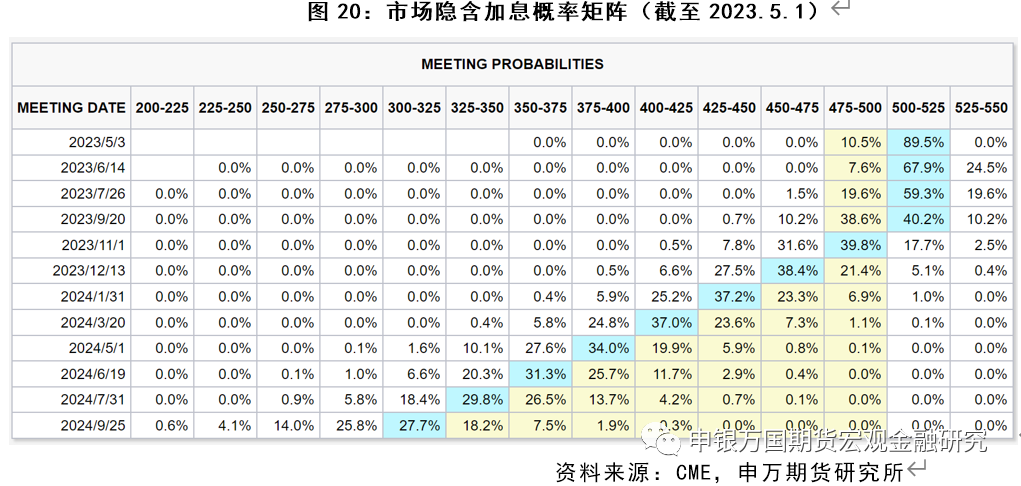

风险提示:美联储终端利率预期提升;欧元区加息引发衰退升级俄乌冲突进一步升级;美国科技制裁升级;台海关系恶化。

正文

01

国内热点观察

表1 国内宏观环境概览

政治局定调经济复苏程度。政治局会议4月28日召开。对于目前的宏观经济形势,会议认为经济增长好于预期,市场需求恢复,需求收缩、供给冲击、预期转弱三重压力得到缓解。不过同时也指出,内生动力还不强,需求仍然不足,经济转型升级面临新的阻力。政策方面,财政政策和货币政策的表态都没有改变。积极的财政政策要加力提效,稳健的货币政策要精准有力。一季度民间投资增速较低,此次会议也强调了有效带动激发民间投资。会议认为恢复和扩大需求是当前经济持续回升向好的关键所在。会议重点强调了现代化产业体系,其中新能源汽车、充电桩、储能等设施建设和通用人工智能的发展是重点。房地产方面,继续坚持房主不炒,因城施策。支持刚性和改善性住房需求,做好保交楼工作。此外还提到在超大特大城市积极稳步推进城中村改造和“平急两用”公共基础设施建设。一季度青年就业压力较大,本次会议也强调扩大高校毕业生就业渠道,稳定农民工等重点群体就业。总体来看,本次会议对宏观经济的分析和政策定调基本符合市场预期。

4月PMI回落至荣枯线以下。4月30日统计局发布PMI数据,4月份,制造业PMI和非制造业PMI分别为49.2、56.4,比3月份低2.7和1.8个百分点。显示经济景气度有所回落,制造业PMI再次跌落至收缩区间,反映了制造业面临一定的下行压力。从制造业PMI的分项来看,生产指数还处于50以上,但是新订单已经低于48。生产和订单都比上个月低4个百分点以上,是4月制造业PMI回落的主要原因。2月和3月制造业PMI的生产和新订单分项大幅上涨,反映了疫情缓和对制造业带来明显的提振。4月份制造业PMI再次回落,一方面是高基数的因素,但是也表明了疫情改善带来的制造业复苏的可能已经接近结束。新出口订单和进口分项同业再次回落至50以下,外需还面临较大的不确定性因素。欧美银行业危机可能存在反复,美联储加息周期接近终结,反映了美国经济面临的下行压力。出口增速的中枢可能还将保持在偏低的水平。生产和需求都走弱,主要原材料购进价格和出厂价格跌落至较低的水平。工业品价格通缩的压力上升,体现在部分大宗商品价格近期持续的回落。

服务业扩张速度有所放缓。4月服务业商务活动指数回落1.8个百分点至55.1%,为2月以来最低水平,扩张幅度有所放缓。其中,服务业新订单指数回落2.1个百分点至56.4%,保持在较高景气区间。服务业业务活动预期指数回落0.9个百分点至62.3%,连续第4个月处于60%以上的高景气区间。不过,服务业从业人员指数回落0.6个百分点至48.2%,为2月以来最低水平,收缩程度有所加剧。

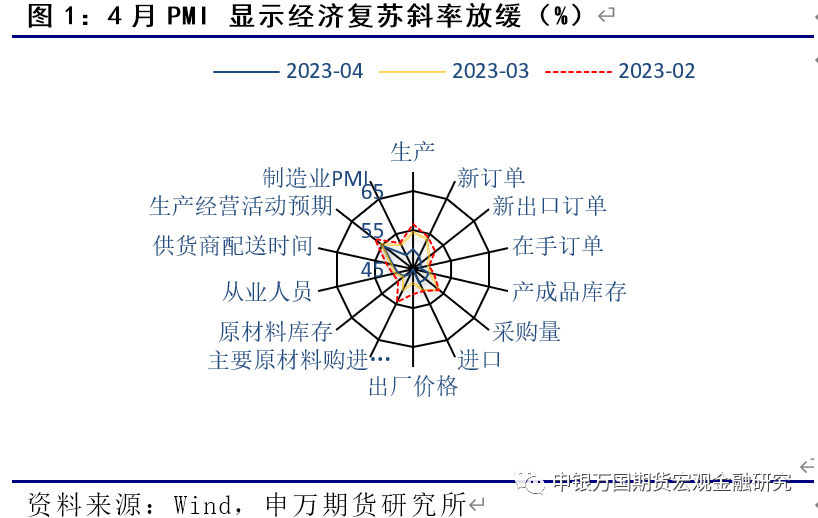

一季度企业盈利筑底回升。2023年1-3月工业企业利润累计同比下降21.4%,较前值略微抬升1.5个百分点。营收利润率有所修复是促使企业盈利增速筑底回升的主要因素。2023年1-3月营业收入利润率为4.86%,较去年同期下降1.30个百分点,降幅21.1%,较今年1-2月4.60%环比抬升0.26个百分点,其中制造业利润率较上月有所回升,但仍处低位。据测算,3月工业企业盈收利润率大约为5.4%有所修复。2023年3月规模以上工业企业产成品存货同比增长9.1%,较前值10.7%有所下降。结合低位徘徊的工业产能利用率、企业利润增速以及进一步下行的工业品价格来看,工业企业在当前扩大供给的意愿较低,3月工业库存周期仍处于主动去库阶段,是否转向被动去库阶段需看需求侧修复强度的持续性。

证监会核发首批企业债。据证监会官网发布,为贯彻落实党中央、国务院关于机构改革的决策部署,根据《中国证监会 国家发展改革委关于企业债券发行审核职责划转过渡期工作安排的公告》,证监会对国家发展改革委移交的34个企业债券项目依法履行了注册程序,同意核发注册批文。首批企业债券发行拟募集资金合计542亿元,主要投向交通运输、产业园区、新型城镇化、安置房建设、农村产业融合发展、5G智慧城市和生态环境综合治理等产业领域。这是党和国家机构改革将企业债注册职能划归证监会后首批注册主体。

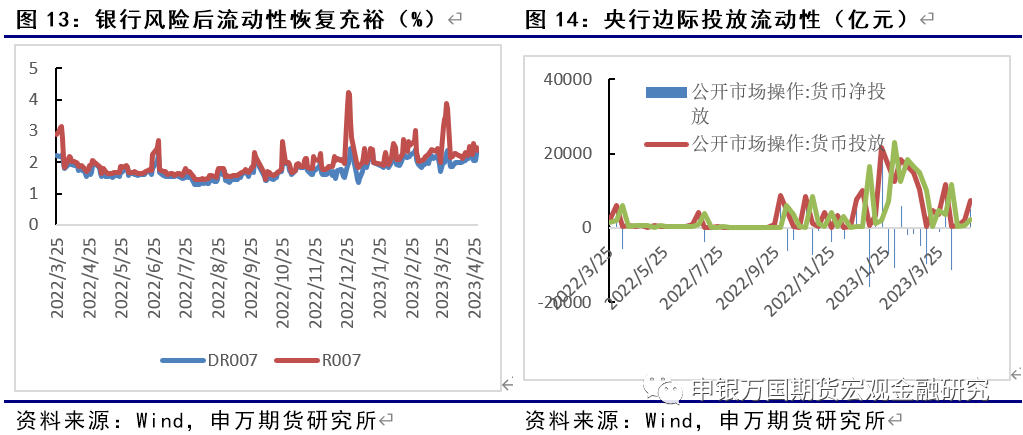

北向互换通落地。4月28日,中国人民银行发布公告表示,为规范开展内地与香港利率互换市场互联互通合作相关业务,保护境内外投资者合法权益,维护利率互换市场秩序,中国人民银行制定了《内地与香港利率互换市场互联互通合作管理暂行办法》(以下简称《办法》),自2023年4月28日起施行。本次首先开展的是“北向互换通”,即香港及其他国家和地区的境外投资者(简称“境外投资者”)经由香港与内地基础设施机构之间在交易、清算、结算等方面互联互通的机制安排,参与内地银行间金融衍生品市场。

五一出游基本确定超过2019年。据香港《南华早报》网站4月29日报道,在为期5天的中国“五一”假期期间,预计出行人数将达到2.4亿人次,超过2019年疫情前水平。据报道,一些主要火车站的车票已售罄。中国旅游研究院预测,4月29日至5月3日期间的出行人数将比2019年同期增长4%,平均出游距离为270至280公里。

02

国内高频数据观察

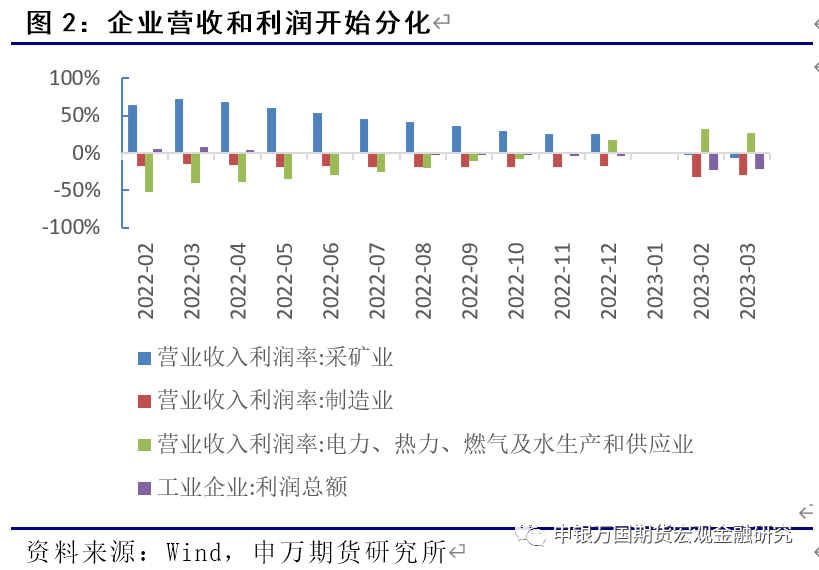

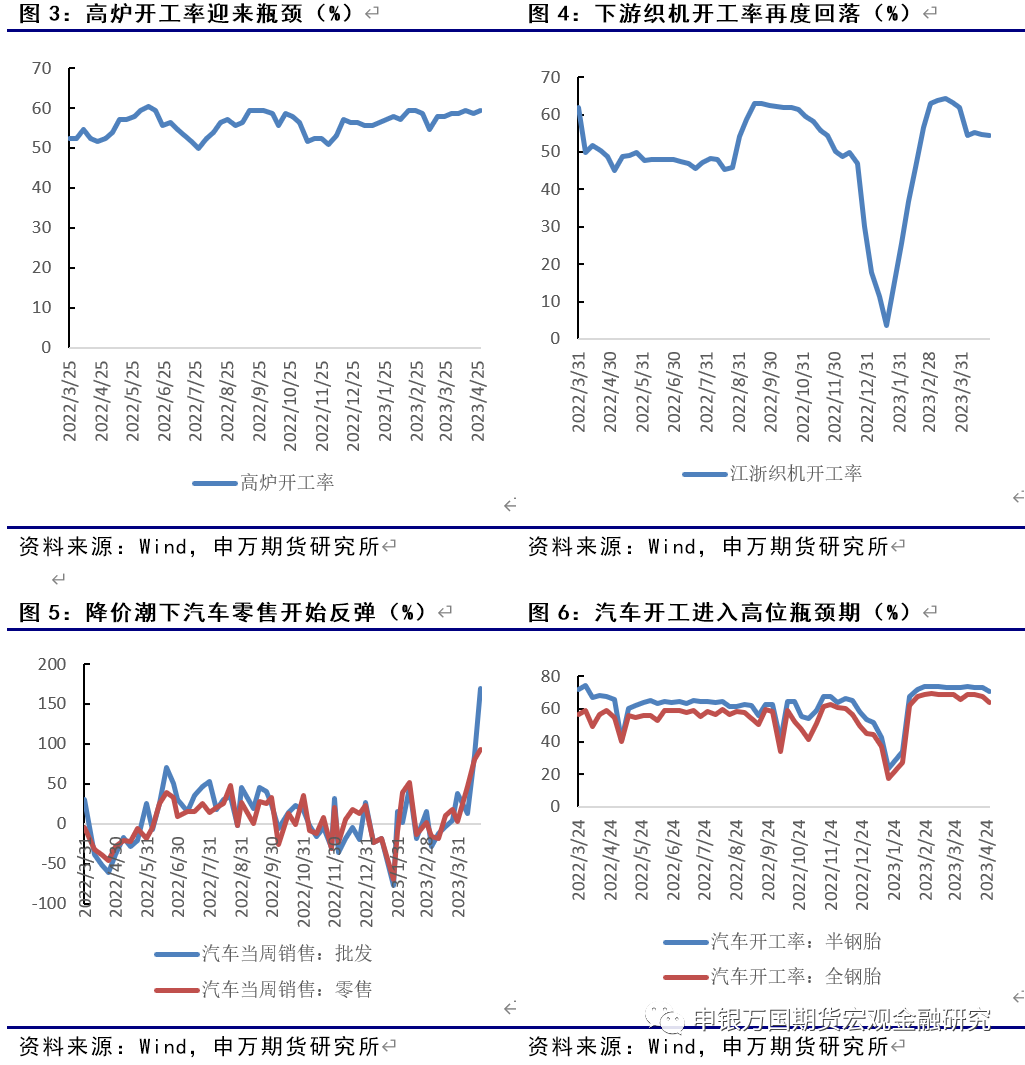

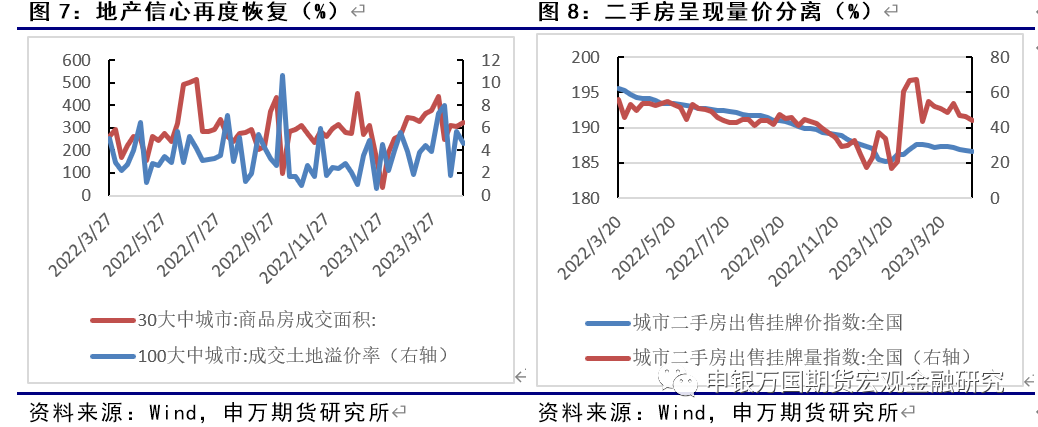

生产方面,4月份,制造业PMI、非制造业商务活动指数和综合PMI产出指数分别为49.2%、56.4%和54.4%,低于上月2.7、1.8和2.6个百分点,三大指数不同程度回落。需求不足正成为经济复苏的主要掣肘。汽车销售方面,从造车新势力公布的销量来看,4月车市有所回暖。4月,广汽埃安销量41012辆,连续两个月销量再破4万,同比增长302%。此前在4月举行的的上海车展上,新能源新车发布数量首次超过燃油车,占据展台的C位,电动化和智能化几乎成为了所有新车发布会的主旋律。

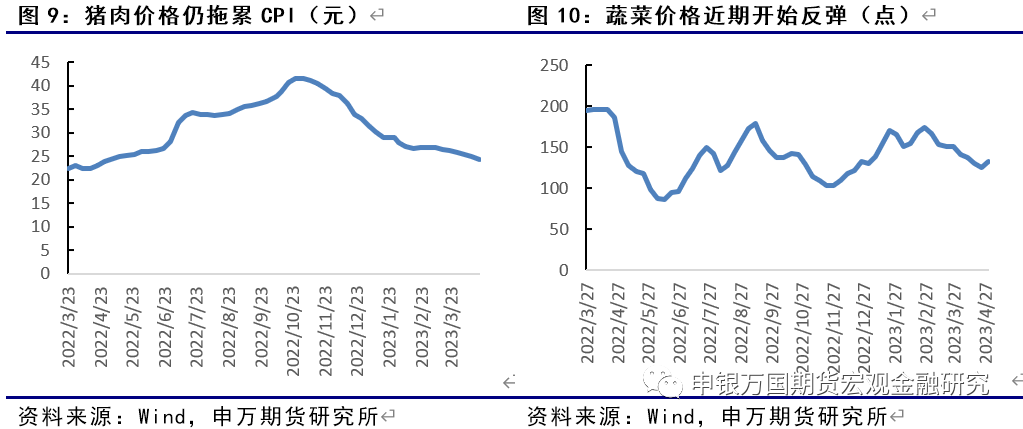

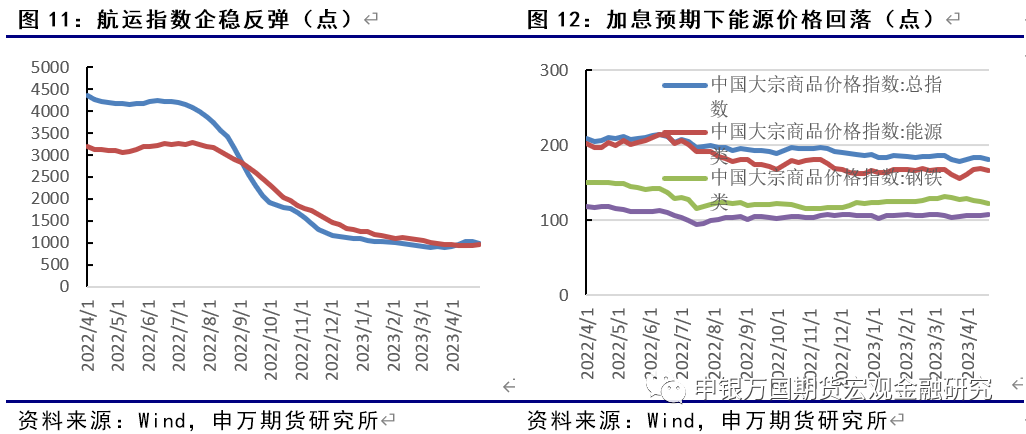

物价方面,4月主要原材料购进价格指数回落4.5个百分点至46.4%,出厂价格回落3.7个百分点至44.9%,自去年9月以来首次双双陷入收缩区间。大宗商品方面,4月以来,CRB指数以回落为主,特别是原油价格月中起跌跌不休,已抹去月初OPEC+国家意外宣布集体减产后的所有涨幅。由于以美国为代表的发达经济体衰退迹象愈发凸显,需求因素成为大宗商品价格回落的主导。

03

海外热点观察

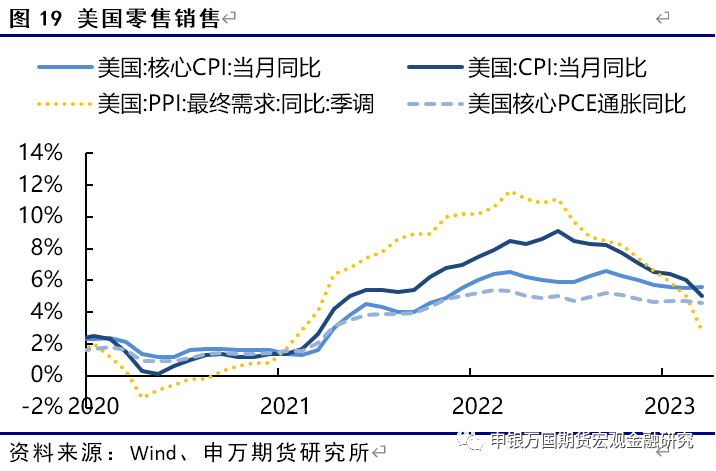

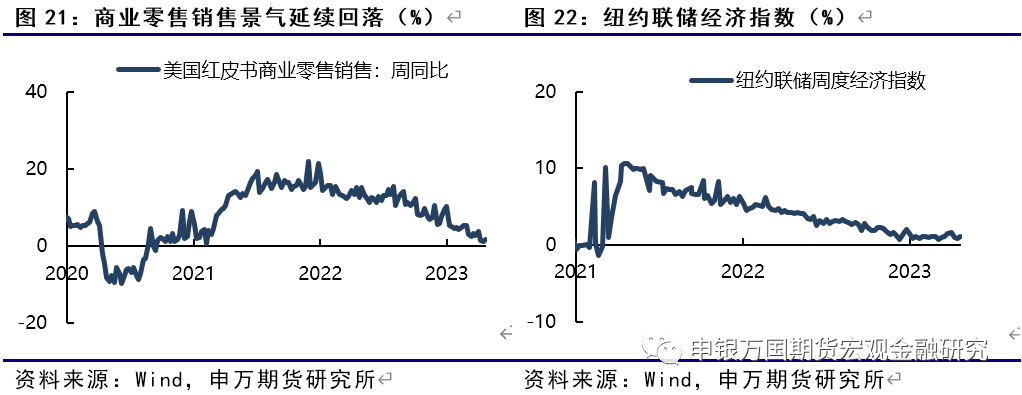

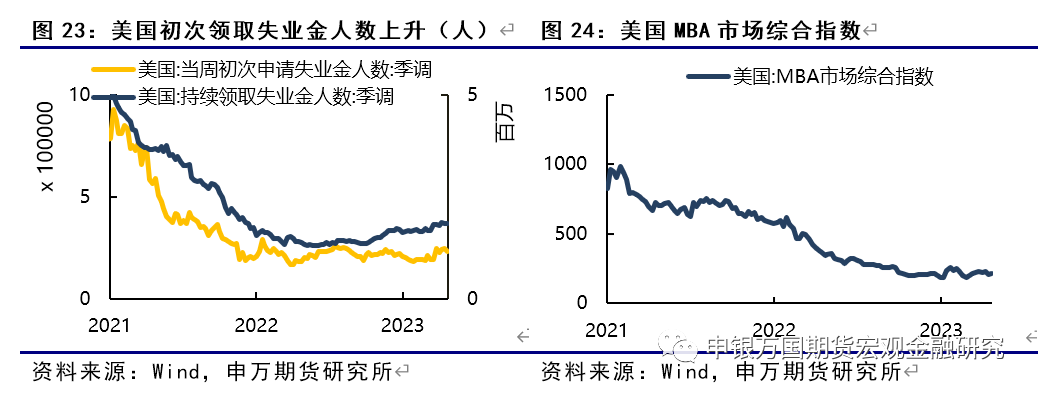

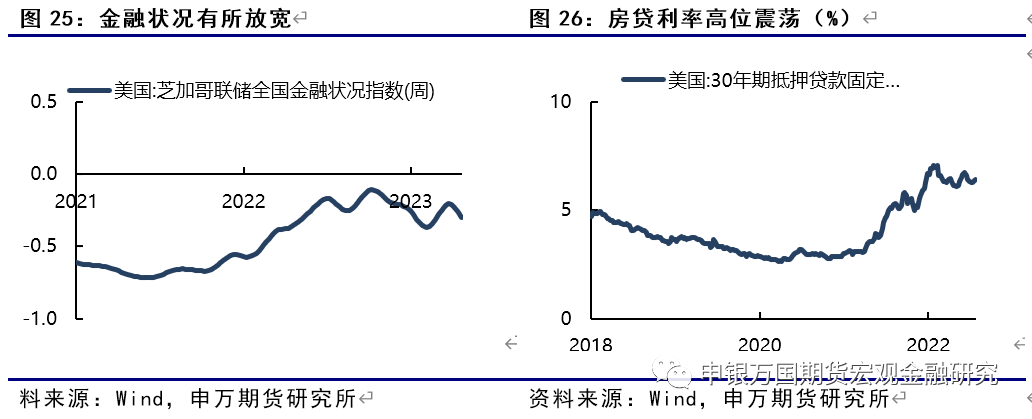

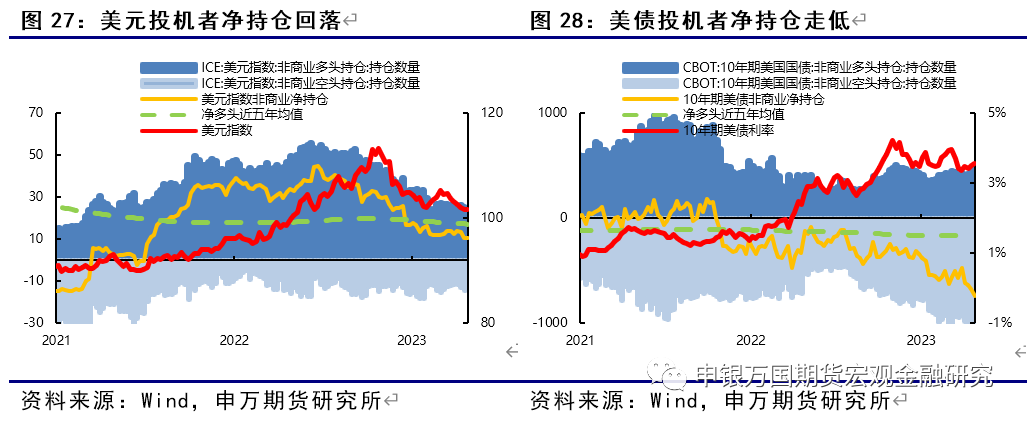

美国公布一季度GDP数据,2023年一季度GDP年化环比增长1.1%,大幅低于市场预期的2%。从结构上看,主要的拖累来自于(库存)投资的下滑(环比拉动率-2.34%),消费仍然维持韧性(环比拉动率2.48%)。不过考虑当前通胀的粘性、可能持续较长时间的高利率环境,以及已经出现疲态的零售消费数据,美国二三季度的经济或延续降温趋势,步入衰退。

近期,围绕美国国债上限的争端持续发酵。今年1月美债已经到达此前31.4万亿美元的上限,之后共和党和民主党、政府和议会就进入了漫长的推诿扯皮。

上周,美国众议院终于投票通过了一项法案,包括提高政府31.4万亿美元债务上限,增加了1.5万亿的新增敞口;未来10年当中,要求政府大幅削减开支,还提出了具体的手段,包括取消大学生贷款,取消新能源汽车补贴等等。

此前已经出现过几轮关于国债上限的争端,本质上是两党争斗的筹码,由于债务实质性违约的严重后果,市场普遍相信国债上限最终会得到解决,因而目前不会形成系统性风险行情,但会对短期市场造成情绪上的刺激。

从更长周期角度来看,在西方经济体普遍面临较大通胀压力,美元影响力降低,美国财政赤失衡等问题下,美债作为“绝对信用”的地位或面临持续挑战。

第一国民银行被FDIC接管。据彭博社报道,美国加州金融保护和创新部在一份声明中表示,指定美国联邦存款保险公司(FDIC)作为第一共和银行的接管人。FDIC接受摩根大通对第一共和银行的收购要约,摩根大通承担第一共和银行1039亿美元的全部存款,并购买其2291亿美元资产中的大部分。这是两个月内第三家倒闭的美国区域性银行,也超过SVB成为美国历史上破产规模第二大银行。不到两个月前,硅谷银行和纽约签名银行因存款外流而倒闭,迫使美联储采取紧急措施介入,以稳定市场。

04

海外高频数据观察

05

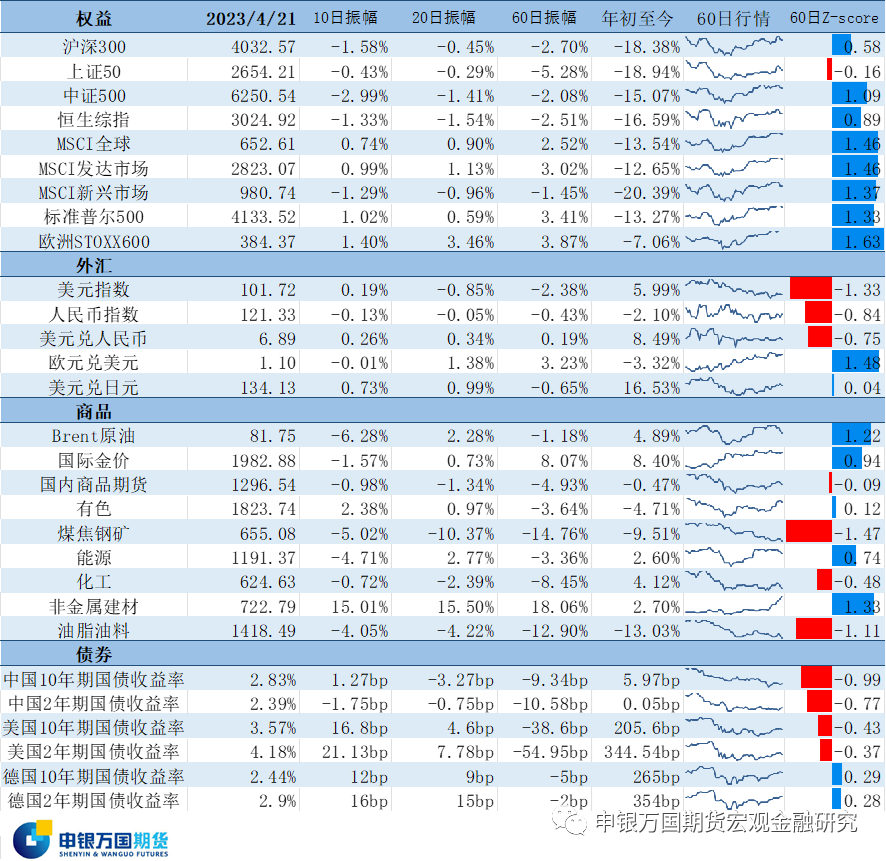

近期资产表现

资料来源:Wind,申万期货研究所

06

风险提示:

24小时热点