1、市场综述:

本周国内经济复苏强度回落,海外银行业风险继续发酵,节后股指期货回调休整,国债期货继续收涨。美联储加息25个基点落地,基本上是本轮加息周期的尾声,人民币汇率小幅升值。

2、品种分析:

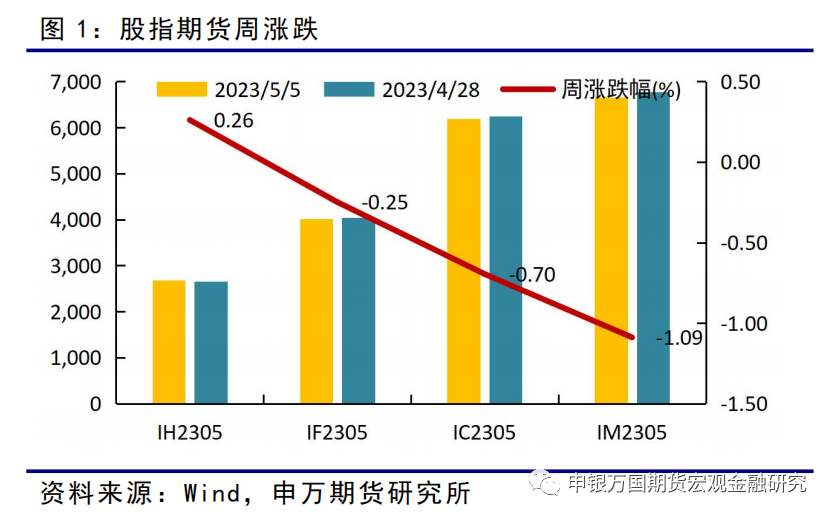

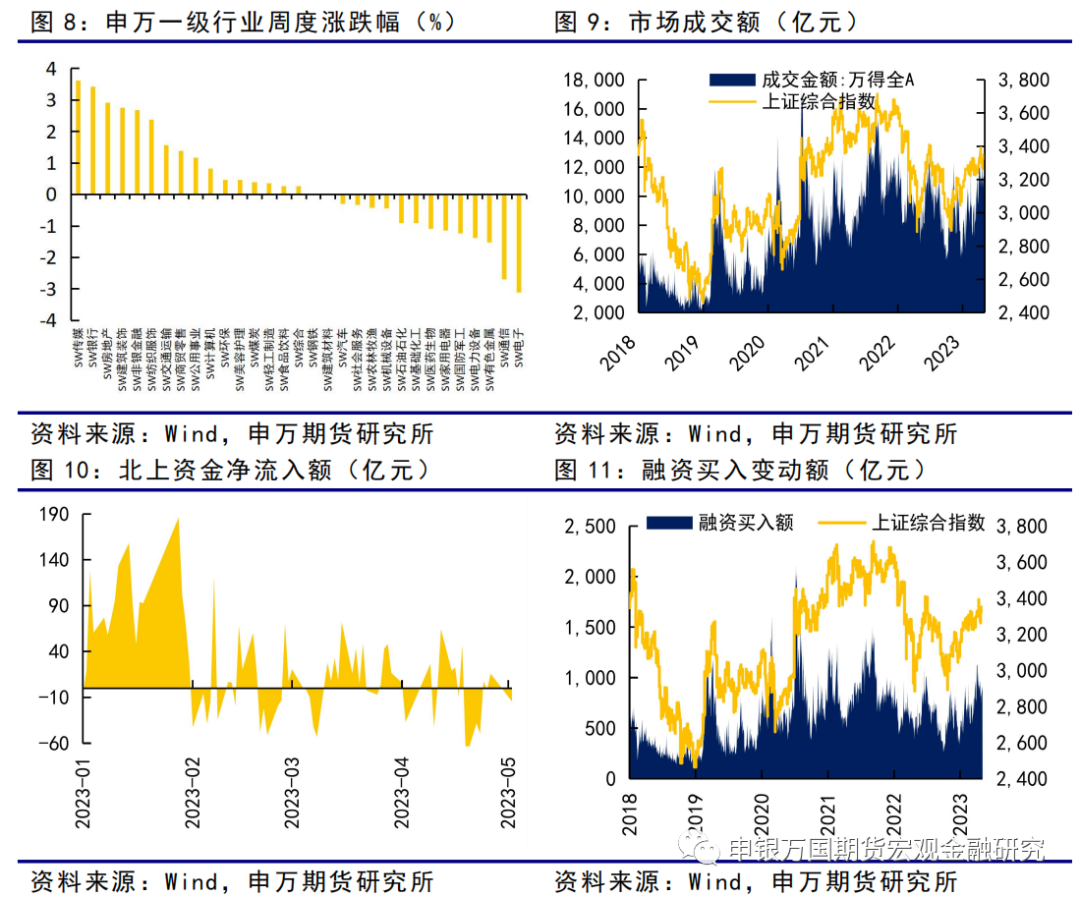

IH、IF:节后第一周股指分化,银行和非银金融板块拉升下上证50走强,资金方面北向资金流出14.39亿元,杠杆资金流入106.12亿元。

IC、IM:本周IC2305和IM2305继续回调休整,IC2305收跌0.70%,IM2305收跌1.09%,周线三连阴。

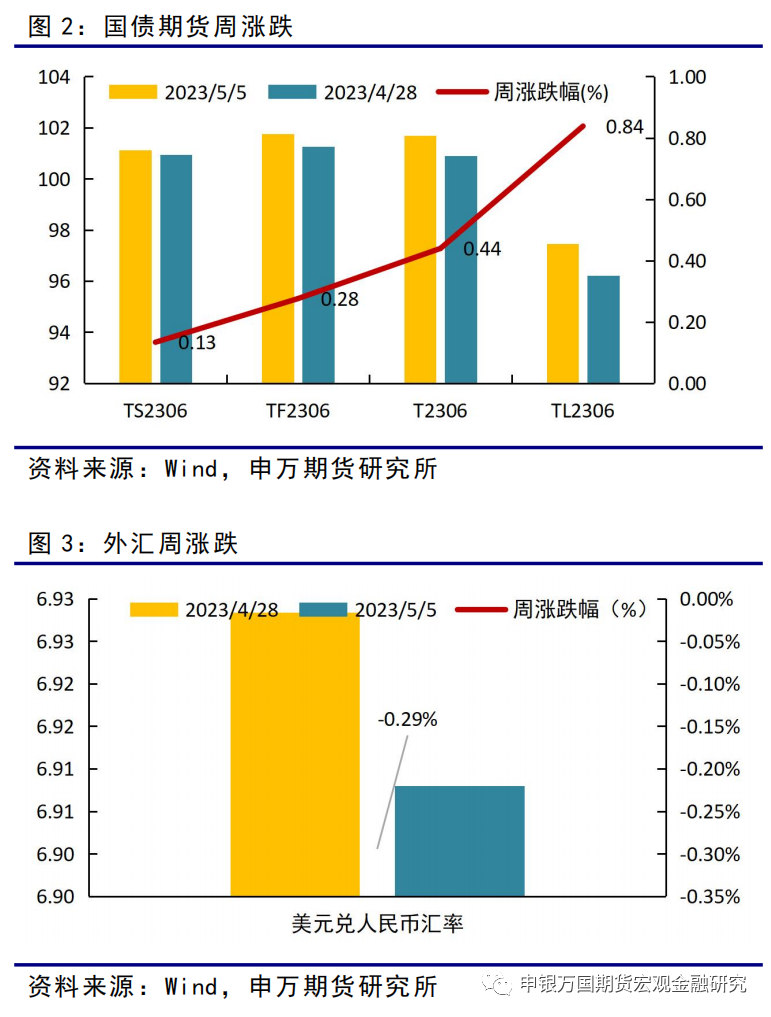

国债:本周国债期货各合约继续上涨,主要受制造业PMI不及预期和部分银行存款利率下调等因素影响,公司债信用利差小幅收窄。

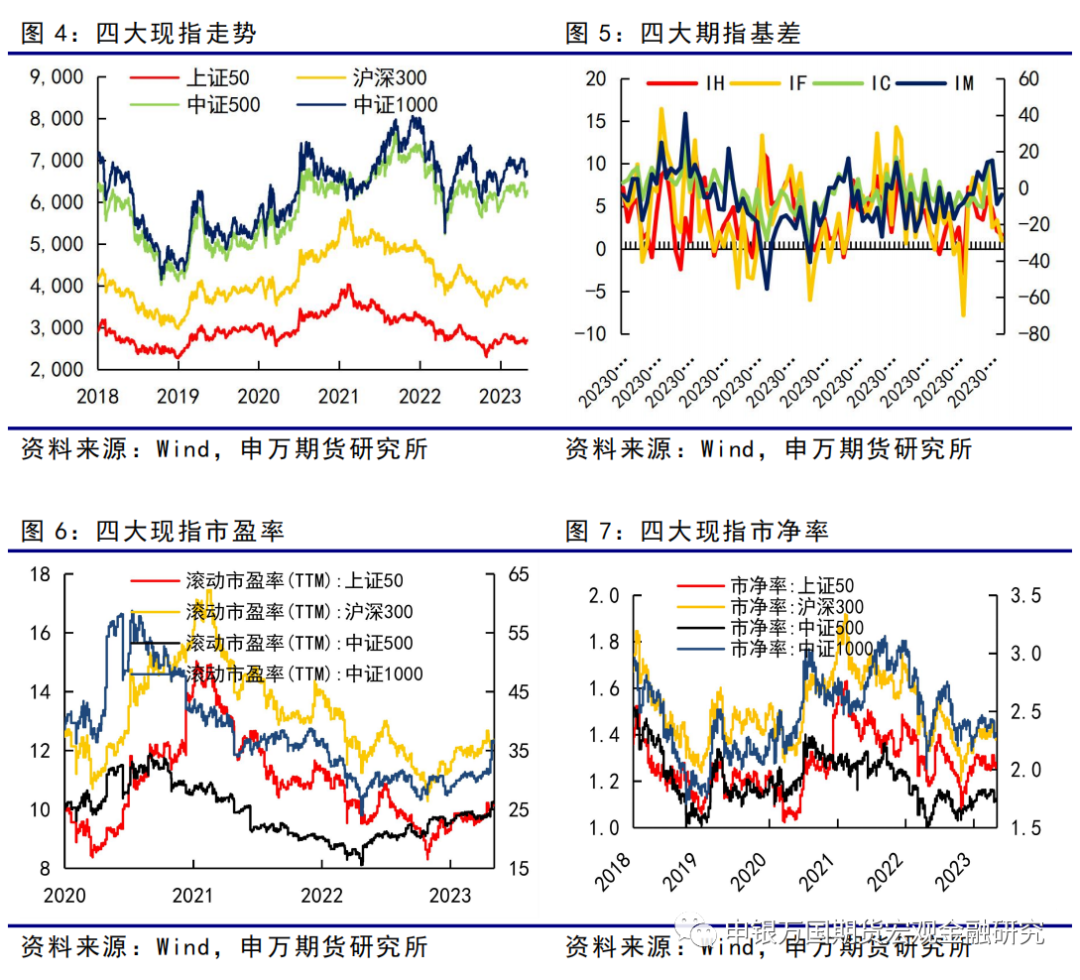

外汇:本周人民币汇率小幅升值到6.90,基本延续3月中旬以来的箱体震荡。十年期中债收益率略走弱至2.73%,十年期美债收益率一度回调至3.3%。

比特币:本周CME比特币期货由29515美元涨至29725美元,涨幅为0.85%,整体延续年初以来的反弹趋势。美元指数回调至101上方,基本接近前期低点,延续去年10月以来的下行趋势。

3、总结展望与策略机会

股指IH、IF:随着疫情的放开,消费板块整体出现稳步回升,金融板块一季度业绩也出现明显好转,中字头概念股持续跑赢上证指数,我们预计股指大概率以震荡反弹走势为主,操作上建议逢低做多,预计IH2305合约波动2600-2800,IF2305合约波动区间3950-4250。

股指IC、IM:当下,4月政治局会议未改市场对于经济和政策的预期,国内经济温和复苏,对股指下方存有支撑,但短期海外风险或对市场存有一定扰动,操作上建议逢回调做多为主。

国债期货:展望后市,资金面宽松和工业生产恢复不及预期将对债券市场仍有较强的支撑,短期或继续偏强。不过当前国债期货市场已经有所超涨,做多的性价比不如现券。随着居民出行需求持续释放,消费行业的复苏确定性较为明显。国债期货价格谨防高位回落,操作上建议积极关注跨期套利策略和正向期现套利机会。

人民币汇率:国内复苏强度未有明显改善,海外就业市场显示韧性,美元和人民币未有明显的强弱对比,人民币汇率震荡为主。

比特币:目前比特币价格在5月底或将迎来深熊后首个阶段性高点。在停止加息预期下,美元走弱,或将刺激一部分人开始寻找替代资产,这将刺激比特币等进一步上涨。

5、风险提示

本周股债延续跷跷板行情。中证1000期指周线四连阴,五年期国债期货周线四连阳,十年期国债期货周线六连阳。

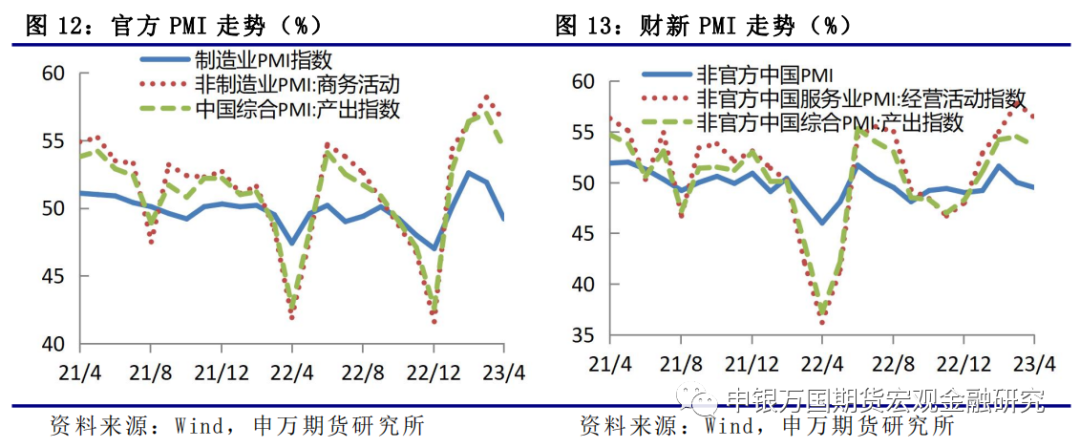

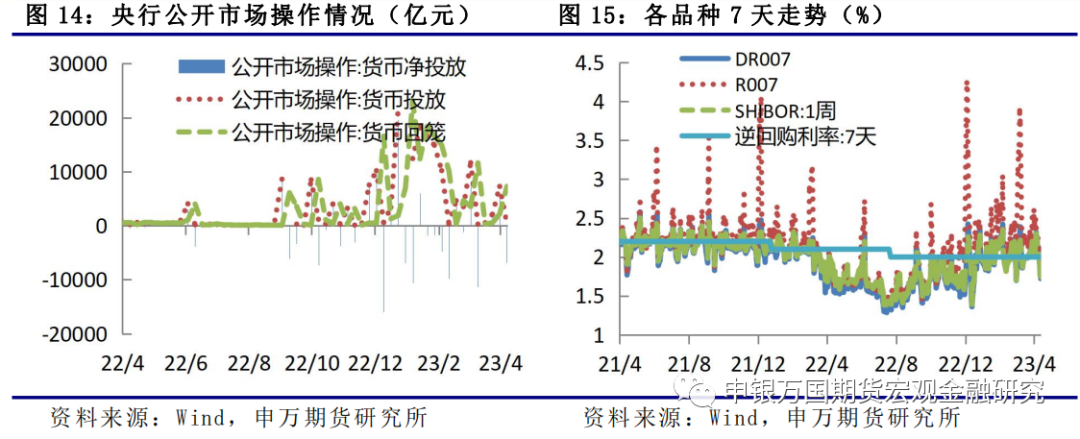

就本周面临的宏观情况而言,美联储如期加息25个基点,将联邦基金利率目标区间上调至5%-5.25%,为连续第10次加息,本轮已累计加息500个基点。决议声明删除关于“适宜进一步加息”的措辞,暗示未来将暂停加息。尽管美国地区银行风波不断、经济前景恶化,就业市场却依旧强劲。美国劳工统计局公布数据显示,4月新增非农就业人口25.3万,远超市场预期值18万;失业率降至3.4%,创1969年以来新低;薪资加速上涨,员工平均时薪环比上涨0.5%。美国短期利率期货交易商认为,美联储6月加息可能性很小。国内方面,4月制造业PMI、非制造业PMI和综合PMI产出指数分别为49.2%、56.4%和54.4%,低于上月2.7、1.8和2.6个百分点,三大指数不同程度回落。本周央行共计开展3600亿元逆回购操作,因有7270亿元逆回购到期,实现净回笼6910亿元,DR007回落至1.65%,银行间资金面较为宽松。

总体来看,本周国内经济复苏强度回落,海外银行业风险继续发酵,节后股指期货回调休整,国债期货继续收涨。美联储加息25个基点落地,基本上是本轮加息周期的尾声,人民币汇率小幅升值。

股指期货多数收跌,IH2305收涨0.26%,IF2305收跌0.25%,IC2305收跌0.70%,IM2305收跌1.09%。国债期货全线收涨,TS2306收涨0.13%,TF2306收涨0.28%,T2306收涨0.44%,TL2306收涨0.84%。美元兑人民币汇率小幅升值0.29%。

1、股指期货

(1)IF、IH

节后第一周股指分化,银行和非银金融板块拉升下上证50走强,资金方面北向资金流出14.39亿元,杠杆资金流入106.12亿元。随着疫情的放开,消费板块整体出现稳步回升,金融板块一季度业绩也出现明显好转,中字头概念股持续跑赢上证指数,我们预计股指大概率以震荡反弹走势为主,操作上建议逢低做多,预计IH2305合约波动2600-2800,IF2305合约波动区间3950-4250。

经济结构分化。今年五一,我国旅游市场迎来爆发,国内机票、酒店、景区门票预订量均超过2019年同期水平,不过形成对比的是4月制造业PMI走弱,说明当前经济恢复并不全面,结构分化仍将持续。

海外风险加剧。美国第一共和银行倒闭被接管,美国2个月内3家银行倒闭,美国激进加息带来银行体系问题仍让市场担忧,美国道指5月2日和5月3日连续下跌。

(2)IM、IC

本周IC2305和IM2305继续回调休整,IC2305收跌0.70%,IM2305收跌1.09%,周线三连阴。申万一级行业中,银行、房地产、建筑装饰等蓝筹板块涨幅居前,电子、通信跌幅居前,IM/IH以及IC/IH比值回调。

4月28日政治局会议召开,对于经济的定调较为中肯,表示“经济运行好转主要是恢复性的,内生动力还不强,需求仍然不足”,表明当前经济是在温和复苏,对于股指下方支撑仍强。30日最新PMI数据显示制造业和服务业PMI均出现一定回落,尤其是制造业PMI重回荣枯线下方,经济复苏强度有限,接下来很大程度上取决于政策的发力情况。此次政治局会议对于政策的定调较两会要更加积极明确一些,尤其是在扩大内需方面,故整体对市场情绪面影响偏利好,但具体对于经济复苏的推动力度还是要看政策的落地情况。整体来看,宏观层面对指数支撑仍在,但驱动有限,难改目前的宽幅震荡格局。同时,海外银行业风险仍在发酵,对于市场情绪或存有一定扰动,为资金带来低位入场的机会。

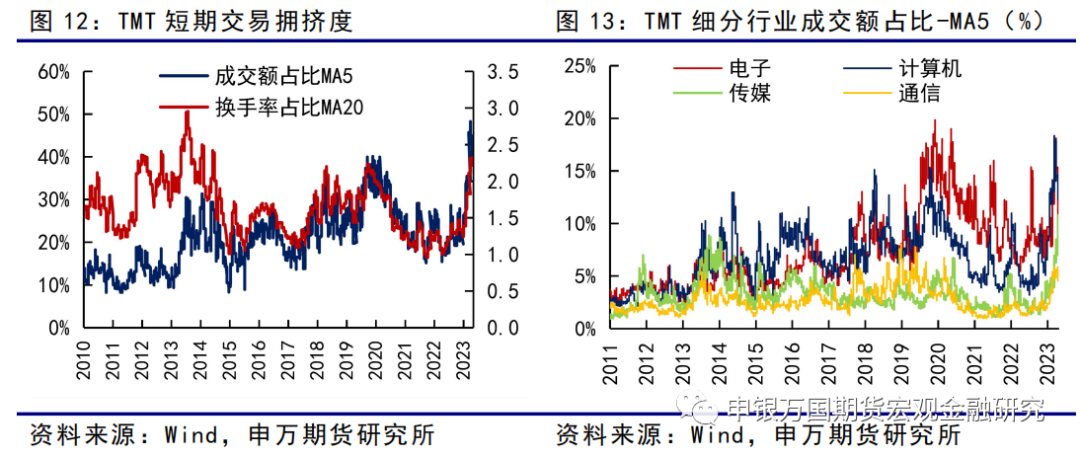

从微观市场来看,市场成交额已连续21个交易日处于万亿之上,万亿量能表明短期市场交投情绪未有明显降温,资金风险偏好依旧积极,短期深调风险不大。4月下旬伴随着业绩披露最后期限临近、美国银行业风险的发酵等多个事件,市场风格切换,由数字经济主题转向中特估主题,数字经济主题多数板块出现显著调整。本周,板块内部表现继续分化,仅传媒板块收涨,这也是目前主题内部短期交易拥挤度仍旧较高的板块,其他三大细分板块(电子、计算机、通信)的成交额占比已基本回调至3月初此轮行情启动之前的水平,资金交易拥挤度显著下降。若后续有政策或技术等的进一步催化,数字经济主题有望再度成为主线,届时可择机入场多IM空IH的跨品种套利。

2、国债期货

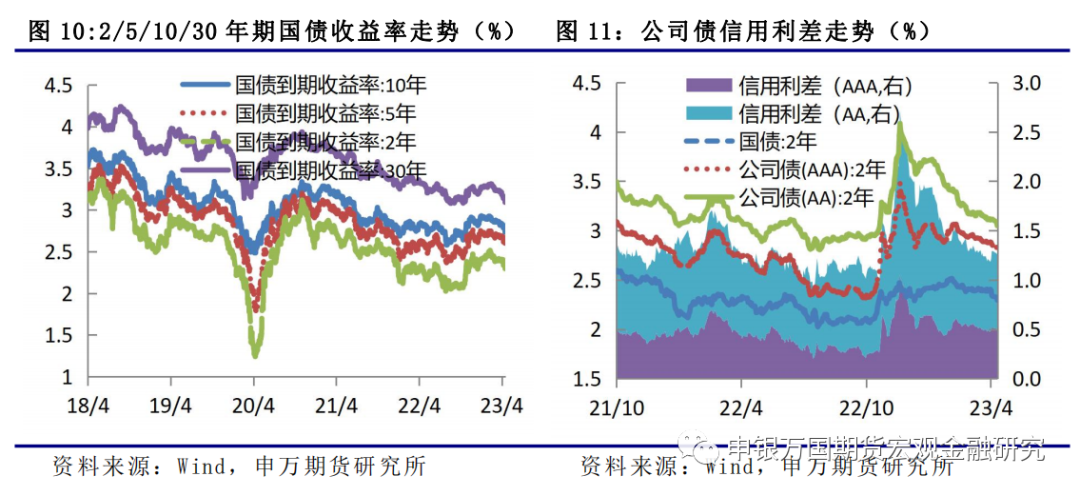

本周国债期货各合约继续上涨。TL2306合约上涨0.84%至97.45元,T2306合约上涨0.44%至101.68元,TF2306合约上涨0.28%至101.75元,TS2306合约 上涨0.13%至101.135元,对应的30年期、10年期、5年期和2年期国债收益率分别下行5.24bp、5.26bp、4.6bp和4.01bp。主要受制造业PMI不及预期和部分银行存款利率下调等因素影响。信用利差小幅收窄,2年期AAA高等级公司债信用利差收窄1.21bp,2年期AA低等级公司债信用利差收窄2.53bp,公司债信用利差小幅收窄。

4月份,制造业采购经理指数、非制造业商务活动指数和综合PMI产出指数分别为49.2%、56.4%和54.4%,低于上月2.7、1.8和2.6个百分点,三大指数不同程度回落。非制造业保持较高景气水平,制造业采购经理指数回落,降至临界点以下主要受市场需求不足和一季度制造业快速恢复形成较高基数等因素影响。

4月财新制造业PMI为49.5%,与官方制造业PMI数据一致。时隔两个月后再度收缩,从3月份的荣枯分界点回落0.5个百分点。

本周央行回归小额公开市场操作,当周合计净回笼6860亿元,不过月初,DR007和SHIBOR:1周利率均有所回落,低于逆回购利率2%超过20bp,资金面宽松。近日,浙商银行、渤海银行及恒丰银行均发布公告称,自周五(5月5日)起下调人民币各期限存款挂牌利率,幅度在10-30bp不等,引发市场宽松预期。

央行在货币政策委员会2023年第一季度例会中内容增加“存款利率市场化调整机制作用有效发挥”表述,同时下阶段工作中要发挥存款利率市场化调整机制重要作用。在此背景下,不排除各银行调存款利率继续调整的可能。下调存款利率将减少银行存款吸引力,鼓励城乡居民消费,促进经济稳增长,也在于为银行业金融机构降低成本,为实体经济企业特别是中小微民营企业降低融资成本创造条件,支持实体经济企业发展。

此次中央政治局会议中也延续了“积极的财政政策要加力提效,稳健的货币政策要精准有力”的提法。预计央行仍会保持市场资金面合理充裕,为经济恢复提供适宜的环境。

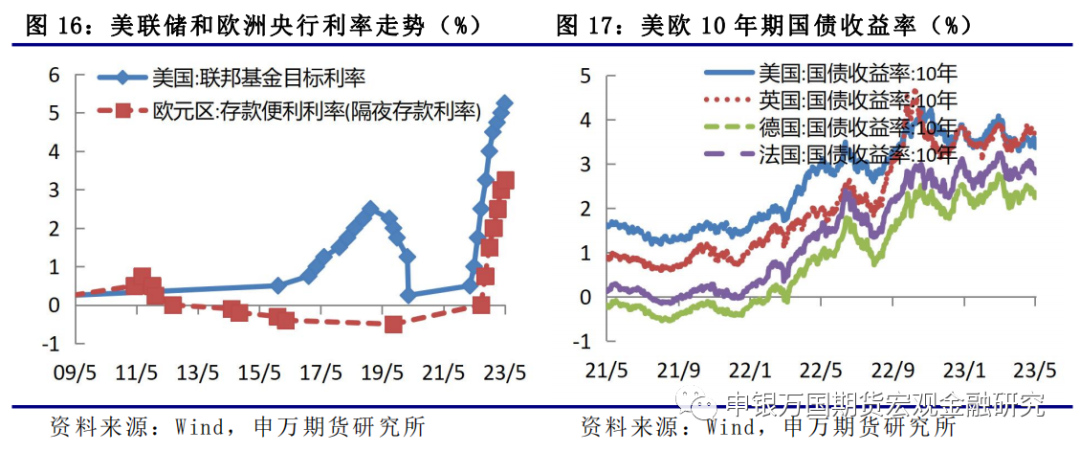

周四,美联储如期加息25个基点,将联邦基金利率目标区间上调至5%-5.25%,为连续第10次加息,本轮已累计加息500个基点。决议声明暗示未来将暂停加息,美联储将进入观察期。欧洲央行也加息25个基点,利率水平达2008年10月以来最高。欧洲央行行长拉加德明确表示不会暂停加息,强调通胀前景仍存在重大上行风险,市场预计未来欧洲央行还将加息2-3次。

不过,美国银行业危机还在继续发酵,西太平洋合众银行等多家地区性银行股价大幅下跌,推升市场避险情绪,美债收益率先上后下,最终持平至3.44%,德国和法国10年期国债收益率分别下行10bp和3.3bp。

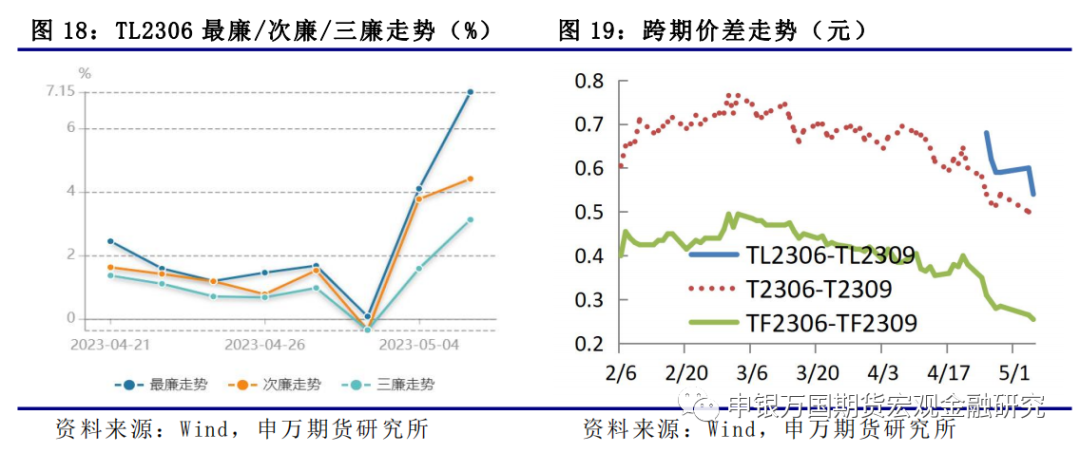

从基差上看,本周以来TL、T和TF合约基差由贴水转向升水,最便宜可交割券的IRR显著回升,TL2306最廉券IRR从0.0662%大幅回升至7.1538%,存在明显的正向套利机会,可以考虑空TL2306多最廉券交易正向套利策略。

从跨期价差上看,各国债期货合约的跨期价差均有所收窄,远月合约回升幅度高于近月。5月份各2306合约持仓将逐步移仓至2309合约,06合约多头将倾向于提前移仓至2309合约,跨期价差存在继续收窄的可能,可以考虑做空跨期价差策略。

3、外汇现货

本周人民币汇率小幅升值到6.90,基本延续3月中旬以来的箱体震荡。十年期中债收益率略走弱至2.73%,十年期美债收益率一度回调至3.3%。

海外方面,美联储如期加息25个基点,将联邦基金利率目标区间上调至5%-5.25%,为连续第10次加息,本轮已累计加息500个基点。决议声明删除关于“适宜进一步加息”的措辞,暗示未来将暂停加息。美联储主席鲍威尔在新闻发布会上表示,原则上无需加息至太高的水平。但同时强调在压低通胀方面还有漫长的路要走,偏高的通胀前景不支持降息。尽管美国地区银行风波不断、经济前景恶化,就业市场却依旧强劲。美国劳工统计局公布数据显示,4月新增非农就业人口25.3万,远超市场预期值18万;失业率降至3.4%,创1969年以来新低;薪资加速上涨,员工平均时薪环比上涨0.5%。美国短期利率期货交易商认为,美联储6月加息可能性很小,短期美元走弱接近前期低点。

国内方面,4月制造业PMI、非制造业PMI和综合PMI产出指数分别为49.2%、56.4%和54.4%,低于上月2.7、1.8和2.6个百分点,三大指数不同程度回落。本周央行共计开展3600亿元逆回购操作,因有7270亿元逆回购到期,实现净回笼6910亿元,DR007回落至1.65%,银行间资金面较为宽松。整体来看,国内经济复苏内生动力不足,经济端的需求仍有待进一步复苏。

4、比特币

本周CME比特币期货由29515美元涨至29725美元,涨幅为0.85%,整体延续年初以来的反弹趋势。美元指数回调至101上方,基本接近前期低点,延续去年10月以来的下行趋势。

资讯方面,加密交易所Bitfinex的比特币永续合约,周二晚间一度飙升冲破5.6万美元。数据显示,空头交易员在闪电反弹中遭遇清算。首席技术官Paolo Ardoino解释,插针原因是当时流动性缺乏导致,但强调这些是市场止损,而不是清算。不丹证实已在比特币价值5000美元之际,主权财富基金Druk Holdings & Investments就已经开始入场加密货币挖矿业务,多年来持续利用该国丰沛的水力发电资源开采比特币。

1、股指期货

IH、IF:随着疫情的放开,消费板块整体出现稳步回升,金融板块一季度业绩也出现明显好转,中字头概念股持续跑赢上证指数,我们预计股指大概率以震荡反弹走势为主,操作上建议逢低做多,预计IH2305合约波动2600-2800,IF2305合约波动区间3950-4250。

IC、IM:近期,美国银行业风险担忧再起,外资表现较为谨慎,而A股大金融板块走强,带动IH表现偏强。两市成交额已连续多日处于万亿之上,整体市场风险偏好较为积极,中期陷入震荡概率偏大。当下,4月政治局会议未改市场对于经济和政策的预期,国内经济温和复苏,对股指下方存有支撑,但短期海外风险或对市场存有一定扰动,操作上建议逢回调做多为主,IC2305预计波动区间6000-6470,IM2305预计波动区间6500-7040。

2、国债期货

展望后市,资金面宽松和工业生产恢复不及预期将对债券市场仍有较强的支撑,短期或继续偏强。

不过当前国债期货市场已经有所超涨,TL2306合约存在明显的正向套利机会,做多的性价比不如现券。随着居民出行需求持续释放,消费市场保持较快增长,消费行业的复苏确定性较为明显。中央政治局会议中指出三重压力得到缓解,经济增长好于预期,恢复和扩大需求是当前经济持续回升向好的关键所在。当前10年期国债收益率已经跌破了2.75%的1年期MLF政策利率点位,再度向下需要降准降息等利好刺激,短期或难以出现,国债期货价格谨防高位回落,操作上建议多单谨慎持有,积极关注跨期套利和正向期现套利机会。

3、人民币汇率

大方向上,人民币汇率走“国内复苏和海外衰退”的逻辑,中美经济周期的劈叉将使得中长期人民币汇率仍有望升值到1月的高点。站在当下,国内复苏大方向不变,但复苏强度未有明显改善,海外美联储加息周期基本终结,但就业市场显示韧性,美元和人民币未有明显的强弱对比,人民币汇率宽幅震荡为主。

4、比特币

从比特币周期维度看,目前比特币价格在5月底或将迎来深熊后首个阶段性高点。在停止加息预期下,美元走弱,或将刺激一部分人开始寻找替代资产,这将刺激比特币等进一步上涨;但伴随整体经济低迷,比特币作为新型全球性资产,或也将进行深度回调,而后期在降息背景下,比特币等表现或将优于传统资产。

1、地缘政治风险升级。

2、海外衰退风险加剧。

3、国内经济恢复不及预期。