蛟龙入海卷潮回 -中国宏观经济周报

摘要

7月工企利润连续好转。国家统计局数据显示,7月份,全国规模以上工业企业利润同比下降6.7%,降幅较6月份收窄1.6个百分点。1—7月份,全国规模以上工业企业利润同比下降15.5%,降幅比1—6月份收窄1.3个百分点。累计利润降幅自年初以来逐月收窄,呈现稳步回升态势。

8月PMI显示内需开始反弹。国家统计局数据显示,2023年8月份中国制造业采购经理指数(PMI)为49.7%,环比上升0.4个百分点,制造业景气水平三季度以来进一步有所回升,整体数据显示内需已经从7月的谷底逐步提振,经济呈现波浪形复苏态势,仍需政策阶段性呵护,长期向好局面没有改变。

经济改善迹象明显。整体来看,8月制造业动能指标(新订单-产成品库存)较上月略微下降至3%,但依旧处于正向区间,预示经济反弹动量在持续累积。

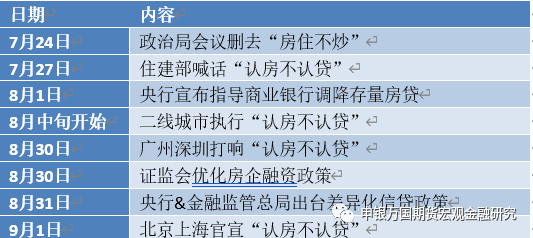

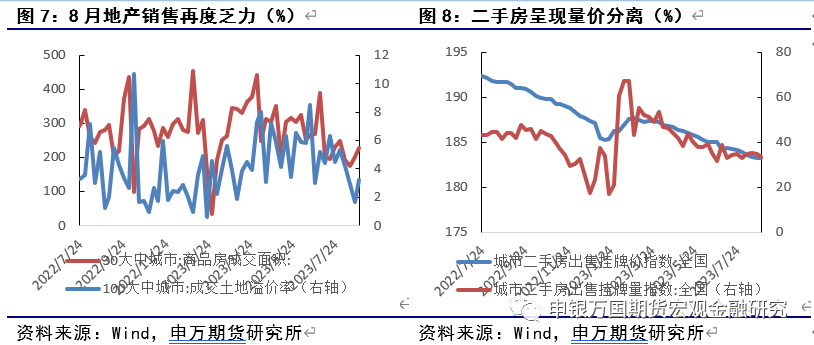

地产“组合拳”政策出台。8月31日晚,中国人民银行、金融监管总局8月31日联合发布《关于调整优化差别化住房信贷政策的通知》和《关于降低存量首套住房贷款利率有关事项的通知》。

存量房贷利率迎来调整。2023年8月31日前的存量首套住房商业性个人住房贷款,自2023年9月25日起,借款人可向承贷金融机构提出申请,由该金融机构新发放贷款置换存量首套住房商业性个人住房贷款;借款人也可以向承贷金融机构提出申请。

一线城市跟进“认房不认贷”。自7月底住建部喊话落地“认房不认贷”后,8月央行联合金融监管总局陆续发文,随后多个二线城市宣布执行“认房不认贷”新政,8月30日,广州深圳先后宣布落实中央部署,成为首批执行新政一线城市。

三部委召开促进民营经济增长会议。8月30日,在中国人民银行召开的金融支持民营企业发展工作推进会上,央行行长潘功胜表示,金融监管部门将以《关于促进民营经济发展壮大的意见》作为支持服务民营经济的行动指南,采取有力措施,为民营企业发展创造积极条件。

证监会制定并发布《关于高质量建设北京证券交易所的意见》。进一步推进北京证券交易所(以下简称北交所)稳定发展和改革创新,加快打造服务创新型中小企业“主阵地”系统合力。这也是建设中国特色现代资本市场“1+N+X”政策框架的专项安排。

风险提示:欧元区加息引发衰退升级;美联储加息超预期;地产放松政策执行不及预期;俄乌冲突升级影响粮食价格;日本核废水排海影响超预期。

正文

01

国内热点观察

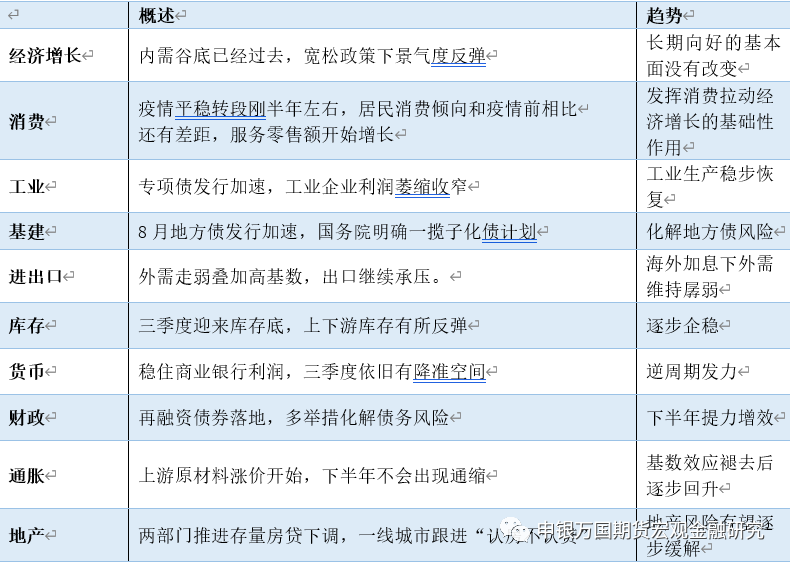

表1 国内宏观环境概览

资料来源:申万期货研究所

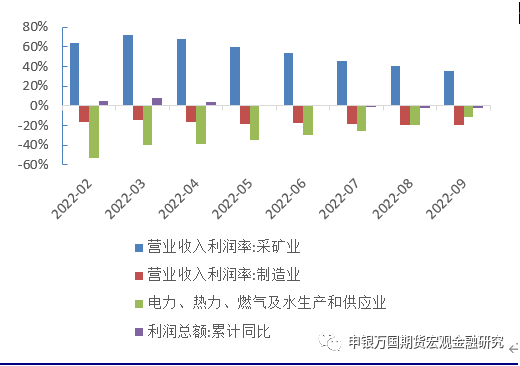

7月工企利润连续好转。国家统计局数据显示,7月份,全国规模以上工业企业利润同比下降6.7%,降幅较6月份收窄1.6个百分点。1—7月份,全国规模以上工业企业利润同比下降15.5%,降幅比1—6月份收窄1.3个百分点。累计利润降幅自年初以来逐月收窄,呈现稳步回升态势。从行业来看,装备制造业发展动能积聚壮大,相关企业利润稳定增长,1-7月份装备制造业利润同比增长1.7%,占规上工业的比重升至34.6%,持续助推工业企业效益恢复。同时,受部分工业行业供求关系改善等因素推动,7月份原材料制造业利润同比降幅较6月份收窄29.6%,利润降幅明显收窄,带动规上工业企业利润改善。从企业类型来看,不同类型的企业利润均有改善,其中私营企业改善较为明显。1-7月份,私营企业利润总额10226.6亿元,同比下降10.7%,降幅较前6个月收窄2.8%;国有控股企业利润总额13805.9亿元,同比下降20.3%,同比降幅较前6个月收窄0.7%;股份制企业实现利润总额28835.6亿元,下降16.6%。

整体来看,7月工业企业整体盈利稳步恢复,盈利总额持续好转,总需求的回升仍是企业利润持续改善的关键。往前看,近期稳增长政策也在逐步落地中,后续随着各项政策逐渐实施传导至盈利端,市场预期逐渐改善,企业经营活力提升,利润增速有望逐步回升转正。

图1:7月工企利润逐步好转(%)

资料来源:Wind,申万期货研究所

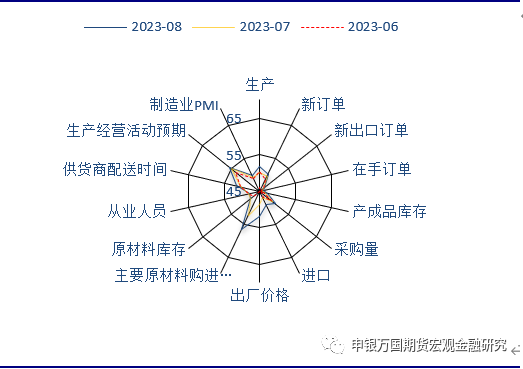

8月PMI显示内需开始反弹。国家统计局数据显示,2023年8月份中国制造业采购经理指数(PMI)为49.7%,环比上升0.4个百分点,制造业景气水平三季度以来进一步有所回升,整体数据显示内需已经从7月的谷底逐步提振,经济呈现波浪形复苏态势,仍需政策阶段性呵护,长期向好局面没有改变。内需开始逐步企稳。本月新订单指数微幅上涨至50.2%,较上月回升0.7个百分点。统计局也指出在暑期消费带动下,制造业生产活动加快,市场需求有所改善。从行业看,农副食品加工、化学原料及化学制品、汽车等行业生产指数和新订单指数均高于53.0%,分行业来看有12个行业PMI环比上升,说明内需或已渡过阶段低谷。但外需恢复仍不明显,新出口订单较上月仅恢复0.4个百分点至46.7%。主要由于海外信用收缩仍在延续拖累下游需求,鲍威尔在杰克逊霍尔会议上释放边际鹰派信号,出口恢复预计延后至四季度。

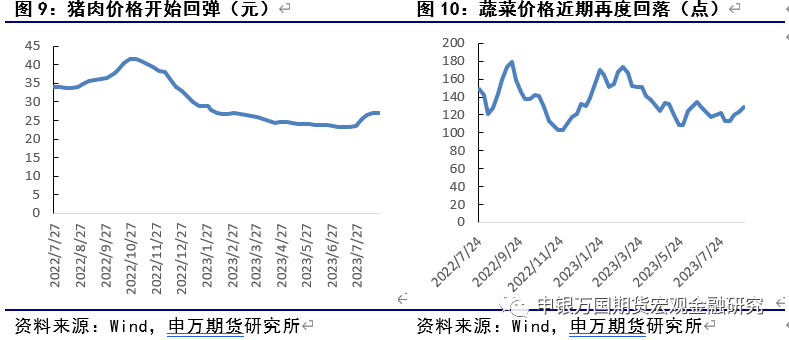

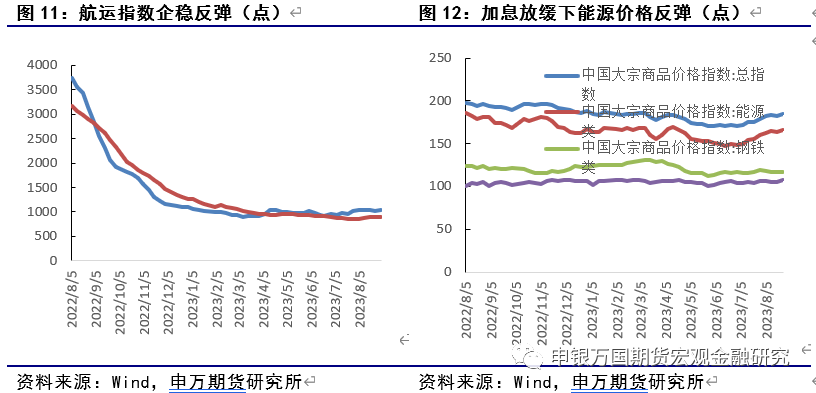

上游商品价格推升企业成本。8月主要原材料购进价格指数和出厂价格指数分别为56.5%和52%,均较上月的52.4%和48.6%有明显上涨。从国际来看,8月原油价格呈现波浪式变化,国内成品油价格迎来“三连涨”。国内来看,8月南华工业品指数也上涨3.41%至3975点。整体物价呈现外强内弱格局,但8月下旬原油价格开始回落,主要经济体PMI也不及预期,预计PPI上涨对原材料购进价格作用有限。

经济改善迹象明显。整体来看,8月制造业动能指标(新订单-产成品库存)较上月略微下降至3%,但依旧处于正向区间,预示经济反弹动量在持续累积。7月政治局会议提到要继续实施积极的财政政策和稳健的货币政策,8月央行落地3个月内两次降息以缓解资金压力。地产方面近期政策吹风不断,一线城市已全部经落地“认房不认贷”新政,大行也开始准备下调存量房贷利率,9月地产市场销售或开始反弹。8月专项债发行创年内新高,国务院也出台了一揽子化债方案,通过发行特殊再融资券缓解地方财政压力。整体来看三季度经济已经渡过波浪形谷底,政策有望进一步向需求端转向且力度有所加强,目的在于延长复苏的持续性。

图2:8月PMI显示需求好转(%)

资料来源:Wind,申万期货研究所

表2 近期地产市场新政

资料来源:申万期货研究所

02

国内高频数据观察

03

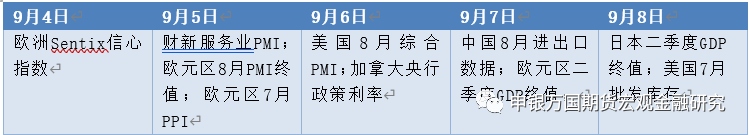

下周政策展望

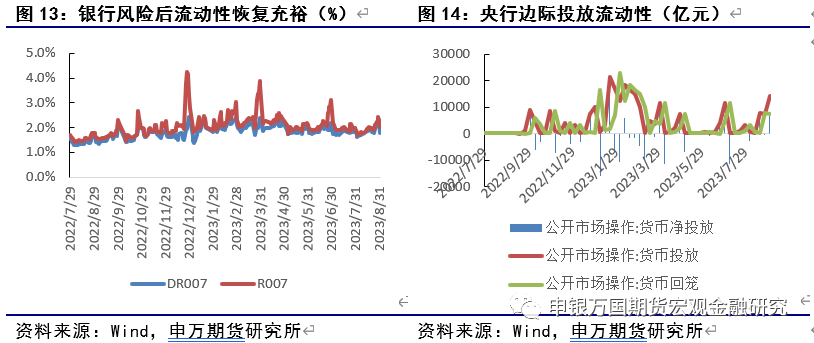

货币端:在货币政策定调方面,二季度货政报告删去了一季度报告中的“搞好跨周期调节”和“三个均衡”表述,调整为“加大宏观政策调控力度”,并指出“综合运用多种货币政策工具,保持流动性合理充裕”“保持银行体系流动性和货币市场利率平稳运行”,货币政策基调更为积极。随着地产政策陆续落实,商业银行净息差压力凸显,预计9月将再度降准,同时为后续一揽子化债提供充足支持。

财政端:根据国务院的公告,中央财政积极支持地方做好隐性债务风险化解工作,与此前一直强调的“谁家的孩子谁抱”有明显转向。根据多个省份公开信息,不少省份积极与财政部对接,争取纳入财政部扩大建制县区隐性债务化解试点工作,获得特殊再融资债券额度,从而通过发行再融资债券来置换部分隐性债务,从而延长偿债期限,并降低利息,缓释风险。目前市场普遍预计这一特殊再融资债券额度在1.5万亿左右,9月开始陆续发行。

内需端: 二季度货政报告强调稳固好实体经济恢复向好势头,加强逆周期调节和政策储备,着力扩大内需、提振信心、防范风险,支持实体经济实现质的有效提升和量的合理增长。后续,宽货币和稳财政组合将协同推进,降准等总量政策或加快落地,进一步增强消费潜力,形成扩大内需的“正反馈”。政府债发行和使用进一步提速,随着一线城市完全放开“认房不认贷”,市场或重启2015年需求提振行情,同时存量房贷利率下行将大幅降低居民还贷压力,提振消费复苏。

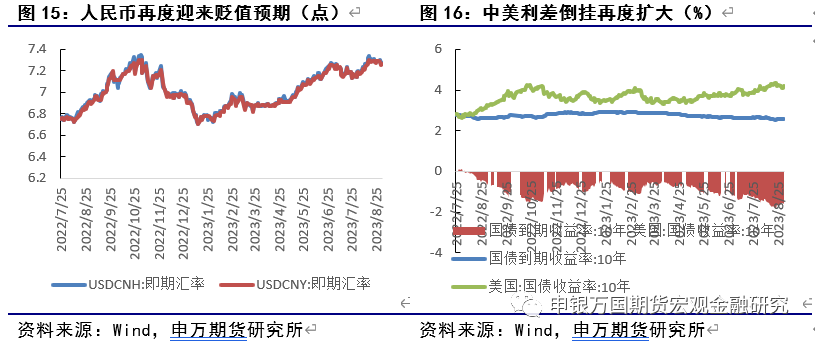

外需端:目前美欧加息进程尚未结束,欧美国家去库存周期仍在持续,叠加全球产业链重塑带来的负面冲击,来自发达国家的需求依旧不容乐观。PMI中新出口订单较上月仅恢复0.4个百分点至46.7%。主要由于海外信用收缩仍在延续拖累下游需求。杰克逊霍尔会议上美欧央行都延续边际信号,市场预计年底依旧再加息25基点。近期发达经济体PMI都处于低位,衰退预期仍未完全缓解,三季度出口依旧维持低迷。

资料来源:Wind,申万期货研究所

06

风险提示:

1.欧元区加息引发衰退升级;

2.美联储加息超预期;

3.地产放松政策执行不及预期;

4.俄乌冲突升级影响粮食价格

5.日本核废水排放影响超预期

24小时热点