两大班轮公司宣布提价,集运欧线上方空间有限-航运周报

摘要

1、市场概述:

2、总结展望:

1)班轮公司挺价预期较强;2)地缘政治冲突对航线的影响。

正文

01

市场概述

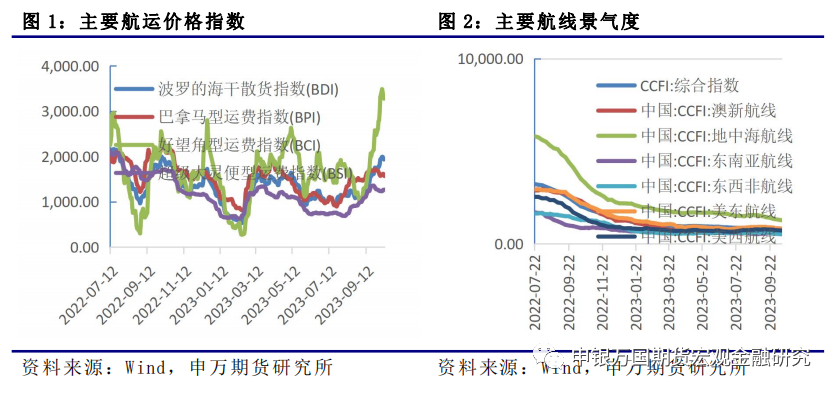

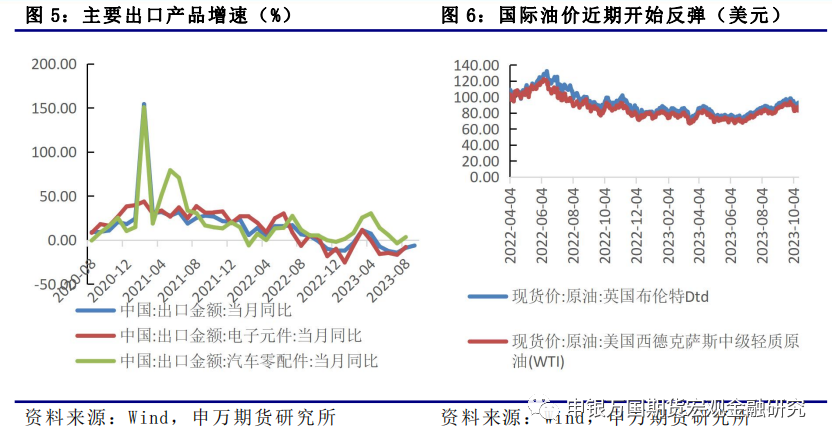

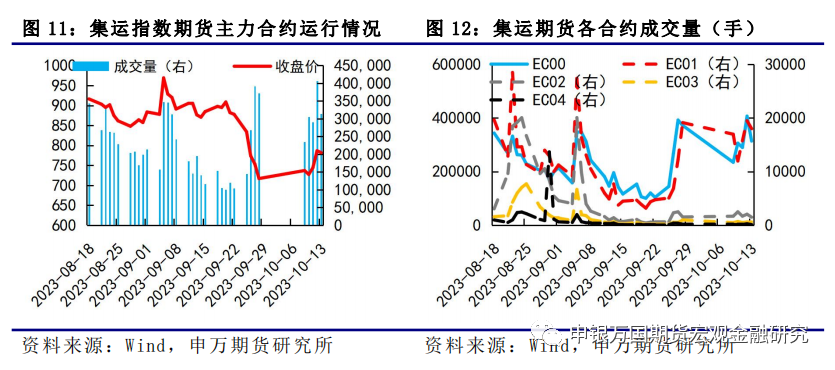

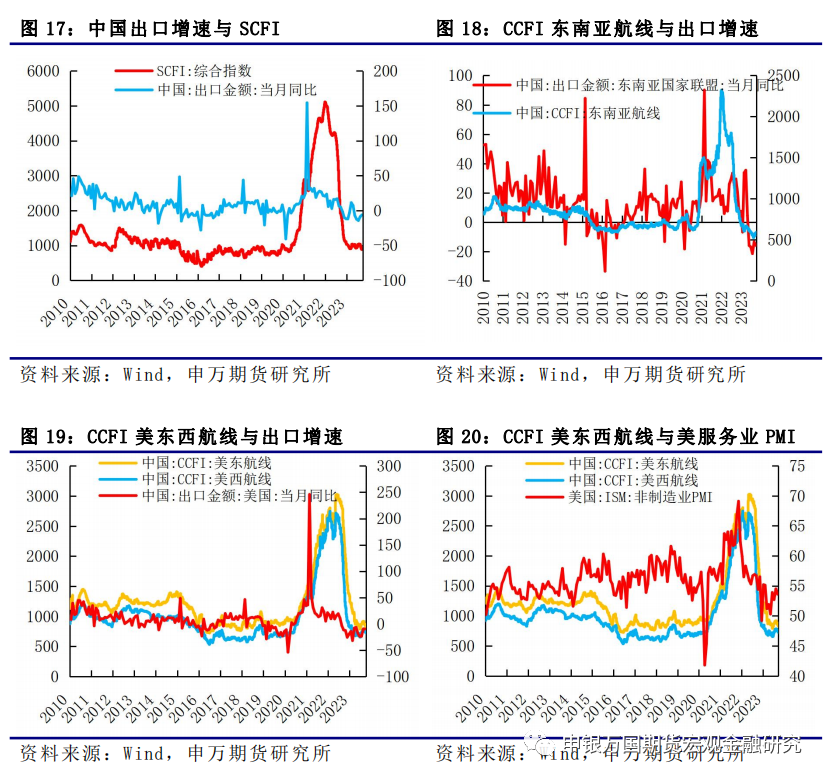

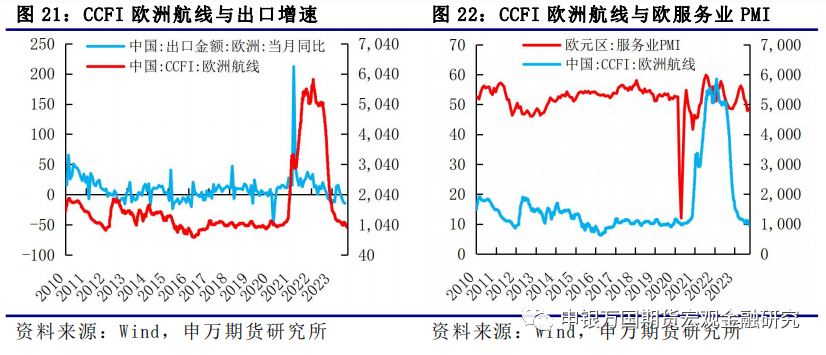

节后SCFI延续跌势,各航线均有回落。在船司缩舱稳运价的情况下,运价仍连跌两周,四季度淡季压力更大,下半年新造船数新高会增加挺航控价的难度。截至10月13日收盘,主力EC2404上涨至781.8点。截至10月9日,SCFIS欧线报于623.99点,环比继续回落3.5%。截至9月29日, SCFI综合指数再度跌至886.85点,环比下滑2.73%;上海-欧洲运价599美元/TEU,较上周下跌3.85%。

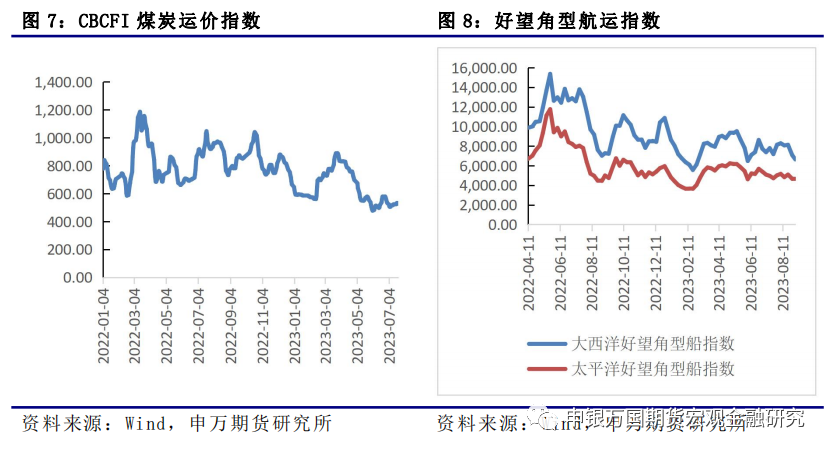

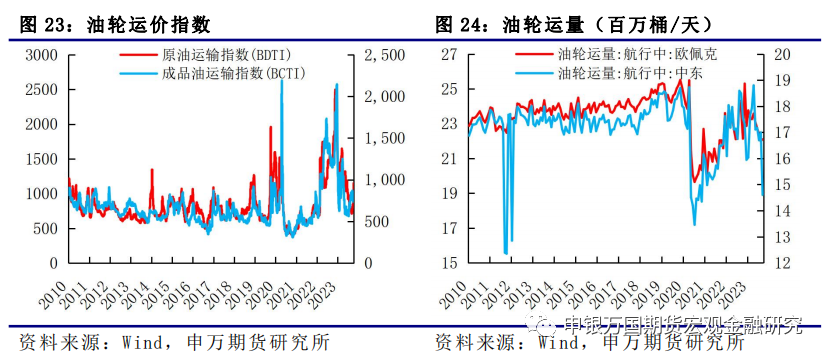

3、油轮

油轮运价涨跌分化。原油运输指数BDTI从871涨至1149,成品油运输指数BCTI从750降至748。9月最新数据显示,从欧佩克出发的油轮运量在连续4个月下降后反弹。从欧佩克出发的航行中油轮运量从8月的22.0百万桶/天增至22.1百万桶/天,受中东地缘冲突影响,从中东出发的航行中油轮运量骤降,从17.0百万桶/天降至14.6百万桶/天。

4、LNG

国内液化天然气价格上涨。10月13日,液化天然气市场价格为4634元/吨,9月28日市场价为4328元/吨,上周价格上涨7.14%。根据国家统计局最新公布的8月液化气产量来看,与不断下降的液化气价格不同,我国液化天然气月度产量基本处于上涨趋势之中,2023年8月液化天然气产量微增至173.22万吨,增速由13.57%增至21.14%,整体依旧处于正常的增速波动区间之内。

02

干散货航运

欧线市场依旧低迷。截至10月11日,中国进口集装箱运价指数(CICFI)继续下行趋势,降幅收窄;截至10月13日,中国出口集装箱运价指数(CCFI)仍维持小幅下降趋势,降幅继续变宽,上海出口集装箱运价指数(SCFI)与宁波出口集装箱运价指数(NCFI)止跌回升,东南亚出口集装箱运价指数(SEAFI)再度小幅回升。分航线来看,NCFI美东航线降幅再度增大至6.24%(前一周为-0.31%),NCFI美西航线再度回落,环比降幅为4.32%(前一周为0.59%),NCFI欧洲航线终于止跌回升,环比增幅为0.05%(前一周为-2.10%);东南亚航线方面:东南亚集装箱运价指数(SEAFI)止落回升,增幅为0.09%(前一周为-3.06%),NCFI印巴航线运价大幅回升,增幅为12.32%(前一周为-1.02%),NCFI新马航线同样大幅增长,增幅为22.31%(前一周为8.05%)。

港口挂靠有所提升。全球港口挂靠情况:目前全球港口日均挂靠约1440次,近期港口挂靠整体平稳小幅回落,除中国的海外港口日均挂靠次数约1189次。目前港口活跃度整体仍偏稳定。:中国港口挂靠的日均次数为1189次,挂靠运力2966万GT;美国港口挂靠日均次数为4359次,挂靠运力1223万GT。我国和美国港口运转活跃度整体有所改善。

集装箱交易旺季不旺。截至10月目前数据,集装箱船交易量约14905TEU,总交易金额6150万美元;近期船舶交易量和交易金额相对平淡,均较上月有所回落,此前市场对旺季交易改善的预期逐步证伪,今年旺季不旺的情况比较明显

闲置运力不断提升。闲置运力中枢从 9 月初以来不断抬升,从 9 月初从低点的 56 万 TEU 升至至如今的 86 万 TEU,,占比总运力比重从上月初最低的 2.1%涨至 3.2%,已经超过过去 5 年中其中 3 年的同期水平,与去年同期水平大体相当。但我们细分结构来看,中大型船舶中闲置贡献主要来自 6000~12000TEU 的船舶,其中 8000~12000TEU 船舶闲置运力占比从 8 月初的 0.8%一路跃升至现在 2.9%,而欧线主要12000+TEU 类型的船舶闲置运力占比提升不明显,由于欧线船舶都是新建的超大型船舶,闲置成本过高,船东闲置的意愿并不高,相反以现在闲置运力的趋势来看,闲置运力对美线运价能够起到一定支撑,减缓运价下跌的速度。

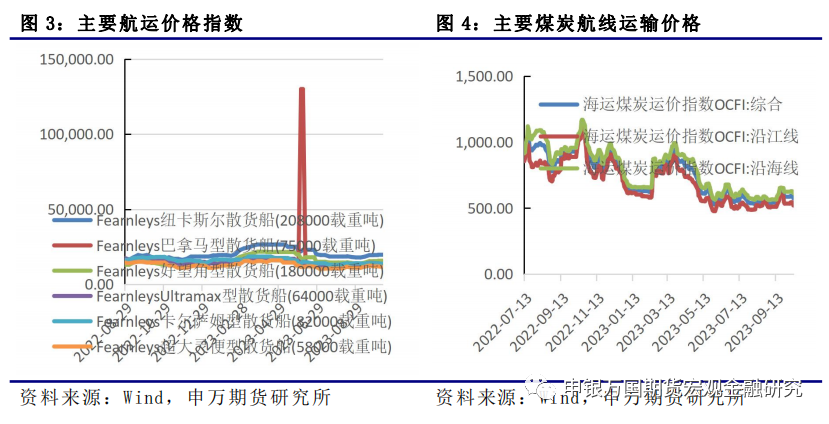

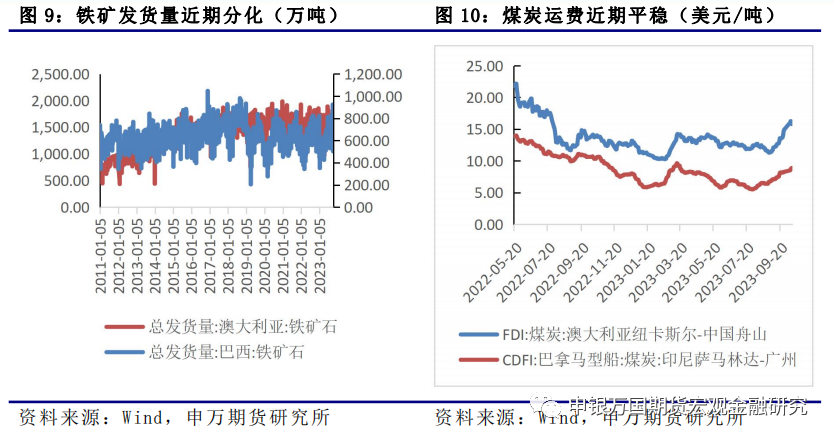

铁矿需求方面,本周盘面矿石强于焦煤,伴随钢厂盘面利润进入亏损,铁矿估值过高问题逐步显现,若阶段性钢厂补库完成,短期单边交易关注持续性调整风险,短期1-5价差阶段维持横盘震荡,1-5持仓若下行至30元/吨以内,可再度建仓。供应方面,Mysteel统计全国45个港口进口铁矿库存为11385.42,环比降207.19;日均疏港量343.00万吨,增3.87万吨;本周铁矿石到港较上周再度弱化,然而从贸易口径来看,贸易量已经连续一个月均维持回落态势,钢厂由于成本原因,需求有所下滑。煤炭需求方面,钢厂亏损幅度进一步扩大,成材成交整体偏弱,铁水产量有所回落,但需求仍处于高位,预计国内冶金焦市场偏强运行,后期需继续关注环保政策、宏观情绪、原料成本、成材利润对焦炭价格的影响。供给方面,国庆节后,山西、贵州等产地煤矿逐渐复产,产量回升明显。需求方面,钢厂日均铁水产量报245.95(-1.06),近期钢坯弱势下跌,钢厂亏损加剧,钢厂接受能力持续变弱,市场上不乏限产传言,但是钢厂观望心态较强,限产速度缓慢。

03

集装箱航运

全球首艘甲醇动力集装箱船停靠哥德堡港。10月10日,丹麦航运巨头马士基全球首艘绿色甲醇动力集装箱船“劳拉马士基(Laura Maersk)”号停靠瑞典哥德堡港。这艘2100TEU支线集装箱船于9月14日刚刚在马士基哥本哈根总部举办了命名仪式,由欧盟委员会主席乌苏拉·冯德莱恩(Ursula von der Leyen)亲自命名。9月21日,该船从哥本哈根起航,在北欧和波的尼亚湾之间的波罗的海航线上运营,在航行过程中使用可再生甲醇作为燃料。。哥德堡港务局可再生能源主管Therese Jällbrink表示:“这艘船是航运业绿色转型的一个重要里程碑,但这仅仅是个开始,我们很快就会看到另外近200艘甲醇动力船舶在大海中航行。”

上周集运欧线期货反弹,EC2404当周上涨6.86%,收于781.8点。由于行情波动较大,近月的2404和2406合约市场参与度回升,主力2404合约日度成交量基本维持在30万手上方。远月合约由于距离当下时间较远,资金参与热情偏低,整体成交量依旧不高。10月16日,其对标的现货指数SCFIS(欧线)最新公布的数据为600.40,较上期下降3.8%。

从综合的运价指数来看,上周波罗的海货运指数从1088.61降至1073.43,SCFI运价综合指数从886.85小幅反弹至891.55,连续一个多月处于千元下方,整体集装箱航运的运价已基本处于2019年疫情前的水平。

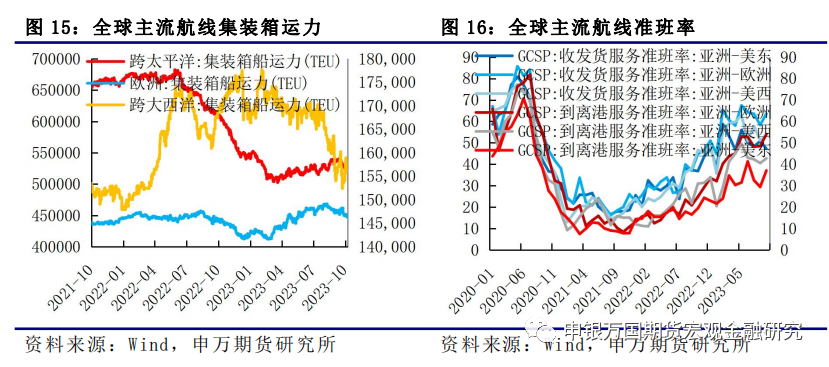

4、集装箱运力

从全球主流航线集装箱运力情况来看,跨太平洋集装箱运力从527611TEU降至523296TEU,减少4315TEU;跨大西洋集装箱运力从153966TEU增至157443TEU,增加3535TEU;亚欧集装箱运力从449223TEU降至447433TEU,减少1076TEU。整体来看,旺季需求未有明显反弹后,由于新增运力增速明显高于需求,运价不断下降,班轮公司不得不减少各航线的运力投放,减缓航速,以进一步支撑运价。

从航线的收发货和到离港准班率来看,全球主流航线的准班率不同程度提升,亚洲到欧洲的收发货服务准班率已基本接近2020年初,到离港服务准班率也居于主流航线前列,整体集装箱航运的运力服务延续恢复态势。

04

油轮

全球最大上市油轮船东诞生!挪威船王结束收购僵局。用1370万股份换24艘VLCC,两大航运集团——挪威船王John Fredriksen旗下Frontline和比利时Euronav合并案长达18个月的僵局终于结束,在“双赢”的同时也创造了全球公开上市的最大纯油轮船东。10月9日,Frontline宣布与Euronav达成协议,收购一支由24艘超大型油船(VLCC)组成的高质量环保船队,平均船龄5.3年,总收购价格为23.5亿美元(约合人民币171.52亿元)。此次收购的全部资金来自Frontline向比利时海事集团Compagnie Maritime Belge(CMB)出售其在Euronav的股份所获得的收入。根据协议,Fredriksen所控制的Frontline和Famatown Finance同意以每股18.43美元的价格,将其在Euronav的全部1370万股股份出售给CMB,这些股份占Euronav已发行股份的26.12%。交易完成后,CMB将持有Euronav的49%股份,占Euronav投票权的53%。预计在第四季度完成股份收购后,CMB还将对剩余的Euronav股份发起强制性公开收购。

油轮运价涨跌分化。原油运输指数BDTI从871涨至1149,成品油运输指数BCTI从750降至748。9月最新数据显示,从欧佩克出发的油轮运量在连续4个月下降后反弹。从欧佩克出发的航行中油轮运量从8月的22.0百万桶/天增至22.1百万桶/天,受中东地缘冲突影响,从中东出发的航行中油轮运量骤降,从17.0百万桶/天降至14.6百万桶/天。

05

LNG

招商工业海门基地将开建造大型LNG船。自去年签订18万立方大型LNG运输船建造合同以来,招商工业海门基地积极筹备开工建造。10月12日,海门基地邀请招商局能源运输股份有限公司、中国船级社、美国船级社等单位专家对该项目开工进行评审。会议由招商工业副总工程师刘建成主持,海门基地总工程师陈旭东出席。海门基地LNG运输船项目组对该船型的设计状态、基础设施建设、工艺文件、供应链、工具工装、人员培训等方进行了全面介绍。专家组成员认真听取了汇报并针对汇报内容进行了深入询问和探讨,一致认为海门基地在LNG运输船建造开工准备方面筹备细致且完善,完全符合开工要求,同时就项目开工建造后的执行细节方面给出了指导性意见。本次开工评审会的顺利通过标志着海门基地在大型LNG运输船建造的硬件和软件准备方面达到了行业要求水准,为该项目及后续类似项目的顺利建造奠定了坚实基础。据了解,招商工业于去年年底与丹麦航运公司Celsius Tankers签订4+2+2艘180000立方米LNG船建造合同,这是招商工业首份大型LNG船订单,也是是Celsius Tankers首次与中国船厂合作,此前该公司的14艘18万方LNG船全部由韩国三星重工建造。

国内液化天然气价格上涨。10月13日,液化天然气市场价格为4634元/吨,9月28日市场价为4328元/吨,上周价格上涨7.14%。根据国家统计局最新公布的8月液化气产量来看,与不断下降的液化气价格不同,我国液化天然气月度产量基本处于上涨趋势之中,2023年8月液化天然气产量微增至173.22万吨,增速由13.57%增至21.14%,整体依旧处于正常的增速波动区间之内。

06

总结展望

07

风险提示

24小时热点