1、市场概述:

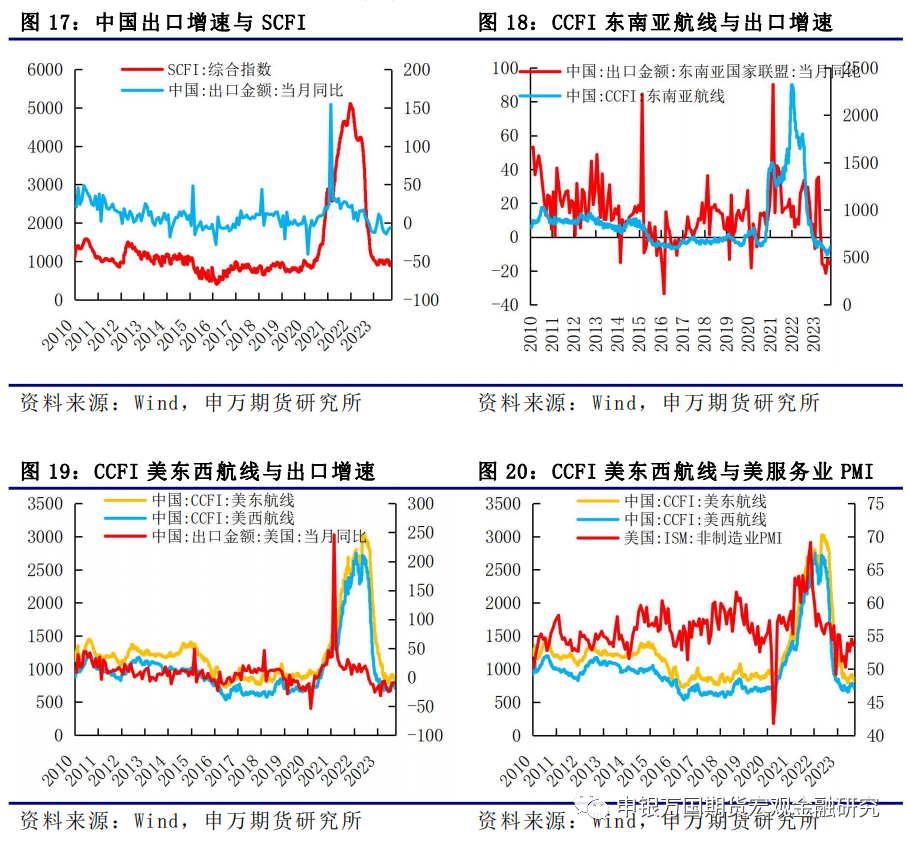

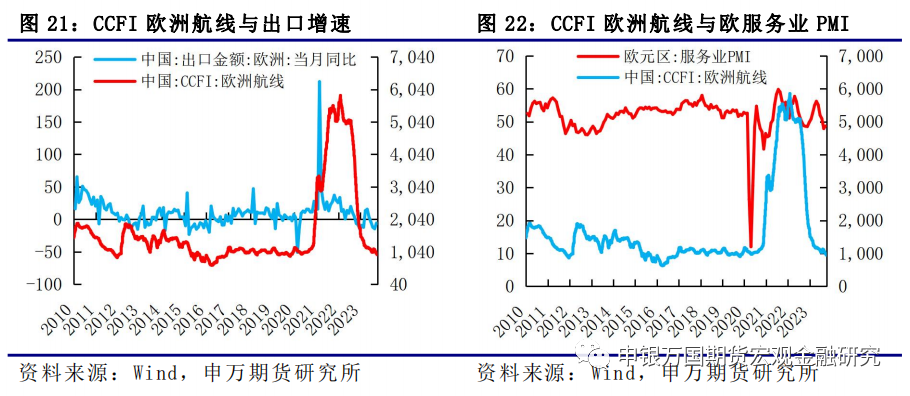

干散货航运:本周SCFI小反弹,主要由美线带动,欧线仍下跌。在船司缩舱稳运价的情况下,运价仍较为疲弱,四季度传统淡季,集运市场持续低迷,市场暂无明显反弹驱动。

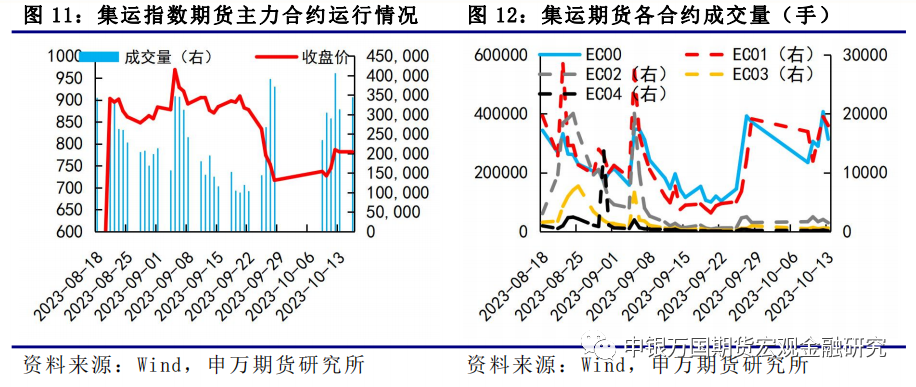

集装箱航运:上周集运欧线期货收跌,周内一度跌停,整体延续10月以来的震荡,EC2404当周下跌5.83%,收于736.4点。10月23日,其对标的现货指数SCFIS(欧线)最新公布的数据为597.17,较上期下降0.5%。

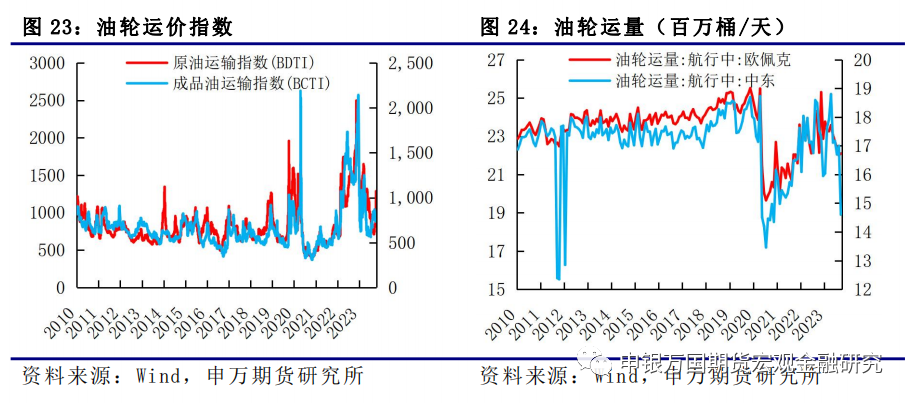

油轮:油轮运价涨跌分化。原油运输指数BDTI从1149涨至1286,成品油运输指数BCTI从748涨至774。

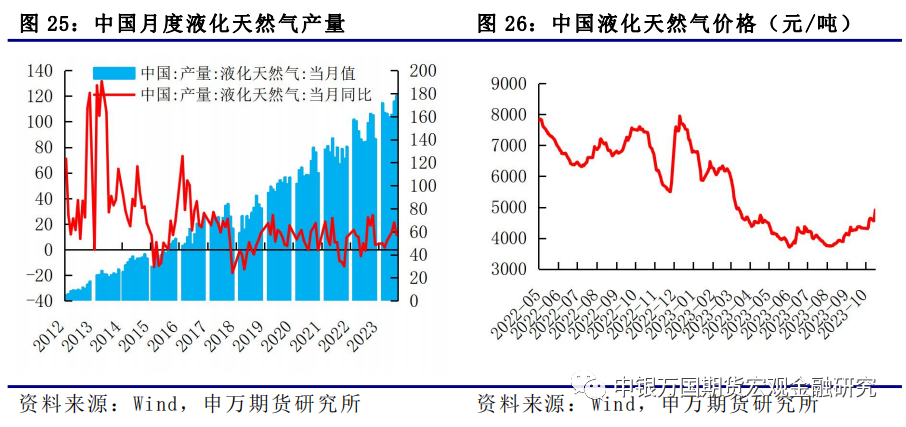

LNG:国内液化天然气价格上涨。10月20日,液化天然气市场价格为4914元/吨,10月13日市场价为4634元/吨,上周价格上涨6.55%。

2、总结展望:

干散货航运:鲍威尔上周讲话暗示11月按兵不动,但零售数据超预期预示12月加息概率加大。10月以来国际原油价格飙涨,巴以冲突持续升级可能延缓鹰牌预期。三季度经济数据总量超过预期,消费引领明显,前期逆周期政策进入效果观察期,短期内着力点主要在化债发力上。此前欧央行再度加息25基点并下调全年预测,英日央行都维持政策不变,海外加息进入最后一公里,预计四季度航运市场开始反弹。

集装箱航运:短期市场面临一些扰动,班轮公司调涨运价、运河提涨过河费、美线等多个航线出现爆仓现象等使得市场出现反弹。从当前集运市场来看,仍在面临供需失衡的状况,并未看到基本面转好的拐点。我们倾向于认为班轮公司和苏伊士运河的涨价等对于市场造成的波动属于短期行为,更多可能是导致盘面阶段性的反弹,较难形成趋势性反转。在运价探底过程中,整体市场仍以震荡偏弱为主,策略上建议逢高做空。

油轮:短期看,市场消息面喜忧参半,需求前景预期向好,但因市场对原油供应收紧的担忧,运价波动反弹的可能性较大。长期看,供给稳定下的需求恢复继续为旺季复苏积蓄动能。

LNG:在液化天然气(LNG)运输市场,由于欧洲和亚洲主要国家的温暖冬季和充足的天然气库存,与此同时可用运力增长,导到2023年上半年现货价格仍然较低。随着需求显示出复苏迹象,前景依然乐观,有限的运力供应增长将致使在2023年底呈现供需偏紧的格局。

3、风险提示:

1)班轮公司挺价预期较强;2)地缘政治冲突对航线的影响。

1、干散货航运

本周SCFI小反弹,主要由美线带动,欧线仍下跌。在船司缩舱稳运价的情况下,运价仍较为疲弱,四季度传统淡季,集运市场持续低迷,市场暂无明显反弹驱动。截至10月20日收盘,主力EC2404收于736.4点。截至10月16日,SCFIS欧线报于600.4点,环比继续回落3.8%。截至10月13日, SCFI综合指数再度跌至891.55点,环比上升0.53%;上海-欧洲运价562美元/TEU,较上周下跌6.18%。

2、集装箱航运

上周集运欧线期货收跌,周内一度跌停,整体延续10月以来的震荡,EC2404当周下跌5.83%,收于736.4点。由于行情波动较大,近月的2404和2406合约市场参与度回升,主力2404合约日度成交量接近40万手。10月23日,其对标的现货指数SCFIS(欧线)最新公布的数据为597.17,较上期下降0.5%。

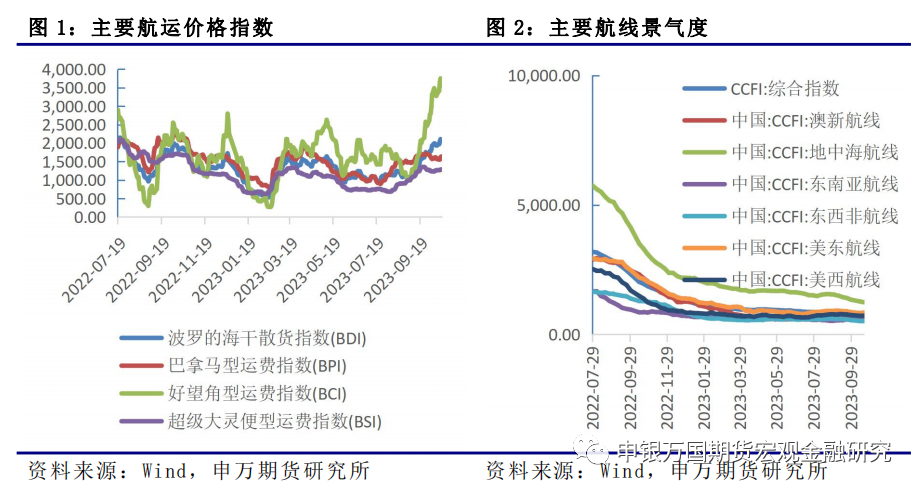

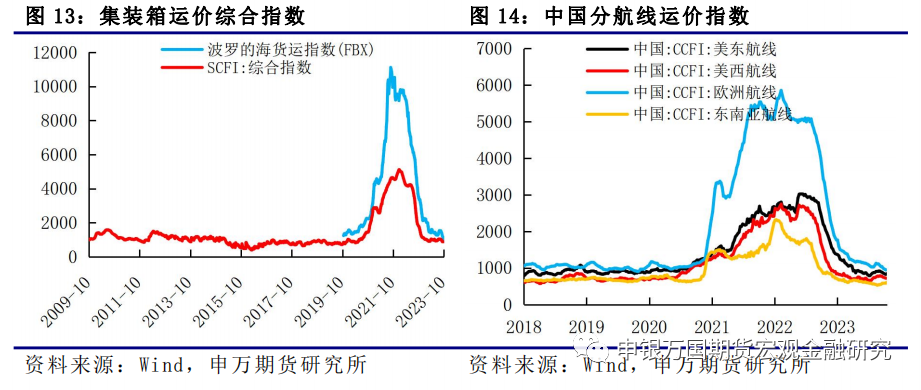

从综合的运价指数来看,上周波罗的海货运指数从1073.43降至1048.09,SCFI运价综合指数从891.55小幅反弹至917.66,连续第三周反弹,不过整体集装箱航运的运价已基本处于2019年疫情前的水平。

从分航线的运价指数来看,四大主要航线表现分化。美东航线从823.44增至845.96,美西航线由721.20降至708.61,欧洲航线由948.33降至939.52,东南亚航线由594.40增至611.05。

3、油轮

油轮运价涨跌分化。原油运输指数BDTI从1149涨至1286,成品油运输指数BCTI从748涨至774。9月最新数据显示,从欧佩克出发的油轮运量在连续4个月下降后反弹。从欧佩克出发的航行中油轮运量从8月的22.0百万桶/天增至22.1百万桶/天,受中东地缘冲突影响,从中东出发的航行中油轮运量骤降,从17.0百万桶/天降至14.6百万桶/天。

4、LNG

国内液化天然气价格上涨。10月20日,液化天然气市场价格为4914元/吨,10月13日市场价为4634元/吨,上周价格上涨6.55%。根据国家统计局最新公布的9月液化气产量来看,与不断下降的液化气价格不同,我国液化天然气月度产量基本处于上涨趋势之中,2023年9月液化天然气产量微增至178.25万吨,增速由21.14%降至11.58%,整体依旧处于正常的增速波动区间之内。

1、 行业要闻

各大航司调整运费。盘面持续印证弱现实,各大船司仍在调涨运费,达飞、赫伯罗特两大知名航运公司宣布计划11月1日起上调亚欧航线运费。但目前集运市场供需矛盾无明显改善,尤其欧线货量持续低迷,欧洲经济预期疲软;下半年新造船创新高,且新造的大船主要用于欧线运输,增加了抽船和控舱的难度,目前欧线航运市场预期仍偏悲观。

盈利水平开始回落。根据克拉克森统计的集装箱船的日均盈利水平,目前集装箱船日均盈利为1.86万美元/天,近期盈利水平持续下滑,2019-2020年盈利均值大约在1.39万美元/天,2021-2022年度中枢陡升约4倍至5.98万美元/天,供需矛盾缓和后2022年四季度开始大幅下滑,目前盈利值已经较此前高点回落将近65%。

2、贸易及港口需求

在港运力维持高水准。从全球角度看,在港运力占比,在港运力占比全球运力降至 30.5%,美西和西北欧在港运力依旧维持低位震荡,美东由于运河限行令越发严苛,运河在港运力飙升,导致美东在港运力持续上升,地中海受部署投入航线的航班量和运力量增加,在港运力维持在高位水准。

3、国际船运租金变化

集装箱交易旺季不旺。截至10月目前数据,集装箱船交易量约14905TEU,总交易金额6150万美元;近期船舶交易量和交易金额相对平淡,均较上月有所回落,此前市场对旺季交易改善的预期逐步证伪,今年旺季不旺的情况比较明显。

二手价值有所回升。船舶市场二手交易活跃度提升,去年下半年后交易价格逐渐回落,近期整体偏稳;克拉克森二手交易价格指数134.18,目前5年期11500TEU二手交易价约9200万美元,4500 TEU的二手价约3400万美元,2150/2250 TEU船型约2350万美元。

主要港口吞吐量加大。全国主要港口集装箱吞吐量约2705万TEU,较上月小幅回落但仍处历史高点,由于疫情后运价暴涨2021年运力逐渐复苏后集装箱吞吐量增加速度较快。

国内吞吐量开始放大。上海港集装箱月度吞吐量约420万TEU,宁波港318万TEU,深圳港282万TEU,上海和深圳港吞吐量增加,宁波港有所回落。北美港口活跃度下降,目前洛杉矶和长滩港吞吐量分别为68.4万TEU和57.8万TEU。

欧线供给开始严峻。2023年起中大型船明显提速,新巴拿马型船(8000~12000TEU)从 2 月最低速 14.48 节不断升至 9 月初的 15 节,新巴拿马型船(12000~16000TEU)更是从 2 月最低速 13.7 节攀升至 9月初的 15.2 节,涨幅达到 10%,与欧线相关度最高的超巴拿马型船船速 7 月初后不断下滑,今年大多数时候一直维持在近 5 年最低值,近期一度创出 14.65 节的最低航速。欧线船东有意用降速的行为来对冲掉新部署到欧线的运力,但供给依然形势严峻。

新造和交付都有所回落。集装箱船在手订单和新造船订单量减少,船舶交付量继续下滑,今年旺季上游集装箱船交易情绪比较一般。2023年9月,集装箱船在手订单规模约747.5万TEU,占集装箱总运力规模的27.5%;当月新造船订单10份,新造订单规模79000TEU,在手订单量继续增加。

4、航运衍生品市场变化

FFA是新加坡交易所推出的具备全球影响力的运费风险管理工具。它是买卖双方达成的远期运费协议,通过交易双方商定的未来某段时间的运价或租金来规避现货市场的风险,相应合约的交割结算价格按照波罗的海交易所公布的相关航线每日指数的月度平均值进行结算。

主力存在跨月价差套利机会。短期内,涨价公告将影响EC2404合约。我们已经在上周的报告里给出了顺应涨价公告做多的观点。然而考虑到,24年欧洲经济复苏面临的种种压力(碳税、OPEC减产带来的通胀压力等),集运市场在24年可能进一步萎靡,故我们认为作为淡季的04合约容易出现高估的机会。对应传统旺季的08合约及对应冬春节日赶单潮的12合约虽然不是主力合约,但也存在着较明显的被低估机会。

现货端影响接近结束。自8月14日达到1110点的峰值后便一路跌至10月9日的624点。现货的萎靡已经兑现为十一假期前盘面的大幅下跌。现货的萎靡大致将持续至10月下旬,可能在10月末、11月初收到涨价生效的影响。现货端的变化正在逐步影响盘面的情绪。

5、铁矿及煤炭航运市场分析

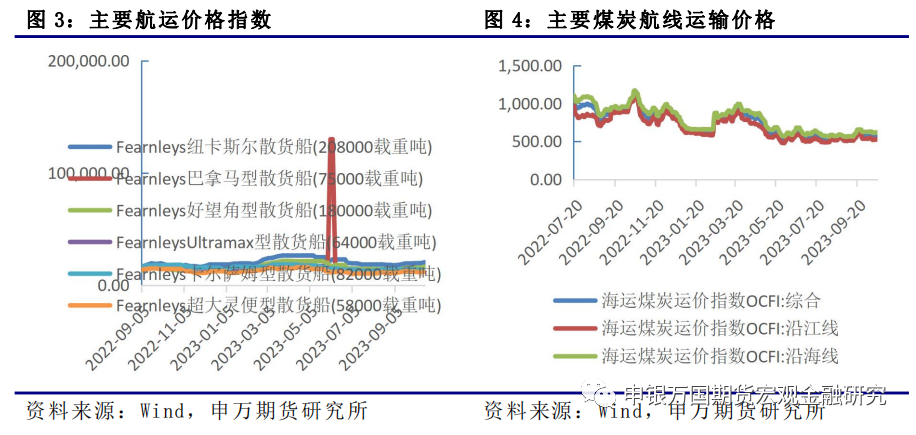

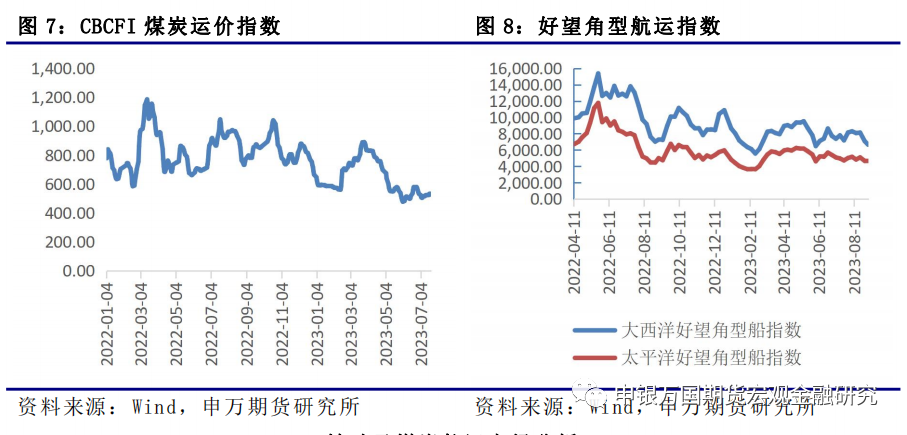

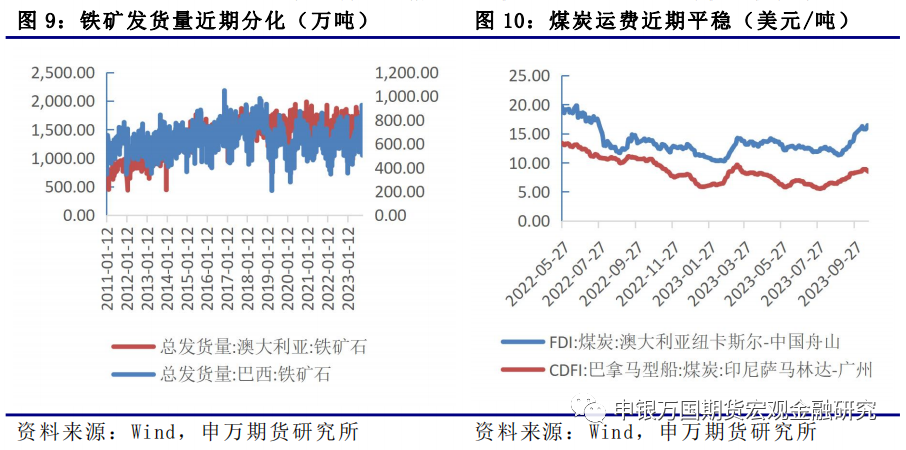

铁矿需求方面,钢厂检修增多,高炉开工持续回落,铁水产量处于下降通道。近期北方迎来降温潮,户外施工减弱,建材需求将进入淡季,进而铁矿压力增大。此前华北地区高炉检修较多,部分钢厂因一带一路会议召开限产,会议结束后预计陆续恢复生产。本供应方面,全球铁矿石发运总量3095.4万吨,环比增加200.1万吨。库存方面,全国45个港口进口铁矿库存为11041.51,环比增195.91;日均疏港量310.25降12.84。煤炭需求方面,受山西4.3米高炉逐步关停影响,独立焦企开工率小幅下滑,钢厂日均铁水产量242.44(-3.51),钢材价格基本持平,钢厂多处于亏损状态,市场有提降声音出现,焦钢博弈仍在继续。供给方面,临汾安泽市场炼焦煤价格下跌100元/吨。竞拍流拍比27.7%(+18.1%),成交价格涨跌互现,幅度多在20元/吨。供应方面,山西、贵州等产地煤矿虽逐渐复产,但近期煤矿事故仍有发生,安全检查持续严格,整体供应增量有限,局部供应仍偏紧。

1、行业要闻

苏伊士运河通行费再上调。埃及苏伊士运河管理局16日发表声明说自2024年1月15日起部分船舶途经苏伊士运河的通行费将上调。声明称自明年1月15日起原油运输船、成品油运输船、液化石油气运输船、液化天然气运输船、化学品运输船和其他液体散货船、集装箱船、车辆运输船、游船、特殊浮动设施的通行费将上涨15%。干散货船、一般货船、滚装船和其他船只的通行费将上调5%。与此同时声明说从北欧和西欧港口直接驶往远东港口的集装箱船不受新一轮涨价影响。今年6月埃及苏伊士运河管理局宣布苏伊士运河收入在2022至2023财年达到94亿美元高于上一财年的70亿美元。苏伊士运河位于欧、亚、非三洲交界地带的要冲连接红海和地中海。运河收入是埃及国家财政收入和外汇储备的主要来源之一。

亚洲对美集装箱出口在连续13个月下滑后,9月份出现增长。近9月份,亚洲十大经济体对美国的集装箱出口总额为161万标准箱,比2022年同期增长5.2%,这是13个月以来首次同比增长。中国是对美货运的最大来源国,运输了942548个标准箱,同比增长6%,这是13个月以来的首次增长。来自越南和新加坡的货运量也有所增长,分别增长0.2%至153604标准箱和14.7%至75904标准箱。相反,韩国、中国台湾、印度的出口分别为16.2331万teu、7.0993万teu、7.096万teu,分别下降0.7%、5.2%、2.3%。日本的集装箱吞吐量增长了61.1%,达到44545标准箱。另外,今年1~9月,亚洲对美国的出口为1286.1万标准箱,比去年同期减少了17.2%。

2、集运指数(欧线)期货

上周集运欧线期货收跌,周内一度跌停,整体延续10月以来的震荡,EC2404当周下跌5.83%,收于736.4点。由于行情波动较大,近月的2404和2406合约市场参与度回升,主力2404合约日度成交量接近40万手。远月合约由于距离当下时间较远,资金参与热情偏低,整体成交量依旧不高。10月23日,其对标的现货指数SCFIS(欧线)最新公布的数据为597.17,较上期下降0.5%。

3、集装箱运价

从综合的运价指数来看,上周波罗的海货运指数从1073.43降至1048.09,SCFI运价综合指数从891.55小幅反弹至917.66,连续第三周反弹,不过整体集装箱航运的运价已基本处于2019年疫情前的水平。

从分航线的运价指数来看,四大主要航线表现分化。美东航线从823.44增至845.96,美西航线由721.20降至708.61,欧洲航线由948.33降至939.52,东南亚航线由594.40增至611.05。

整体来看,集装箱航运运价在经过一年多的下降后,主流航线运价多已接近甚至回到2019年疫情爆发前的价格水平,目前基本处于磨底阶段。

4、集装箱运力

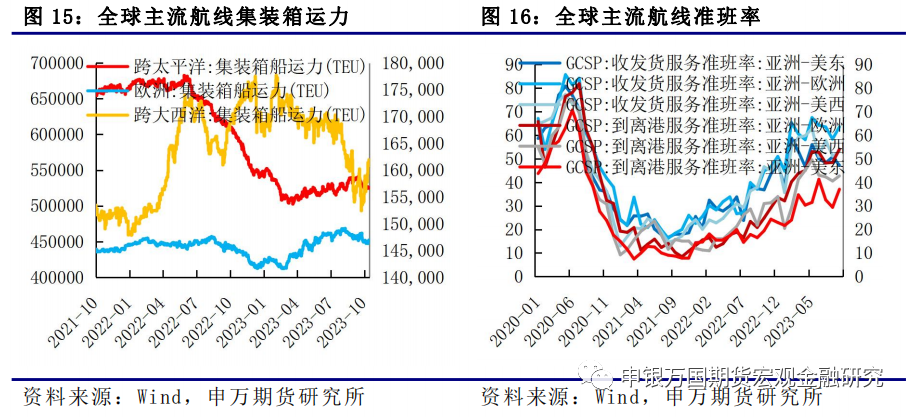

从全球主流航线集装箱运力情况来看,跨太平洋集装箱运力从523296TEU增至525619TEU,增加2323TEU;跨大西洋集装箱运力从157443TEU增至160833TEU,增加3390TEU;亚欧集装箱运力从447433TEU增至451118TEU,增加3685TEU。整体来看,旺季需求未有明显反弹后,由于新增运力增速明显高于需求,运价不断下降,班轮公司不得不减少各航线的运力投放,减缓航速,以进一步支撑运价。

从航线的收发货和到离港准班率来看,全球主流航线的准班率不同程度提升,亚洲到欧洲的收发货服务准班率已基本接近2020年初,到离港服务准班率也居于主流航线前列,整体集装箱航运的运力服务延续恢复态势。

5、宏观需求

北美方面,美国9月零售销售环比升0.7%,预期升0.3%,前值自升0.6%修正至升0.8%;核心零售销售环比升0.6%,预期升0.2%,前值自升0.6%修正至升0.9%,经济软着陆预期再度加强。美联储褐皮书显示自9月以来经济活动几乎没有变化,整体物价继续温和上涨,消费支出呈现不稳定态势,尤其是汽车和一般零售业,全国劳动力市场紧张程度继续缓解。美联储主席鲍威尔表示,通胀仍然过高,抗击通胀的道路可能会崎岖不平且需要一些时间,美联储致力于将通胀可持续地降至2%。鲍威尔没排除数据太好会进一步加息,但也强调风险和债市收益率上涨收紧了金融状况,目前市场倾向于11月美联储将继续暂停加息。

欧洲方面,欧元区10月ZEW经济景气指数2.3,前值-8.9;德国10月ZEW经济景气指数-1.1,预期-9.3,前值-11.4。欧洲央行管委斯图纳拉斯表示,以色列和哈马斯之间冲突给欧洲经济带来新的挑战,不利于央行进一步收紧货币政策。欧洲央行将于下周举行会议,外界普遍预计,此次会议将不会改变欧元区利率,为近15个月来首次。

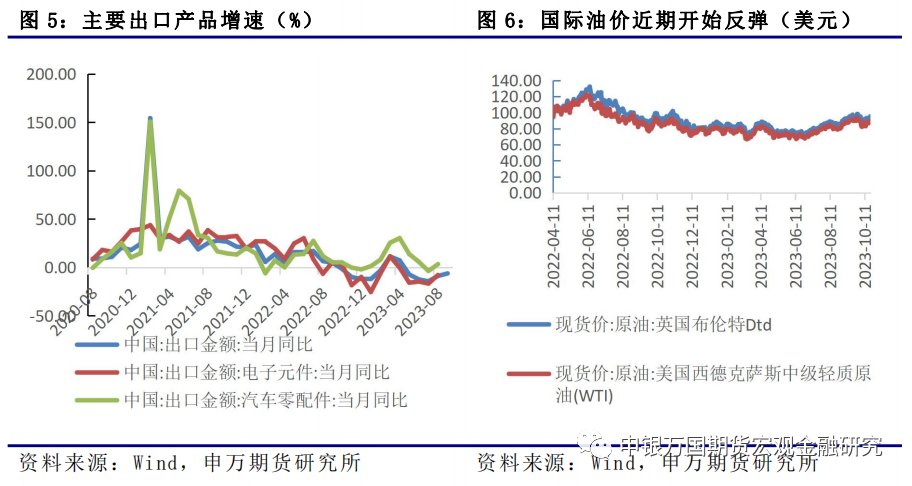

整体来看,欧洲经济需求疲弱,美国服务业需求反弹,软着陆预期加强,但全球经济需求较为偏弱。最新中国9月出口数据显示,9月出口美国增速同比由-9.53%小幅反弹至-9.34%,整体仍处于低增速之中。9月出口欧盟增速同比反弹至-11.61%,增速连续5个月为负。受制于全球经济需求欠佳,整体集装箱市场的需求也未见明显提升。

1、行业要闻

苏伊士型油轮运价飙升。过去一周,地中海航线上的苏伊士型油轮运费飙升,与美国墨西哥湾和西非市场的上涨趋势相同,其前景较为乐观。普氏于10月17日对里海至地中海航线13万吨原油轮运费进行了评估,较一周前10月10日的w72.5上涨了w52.5;同期,跨地中海航线13万吨油轮运费为w125,比一周前的w70上涨了w55。一家欧洲船舶经纪公司表示,这两条航线的苏伊士型油轮运价上涨主要归因于西非航线更高的费率,正因为西非航线不断吸引船只西行,从而造成地中海和黑海地区的运力吃紧。有苏伊士型油轮经纪人表示,当西非航线对运力的需求较高时,几乎所有船舶都愿意行驶一小段距离前往西非,因此地中海航线会出现溢价。此外,跨地中海航线阿芙拉型油轮运价企稳也是苏伊士型油轮走强的原因之一。

2、上周市场

油轮运价涨跌分化。原油运输指数BDTI从1149涨至1286,成品油运输指数BCTI从748涨至774。9月最新数据显示,从欧佩克出发的油轮运量在连续4个月下降后反弹。从欧佩克出发的航行中油轮运量从8月的22.0百万桶/天增至22.1百万桶/天,受中东地缘冲突影响,从中东出发的航行中油轮运量骤降,从17.0百万桶/天降至14.6百万桶/天。

1、行业要闻

争夺15艘全球最大LNG订单。在沪东中华27.1万方LNG船设计获得全球四大船级社颁发的原则性认可(AIP)证书仅一个月之后,韩国韩华海洋开发的27万立方米LNG运输船也成功取得了DNV认证。为争夺卡塔尔超大型LNG船订单,中韩造船业开启了从数量到技术的新一轮的竞争。值得一提的是,沪东中华研发的27.1万方LNG船尺寸略小于卡塔尔现有的Q-Max船(长345米、宽53.8米、吃水12米)。相比韩华海洋的方案载货量更大、尺寸更小,船型设计更有优势,或有助于竞得卡塔尔能源的下一代Q-Max实船订单。因此,有韩国业界人士认为,中国船企此举意在强调卡塔尔希望订造的Q-Max型LNG船并不仅仅只有韩国船企才能建造。韩国业界原本预测,已经确保了3年以上工作量的韩国三大船企将不会积极应对卡塔尔能源公司对Q-Max型LNG船的建造需求,因为与其承接超大型船舶不如集中承接收益性更高的船舶。

2、上周市场

国内液化天然气价格上涨。10月20日,液化天然气市场价格为4914元/吨,10月13日市场价为4634元/吨,上周价格上涨6.55%。根据国家统计局最新公布的9月液化气产量来看,与不断下降的液化气价格不同,我国液化天然气月度产量基本处于上涨趋势之中,2023年9月液化天然气产量微增至178.25万吨,增速由21.14%降至11.58%,整体依旧处于正常的增速波动区间之内。

1、干散货航运:全球疫情后外需再度呈现后劲不足迹象,美联储超预期加息周期导致海外制造业疲弱延续。外需持续拖累下三季度出口难有较大好转,但近期国际油价上涨下对航运市场有较大利好,生产和需求仍面临较大约束,市场亟待经济刺激政策。鲍威尔上周讲话暗示11月按兵不动,但零售数据超预期预示12月加息概率加大。10月以来国际原油价格飙涨,巴以冲突持续升级可能延缓鹰牌预期。三季度经济数据总量超过预期,消费引领明显,前期逆周期政策进入效果观察期,短期内着力点主要在化债发力上。此前欧央行再度加息25基点并下调全年预测,英日央行都维持政策不变,海外加息进入最后一公里,预计四季度航运市场开始反弹。随着中国经济复苏带动需求的回升,干散货市场有可能在2023年四季度得到改善。资产价值将继续受益于处于历史低位的新造船订单量,在交付量有限的情况下,干散货船队运力在2023-24年预计增长2-2.5%。

2、集装箱航运:短期市场面临一些扰动,班轮公司调涨运价、运河提涨过河费、美线等多个航线出现爆仓现象等使得市场出现反弹。从当前集运市场来看,仍在面临供需失衡的状况,并未看到基本面转好的拐点。一方面,欧洲的需求仍旧偏弱,近期欧央行行长拉加德表示如有必要,还会再次加息,同时巴以冲突也在加大欧央行控通胀的压力。另一方面,四季度运力交付为全年最多,市场新增运力仍在不断增加,预计明年的运力增速还要高于需求,供需失衡下很难支撑运价趋势性向上。综合以上,我们倾向于认为班轮公司和苏伊士运河的涨价等对于市场造成的波动属于短期行为,更多可能是导致盘面阶段性的反弹,较难形成趋势性反转。在运价探底过程中,整体市场仍以震荡偏弱为主,策略上建议逢高做空。

3、油轮:短期看,市场消息面喜忧参半,需求前景预期向好,但因市场对原油供应收紧的担忧,运价波动回调的可能性较大。长期看,供给稳定下的需求恢复继续为旺季复苏积蓄动能。需求侧,中国经济逐步回暖,原油进口需求有望继续为VLCC运价提供支撑。

4、LNG:在液化天然气(LNG)运输市场,由于欧洲和亚洲主要国家的温暖冬季和充足的天然气库存,与此同时可用运力增长,导到2023年第一季度现货价格仍然较低。由于现货费率较低,而且市场的不确定性,船舶承租人越来越倾向于以固定的租金锁定合同。随着需求显示出复苏迹象,前景依然乐观,有限的运力供应增长将致使在2023年底呈现供需偏紧的格局。

1、班轮公司挺价预期较强。

2、地缘政治冲突对航线的影响。