Mysteel:由滞胀到衰退,主要商品的价格表现

核心观点:国内降息等宽松预期只是短期扰动。在美联储降息预期显著增强之前,包括商品在内的各类风险资产很难形成趋势性反弹。美联储会维持高利率环境的时间可能超出市场预期,那么金融因素对商品价格的压制时间也将超乎预期。而需求侧因素对商品价格的影响将是更长期的。

在滞胀转向衰退的期间,债券收益率上涨,表现最好。在我国的商品投资时钟,贵金属在滞胀转向衰退时期表现最佳。国际大宗商品中,贵金属表现最佳,能源板块表现最差。2023年以来,能源板块下跌幅度较大,跌幅超过10%;金属板块有涨有跌,整体呈现下跌态势;但贵金属黄金及白银都呈上涨趋势。从国际大宗商品的整体情况来看,目前全球经济表现出由滞胀转向衰退阶段的明显特征。

我们一直强调,真正压制风险资产的是高利率环境这种长期因素。国内降息等宽松预期只是短期扰动。在美联储降息预期显著增强之前,包括商品在内的各类风险资产很难形成趋势性反弹。

未来不仅要关注金融因素或者流动性对商品价格的压制,而且更需关注由经济衰退可能导致的需求侧因素对商品价格的抑制。美联储会维持高利率环境的时间可能超出市场预期,那么金融因素对商品价格的压制时间也将超乎预期。而需求侧因素对商品价格的影响将是更长期的。

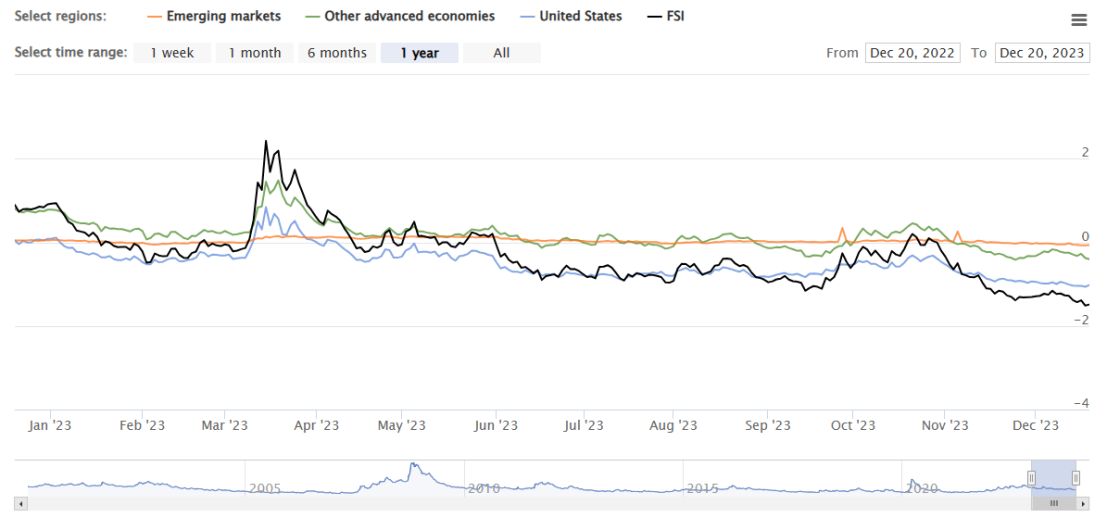

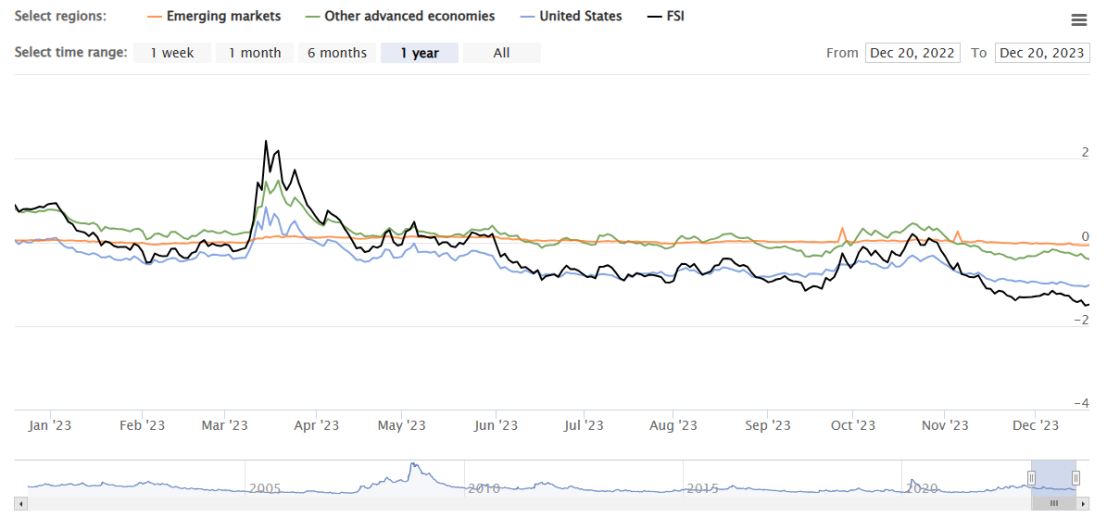

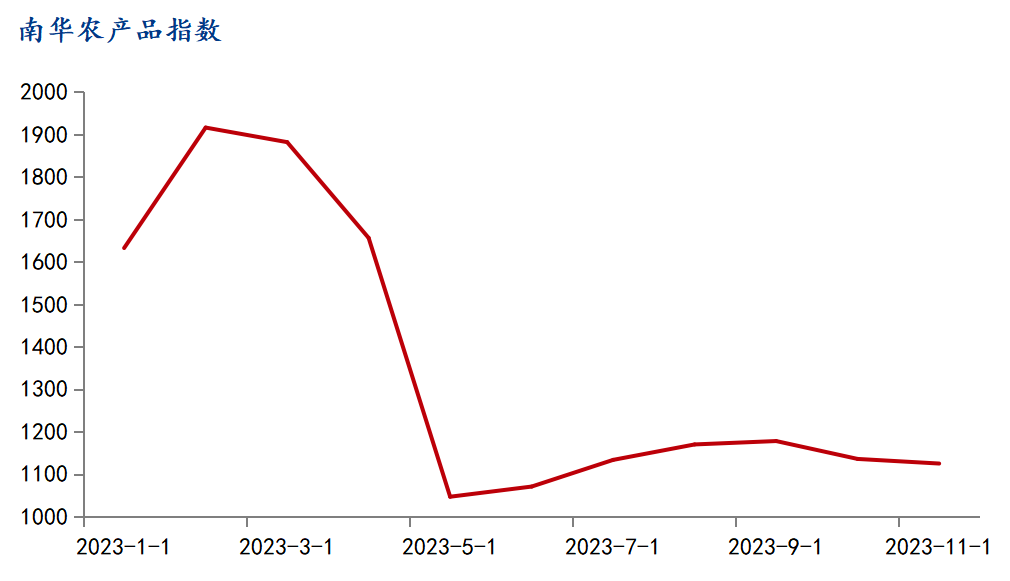

一方面,短期不降息的可能性较大且长期存在。降通胀尚未达目标,而且仍有反弹的可能性。近期在巴以矛盾等地缘不确定性的情况下,谁也不能保证能源价格受供给端影响而不会猛升。而美国制造业库存已接近历史上周期底部的平均水平。一旦开启降息,通胀反弹的弹性可能会较大。此外,市场有担心不降息可能导致美国金融系统崩溃的担忧。其实从近期美国的金融压力指数(Financial Stress Index, FSI)来看,即便升高了,也低于2023年3月银行风险事件发生时的水平。在进入大选周期后,降低通胀以讨好选民是美国政客们的宿命。

美国金融压力指数并没有市场担忧的那么高,相反在缓慢下降

来源:Financial Rearch

另一方面,继续加息对经济系统的损害的不确定性较大,是拜登谋求连任断不能忍受的。沃尔克说过,“解决通胀,同时不引发经济衰退,是不可能的。”20世纪70年代末期的高通胀引致美国的紧缩政策出台,美国经济大幅衰退,卡特黯然下台。不要高通胀,也不要快速衰退的结果,只能让美联储选择持续的高利率环境。高利率伴随着经济长期低迷,这种搭配的可能性较大。从康波周期的规律来看,在周期末期往往就是如此表现。因此,地缘冲突加剧或许是时代的轮回。全球亟需新一轮的技术革命,提升生产效率和资本收益率,降低滞胀带来的后遗症(比如地缘矛盾加剧)出现的概率。因此,在美联储降息落地之前,需求侧对商品价格的长期抑制需要被重视。

在滞胀转向衰退的这段时间,什么样的资产表现较好,什么样的资产表现较差?在滞胀转向衰退的期间,债券收益率上涨,表现最好。结合历史数据,从1970年1月至2020年9月,美国的股票、债券和大宗商品表现如下表。在滞胀阶段,大宗商品表现最佳,债券表现第二,股票最差;在衰退阶段,债券表现最佳,股票表现第二,大宗商品表现最差;综合来看,在滞胀转向衰退的期间,债券收益率上胀,表现最好。

表1:美国三大资产年化收益率

阶段 |

债券 |

股票 |

大宗商品 |

衰退 |

6.30% |

-3.24% |

-17.90% |

复苏 |

3.46% |

20.02% |

3.26% |

过热 |

2.87% |

7.67% |

26.74% |

滞胀 |

1.33% |

-8.05% |

22.56% |

均值 |

3.23% |

9.25% |

7.57% |

数据来源:泽平宏观,Mysteel

在我国的商品投资时钟,贵金属在滞胀转向衰退时期表现最佳。结合历史数据,通过计算我国南华工业品指数、南华农产品指数、南华金属指数和南华能化指数,我国的工业品、农产品、金属、能源化工和贵金属表现如下表。在滞胀和衰退期间。只有贵金属收益率为正,表现最佳,因此在我国的商品投资时钟,贵金属在滞胀转向衰退时期表现最佳。但贵金属在复苏和过热阶段表现不及工业品、金属和能源化工,体现出了贵金属在经济形势不好的情况下的避险功能。

表2:我国大宗商品各板块收益率表现

阶段 |

工业品 |

农产品 |

金属 |

能源化工 |

贵金属 |

衰退 |

-22.94% |

-13.97% |

-20.51% |

-29.20% |

4.25% |

复苏 |

43.81% |

0.17% |

60.01% |

25.85% |

22.01% |

过热 |

29.39% |

18.97% |

35.60% |

25.83% |

15.58% |

滞胀 |

-9.03% |

-8.43% |

-7.79% |

-9.77% |

5.79% |

均值 |

8.96% |

-0.37% |

14.87% |

2.66% |

11.41% |

数据来源:泽平宏观,Mysteel

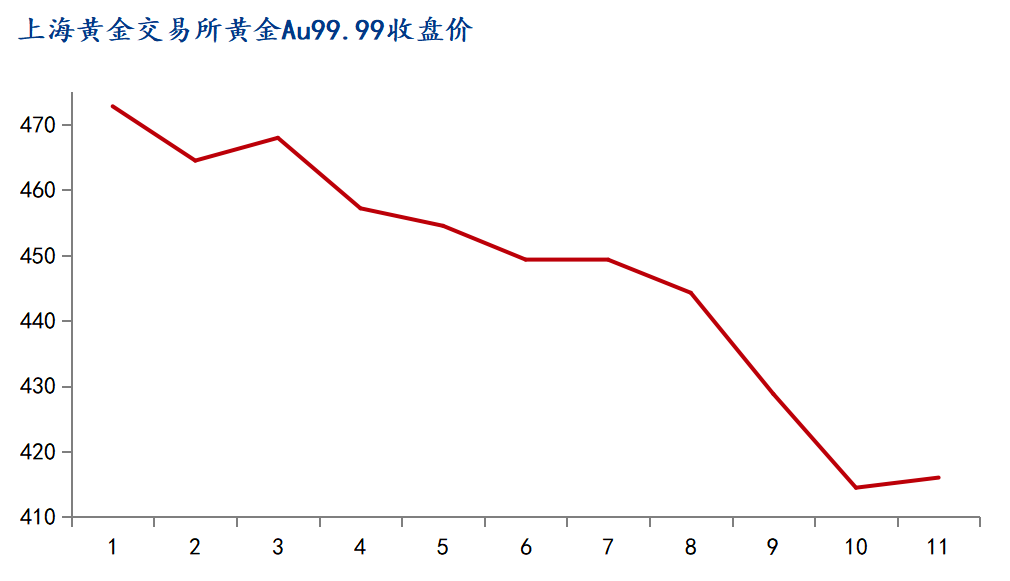

目前,国际大宗商品中,贵金属表现最佳,能源板块表现最差。2023年以来,能源板块下跌幅度较大,跌幅超过10%;金属板块有涨有跌,整体呈现下跌态势;但贵金属黄金及白银都呈上涨趋势。从国际大宗商品的整体情况来看,结合国际经济体的重要指标,目前全球经济表现出了滞胀转向衰退阶段的明显特征。

表3:国际大宗商品各板块收益率表现

类别 |

品种 |

标的 |

年涨跌幅 |

能源 |

原油 |

WTI原油近月合约 |

-10.76% |

动力煤 |

CZCE主力合约 |

-10.86% |

|

天然气 |

NYMEX天然气 |

-46.92% |

|

贵金属 |

黄金 |

COMEX活跃合约 |

15.01% |

伦敦现货 |

11.53% |

||

白银 |

COMEX活跃合约 |

5.06% |

|

有色金属 |

铜 |

LME3个月合约 |

0.80% |

LME现货 |

-0.43% |

||

铝 |

LME3个月合约 |

-2.12% |

|

LME现货 |

-1.94% |

||

铅 |

LME3个月合约 |

5.88% |

|

锌 |

LME3个月合约 |

-7.57% |

|

镍 |

LME3个月合约 |

-26.92% |

|

锡 |

LME3个月合约 |

26.83% |

数据来源:Mysteel

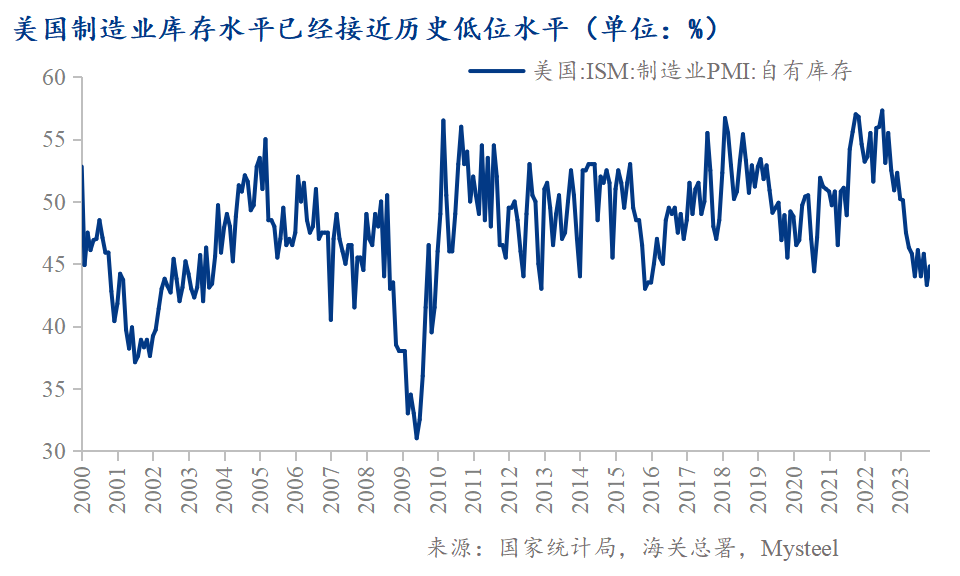

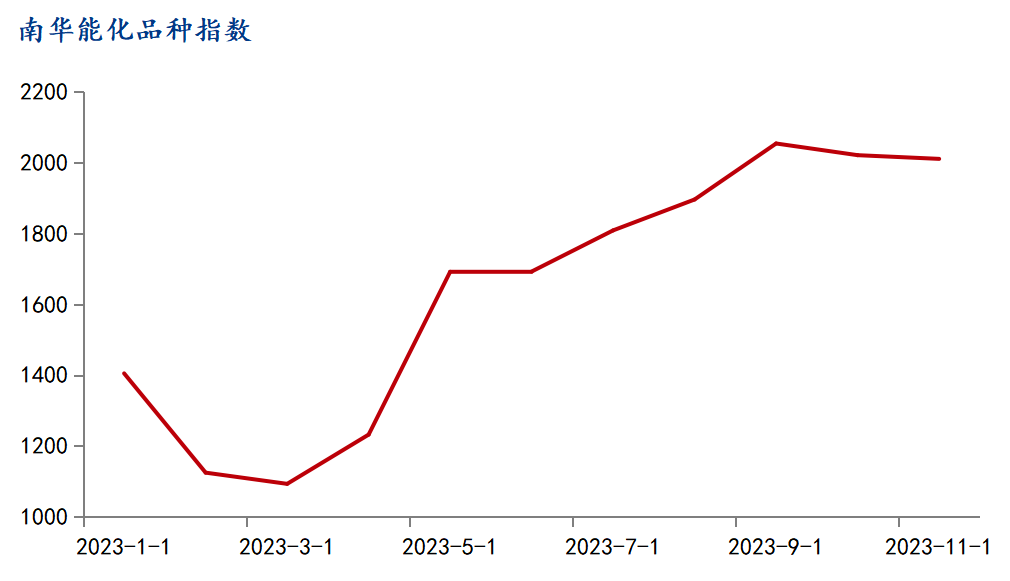

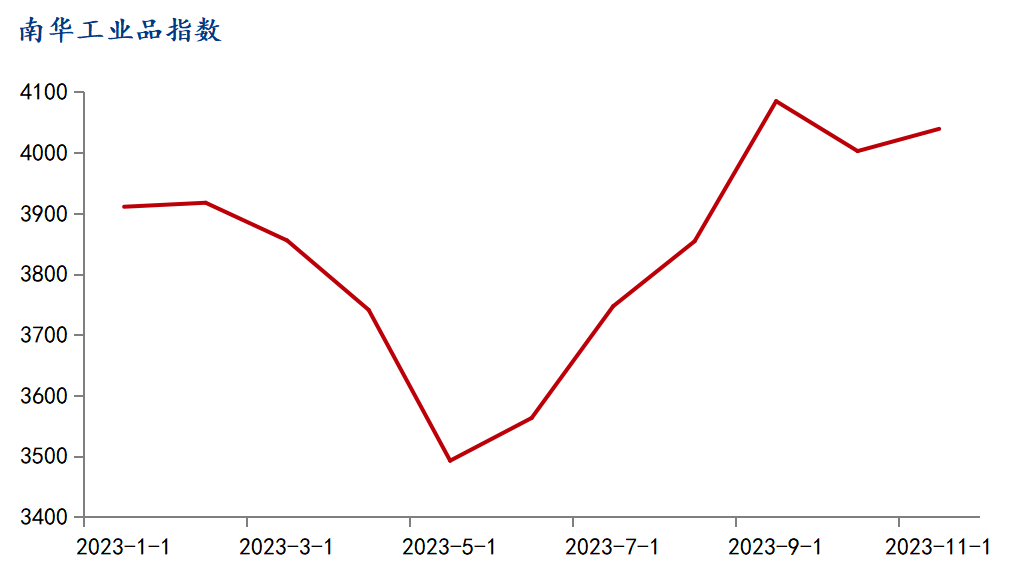

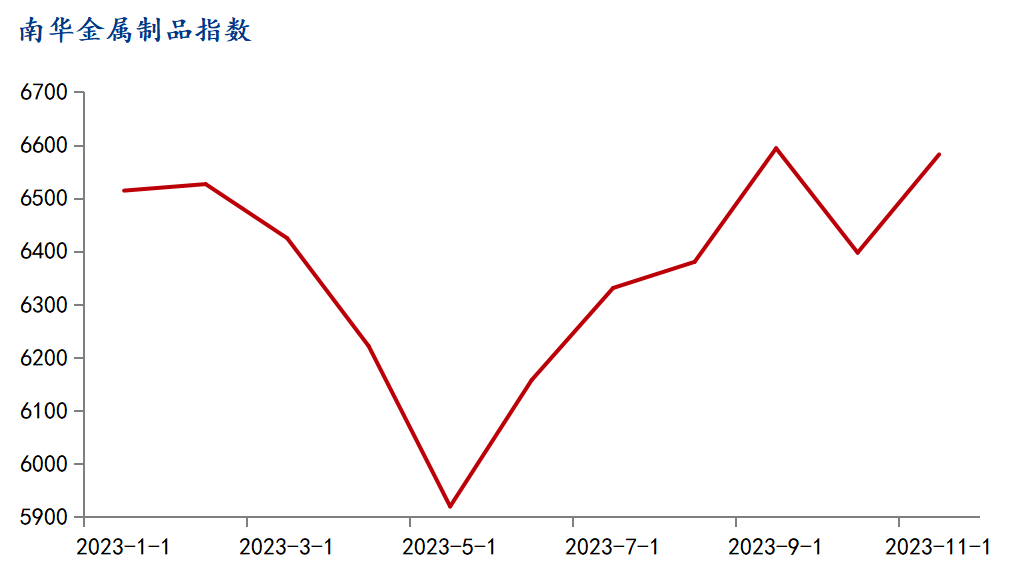

目前,我国贵金属表现最佳,农产品表现最弱。结合当下,大宗商品的表现从9月开始,除了贵金属黄金的价格表现坚挺,其他板块都呈现出了下降趋势。从2023年1月至今,我国农产品价格表现最差,而从9月开始,工业品、农产品、金属和能源化工都呈现出下跌趋势。由于疫情期间我国的经济发展与全球断联,我国的美林时钟投资周期与全球错位,滞胀向衰退转换的特征也并不明显。

表3:2023年我国大宗商品各板块收益率表现

板块 |

2023年1月至今收益率 |

2023年9月至今收益率 |

工业品 |

3.28% |

-1.12% |

农产品 |

-31.08% |

-4.49% |

金属 |

1.05% |

-0.18% |

能源化工 |

43.15% |

-2.12% |

贵金属 |

13.65% |

1.03% |

数据来源:Mysteel

本文作者:上海钢联 Mysteel研究员 刘儒

上海钢联 Mysteel宏观研究员 李爽

24小时热点