12月27日,中国人民银行货币政策委员会召开2023年第四季度例会,会议沿袭了中央金融工作会议及经济工作会议的精神,对明年货币政策基调以及具体政策工具进行了初步安排。再度提及“跨周期”调节。

做好五篇大文章。中央金融工作会议提出“做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章”,本次例会也提及继续加大对普惠金融、绿色转型、科技创新、数字经济、基础设施建设等支持力度,综合施策支持区域协调发展。

国家统计局数据显示,1—11月份,全国规模以上工业企业实现利润总额69822.8亿元,同比下降4.4%,降幅比1—10月份收窄3.4个百分点。11月份,规模以上工业企业实现利润同比增长29.5%,连续4个月实现正增长。在量价方面,量升价稳带动盈利修复。

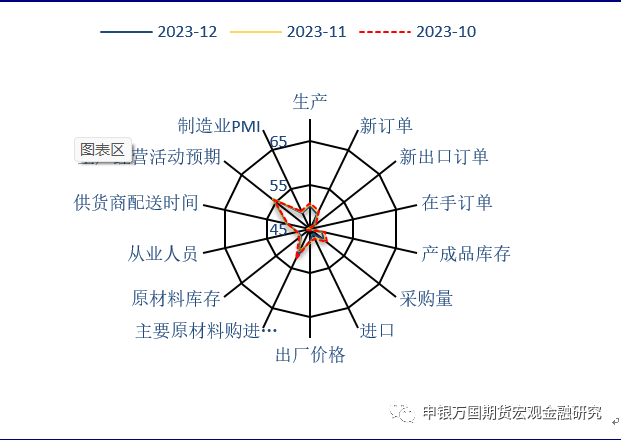

国家统计局数据显示,2023年12月份中国制造业采购经理指数(PMI)为49%,环比回落0.4个百分点,连续3个月处于收缩区间。临近年末,工厂生产受到季节性因素回落。

生产仍在荣枯线以上。相较于其他指数普遍回落,本月生产指数为50.2%,比上月下降0.5个百分点,但仍保持在临界点以上。12月生产回落较大程度上是季节性回落因素主导,此前工业增加值和企业利润超预期反弹,提前预支了年底订单。

供需错位拖累出厂价格。主要原材料购进价格指数和出厂价格指数分别为51.5%和47.7%,较上月价格有升有降。从国际来看,12月原油价格走出深V行情,主要受OPEC减产不及预期以及安哥拉退出影响,同时红海危机对原油的影响尚未完全显现。

经济发展保持韧性。整体来看,12月制造业动能指标(新订单-产成品库存)下跌至1%以下,经济复苏面临阶段性四大挑战扰动。央行四季度货政例会强调更好发挥货币政策工具的总量和结构双重功能,着力扩大内需、提振信心,推动经济良性循环。

证监会有关部门负责人就融券新规落实情况答记者问。证监会发言人表示,下一步,证监会将按照中央金融工作会议要求全面强化穿透式监管。

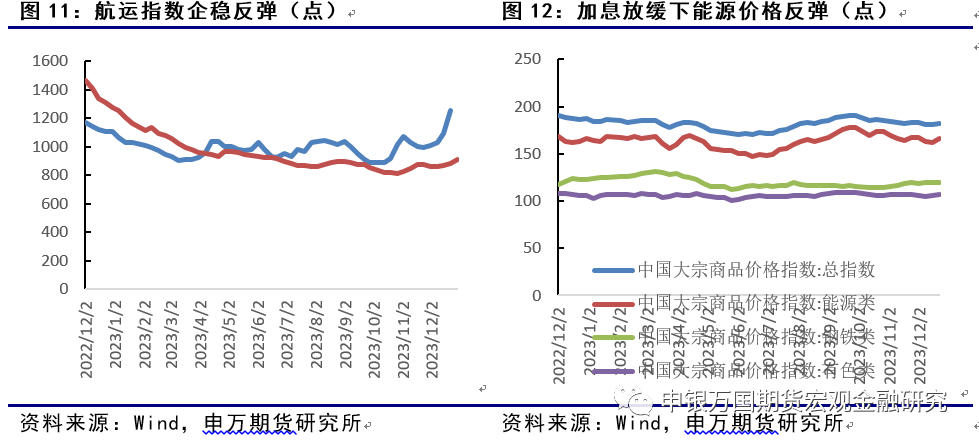

红海危机有升级可能。11月中旬起,也门胡塞武装开始在红海对“与以色列有关的船只”实施袭击,多家国际航运公司陆续宣布暂停其船只在红海及附近海域航行。12月19日,美国防长宣布代号为“繁荣卫士”的红海护航行动,多国公开加入这一联盟。

风险提示:欧元区衰退超预期;美联储降息节奏不及预期;专项债提前批下达不及预期;中美关系缓和不及预期;红海危机持续升级。

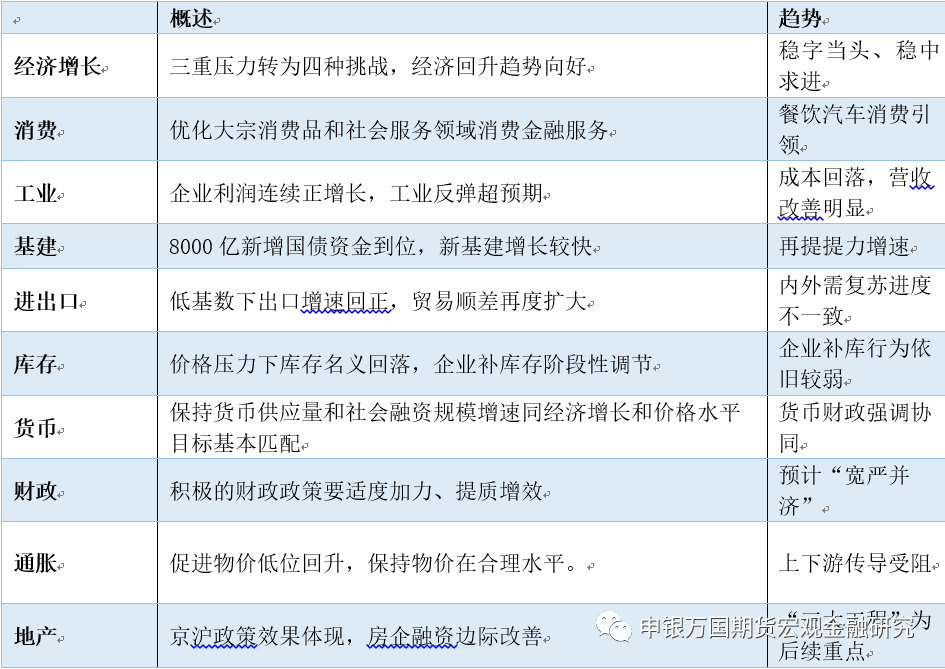

表1 国内宏观环境概览

资料来源:申万期货研究所

国内热点数据及事件:

12月27日,中国人民银行货币政策委员会召开2023年第四季度例会,会议沿袭了中央金融工作会议及经济工作会议的精神,对明年货币政策基调以及具体政策工具进行了初步安排。再度提及“跨周期”调节。相较三季度,本次例会重提了“跨周期调节”,另外具体工具中新增了再贷款,说明政策思路开始兼顾价量。政策效果方面,今年以来贷款市场报价利率改革成效显著,存款利率市场化调整机制作用有效发挥,货币政策传导效率增强,社会融资成本明显下降,整体发挥了宏观经济稳定器功能。总量&结构工具应对四大挑战。本次会议延续了此前中央经济工作会议关于“有效需求不足、部分行业产能过剩、社会预期偏弱、风险隐患较多”四大挑战的提法,强调更好发挥货币政策工具的总量和结构双重功能,着力扩大内需、提振信心,推动经济良性循环。促进物价低位回升。中央经济工作会议对于货币政策一改“保持货币供应量和社会融资规模增速同名义经济增速基本匹配”的提法,新增价格水平预期目标。本次例会特意提及“促进物价低位回升,保持物价在合理水平。”说明三季度以来物价水平低迷引起了高层重视,需要从供需两端调节物价平衡,预计明年M2增速将达到11%左右。

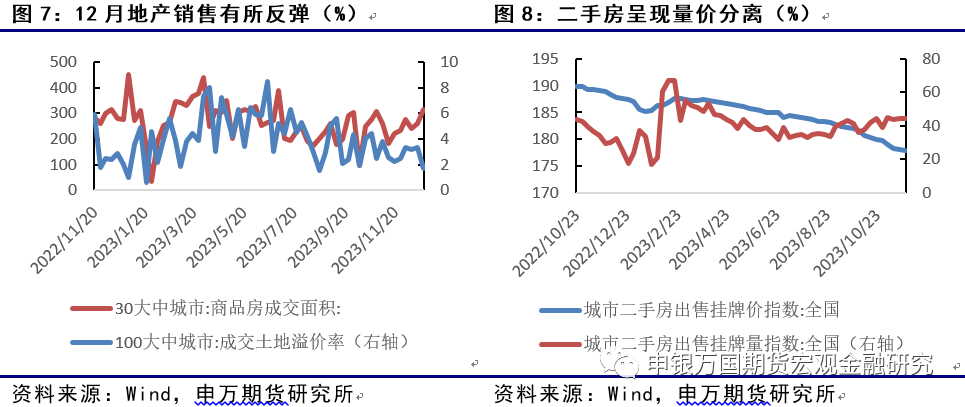

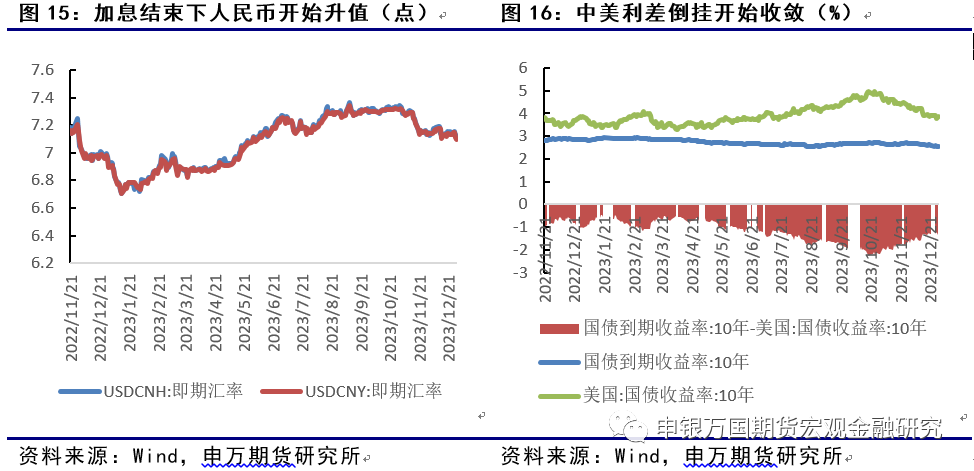

做好五篇大文章。中央金融工作会议提出“做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章”,本次例会也提及继续加大对普惠金融、绿色转型、科技创新、数字经济、基础设施建设等支持力度,综合施策支持区域协调发展。关于地产,本次例会基本延续三季度货政报告提法,措辞方面提出“更好支持刚性和改善性住房需求”以及“加快构建房地产发展新模式”,政策重心依旧在“三大工程”建设上。防止汇率单一预期强化。对于四季度以来人民币汇率的波动,央行指出"坚决防范汇率超调风险,防止形成单边一致性预期并自我强化,保持人民币汇率在合理均衡水平上的基本稳定"。进入12月以来,人民币汇率维持震荡,但临近年关升值预期明显,12月29日,人民币对美元即期汇率16时30分收盘报7.0920,较上一交易日涨135个基点。2023年全年,人民币对美元即期汇率累计下跌1406点,跌幅为2.02%。虽然海外央行都已事实上结束加息进程,但降息窗口博弈仍在,中美利差短期内难以收敛明显。在欧美货币政策差潜在扰动下美元指数明年有较强上行动力,但目前政策工具充足,明年形成单边市可能性不大。

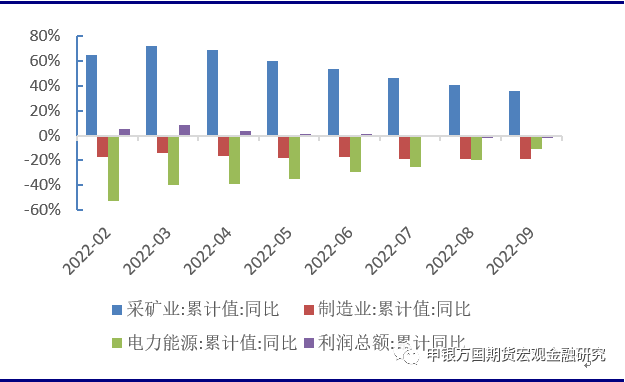

国家统计局数据显示,1—11月份,全国规模以上工业企业实现利润总额69822.8亿元,同比下降4.4%,降幅比1—10月份收窄3.4个百分点。11月份,规模以上工业企业实现利润同比增长29.5%,连续4个月实现正增长。在量价方面,量升价稳带动盈利修复。从“量”来看,11月工业增加值当月同比增速为6.6%,较10月增速扩大2%。从“价”来看,PPI当月同比降幅扩大0.4个百分点至-3.0%,不改PPI回升趋势。随着市场需求持续恢复,工业品价格逐步回升,工业需求逐渐增长,有望继续缓解企业盈利压力。在行业方面,近六成行业利润增长,八成行业利润增速回升。其中,装备制造业利润增长加快,1—11月份,装备制造业利润同比增长2.8%,增速较1—10月份加快1.7个百分点。钢铁、有色等原材料行业利润降幅明显收窄,带动11月累计工业企业利润降幅收窄1.8%,是贡献最大的板块。

整体来看,随着宏观政策效应持续显现,11月工业企业利润呈现加快恢复态势,当月利润增速实现连续4个月正增长。12月中央政治局会议和中央经济工作会议先后表示明年要坚持稳中求进、以进促稳、先立后破,多出有利于稳预期、稳增长、稳就业的政策,财政政策有望继续积极发力。随着万亿特别国债落地、特殊再融资债券发行加速和2024年度部分新增地方政府债务额度下发,宽信用效果有望继续显现,市场预期和企业信心将继续改善向好,企业经营活力提升,累计同比利润增速也有望逐步转正。

国家统计局数据显示,2023年12月份中国制造业采购经理指数(PMI)为49%,环比回落0.4个百分点,连续3个月处于收缩区间。临近年末,工厂生产受到季节性因素回落,央行四季度货政例会强调国内经济还面临有效需求不足等挑战,但我国经济长期向好的基本面没有改变。后续货币财政协同性将得到更多关注,PMI回落下预计明年货币仍以宽松为主。

图1:11月工业利润超预期恢复(%)

资料来源:Wind,申万期货研究所

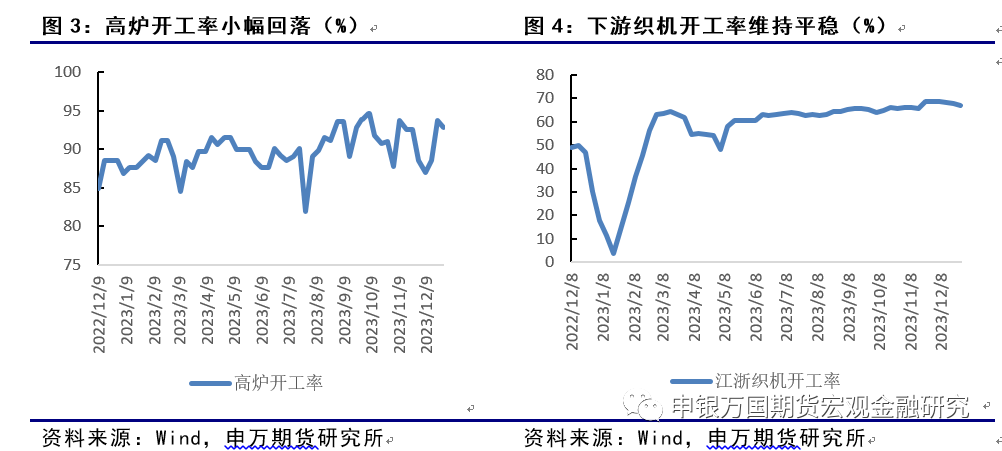

生产仍在荣枯线以上。相较于其他指数普遍回落,本月生产指数为50.2%,比上月下降0.5个百分点,但仍保持在临界点以上。12月生产回落较大程度上是季节性回落因素主导,此前工业增加值和企业利润超预期反弹,提前预支了年底订单。11月以来27省累计下发特殊再融资券超过1.38万亿,目前两批8000亿新增国债资金已经到位,但生产连续三个月回落说明前期宽松效果已经消散,政策面预计再贷款对生产企业支持将重启。

外需回落深度持续超预期。本月出口订单回落0.5个百分点至45.8%,较新订单指数下滑程度少0.2%。10月巴以冲突愈发升级,12月红海危机导致国际航运价格暴涨,RJ/CRB指数本月回落3.59%至263.83点,欧元区PMI回落时间超过市场预期。本月体现真实内需的新订单-新出口订单差值回落至2.9%。主要海外央行11月都结束了加息进程,但需求端恢复仍需时间。OECD最新全球增速预测将2024年GDP增速下调至2.9%,产出缺口扩大下出口拖累预计持续到年底。

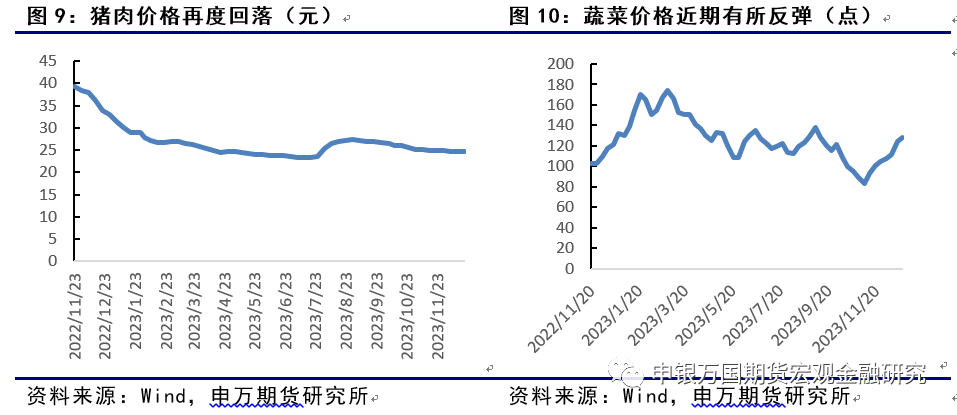

供需错位拖累出厂价格。主要原材料购进价格指数和出厂价格指数分别为51.5%和47.7%,较上月价格有升有降。从国际来看,12月原油价格走出深V行情,主要受OPEC减产不及预期以及安哥拉退出影响,同时红海危机对原油的影响尚未完全显现。国内来看,12月南华工业品指数基本维持平稳,在4000点左右微幅波动。近期月出厂价格维持低迷或是真实有效需求与此前产能井喷造成的供需错位导致。随着1万亿灾后重建新基建资金到位,新型城镇化推进,内需有望迎来复苏。

价格因素扰动库存。12月原材料库存从48%回落至47.7%,产成品库存也随之同期回落。11月末工业企业产成品存货名义增速为0.4%,较10月末下降0.9个百分点。11月实际库存同比增长约为4.8%,较前值4.7%基本持平。名义库存回落主因工业品价格回升受阻。当前库存周期仍然偏弱,弱补库阶段库存增速呈现底部振荡态势,未来需求修复的强度决定补库周期能否由弱转强。

经济发展保持韧性。整体来看,12月制造业动能指标(新订单-产成品库存)下跌至1%以下,经济复苏面临阶段性四大挑战扰动。央行四季度货政例会强调更好发挥货币政策工具的总量和结构双重功能,着力扩大内需、提振信心,推动经济良性循环。12月LPR维持不变,主要仍是保障银行利润率,但在明年一季度仍有2000亿新增国债以及2.7万亿明年专项债提前批下达压力的背景下,仍有必要降准以维持流动性缺口的冲击。京沪新增房贷利率下调后明年LPR仍有下调空间,降低存量房贷居民压力。

图2:PMI连续3月于荣枯线以下(%)

资料来源:Wind,申万期货研究所

证监会有关部门负责人就融券新规落实情况答记者问。证监会发言人表示,下一步,证监会将按照中央金融工作会议要求,全面强化穿透式监管,一方面压实证券公司责任,督促证券公司按照“看不清,不展业”的要求,加强对客户交易行为和交易目的的穿透式管理,严禁参与违规或为违规提供便利,切实提高业务水平。另一方面强化监管执法,建立健全穿透式监管的工作机制,对通过多层嵌套、合谋交易、串联套利等方式违反“限售股不得融券”等要求的行为从严打击,发现一起,查处一起,也欢迎各市场参与方共同监督规定执行。

红海危机有升级可能。11月中旬起,也门胡塞武装开始在红海对“与以色列有关的船只”实施袭击,多家国际航运公司陆续宣布暂停其船只在红海及附近海域航行。12月19日,美国防长宣布代号为“繁荣卫士”的红海护航行动,多国公开加入这一联盟。全球最大的集装箱航运公司马士基集团近日表示,由于美国领导的联合护航行动的部署,公司正准备恢复在红海和亚丁湾的航运业务。12月23日,伊朗革命卫队协调指挥官、准将穆罕默德·礼萨·纳克迪表示,如果美国及其盟友继续在加沙地带犯下罪行,将促使新的抵抗力量出现,地中海或会被封锁。

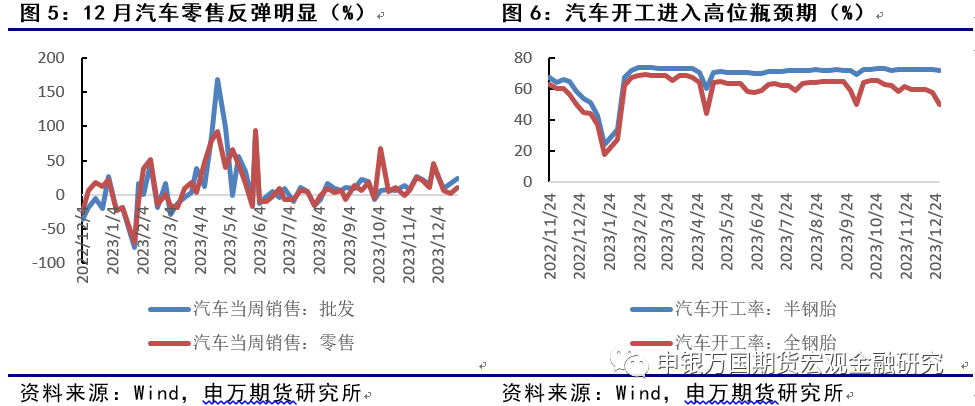

生产方面,生产指数为50.2%,比上月下降0.5个百分点,仍高于临界点,表明制造业生产延续扩张。新订单指数为48.7%,比上月下降0.7个百分点,表明制造业市场需求有所下降。原材料库存指数为47.7%,比上月下降0.3个百分点,表明制造业主要原材料库存量减少。从业人员指数为47.9%,比上月下降0.2个百分点,表明制造业企业用工景气度有所回落。分类型来看,大型企业正好50%,中型企业和小型企业分别回落0.1和0.5个百分点。汽车销售方面,12月多家车企密集发布新车型,丰富年末市场供给乘联会秘书长崔东树表示,年末之际,各大主流车企陆续出台限时优惠方案,同时地方补贴密集出台,有望促进购车需求释放。乘联会预计,12月乘用车零售227万辆,环比增长9.3%,同比增长4.8%。新能源车零售94万辆,环比增长11.8%,同比增长46.6%,渗透率约为41.4%。

物价方面,主要原材料购进价格指数和出厂价格指数分别为51.5%和47.7%,较上月价格有升有降。反映出上下游供需错位现象得到强化,央行也强调促进物价回归。大宗商品方面,本周布伦特原油现货均价周环比下降0.62%,铁矿石价格周环比上升3.75%,阴极铜价格周环比上升0.68%;螺纹钢价格周环比回升0.27%,水泥价格指数周环比回升0.40%,秦皇岛港动力煤平仓价周环比回落2.24%;商品房成交面积周环比上升25.68%。

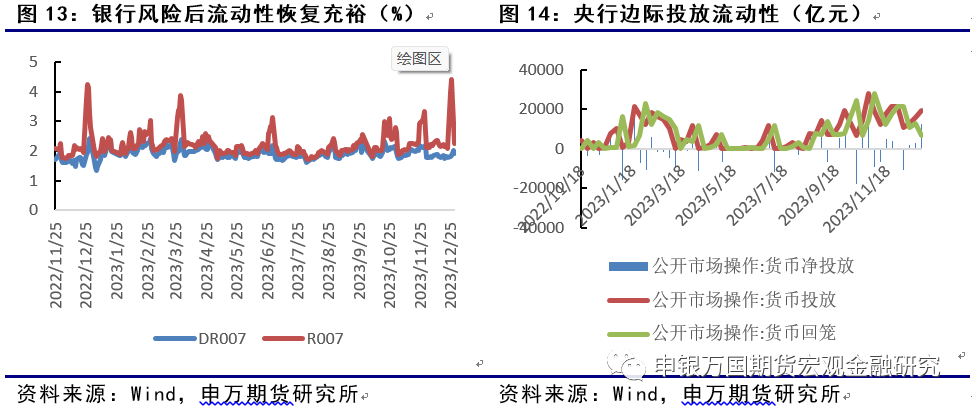

流动性方面,本周央行公开市场操作累计净投放12570亿元,但央行降息下DR007恢复至1.7%以内,货币政策强调“灵活适度、精准有效”。货币政策或进一步稳健宽松,政策利率仍有一定调整空间,12月20日央行维持LPR不变,但下旬以来公开市场操作释放流动性明显,结构性工具预计会持续推进。汇率方面,受中美高利差有所收窄、国内经济基本面支撑等多种因素影响,12月人民币对美元持续回升。展望后市,随着内外部的积极因素逐渐积累,预计人民币汇率仍有进一步走升的空间。央行四季度货币政策例会强调,坚决对顺周期行为予以纠偏,坚决防范汇率超调风险,防止形成单边一致性预期并自我强化,保持人民币汇率在合理均衡水平上的基本稳定。

货币端:中央经济工作会议要求“稳健的货币政策要灵活适度、精准有效”,“灵活适度”意味着货币政策将根据内外部形势、流动性情况变化等相机抉择,充分运用各类总量和结构性政策工具灵活调整,保持流动性合理充裕,满足实体经济融资需求。优化资金供给结构,把更多金融资源用于促进科技创新、先进制造、绿色发展和中小微企业,大力支持实施创新驱动发展战略、区域协调发展战略,确保国家粮食和能源安全等。“灵活适度”在历史上曾不止一次出现,如2020年“更加灵活适度”,2022年“灵活适度”。央行四季度例会再度提及“跨周期”调节。相较三季度,本次例会重提了“跨周期调节”,另外具体工具中新增了再贷款,说明政策思路开始兼顾价量。政策效果方面,今年以来贷款市场报价利率改革成效显著,存款利率市场化调整机制作用有效发挥,货币政策传导效率增强,社会融资成本明显下降,整体发挥了宏观经济稳定器功能。

财政端:中央经济工作会议提出“积极的财政政策要适度加力、提质增效”。“适度加力”意味着财政政策会根据经济运行情况,适时适度加大政策扩张力度,巩固经济回稳向好基础。“提质增效”则是从优化结构和加强管理着眼,进一步完善政策实施机制,切实提升政策效能和资金效益,这是财政政策的长期目标,旨在缓解地方财政压力、确保财政运行可持续。目前披露的已发和待发的特殊再融资债规模已达1.38万亿元,从财政部公布的专项债使用情况来看,民生服务、交通基础设施、市政和产业园区基础设施、农林水利领域占比分别为64.9%、23.8%、6.0%和3.6%。近日发改委宣布通过第二批新增国债项目名单,同时财政部于12月29日宣布根据增发国债项目实施工作机制确定的第二批项目清单,财政部下达第二批国债资金预算5646亿元,整体下达超过8000亿元。

内需端: 2023年11月人民币计价进口同比增长0.6%。2023年1-11月人民币计价进口16.36万亿元,同比下降0.5%。11月,海关总署统计快讯公布数据的21种主要商品进口数量两年平均同比增速由10月的27.8%大幅下滑20.3个百分点至7.5%,与11月PMI的再度下滑呼应。央行四季度例会延续了此前中央经济工作会议关于“有效需求不足、部分行业产能过剩、社会预期偏弱、风险隐患较多”四大挑战的提法,强调更好发挥货币政策工具的总量和结构双重功能,着力扩大内需、提振信心,推动经济良性循环。另外特意提及“促进物价低位回升,保持物价在合理水平。”说明三季度以来物价水平低迷引起了高层重视,需要从供需两端调节物价平衡。

外需端:2023年11月人民币计价出口同比增长1.7%,较6、7月显著回升,稳步修复。12月PMI中新出口订单回落0.5个百分点至45.8%,创下2022年底以来新低。全球贸易领先指标韩国“金丝雀”出口增速12月已经回升至13%,欧元区12月制造业PMI依旧维持44.2的低位,红海危机近期也有升级蔓延风险,如果霍尔木兹海峡也面临伊朗封锁,可能造成国际能源供应紧缺,多家航运公司依旧会绕道好望角拖累贸易效率。预计到明年上半年欧盟偏弱的需求会持续压制我国出口表现。

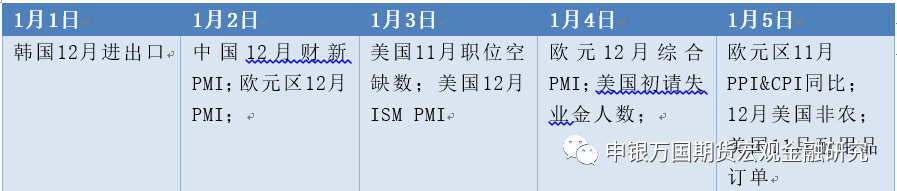

表3 下周重要事件及数据

资料来源:Wind,申万期货研究所

1.欧元区衰退超预期;

2.美联储降息节奏不及预期;

3.专项债提前批下达不及预期;

4.中美关系缓和不及预期;

5.红海危机持续升级。