Mysteel周报:船舶原材料价格监测(1.2-1.5)

核心观点:5日国内钢材指数(Myspic)综合指数报收150.53点,周环比上涨0.15%。供应方面,本周五大钢材品种供应876.45万吨,周环比降9.86万吨,降幅1.1%。库存方面,本周五大钢材总库存1364.09万吨,周环比增25.89万吨,增幅1.9%。消费方面,本周五大品种周消费量降幅1.8%;其中建材消费环比降幅2.3%,板材消费环比降幅1.6%。本周五大品种表观消费除螺纹和中厚板,其余品种环比均有一定下降,表需整体下降幅度较为明显。铜市方面:上周四国内电解铜社会库存为7.06万吨,环比上周四增加0.57万吨国内社会库存小幅增加,部分货源到货入库,加之消费端尚未完全恢复至节前水平,因此库存有小幅增加: 国内保税区库存小幅回升0.8万吨,保税区库存虽然有小幅增加,但实际数量依然极低,进口货源入库数量下滑明显。上周下游企业新增订单表现平淡,环比上周虽然略有增长但整体消费表现依然处于近阶段相对偏低的状态;此外由于近期进口到货部分为非标等低品质货源,这部分货源有一些直接流入下游,因此对现货的需求并不高这也是导致本周电解铜现货成交表现并不活跃的主要因素之一。铝市方面:节后第一周铝价维持震荡偏强运行,铝价频繁转向运行,市场存疑感越发增强,相对来看整体低位节奏难改,且交易环节中,比价压价依旧浓重。截至上周四,据Mysteel统计中国铝棒社库总量为9.55万吨,对比节前增量1.55万吨,假期间下游陆续呈现不同周期的阶段性停产放假,加之部分地区环保硬想,从而节后铝棒社库有所累积。

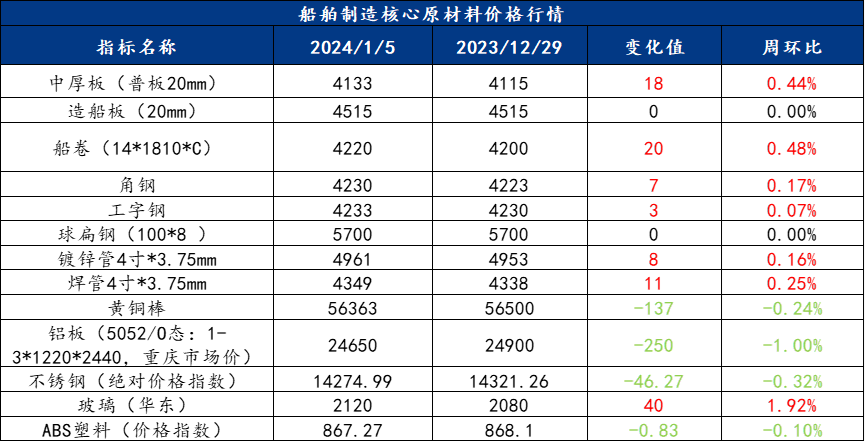

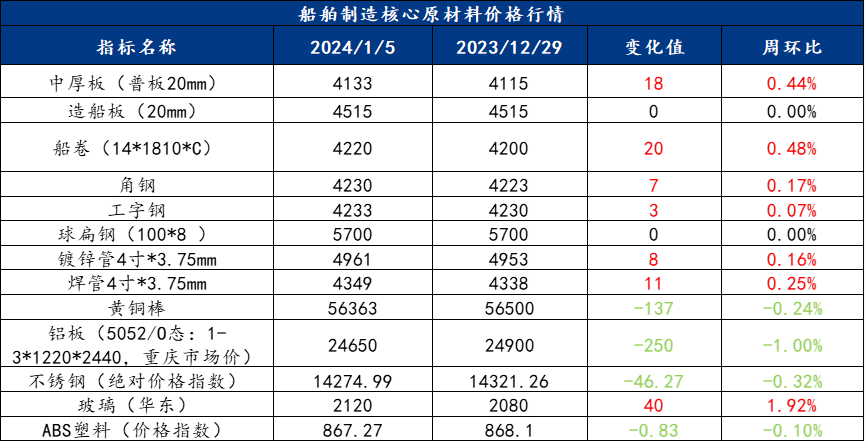

一、原材料品种价格监测

截止2024年1月5日,各原材料当日即时价格以及价格周环比情况如下:

船舶行业原材料基本面分析——钢材篇

主要内容摘要①——上周中板价格震荡上行,预计本周价格将窄幅震荡运行

本周中厚板市场整体价格震荡上行,整体成交情况表现一般。本周开工率80.00%,周环比上升1.54%;钢厂周实际产量145.53万吨,周环比增加9.91万吨;钢厂产能利用率89.50%,周环比上升6.09%;钢厂库存70.66万吨,周环比减少3.22万吨。全国中板库存总量为237.48吨,较上周上升3.55万吨,其中华北区域增量最多。从供应端来看,焦炭首轮提降落地,铁矿石价格依旧高位运行,钢厂利润改善空间未见明显成效,周内虽有检修钢厂复产,但部分钢厂仍维持不饱和生产,产量低位震荡。从需求端来看,随着冬季天气因素影响的不断深入,项目工程进入冬季施工阶段,终端需求不断减弱,而贸易商主动囤货意愿依然不足。整体来看,供需双弱格局延续、成本韧性支撑,预计本周中厚板价格或将窄幅震荡运行。

主要内容摘要②——全国型钢价格趋强运行,预计本周全国型钢价格将趋弱运行

上周全国型钢价格趋强运行:200*200H型钢全国均价3884元/吨,周环比价格上涨18元/吨;588*300H型钢4033元/吨,周环比价格上涨23元/吨;5#角钢4230元/吨,周环比价格上涨7元/吨;16#槽钢为4203元/吨,周环比价格上涨6元/吨,25#工字钢为4235元/吨,周环比价格上涨5元/吨。

供应方面:上周全国工角槽产量28.3万吨,周环比减少1.33万吨;钢厂周实际产量29.50万吨,周环比减1.07%;长流程钢厂和调坯轧钢厂目前仍处于利润亏损状态且有停产检修计划,在高成本低利润的生产条件下,不排除下周型钢的产能利用率仍处于低位震荡区间。

库存方面:上周全国工角槽库存59.74万吨,周环比降2.87万吨;全国H型钢库存73.22万吨,周环比降0.21万吨。在经历了近一个月的厂库累积,当前厂内库存已接近百万吨,去库压力进一步加剧,而下游需求表现平平,预计本周厂库仍处于被动累库状态。

需求方面:随着淡季逐渐深入,季节性因素对钢材消费造成压力。临近年底,下游钢结构行业用钢项目对现货补库意愿不高,市场资源消耗速度减缓。

综合来看,市场对当前高价资源接受程度不高,贸易商冬储意向不强,若需求不能起到较强支撑,当前价格恐难以维持高位,综合来看,预计本周全国型钢价格将趋弱运行。

船舶行业原材料基本面分析——有色篇

主要内容摘要③——铜:

上周四国内电解铜社会库存为7.06万吨,环比上周四增加0.57万吨国内社会库存小幅增加,部分货源到货入库,加之消费端尚未完全恢复至节前水平,因此库存有小幅增加: 国内保税区库存小幅回升0.8万吨,保税区库存虽然有小幅增加,但实际数量依然极低,进口货源入库数量下滑明显。上周下游企业新增订单表现平淡,环比上周虽然略有增长但整体消费表现依然处于近阶段相对偏低的状态;此外由于近期进口到货部分为非标等低品质货源,这部分货源有一些直接流入下游,因此对现货的需求并不高这也是导致本周电解铜现货成交表现并不活跃的主要因素之一。

船舶行业动态信息一览

1、2023年12月份中国沿海(散货)运输市场分析报告

2月,强寒潮持续影响我国大部地区,船舶周转效率回升缓慢,即期运力相对紧缺,船东挺价意愿强烈,综合指数上行。12月29日,上海航运交易所发布的沿海(散货)综合运价指数报收1154.34点,比上月末上涨8.6%,月平均值为1135.21点,环比上涨11.9%。

1)煤炭运输

市场需求方面,上旬冷空气快速过境,电厂日耗小幅抬升并保持区间震荡。中旬起受强寒潮天气影响,电厂日耗大幅攀升至高位,电煤需求旺季预期开始兑现,电厂负荷均有不同程度上涨。但在长协兑现稳定与进口煤补充下,电厂存煤维持在安全范围之上,沿海八省日耗运行于217.6万吨,存煤可用天数为15.9天。煤炭价格方面,月中受降温天气影响,贸易商挺价惜售情绪偏强,煤炭价格震荡上行,但临近年末,下游日耗回落库存上升,贸易商挺价信心不足,供需双双转弱,煤炭价格持续承压。运价走势方面,月初终端库存依旧偏高,各方观望情绪较浓,新增货盘减少,市场成交收缩,沿海煤炭运价有所下调。随后受寒潮影响,北方港口长时间高频封航,搁置大量有效运力,即期船运力紧张情况加剧,加之在煤炭价格上涨刺激下,船东挺价心态强烈,沿海煤炭运价指数强势上行。月末气象条件开始好转,船舶周转率大幅提升,同时气温逐步回暖,下游采购补库节奏放缓,运力供给充足,运价有所回落。整体而言,本月沿海煤炭运输市场运价上涨明显。

12月29日,上海航运交易所发布的煤炭货种运价指数报收1180.67点,比上月末上涨10.8%,月平均值为1160.22点,环比上涨15.8%。12月29日,上海航运交易所发布的中国沿海煤炭运价指数(CBCFI)中,秦皇岛港至张家港(4-5万dwt)航线市场运价为33.7元/吨,比上月末上涨2.1元/吨,月平均值为37.9元/吨,环比上涨9.2元/吨;华南航线,秦皇岛港至广州(6-7万dwt)航线市场运价为38.0元/吨,比上月末下跌1.5元/吨,月平均值为44.4元/吨,环比上涨10.5元/吨。

2)金属矿石运输

本月,钢厂检修计划较多,铁水产量逐步回落,铁矿石价格震荡运行,淡季钢材需求进一步收缩,累库幅度有所扩大,终端需求仍较为疲软,宏观政策方面持续宽松,但受寒潮天气影响,船舶运力紧张,船东挺价情绪较浓,沿海矿石运价大幅上行。12月29日,金属矿石货种运价指数报收1107.23点,比上月末上涨10.0%,月平均值为1074.56点,环比上涨10.1%。

3)粮食运输

12月,国内玉米丰产预期兑现,叠加进口玉米到港预期较高影响下,玉米价格维持震荡偏弱。中旬受华北以及黄淮地区持续雨雪天气影响,粮源外调运输不畅,加上煤炭运输市场带动,沿海粮食运价大幅上涨。月末南方港口进口谷物到港增加,终端替代选择较多,运输市场货盘减少,运价有所下跌,总体沿海粮食运价较好上涨。12月29日,粮食货种运价指数报收1028.66点,比上月末上涨6.4%,月平均值为1025.38点,环比上涨10.8%。

4)原油及成品油运输

12月,前期国内气温持续走低,户外工程开工有所下滑,柴油需求维持一般,后期元旦假期临近,汽油销售相对顺畅,用油需求有所提升。整体国内成品油供应量充足,市场供大于需格局未变,叠加下游需求仍以刚需为主,市场交投气氛清淡,沿海成品油运价平稳运行。12月29日,上海航运交易所发布的成品油货种运价指数为1526.85点,比上月末上涨0.1%;原油货种运价指数为1624.87点,比上月末上涨0.2%。

2、红海危机致运力短缺,部分航线集装箱现货运价飙升173%

由于红海危机迫使多家航运公司改道,全球货轮运力下降,亚洲、欧洲和美国之间的集装箱运输现货运价正在攀升。

货运预订和支付平台 Freightos当地周三晚间表示,从亚洲到北欧的40英尺集装箱运输货物的即期运费已突破 4000 美元,比上月中旬红海危机发酵前上涨了173%。

Freightos称,从亚洲到地中海的货物成本增加到5175美元,一些承运商已经宣布从1月中旬开始,这条航线的运费将超过6000美元。从亚洲到北美东海岸的40英尺集装箱运价上涨了55%,达到3900美元。

Freightos研究主管Judah Levine指出,从亚洲到北欧和地中海的航运成本是2019年1月水平的两倍多,但仍远低于新冠疫情期间的峰值。

最近几天,由于船只为避开也门胡塞武装的袭击而绕行非洲好望角,苏伊士运河航运减少了逾1/4。相较于直接通过苏伊士运河,绕道非洲好望角的航程要多花25%的时间。

当运力紧张时,航运公司会提高运费,并针对运送货物所需的额外时间和一年中比平时更繁忙的时期征收附加费。

对眼看着货运成本上升的货主而言,风险在于现货运价将保持高位,使他们在谈判长期合同价格时的筹码减少。大多数海运费都是根据这些合同规定的费率计算的。

红海危机对航运的影响已不仅限于集装箱运输。船舶经纪公司Braemar表示,邮轮市场运费也有所上涨,主要是运输汽油和柴油等精炼燃料的船只。通过苏伊士运河从地中海到日本运输成品油的船只的收益大幅上涨,从12月初的每天约8000美元攀升至本周的每天26000美元。

Braemar分析师说:“任何涉及红海的航线都非常热门。”

24小时热点