TL续创新高,期限利差进一步平坦化—申万期货_金融专题_国债期货

摘要

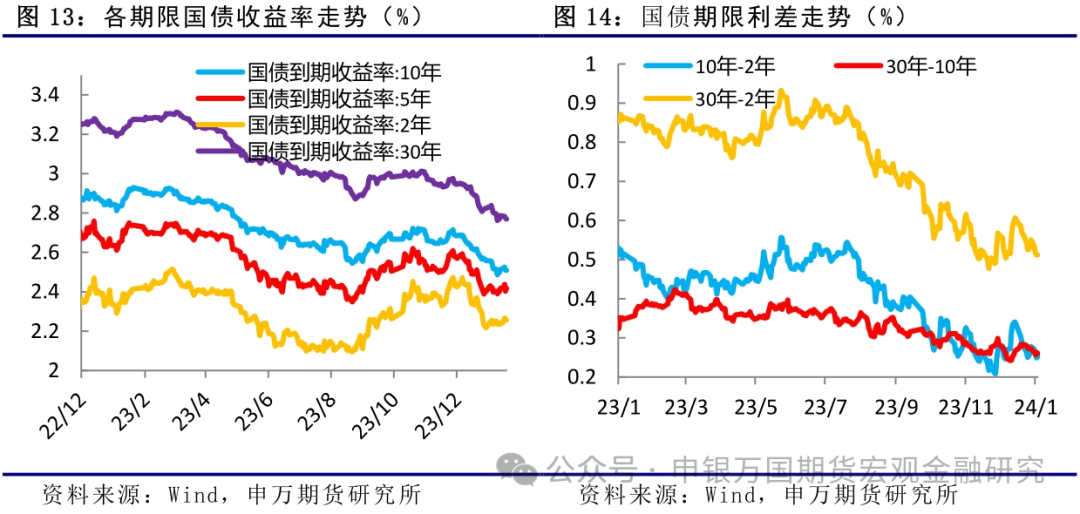

年初以来,30年国债期货合约价格继续上涨,明显强于短期国债期货合约。近期在市场避险情绪升温的背景下,30年期国债期货价格主力合约TL2403突破103,续创2023年4月份上市以来的新高,超长期国债收益率跌破2.80%。

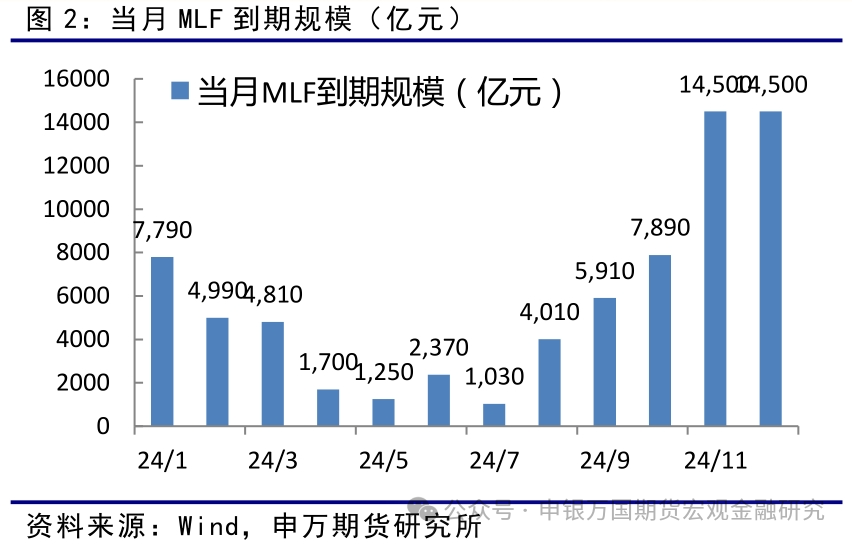

1月份,央行超额平价续作到期的MLF,短期市场降息预期落空,短端利率下行空间受阻,对短端国债期货合约价格有一定的影响。

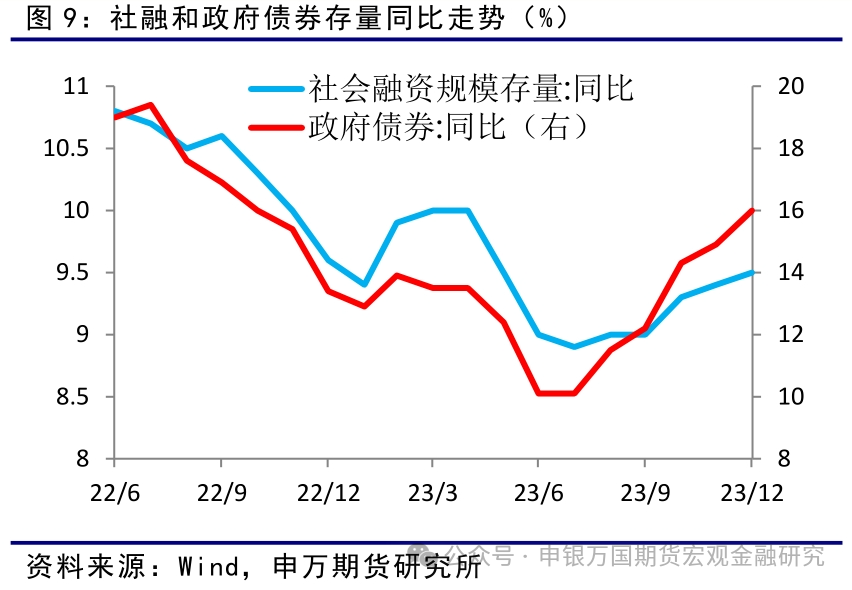

2023年12月份,尽管中长期信贷减少,居民购房需求仍在恢复中,表外融资规模处于低位,但政府债券融资继续维持高位,带动社融增量比上年同期多增6342亿元,社融存量增速继续回升至9.5%,连续3个月回升,宽信用效果持续显现。

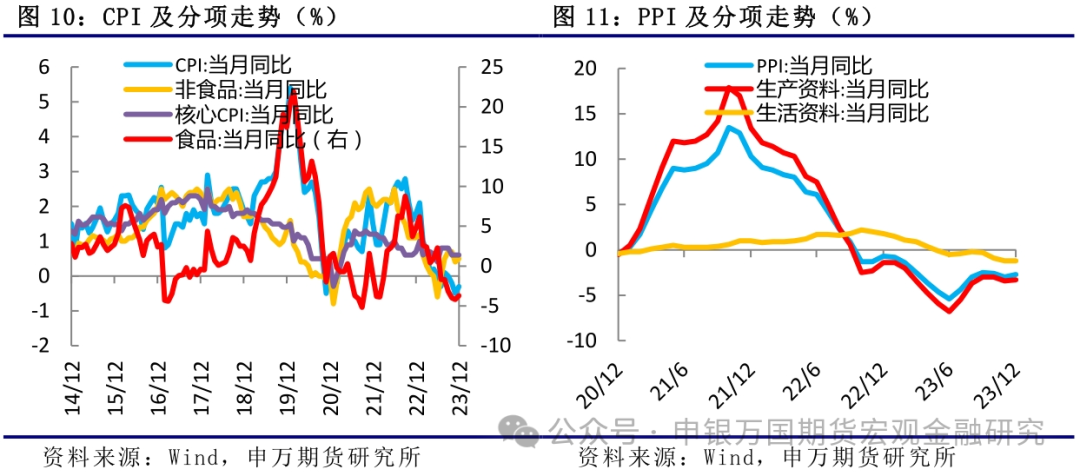

2023年,受食品价格回落影响,全年CPI维持低位,比上年增长0.2%,扣除食品和能源价格的核心CPI保持基本稳定。预计2024年CPI将低位企稳,PPI降幅将继续收窄。

预计短端利率下行空间有限,短期国债期货价格将维持高位震荡,不过央行货币政策趋于稳健下,经济恢复仍需要时间,房地产市场仍处于调整中,支撑长端国债期货价格上行,预计长端国债期货价格尤其是30年期国债期货价格仍将保持强势,国债期限利差进一步平坦化。

风险提示:1、地产恢复不及市场预期;2、海外地缘政治风险超预期。

正文

01

TL价格续创新高

2024年以来,30年国债期货合约价格继续上涨,明显强于短期国债期货合约。1月15日,央行降息预期落空,但TL2403短暂调整后继续上涨,市场认为在央行货币政策趋于稳健的情况下,经济恢复仍需要时间,本周公布的GDP增速低于市场预期,房地产投资降幅继续扩大,支撑长端国债期货价格上行,国债期限利差进一步平坦化。近期在市场避险情绪升温的背景下,30年期国债期货价格主力合约TL2403突破103,续创2023年4月份上市以来的新高,超长期国债收益率跌破2.80%。

02

央行超额平价续作到期的MLF

1月15日,央行开展890亿元公开市场逆回购操作和9950亿元中期借贷便利(MLF)操作,利率分别维持1.8%和2.5%不变。对冲当月7790亿元到期MLF后,净投放2160亿元。

此前,市场对央行此次下调操作利率的预期较高,春节前也是历年来降息的重要窗口期。此次央行超额平价续作到期的MLF,也就意味着春节前央行再次下调政策利率的概率降低。下一个时间窗口将是2月中旬的MLF操作,但由于2月份相关数据较少,且处于春节长假期间,同样概率较低。因此短期市场降息预期落空。从各国债期货合约表现上看,对短端合约价格影响明显,政策利率的下调将直接影响市场短端融资利率成本,政策利率保持不变也就意味着短期利率下行空间受阻。

03

政府债券继续发力,市场需求仍待恢复

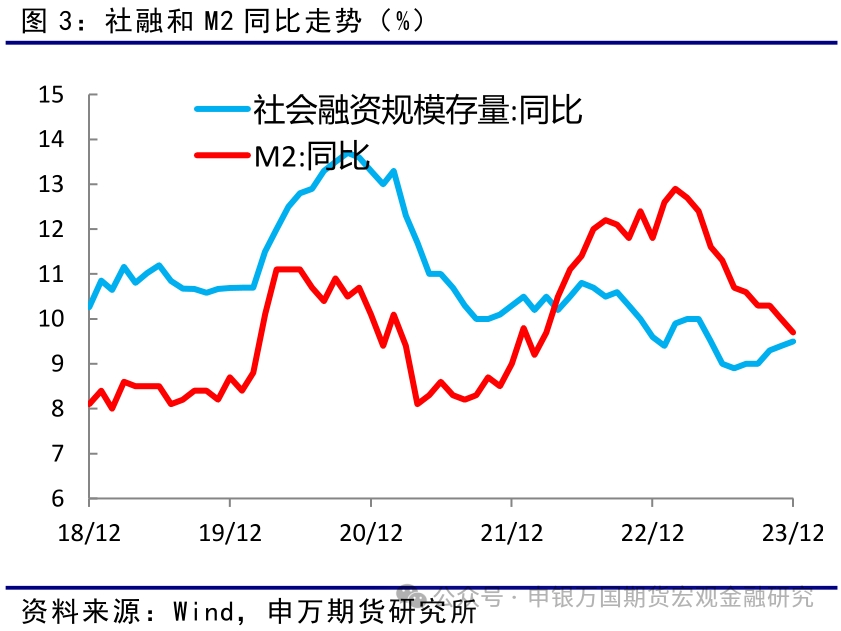

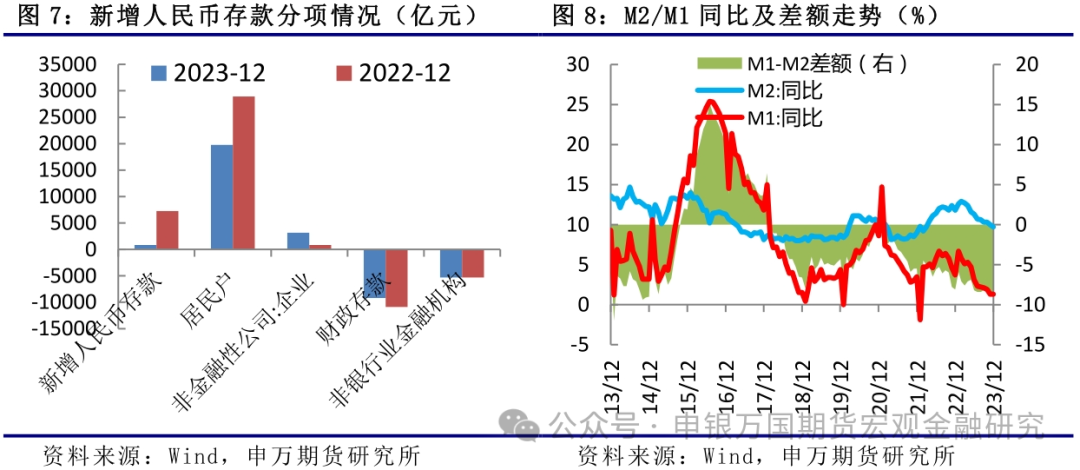

2023年12月份,社会融资规模增量为1.94万亿元,比上年同期多6342亿元。2023年末社会融资规模存量为378.09万亿元,同比增长9.5%。广义货币(M2)余额292.27万亿元,同比增长9.7%,狭义货币(M1)余额68.05万亿元,同比增长1.3%。

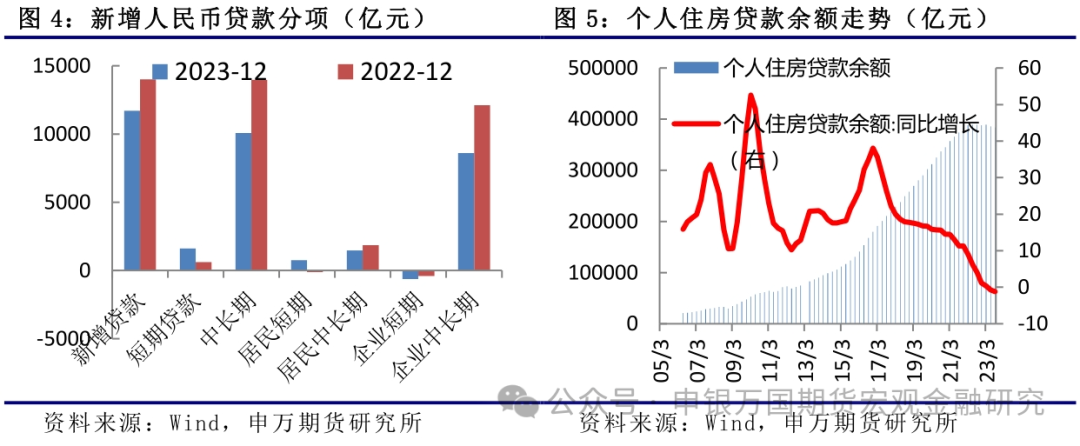

1、中长期融资减少,居民购房需求仍在恢复中

12月份新增人民币贷款11700亿元,同比少增2300亿元。具体看,居民户当月贷款增加2221亿元,其中居民户短期贷款增加759亿元,有所增加,中长期贷款增加1462亿元,环比和同比均有所减少,居民购房需求仍在恢复中。非金融性公司及其他部门贷款增加8916亿元,同比少增3721亿元,其中中长期贷款增加8612亿元,是企业贷款少增的主要原因。此外,票据融资继续增加1497亿元,同比小幅增加。

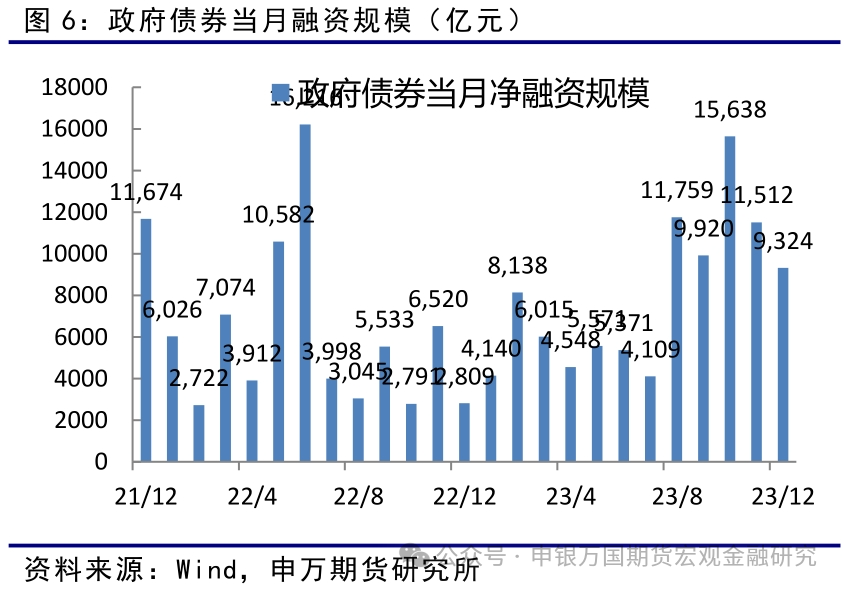

2、政府债券同比大幅增加

12月份,企业债券净融资减少2625亿元,同比少减2262亿元。政府债券净融资9279亿元,同比多增6470亿元,是社融同期多增的主要贡献来源。10月份以来,多地加快发行特殊再融资债券和特别国债。随着财政力度加大和2024年度部分新增地方政府债务额度下发,年初债券市场供给仍大。

3、表外融资规模处于低位

12月份,新增未贴现银行承兑汇票、委托贷款小幅减少,信托贷款小幅增加,整体表外融资均处于低位,较去年同期有所增加。

4、货币供应量同比回落,市场活跃度减弱

12月份,新增人民币存款868亿元,比去年同期少增6374亿元,其中,居民住户存款增加19780亿元,同比少增9134亿元,是存款少增的主要原因。企业存款同比增加3165亿元,非银行业金融机构存款同比减少5326亿元。在政府债券大量发行后,12月份财政支出力度加大,财政存款减少9221亿元,继续保持大幅支出。受存款减少影响,M2增速降至9.7%,环比回落0.3%。M1余额同比增速维持在1.3%低位,整体市场对流动性强的资金需求仍不强。

5、社融存量增速回升,宽信用效果继续显现

12月份,尽管中长期信贷减少,表外融资规模处于低位,但政府债券融资继续维持高位,带动社融增量比上年同期多增6342亿元,社融存量增速继续回升至9.5%,连续3个月回升,宽信用效果持续显现。

当前经济仍在恢复进程中,在中央经济工作会议以进促稳,多出有利于稳预期政策的要求下,房地产政策将持续优化,央行货币政策将保持宽松,市场流动性将保持合理充裕。且随着万亿特别国债资金下拨,地方政府专项债加快发行,财政政策有望前置发力,2024年初债市供给压力将继续维持高位,加快推动项目形成实物工作量。预计2024年宽信用政策效果将继续显现,带动社会融资增速持续回升,推动经济持续恢复。

04

市场需求恢复,物价降幅收窄

12月份,居民消费价格同比下降0.3%,环比上涨0.1%;工业生产者出厂价格同比下降2.7%,环比下降0.3%。

1、食品CPI超季节性上涨。从环比看,CPI由上月下降0.5%转为上涨0.1%,受寒潮天气和节前消费需求增加等因素影响,食品价格环比上涨0.9%,高于去年同期季节性上涨水平。非食品价格下降0.1%,降幅有所收窄,主要受国际油价持续下行影响,其他娱乐、家庭服务、交通工具、家政服务等价格均有所上涨。整体上,居民消费市场继续恢复,食品CPI环比价格超季节性上涨,带动CPI同比降幅收窄至0.3%。扣除食品和能源价格的核心CPI同比上涨0.6%,涨幅保持稳定。

2、工业品价格降幅收窄。从环比看,PPI下降0.3%,降幅与上月相同。其中,生活资料价格降幅收窄至0.1%,生产资料价格下降0.3%,与上月持平,主要受国际原油和有色金属价格继续回落影响,不过受成本上升等因素影响,燃气生产和供应业价格上涨。同时,受特别国债增发影响,部分基建项目加快施工,水泥、黑色金属冶炼和压延加工业价格上涨。整体上,受建筑材料偏紧和上年同期对比基数较高影响,PPI同比下降2.7%,降幅比上月收窄0.3个百分点。

3、2024年物价有望继续改善。2023年,受食品价格回落影响,全年CPI维持低位,比上年增长0.2%,扣除食品和能源价格的核心CPI保持基本稳定。展望2024年,随着多地继续优化调整楼市政策,央行批复1000亿住房租赁团体购房贷款,有望带动一线城市楼市逐步回暖,且随着万亿特别国债资金下拨,地方政府专项债加快发行,财政政策将前置发力,继续推动项目形成实物工作量,市场宽信用效果将逐步显现。预计后市CPI将低位企稳,PPI降幅将继续收窄。

05

市场避险情绪升温,TL续创新高

展望后市,

一是当前经济仍在恢复进程中,在中央经济工作会议以进促稳,多出有利于稳预期政策的要求下,市场对央行落地降准或降息等宽松政策仍有较强预期。

二是房地产市场仍处于调整过程中,最新房地产投资增速继续下滑,二手房住宅价格环比普遍回落,2023年下半年以来的地产优化政策仍未见效,居民新增中长期贷款处于低位,购房信心尚未恢复。

三是国际地缘政治环境趋于复杂严峻,在高利率背景下,全球经济面临下行压力,市场避险情绪升温,债券市场仍是投资配置的重要品种。

四是央行超额平价续作到期的MLF ,市场降息预期落空,Shibor品种多数上行,资金面小幅收敛,春节前资金面可能出现扰动,影响短端国债期货价格。

总体上,预计短端利率下行空间有限,短期国债期货价格将维持高位震荡,不过央行货币政策趋于稳健下,经济恢复仍需要时间,支撑长端国债期货价格上行,预计长端国债期货价格尤其是30年期国债期货价格仍将保持强势,国债期限利差进一步平坦化。

06

市场需求恢复,物价降幅收窄

1、地产恢复不及市场预期。

2、海外地缘政治风险超预期。

24小时热点