1、市场概述:

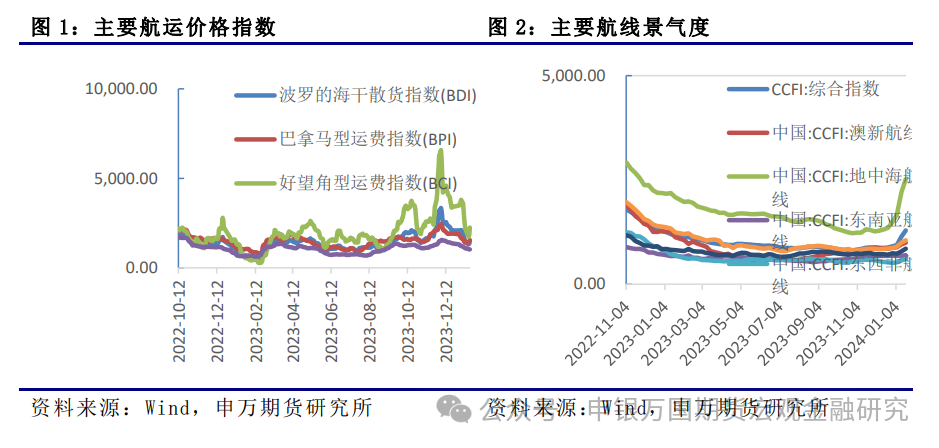

干散货航运:SCFI综合指数仍在上涨,欧线本周见顶小幅回落,美线仍上涨。目前红海危机局势仍在升级未见明确解决方案,欧线震荡然。

集装箱航运:1月19日当周,集运欧线期货偏弱运行,EC2404当周下跌8.98%(184.3点),收于1867.6点。1月22日,其对标的现货指数SCFIS(欧线)最新公布的数据为3509.06点,较上期上涨11.7%。

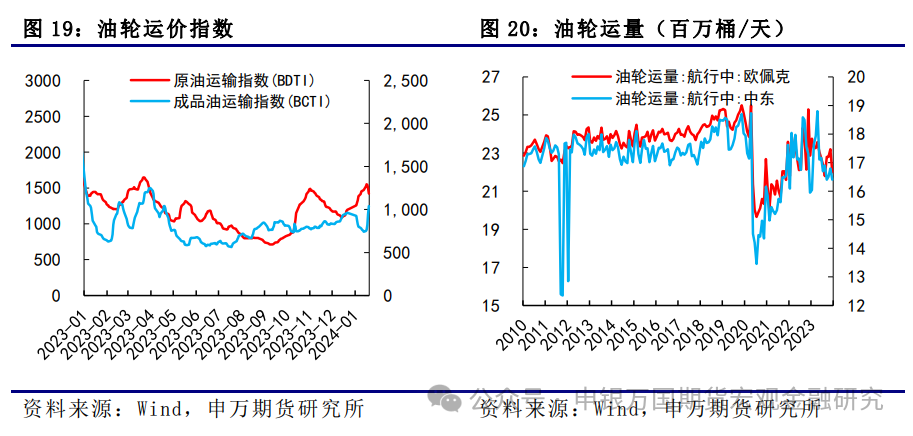

油轮:油轮运价分化。1月19日,原油运输指数BDTI从1473降至1423,成品油运输指数BCTI从741涨至1039。

2、总结展望:

干散货航运:12月信贷增量略不及市场预期,居民消费对CPI的拉动虽已初步体现,但货币进一步宽松呼吁声音较去年升高。目前美联储掉期工具显示最早今年明年3月开始降息。供应链政策支持下12月出口同比超预期,预计2024年二季度航运市场开始反弹。

集装箱航运:短期来看,主要围绕两个事件博弈,第一是春节前后,由于船期延长,节后市场需求或不会出现如往年的淡季,部分厂家存在提前订货的可能,推动运价淡季不淡;第二个是港口拥堵和缺箱,类似于2020年疫情期间出现的情况,近期汉堡、鹿特丹等港口的在泊船只数量出现低于常规情况的下降,后续或存在集中到港,造成港口拥堵以及缺箱情况。对于EC而言,短期或仍以高位震荡为主,建议逢高轻仓试空,EC2404预计波动区间为1750-2150。

油轮:2024年油轮交付量较为有限,EEXI和CII等环境法规也将限制部分船队运力,一些老旧船或将退出主流航线。需求方面,2024年全球石油需求将增长110万桶/日。总体来看,预计2024年油轮市场的基本面强劲,但地缘政治对市场的影响仍有待观察。

3、风险提示:

1)地缘政治风险

1、干散货航运

SCFI综合指数仍在上涨,欧线本周见顶小幅回落,美线仍上涨。目前红海危机局势仍在升级未见明确解决方案,欧线震荡然。截至1月19日收盘,主力EC2404收于1867.6点,盘面周内震荡回落,日内振幅仍大。截至1月15日,SCFIS欧线指数环比继续上涨49.7%至3140.7点。截至1月19日, SCFI综合指数上升至2239.61点,周度环比上升1.5%。

2、集装箱航运

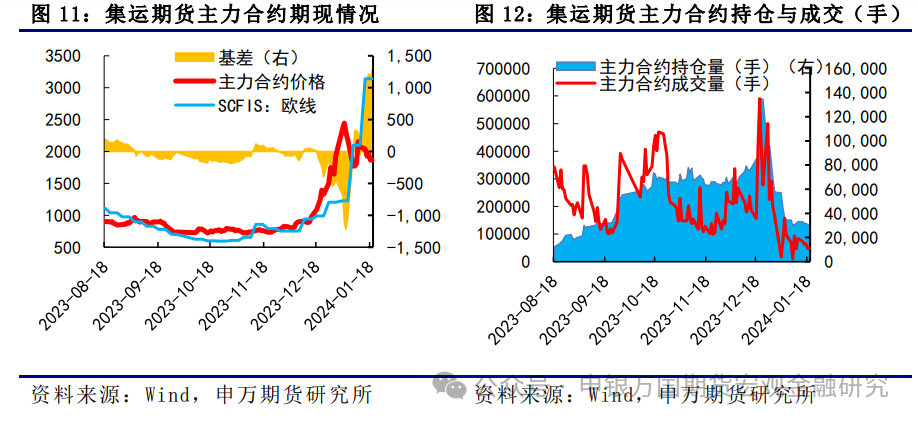

1月19日当周,集运欧线期货偏弱运行,EC2404当周下跌8.98%(184.3点),收于1867.6点。红海局势对于集运影响的不确定性下降,随着英美对也门发动空袭,红海紧张局势进一步升级,但上周一EC高开低走,小幅收涨,即期线上订舱价格已有松动迹象,亚欧航线集装箱船绕航比例持续增加,EC随后开启连续4个交易日的下跌,创上市以来最大的绝对跌幅。

由于SCFIS的相对滞后性,上周一公布的SCFIS欧线为3140.70点,环比上涨49.7%,反映1月上旬的出港结算价,表现是超市场预期的,但由于其滞后性,并未对市场形成有效提振,现货升水进一步扩大。由于行情波动较大,交易所继续限仓、采取较高的保证金以及手续费等措施进行风险控制,EC成交量继续回落,持仓量开始趋于稳定。上周,EC2404日均成交量降至5.9万手,持仓量连续第二周稳定在3万手左右。

1月22日,其对标的现货指数SCFIS(欧线)最新公布的数据为3509.06点,较上期上涨11.7%。

3、油轮

油轮运价分化。1月19日,原油运输指数BDTI从1473降至1423,成品油运输指数BCTI从741涨至1039。12月最新数据显示,从欧佩克出发的航行中油轮运量从11月的23.2百万桶/天降至22百万桶/天,从中东出发的航行中油轮运量继续下降,从16.8百万桶/天降至16.4百万桶/天。

1、 行业要闻

胡塞武装受到美国报复。新华社北京1月21日电 美国中央司令部20日说,美军当天摧毁了也门境内胡塞武装的一个反舰导弹发射器。这是美军过去一周来第五次对胡塞武装“准备发动袭击”的导弹系统下手。美国中央司令部在社交媒体平台X上说,当地时间凌晨4时左右,美军对也门境内一个以亚丁湾为目标的反舰导弹发射器进行空中打击。由于对红海商船和美军舰艇“构成威胁”,美方“出于自卫”实施先发制人式打击。

巴基斯坦和伊朗同意缓和局势。综合外媒报道,当地时间19日,巴基斯坦外长与伊朗外长通电话,一致同意缓和近期局势。不久前,这两个邻国分别对对方领土上的武装分子发动袭击。据路透社报道,巴基斯坦外交部在声明中指出,双方一致同意缓和局势。巴外长吉拉尼在通话中表示,巴方愿意“本着互信与合作精神同伊方展开合作”。法新社称,两国外长一致同意,两国“应在打击恐怖主义及共同关心的其他事务上加强合作和密切协调”。

2、贸易及港口需求

港口活跃度小幅改善。目前全球港口日均挂靠约1440次,近期港口挂靠整体平稳小幅回落,除中国的海外港口日均挂靠次数约1189次。目前港口活跃度整体仍偏稳定。中国港口挂靠的日均次数为1189次,挂靠运力2966万GT;美国港口挂靠日均次数为4359次,挂靠运力1223万GT。我国和美国港口运转活跃度整体有所改善。

3、国际船运租金变化

租金盈利先扬后抑。目前9000TEU船舶6-12个月日租金4.15万美元;6800TEU船舶6-12个月日租金2.68万美元;4400TEU船舶6-12个月日租金1.98万TEU,各船型租金水平均有提升。根据克拉克森统计的集装箱船的日均盈利水平,目前集装箱船日均盈利为1.78万美元/天,近期盈利水平有所提升,2019-2020年盈利均值大约在1.39万美元/天,2021-2022年度中枢陡升约4倍至5.98万美元/天,目前盈利值已经较此前高点回落将近65%;近期在红海问题发酵后上游盈利水平改善。

拆解船只数量加大。拆解船方面,集装箱船拆解价值小幅增加,但较前期峰值有所降低,目前仍处历史高位,2023年12月,集装箱船拆解的运力约为5898TEU,较上月继续减少;拆解船的平均船

龄约27.13年,拆解船船龄均值小幅下降。拆解船的平均船龄约28.46年,拆解船船龄均值小幅下降。近期船舶交易量和交易金额相对平淡,均较上月有所回落,今年旺季不旺的情况比较明显年底淡季交易或进一步趋弱。

二手活跃度提升。船舶市场二手交易活跃度提升,去年下半年后交易价格逐渐回落,近期整体偏稳;克拉克森二手交易价格指数134.18,目前5年期11500TEU二手交易价约9200万美元,4500 TEU的二手价约3400万美元,2150/2250 TEU船型约2350万美元。

拥堵高于历史中枢水平。目前全球港口拥堵运力约795万TEU,同比上升1.61%,拥堵运力占所有船队运力的28.41%,港口拥堵目前基本平稳,本周小幅下降。目前国内港口拥堵的运力约263万TEU;美东港口拥堵运力约77.08万TEU,美西港口约54.19万TEU。美东运力拥堵情况从去年开始持续缓解。交通情况整体仍向疫情前水平趋近,小幅高于历史中枢。

海外空箱依旧严重。目前长滩港空箱量当月值约15064TEU,洛杉矶港约140.9TEU,本月洛杉矶和长滩港空箱量小幅增加。目前香港口岸空箱抵港的比重约18.9%,离港比重约23.5%,总空箱占比约21.1%,空箱占比整体仍处中上水平。

4、航运衍生品市场变化

集运指数近期波动较大。集运指数(欧线)期货主力合约延续跌势,截至发稿跌超6%。二级市场上,航运概念股多数下跌,海通发展跌超5%,兴通股份跌超4%,国航远洋、锦江航运跌超3%,招商南油等多股跟跌。2023年12月以来,受红海地区紧张局势影响,集运指数(欧线)期货主力合约大幅冲高,一度涨超200%,随后开启了震荡回落。近五个交易日,集运指数(欧线)期货主力合约持续下跌,截至1月19日,自1月4日创下的高点已回落近三成。

红海局势对波斯湾航线影响渐消。1月19日,上海航运交易所发布的上海出口集装箱综合运价指数为2239.61点,较上期上涨1.5%。本周,欧地航线市场运价走势总体平稳,欧洲航线出现小幅回落,地中海航线运价稳定。1月19日,上海港出口至欧洲、地中海基本港市场运价(海运及海运附加费)为3030美元/TEU和4067美元/TEU,较上期分别下跌2.4%、上涨0.7%。

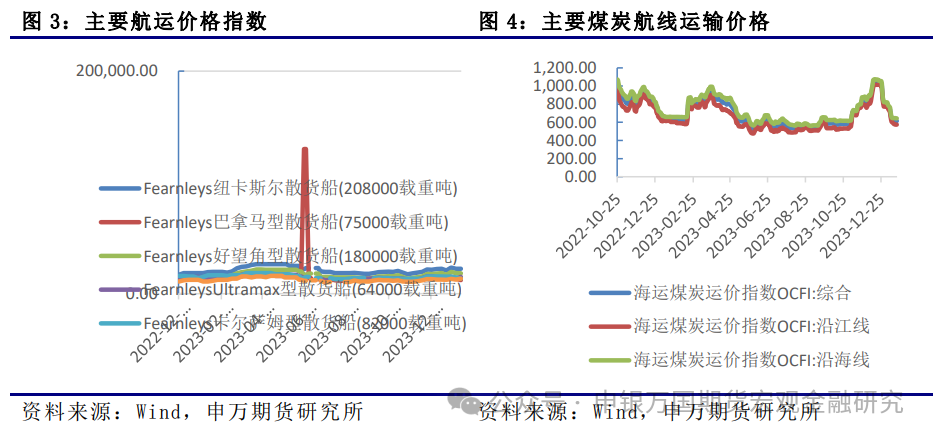

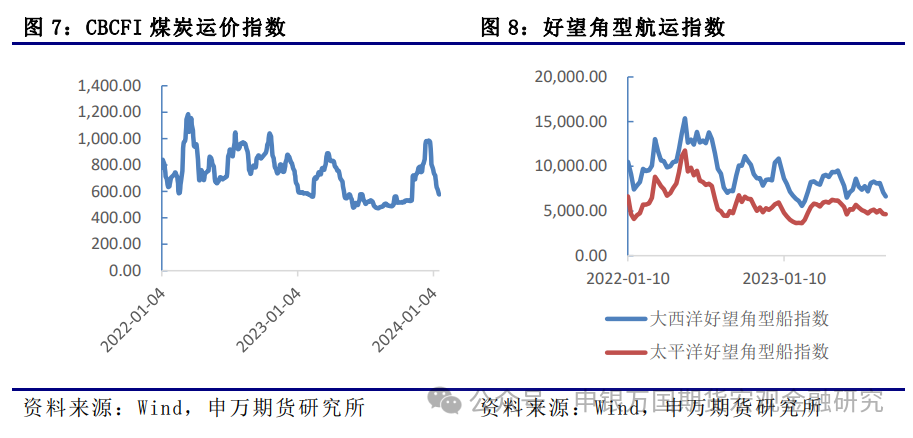

5、铁矿及煤炭航运市场分析

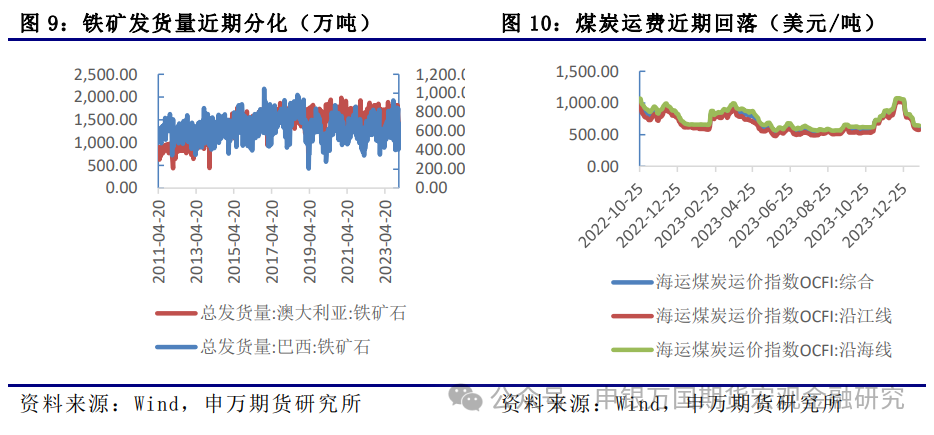

铁矿需求方面,上周铁水复产量高于检修量,铁水连续两周回升。上周247家钢厂高炉开工率76.23%,环比上周增0.15%,同比去年增0.26%,日均铁水产量221.91万吨,环比增1.12万吨同比减1.83万吨。供应方面,近期澳洲港口泊位有新增检修,澳洲发运明显回落巴西发运有所回升,澳巴发运量小幅上升,到港量延续高位疏港回升,库存增幅缩小。煤炭需求方面,然钢材受淡季需求制约,钢厂利润亏损仍在延续,但考虑到冬储窗口即将步入尾声,市场补库需求有所分化,使得炼焦煤流拍率出现一定程度上的修复,现货端报价出现回涨。供给方面,煤矿事故影响,前期涉事煤矿开工幅度离停产前仍有一定差距,核增产能释放仍不及预期。但蒙煤进口近期持续处于高位,叠加寻货意愿的改善,整体进口预期较为乐观。

1、行业要闻

马士基与赫伯罗特宣布合作开展“双子星”长期运营协作计划,这预示着新一轮联盟重组的开始。“双子星”合作旨在通过灵活互通的运营网络和高准班率,为客户提供优质的集装箱班轮服务,并促进双方实现各自的脱碳目标。赫伯罗特CEO就与马士基结盟表示:一个伙伴胜过三个!并不是对现有THE合作伙伴不满意。

据环球网援引塔斯社19日报道,胡塞武装政治局成员穆罕默德·巴基蒂在接受俄媒采访时表示,来自俄罗斯和中国等国的船只可以安全通过红海,在该海域航行时不会受到威胁。“就包括俄罗斯和中国在内的所有其他国家的船只而言,他们在该区域的航行不会受到任何威胁。”巴基蒂表示,“另外,我们准备确保他们穿越红海时的安全,因为航行自由对我们国家(也)很重要。”。中联航运(CU Lines)率先高调开航,周六,一家名为海杰航运有限公司 (SEA LEGEND SHIPPING PTE. LTD.) 的中资背景的新兴航运公司也高调亮相欧线集运市场。

2、集运指数(欧线)期货

1月19日当周,集运欧线期货偏弱运行,EC2404当周下跌8.98%(184.3点),收于1867.6点。红海局势对于集运影响的不确定性下降,随着英美对也门发动空袭,红海紧张局势进一步升级,但上周一EC高开低走,小幅收涨,即期线上订舱价格已有松动迹象,亚欧航线集装箱船绕航比例持续增加,EC随后开启连续4个交易日的下跌,创上市以来最大的绝对跌幅。

由于SCFIS的相对滞后性,上周一公布的SCFIS欧线为3140.70点,环比上涨49.7%,反映1月上旬的出港结算价,表现是超市场预期的,但由于其滞后性,并未对市场形成有效提振,现货升水进一步扩大。由于行情波动较大,交易所继续限仓、采取较高的保证金以及手续费等措施进行风险控制,EC成交量继续回落,持仓量开始趋于稳定。上周,EC2404日均成交量降至5.9万手,持仓量连续第二周稳定在3万手左右。

1月22日,其对标的现货指数SCFIS(欧线)最新公布的数据为3509.06点,较上期上涨11.7%。

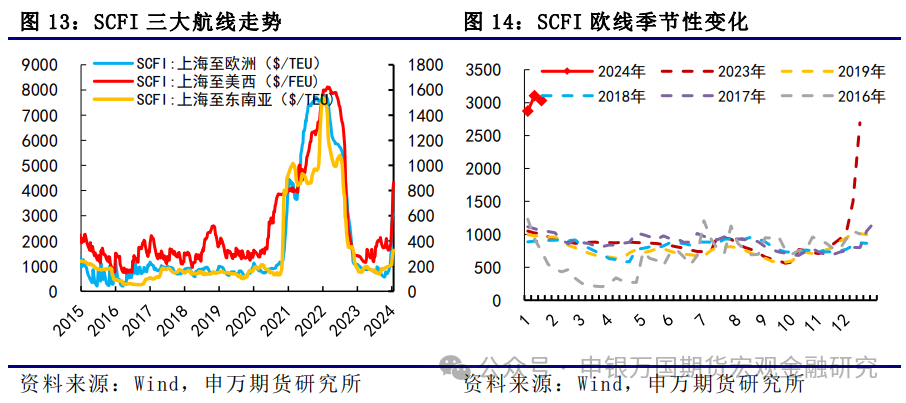

3、集装箱运价

从SCFI各航线的走势来看,表现分化。欧线出现见顶回落迹象,美线涨幅明显扩大,部分美线船只被调到欧线,使得美线运力缩减,对运价形成提振。1月19日上海至欧洲的SCFI为3030美元/TEU,较上期下降73美元/TEU,环比下降2.4%。自11月17日以来,环比首次出现下降。从主要班轮公司的即期线上订舱价来看,1月下旬和2月初的欧线,马士基和地中海出现降价情况,春节前运价趋于见顶,但绕航继续的情况下预计运价下方存有支撑。

从欧线季节性变化来看,随着春节即将临近,需求端的支撑将逐步减弱。1月之后,从往年情况来看,将步入传统淡季,今年在红海局势的扰动下,班轮公司绕航长期化趋势或使得船期出现紊乱,导致欧洲港口拥堵以及国内港口出现缺箱情况。目前,还尚未出现上述现象,集运欧线期货短期震荡概率偏高。

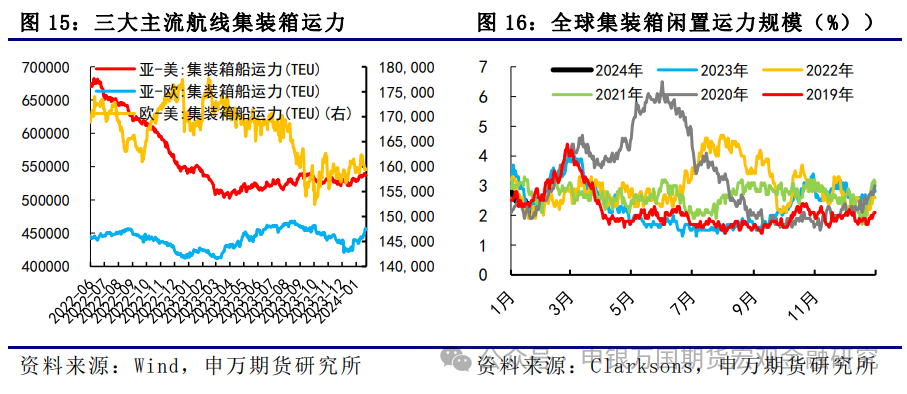

4、集装箱运力

从全球主流航线集装箱运力情况来看,跨太平洋集装箱运力从534367TEU增至536897TEU,增加2530TEU;跨大西洋集装箱运力从162181TEU降至159632TEU,减少2549TEU;亚欧集装箱运力从442541TEU增至457467TEU,增加14926TEU。整体来看,2023年12月中旬以来,受绕航影响,亚欧航线运力持续增加。

从运力闲置规模来看,随着绕航比例的增加,对于运力的影响开始凸显在数据之中,最新闲置运力规模由2.4%降至2.1%。根据克拉克森的预期,今年集运市场运力供给增速大概在7.1%,而需求增速仅为3.6%,供需面临明显失衡。若绕航长期化,预计将一定程度缓解供需失衡格局,年度运价中枢有望上移。

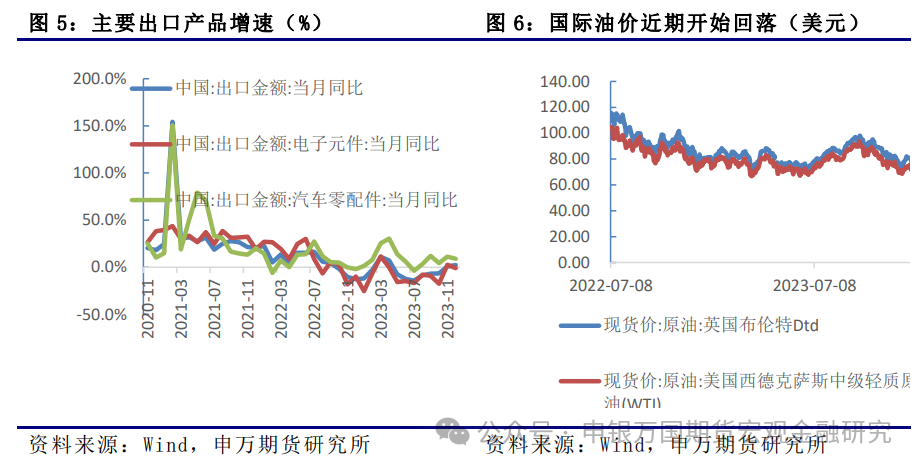

5、宏观需求

需求方面,德国经济自新冠疫情以来首次出现萎缩,2023年GDP同比下滑0.3%,作为欧洲最大的经济体,需求方面难以出现有效支撑。欧洲央行行长拉加德表示,在不受到重大冲击情况下,利率已达到峰值,欧洲央行很可能在夏季降息,通胀还未回落到欧洲央行所期望水平,对通胀回落2%目标充满信心。从目前欧央行的政策路径来看,上半年降息可能性较低,历史性的高利率对需求压制仍存。12月中国出口同比上涨2.3%,出口欧盟同比下降1.93%,降幅出现明显收窄,一定程度上反映了节前集中出货的季节性需求旺季。持续性有待进一步验证。

1、上周市场

油轮运价分化。1月19日,原油运输指数BDTI从1473降至1423,成品油运输指数BCTI从741涨至1039。12月最新数据显示,从欧佩克出发的航行中油轮运量从11月的23.2百万桶/天降至22百万桶/天,从中东出发的航行中油轮运量继续下降,从16.8百万桶/天降至16.4百万桶/天。

1、干散货航运:全球疫情后外需再度呈现后劲不足迹象,美联储超预期加息周期导致海外制造业疲弱延续。外需持续拖累下11月出口难有较大好转,但近期国际油价上涨下对航运市场有较大利好,生产和需求仍面临较大约束,市场亟待经济刺激政策。中央金融工作会议召开奠定金融强监管货币政策延续跨周期调节。近期美联储官员接连释放鸽派信号,但部分官员仍然坚持降息时间预计延后,中东冲突暂时缓解对油价的冲击逐步消散。随着其他发达经济体央行暂停加息,12月美联储再度暂停,本轮加息已经结束。12月信贷增量略不及市场预期,居民消费对CPI的拉动虽已初步体现,但货币进一步宽松呼吁声音较去年升高。目前美联储掉期工具显示最早今年明年3月开始降息。供应链政策支持下12月出口同比超预期,预计2024年二季度航运市场开始反弹。目前美联储掉期工具显示最早今年明年3月开始降息。圣诞季临近下出口增速有所支撑,预计2024年二季度航运市场开始反弹。资产价值将继续受益于处于历史低位的新造船订单量,在交付量有限的情况下,干散货船队运力在2023-24年预计增长2-2.5%。

2、集装箱航运:虽然红海紧张局势升级,但其对集运市场影响的不确定性下降,亚欧航线绕航比例达到80%,除达飞之外,主要班轮公司基本都在选择绕航好望角。绕航长期化趋势下,最新闲置运力规模已出现下降,但预计难以缓解供需失衡格局。短期来看,主要围绕两个事件博弈,第一是春节前后,由于船期延长,节后市场需求或不会出现如往年的淡季,部分厂家存在提前订货的可能,推动运价淡季不淡;第二个是港口拥堵和缺箱,类似于2020年疫情期间出现的情况,近期汉堡、鹿特丹等港口的在泊船只数量出现低于常规情况的下降,后续或存在集中到港,造成港口拥堵以及缺箱情况。对于EC而言,短期或仍以高位震荡为主,建议逢高轻仓试空,EC2404预计波动区间为1750-2150。

3、油轮:2024年油轮交付量较为有限,EEXI和CII等环境法规也将限制部分船队运力,一些老旧船或将退出主流航线。需求方面,2024年全球石油需求将增长110万桶/日。总体来看,预计2024年油轮市场的基本面强劲,但地缘政治对市场的影响仍有待观察。

1、地缘政治风险。