【有色早评】国内宏观情绪低迷,金属震荡

有色早评 | 2024年1月31日

品种:铜、铝、锌、镍、不锈钢

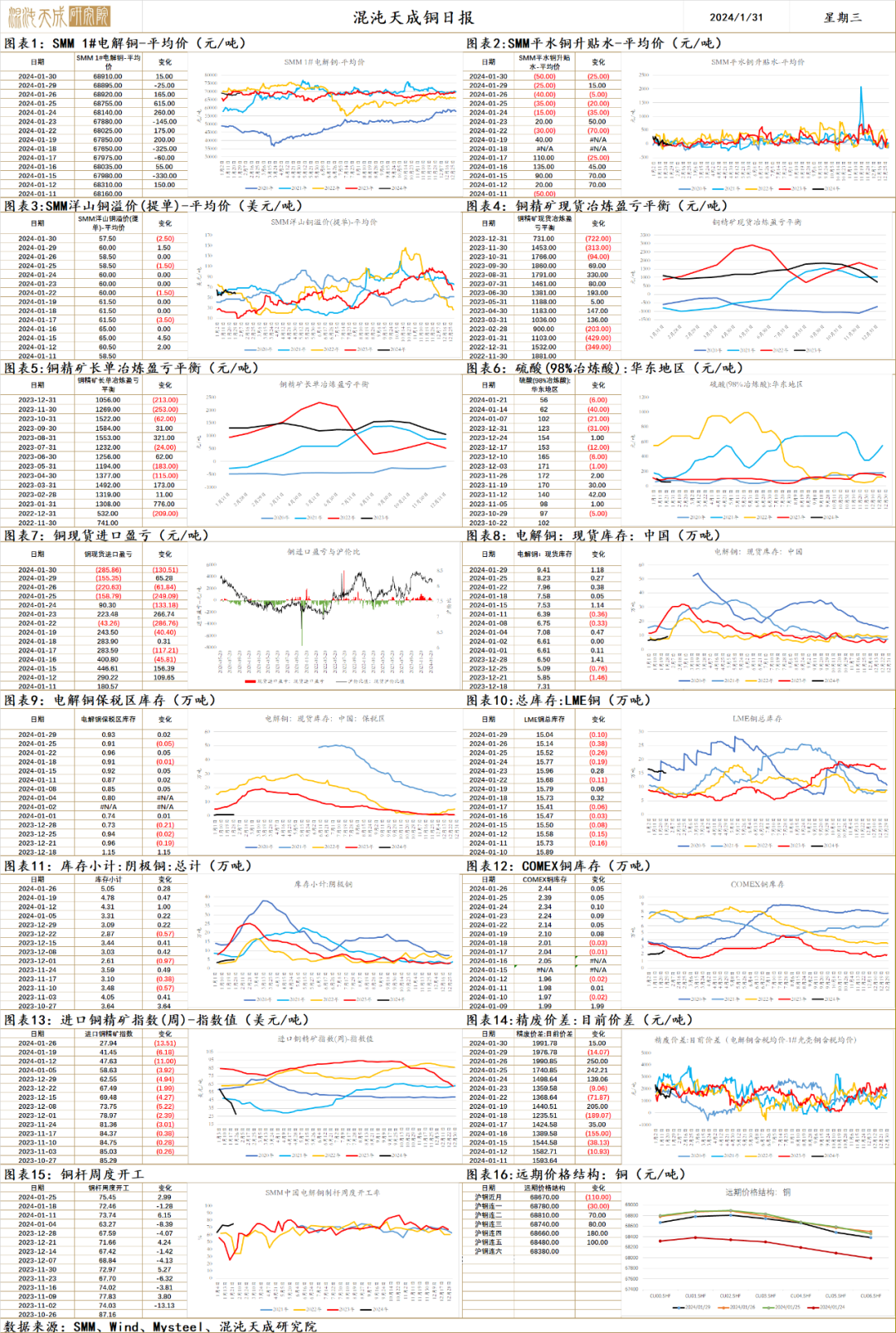

铜

铜 2024.0131

一、市场观点

此前我们觉得铜春节前后可能有做多机会,逻辑是这样,宏观大方向是震荡,海外降息预期叠加高利率的现实,国内政策拖底预期加弱复苏的现实,导致行情向上被现实压制,向下会有预期拖着,震荡区间估计就是8500上下几百美金。

当市场过度悲观的时候,我们去交易政策托底,过于乐观的时候去交易现实压制,此前从持仓上看悲观程度可能有点拥挤,会是做多的机会,现在正在兑现。

二、消息与数据

1、【上海优化限购政策 机构:其他一线城市有望跟进】上海市住建委、市房管局今日联合印发《关于优化本市住房限购政策的通知》。中指研究院上海数据总经理张文静表示,本次优化有利于释放更多购房需求,可以加速外环外(崇明区除外)的新房和二手房的库存去化,对于市场预期有积极的引导作用。张文静预期,北京、深圳也有望针对特定人群、因区优化限购,进一步促进房地产市场修复。(证券时报)(来自华尔街见闻APP)

2、【金融监管总局:加快推进城市房地产融资协调机制落地见效】1月30日,金融监管总局召开2024年工作会议。会议要求,积极稳妥防控重点领域风险,强化信用风险管理,加大不良资产处置力度。加快推进城市房地产融资协调机制落地见效,督促金融机构大力支持保障性住房等“三大工程”建设、落实经营性物业贷款管理要求。配合防范化解地方债务风险,指导金融机构按照市场化方式开展债务重组、置换。(国家金融监管总局网站)(来自华尔街见闻APP)

3、【IMF将2024年全球GDP增长预期从2.9%上调至3.1%】IMF:预计2025年全球GDP增长3.2%,与此前10月份的预期持平。将对美国2024年的GDP增速预期从1.5%上调至2.1%;将对欧元区2024年GDP增速预期从1.2%下调至0.9%;将对印度2024年GDP增速预期从6.3%上调至6.5%;将对俄罗斯2024年GDP增速预期从1.1%上调至2.6%。(来自华尔街见闻APP)

4、【五矿资源:2023年全年铜总产量34.73万吨 同比增加14%】五矿资源(01208)发布公告,2023年全年,MMG各矿山的产量均达到或优于最新指导。2023年全年的铜总产量(电解铜加铜精矿含铜)为34.73万吨,较2022年增加14%,主要由于2023年的运营基本没有中断,以及Las Bambas第三球磨机投产。2023年全年的锌总产量为20.35万吨,较2022年减少9%,主要由于Dugald River第一季停产所致。2023年,Las Bambas铜产量为30.2万吨,接近最新指导的上限,较2022年增加19%。Kinsevere的产量为4.407万吨。(五矿资源)

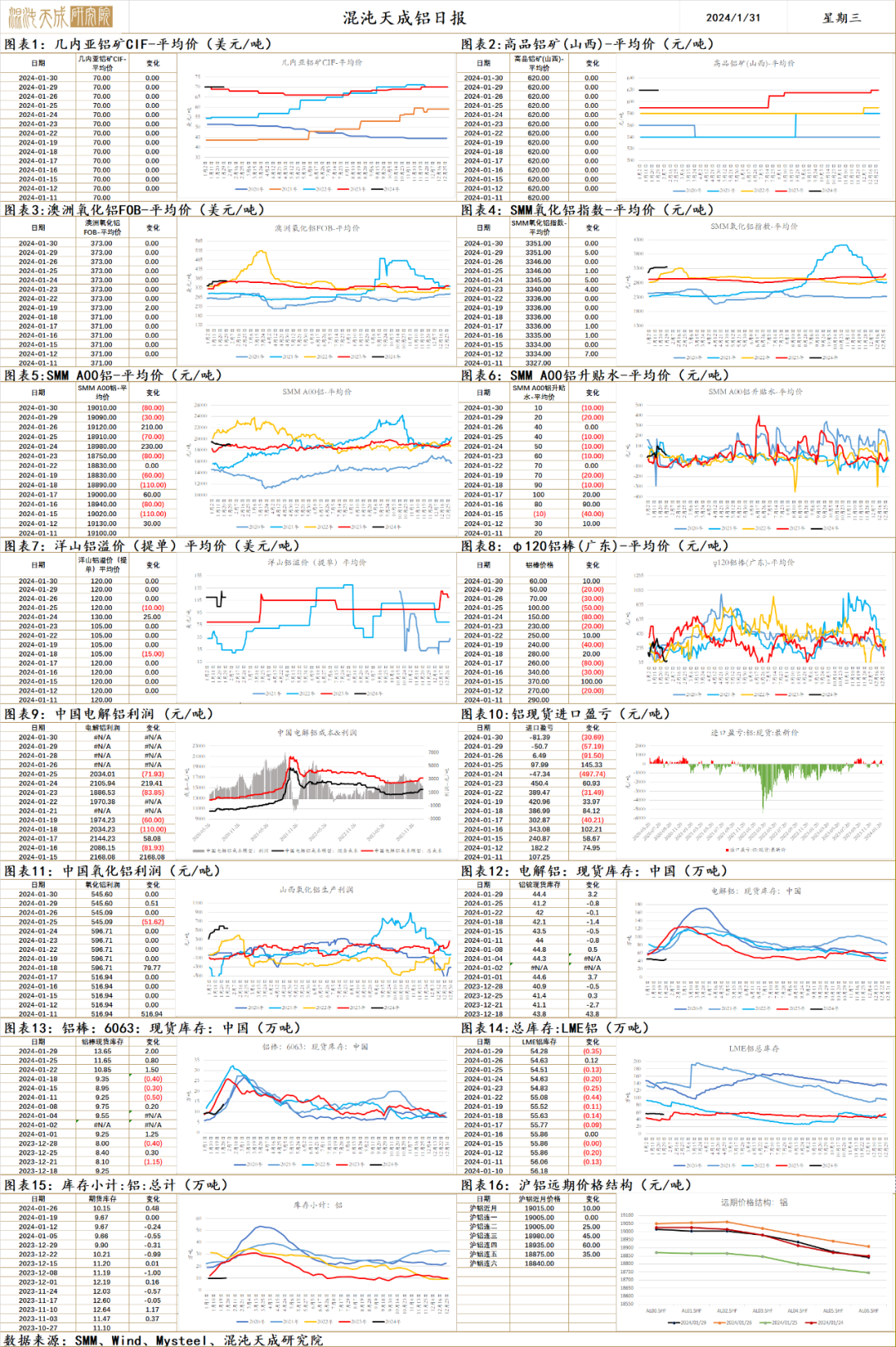

铝

铝 2024.1.31

一、市场观点

国内财政政策继续加码,上海优化住房限购政策,维持经济稳中向好发展主基调不变。美国GDP超预期,降息预期继续降温。

供给端,据百川盈孚,云南电解铝减产执行完毕,减产规模112.5万吨,白音华20万吨新增产能已达产,整体供给收缩约2%。青海省能源局启动抗震救灾电力保供负荷管理应急措施,电解铝企业调降10%用电负荷,最高影响30万吨产能,据钢联调研了解,暂未减产,美铝22.8万吨产能复产推迟,供给端压力边际减轻。

需求端,下游开工率环比-1.2至59.7%,下游需求节前有转淡预期。铝锭+铝棒库存环比+5.2至58.05万吨。国内需求向好预期不变,春节前需求季节性转淡,库存累库速度不及市场预期,低库存的支持仍存。

原料端,氧化铝现货偏紧,价格高位运行。经测算,铝土矿因山西生产事故和河南复垦,下半年以来铝土矿供给持续短缺,2023年12月,铝土矿匹配氧化铝产量单月缺口近120万吨,短期没有复采的消息,预计春节节后产量才能回升,1月和2月因春节假期铝土矿产量预期继续下滑,缺口有望扩大。氧化铝在现货价格持续拉涨,原料持续紧张,下游需求稳定的供需背景下,有上行动力。该品种资金行为较重,短期波动很可能偏离基本面,逢低做多思路为主。

整体来看,下游开工下行,国内需求预期向好,节前累库缓慢,低库存支持仍存,海外复产推迟,供给压力边际减轻,铝价震荡运行。

二、消息面

1.【2023年我国十种常用有色金属产量首超7000万吨】中国有色金属工业协会副会长陈学森30日在2023年有色金属工业运行情况新闻发布会上介绍,2023年,我国有色金属工业稳中向好的态势日趋明显。初步统计,十种常用有色金属产量为7469.8万吨,首次突破7000万吨,按可比口径计算比上年增长7.1%。(新华社)

2.【中国有色金属工业协会:2024年下半年铜铝价格望略有回升】1月30日,中国有色金属工业协会以视频形式召开2023年有色金属工业经济运行情况新闻发布会。中国有色金属工业协会党委常委、副会长兼新闻发言人陈学森表示,预计2024年,有色金属工业增加值增幅保持在5.5%以上,有望达到6%;按新口径统计的十种常用有色金属产量增幅保持在5%左右;有色金属行业固定资产投资增幅维持在10%左右;我国铝材出口量有望继续企稳,铜精矿、铝土矿进口将保持平稳增长;一季度的有色金属价格以当前价位震荡为主,下半年的铜、铝金属价格或略有回升,工业硅、碳酸锂等价格有望在合理区间波动。(中国有色金属报)

3.【上海优化住房限购政策,更好满足居民合理住房需求】1月30日,上海市住房城乡建设管理委、市房屋管理局联合印发《关于优化本市住房限购政策的通知》,规定自1月31日起,在本市连续缴纳社会保险或个人所得税已满5年及以上的非本市户籍居民,可在外环以外区域(崇明区除外)限购1套住房,以更好满足居民合理住房需求,促进区域职住平衡、产城融合。详见!(上海市房屋管理局官微)

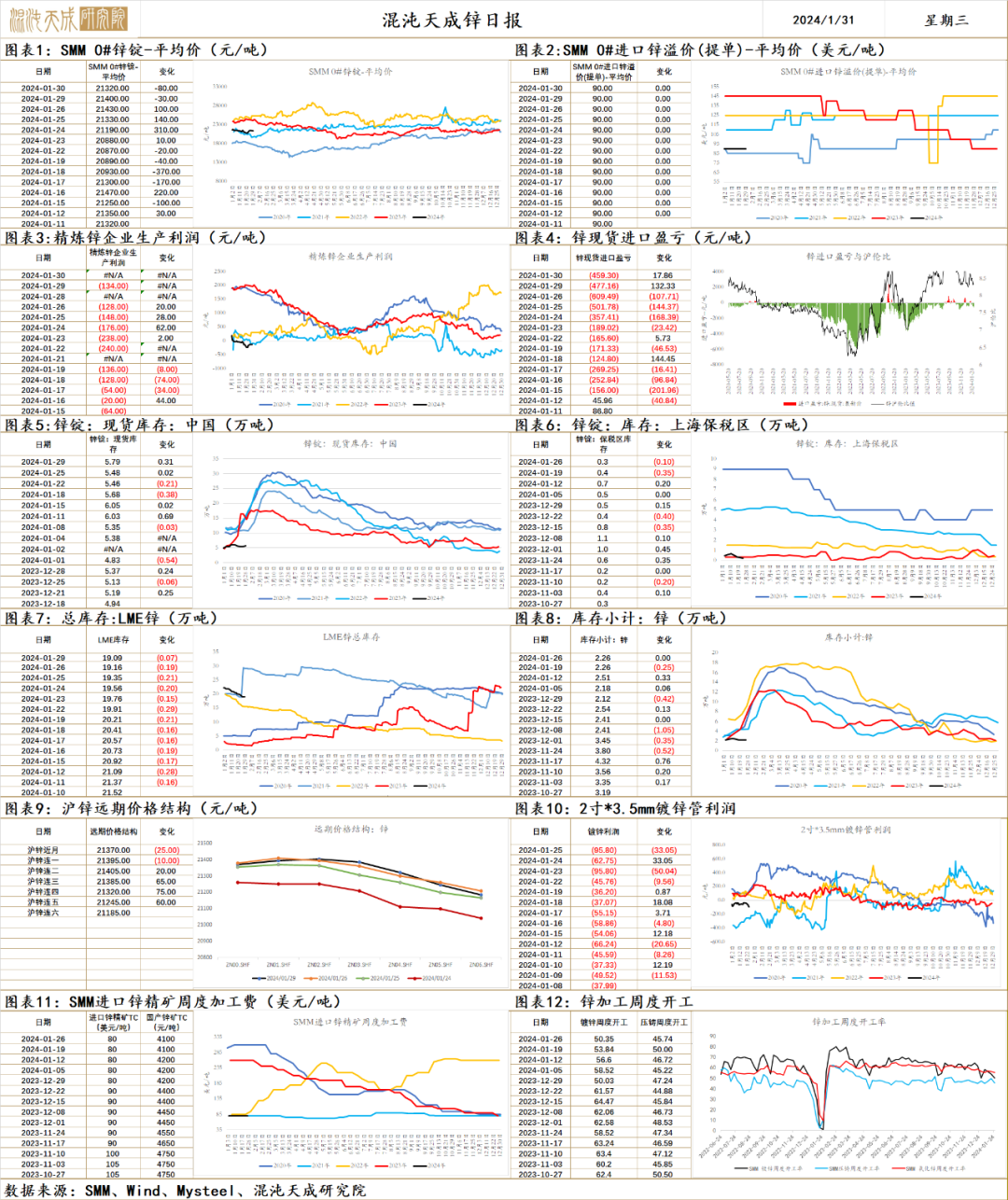

锌

锌 2024.1.31

一、市场观点

国内财政政策继续加码,上海优化住房限购政策,维持经济稳中向好发展主基调不变。美国GDP超预期,降息预期进一步降温。

供给端,海外矿端减产导致原料供应收紧,加强了锌的底部支撑,进口矿TC下行,进口矿流入减少,国内矿趋紧,TC下行,冶炼利润降低,冶炼厂开工率环比下行。Budel锌冶炼厂将从1月下半月起停产,涉及产能约16万吨,占全球总供给约1.2%。艾芬豪矿业复产建设进度超预期,预计将于2024年第二季度投产,年产锌25万吨,占供给总量的2%。

需求端,2024年万亿级特别国债蓄势待发,电网建设投资总规模超5000亿元,特高压工程仍是重中之重,基建有望拉动锌需求。库存+0.31至5.79万吨,环比小幅累库,库存仍处低位。维持国内需求向好预期不变,春节前季节性转淡。

总体来看,国内需求预期向好,节前小幅累库,低库存支撑仍存,TC下行冶炼利润进一步压缩,供给压力边际减轻,锌价震荡运行。

二、消息面

1.【紫金矿业2024年主营矿产品产量多有较大幅度增长】紫金矿业公告显示,紫金矿业2024年主营矿产品产量多有较大幅度增长,计划实现矿产铜111万吨、矿产金73.5吨、矿产锌(铅)47万吨,当量碳酸锂2.5万吨,矿产银420吨,矿产钼0.9万吨。紫金矿业董事长陈景河表示,2024年,公司将以高质量发展为指引,以成本控制为抓手,以实现经济社会效益最大化为目标,加快一批重要铜矿增量项目建成投产达产,全面释放黄金板块产能及效益,争取用五年时间实现铜、金产量大幅增长,争取五年内成为全球最重要的锂生产企业之一,打造公司重要的新增长极。(紫金矿业)

镍

镍 2023.01.31

一、市场观点

镍的过剩格局尚未改变,过剩幅度较大,据INSG统计,2023年11月全球镍市场供应过剩35,300吨,2023年前11个月,全球镍市场供应过剩212,500吨,同比增长165%。随着价格的不断下跌,供给端的负反馈正在扩大,目前澳大利亚镍矿压力最大,近日镍生产商Wyloo Metals Pty Ltd.、必和必拓以及First Quantum Minerals都有关闭矿山或预计减少镍矿供应的声明。新喀里多尼亚镍矿商Prony面临资金困境。而印尼镍矿商协会秘书长表示,LME镍价跌破15000美元,印尼矿山将无法覆盖其成产成本,并向政府提出多项稳定镍价的建议。但目前供应端的负反馈走的并不顺畅,近日有传闻印尼RKAB近期已经审批,此事件基本平息,对镍的供给并未带来严重影响。市场普遍预测今后两年镍仍会有7%~8%左右幅度的过剩。

昨日,红土镍矿价格持平,矿端菲律宾1.5%与1.4%品位红土镍镍矿分别维持在41美元/湿吨与33美元/湿吨。相对低位的镍铁价格略有反弹,昨日高镍生铁指数+0.1至931.4元/镍。

需求端,临近春节不锈钢市场成交维持低位,新能源三元装机暂无显著改观,尽管新能源汽车产销尚可,但电池装机弱于新能源汽车产销增速,电池原料方面,2023年12月份全国硫酸镍产量为3.10万金属吨,全国实物吨产量14.08万实物吨,环比下降14.32%,同比降低17.58%。12月,受年底下游前驱体主动去库及订单量走弱同步影响,下游对硫酸镍需求整体缩减,负反馈至上游盐厂端。导致临近春节市场现货难求。而部分三元前驱体企业对于硫酸镍现货仍存采购需求,近日硫酸镍现货价格有所走高。

观点维持,虽然供给端的负反馈正在形成,但过剩出清量级不足,需求疲弱,过剩格局未改,但估值已经不高,上周国内超预期降准,美联储降息预期有所修正,镍价跟随有色金属反弹,但供需格局尚未改变,很难走出反转趋势,沪镍指数压力位135000一带。密切关注过剩产能退出情况,及印尼产业政策的变动情况。

二、消息与数据

1、【2023年第四季度淡水河谷所有业务均实现稳定的生产和销售】淡水河谷最新报告显示,2023年第四季度铁矿石于12月达到2018年以来最高单月产量。第四季度铜产量达到9.91万吨,同比增50%,创2018年以来最高水平。2023年铜产量达到32.66万吨,同比增29%,略高产量指导目标。业绩的改善主要得益于Salobo3号工厂成功达产和Sossego工厂业绩提升;第四季度镍产量同比减少5%。2023年镍产量为16.49万吨,同比减8%,符合产量指导目标。考虑到Voisey’s Bay运营区向地下作业过渡以及On?a Puma运营区按计划重建熔炉,镍产量的减少符合预期。(淡水河谷)

2、【Lifezone Metals旗下Kabanga项目新发现镍矿】外媒1月29日消息,Lifezone Metals在坦桑尼亚西北部的Kabanga项目新发现高品位镍。根据周一发布的新闻稿,去年钻探计划的亮点之一是KL23-29井,该井返回15.1米,品位为2.24%镍、0.24%铜和0.18%钴(相当于2.83%镍)。KL23-27钻孔返回7米,品位为2.84%镍、0.30%铜和0.22%钴(相当于3.56%镍)。这些钻孔位于Tembo地区现有资源东北150-300米处。去年的钻探主要集中在Safari Link地区,以测试附近Tembo地区的高品位镍矿化的延续。(上海金属网)

3、【伦镍库存小幅回落 沪镍库存增至三年来新高】伦敦金属交易所(LME)公布数据显示,1月19日伦镍库存增至逾一年新高69,576吨,而后库存小幅回落,最新库存水平为69,240吨。上期所公布的数据显示,1月26日当周,沪镍库存有所回升,周度库存增加7.15%至15,120吨,刷新三年来新高。(文华财经)

4、【日产将生产磷酸铁锂电池搭载于2026年的纯电动汽车上】1月29日消息,据日本媒体报道,日产汽车宣布将自主生产磷酸铁锂车载电池,并力争搭载于2026年以后在新兴国家推出的纯电动汽车。日产将生产的磷酸铁锂电池的正极材料采用磷酸铁锂;与使用镍、钴和锰的“三元”锂电池相比,能量密度较低,续航里程将下降20%-30%,但成本也能够相应减少。(上海有色网)

5、【安大略省原住民呼吁暂停矿权申请】据Mining.com网站报道,加拿大安大略省酋长们近日发布一项声明,呼吁从1月24日起暂时关闭矿业用地管理系统(MLAS,Mining Lands Administration System)一年。去年,在安大略省原住民领地上的矿权注册申请数目呈现指数级增长,增幅高达30%,创六年来该省矿权年申请数最高水平。暂停措施正是针对这一情况而采取的。尽管遭到土著领导人的反对,但怀洛金属公司(Wyloo Metals)上周仍宣布希望推进其在安大略省“火圈”(Ring of Fire)地区镍铜铂钯潜力很大的鹰巢(Eagle’s Nest)项目。 2023年9月,高等法院裁定,不列颠哥伦比亚省目前的在线矿权登记系统违反了国家规定的磋商义务。高等法院给予了该省18月的时间设计一套新的系统,引入磋商机制,安大略省酋长们已经为其他省的原住民树立了一个重要的先例。(中华人民共和国自然资源部全球地质矿产信息系统)

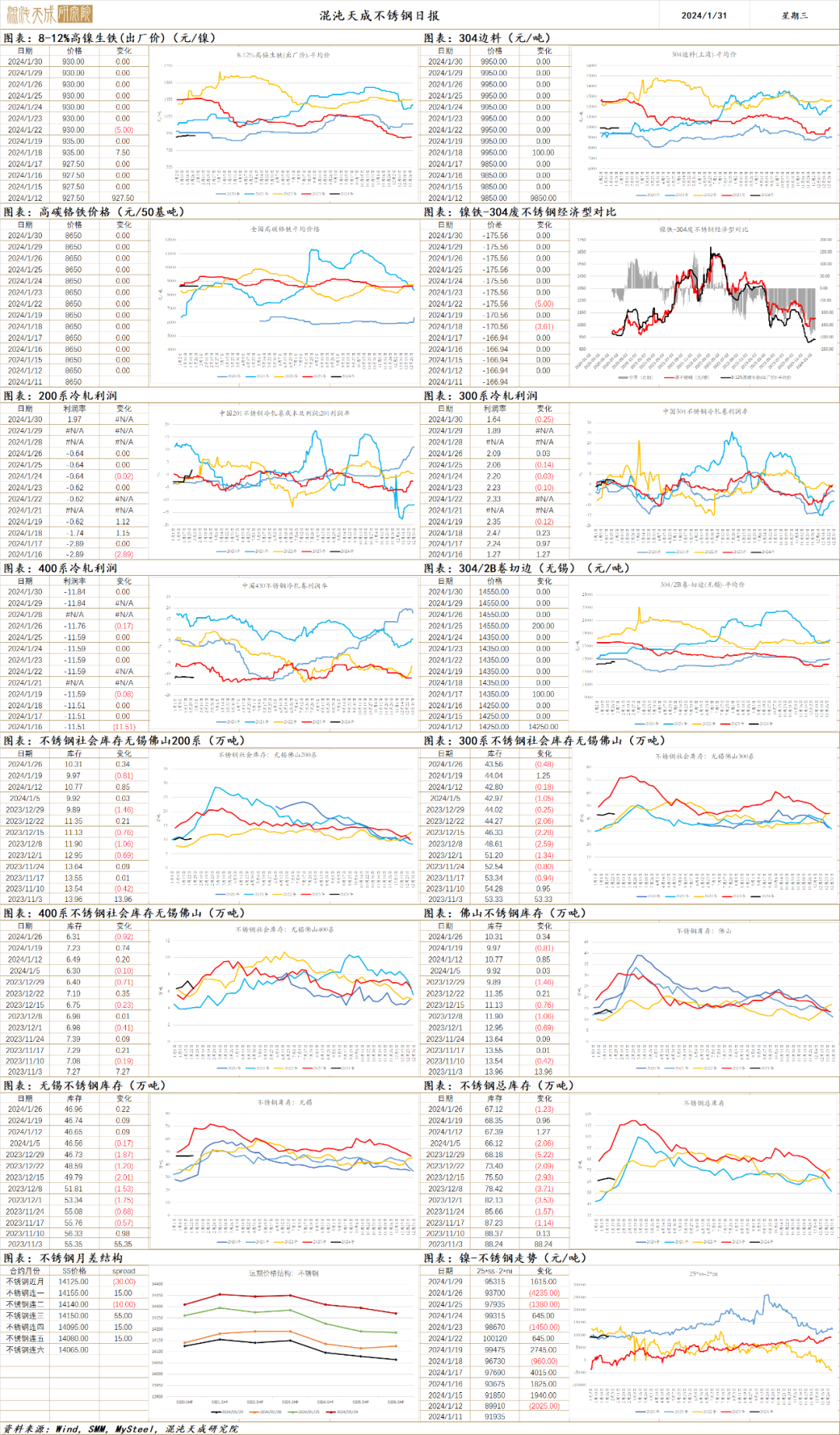

不锈钢

不锈钢 2023.1.31

一、市场观点

供应端,工厂反映印尼RKAB审批通过,事件扰动平息。国内春节前后全国不锈钢厂陆续开始放假或检修,2月较为集中,预计影响不锈钢全国产量总计约58.8万吨,预计供给减量幅度同比较大。

原料端,红土矿价格暂稳,菲律宾1.5%红土镍矿与1.4%红土矿价格分别维持于41美元/湿吨与33美元/湿吨。在经历一段时间的反弹后,镍铁价格略有回调,高镍生铁指数+0.1至931.4元/镍。印尼NPI FOB指数上周+0.1至112.7美元/镍。红土矿下行空间逐步收窄,全产业的利润压缩空间越来越小,成本的刚性逐步加强。

本周不锈钢部分贸易商和下游加工企业已进入春节假期,现货市场成交较为冷清。昨日全国304不锈钢冷轧卷平均利润-34至227元/吨,近日不锈钢原料成本有所上升,盘面利润略有收缩。2024年1月不锈钢排产同环比皆有增加,不锈钢产能仍在继续释放;印尼方面,12月印尼粗钢产量40.5万吨,月环比减少0.7%,同比增加24.6%;1月排产40万吨,月环比减少1.2%,同比增加41.3%。春节假期前供给环境依旧宽裕。

不锈钢的观点维持不变,产能充裕,估值不高,前期中印两国供应端扰动以及现货市场对春节后不锈钢行情向好的预期,带来不锈钢价格反弹修复。随着价格反弹,不锈钢利润修复,后期供给仍将释放,近日宏观预期消化,供给端扰动平息,价格开始回调,不锈钢指数向下空间不大,向上压力位14000-14500一带,密切关注NPI及镍矿价格变动,及印尼政策的变化。

二、消息与数据

1、【美国国际贸易委员会作出不锈钢拉制水槽第二次双反日落复审产业损害终裁】2024年1月25日,美国国际贸易委员会(ITC)投票对进口自中国的不锈钢拉制水槽(Drawn Stainless Steel Sinks)作出第一次反倾销和反补贴日落复审产业损害肯定性终裁:裁定若取消现行反倾销和反补贴措施,在合理可预见期间内,涉案产品的进口对美国国内产业造成的实质性损害可能继续或再度发生。根据终裁结果,本案现行反倾销和反补贴措施继续有效。(中国贸易救济信息网)

2、【欧亚经济联盟继续对华冷轧无缝不锈钢管征收反倾销税】1月26日,欧亚经济委员会内部市场保护司对原产于中国冷轧无缝不锈钢管反倾销案作出第二次日落复审终裁(参见第2024/390/AD11R4号公告及欧亚经济委员会2024年1月23日第7号令),决定维持对中国和马来西亚冷轧无缝不锈钢管反倾销税的有效性。(中国贸易救济信息网)

混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。

在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。

中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。

中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。

我们关于商品研究提升的三点结论:

第一是要提高研究效率:要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

24小时热点