【有色早评】美元指数高位震荡,有色板块涨跌互现

有色早评 | 2024年2月7日

品种:铜、铝、锌、镍、不锈钢

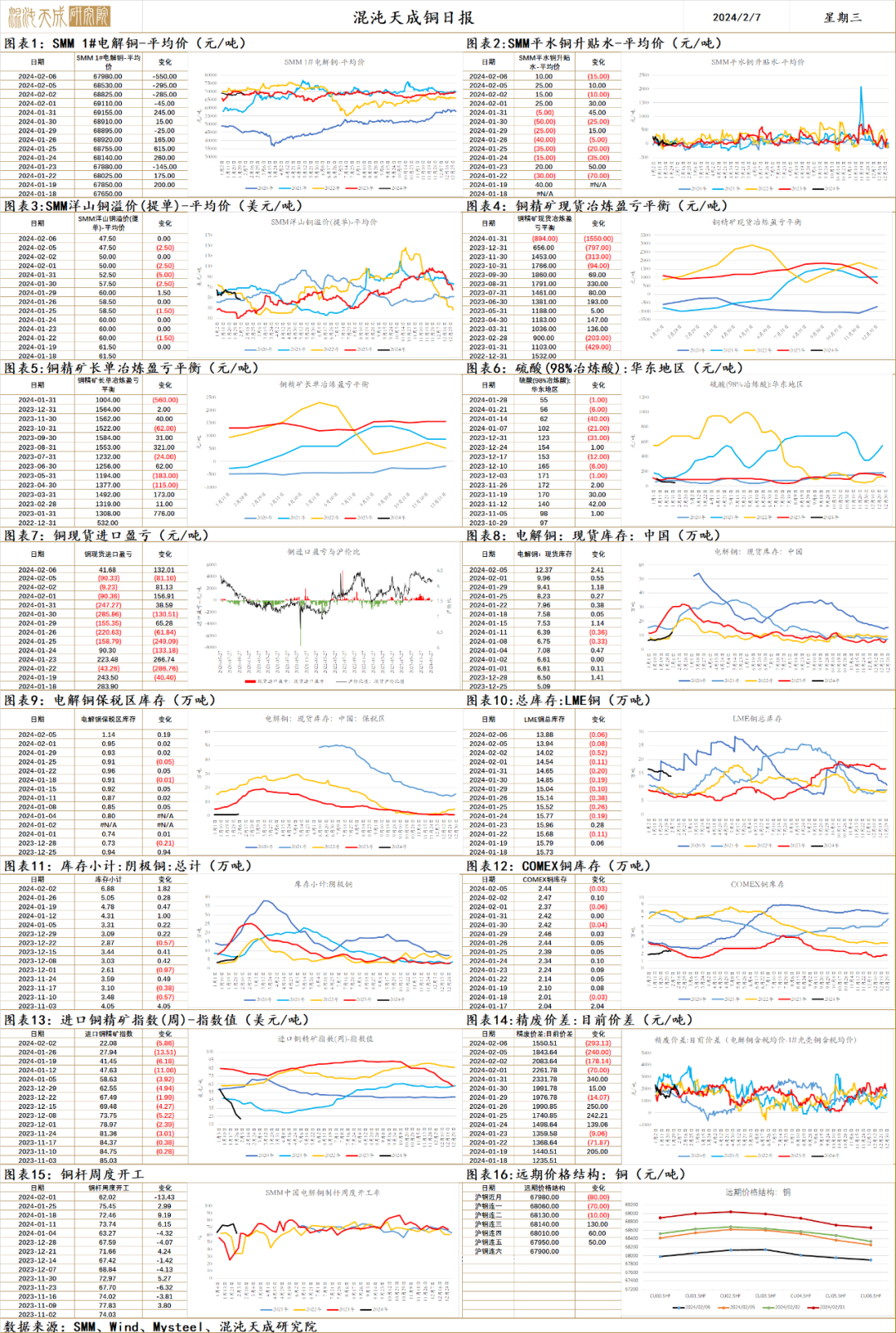

铜

铜 2024.0207

一、市场观点

我还是倾向于在春节前后寻机会去做多,降息是确定性的方向,无非是3月5月之类的,国内只要经济恢复的慢,就还会有新的刺激政策出来,两会前后,4月份的ZZJ会议都是潜在的机会,所以3月or5月会有一波国内外政策共振的时机,先尝试下3月试试。

这波政策共振是过去两年来难得的的全球政策同向,美国如果降息,中国也会跟着降,同样的还有欧洲,这两个地区都出于汇率担忧不敢提前降太多,只要美国降,那空间就有了。

目前看,5月概率会更大,之所以想在3月去尝试,是觉得国内A股市场此前的极度悲观可能会引发国内政策的提前动作。

二、消息与数据

1、房地产融资项目“白名单”迅速扩容 已发放贷款近200亿元从住房城乡建设部、金融监管总局获悉,截至1月底,26个省份170个城市已建立城市房地产融资协调机制,提出了第一批房地产项目“白名单”并推送给商业银行,共涉及房地产项目3218个。商业银行接到名单后,按规程审查项目,已向27个城市83个项目发放贷款共178.6亿元。并据了解,碧桂园超30个项目进入首批房地产“白名单”之后,碧桂园、旭辉控股、融创中国、绿地控股、建业地产、金科股份等多家出险房企也陆续宣布旗下项目入围。据记者不完全统计,目前已有内蒙古、成都、长春等地明确已筹备第二批房企项目“白名单”,或拟定下一批上报进度要求。(上证报)

2、中物联:1月份全球制造业PMI为49.3%,创2023年3月以来新高中国物流与采购联合会2月6日发布的数据显示,2024年1月份全球制造业PMI为49.3%,较上月上升1.3个百分点,摆脱了连续9个月49%以下运行走势,创出自2023年3月以来新高。分区域看,亚洲制造业PMI再次升至50%以上;欧洲和美洲制造业PMI虽仍在50%以下,较上月均有不同程度上升;非洲制造业PMI较上月小幅下降。

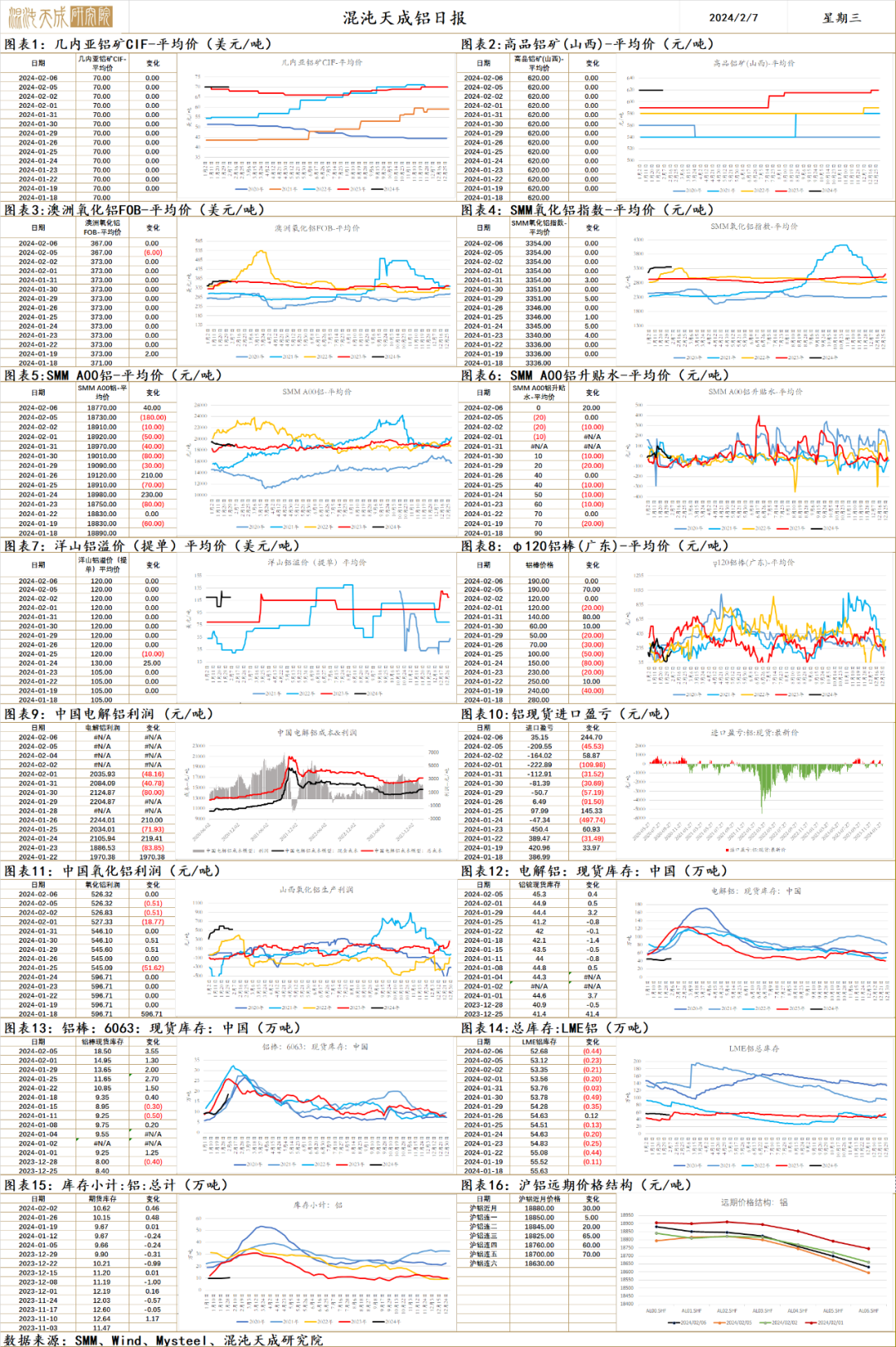

铝

铝 2024.2.7

一、市场观点

国内财政政策持续加码,维持经济稳中向好发展主基调不变。美国经济数据韧性强,海外降息预期降温,美指高位震荡。

供给端,据百川盈孚,云南电解铝减产执行完毕,减产规模112.5万吨,白音华20万吨新增产能已达产,整体供给收缩约2%。青海省能源局启动抗震救灾电力保供负荷管理应急措施,电解铝企业调降10%用电负荷,最高影响30万吨产能,据钢联调研了解,暂未减产,美铝22.8万吨产能复产推迟,供给端压力边际减轻。据阿拉丁调研,春节后根据云南电力供需状态,可能择机放开能效管理,云南有复产预期。

需求端,下游开工率环比-4.2至55.5%,下游需求节前转淡。铝锭+铝棒库存环比+3.95至63.8万吨。国内政策加码,需求向好预期不变,春节前需求季节性转淡,低库存支撑仍存。

原料端,氧化铝现货偏紧,价格高位运行。经测算,铝土矿因山西生产事故和河南复垦,下半年以来铝土矿供给持续短缺,2023年12月,铝土矿匹配氧化铝产量缺口约280万吨,短期没有复采的消息,预计春节节后产量才能回升,2月因春节假期铝土矿产量预期继续下滑,缺口有望扩大。氧化铝库存环比上行,现货紧张程度缓解,下游铝厂补货告一段落,短期氧化铝期货价格下跌。

整体来看,国内政策加码,股市大幅上涨,宏观做多氛围热烈,电解铝供给受电力约束产能无法释放,需求上行驱动下,沪铝基本面更适合做多。

二、消息面

1.【2023年中国铝土矿进口量再创历史新高】2023年中国铝土矿进口量再创历史新高,全年进口14138万吨,较上年增长12.9%。其中,自几内亚进口9913万吨,增长40.9%;自澳大利亚进口3456万吨,保持稳定;自印尼进口183万吨,同比下降90.4%;此外,中国还自土耳其、黑山共和国、巴西、加纳等10个国家合计进口铝土矿587万吨。从月度来看,7月单月进口量达到1291万吨,创单月进口量的历史新高。(安泰科)

2.【预计2024年中国对进口铝土矿的需求将增至14644万吨】2023年,中国新增氧化铝产能380万吨,全部使用进口铝土矿生产,中国铝土矿进口需求继续增长。因印尼再次实施禁止铝土矿出口政策,自4月份起,我国自印尼无铝土矿进口,从几内亚、巴西、加纳等地区的进口量开始增加,弥补了自印尼进口量减少的缺口。近两年来,随着使用进口矿生产的氧化铝新项目集中投运,我国铝土矿对外依存度持续攀升,主要进口国家还是几内亚和澳大利亚。根据安泰科测算,2023年中国氧化铝生产对进口铝土矿的总需求量达到13938万吨,同比增1170万吨。预计,2024年中国对进口铝土矿的需求将进一步上升至14644万吨。(安泰科)

3.【2023年中国对欧盟出口CBAM铝产品情况分析】欧盟CBAM已于2023年10月1日正式进入过渡期,目前已进入过渡期的第二个季度。根据欧盟委员会2024年1月29日公告,过渡期首个季度的交表截止日由原计划的2024年1月底延期30天。2023年,中国对欧盟出口CBAM铝产品总量为68.9万吨,同比下降30%,占相应产品对全球出口总量的8.7%;出口总额为227.6亿元人民币,同比下降26%,占相应产品对全球出口总额的10.3%。2023年,中国对欧盟27国均有CBAM铝产品的出口。其中,前五大出口目的地依次为德国、意大利、法国、波兰和荷兰,集中度较高。(铝业分会)

4.【日本2023年原铝进口量下降26%至103万吨】据日本财务省援引日本铝业协会(JAA)数据,由于建筑业和制造业需求放缓,2023年日本原铝进口量下降26%至103万吨,为1986年以来铝进口最低水平。分国家来看,2023年日本自俄罗斯进口铝锭量减少69%,而自巴西和印度进口量分别增长26%和19%。自俄乌冲突发生以来,一些日本公司已经减少购买来自俄罗斯的铝锭。2023年,中国原铝进口超过日本达到154万吨,较之2022年的668,734吨翻一番,需求强劲及更高的价格助推更多的出货量涌向中国这一全球最大的金属消费市场。2023年日本铝板材和挤压材出货量同比下滑6.5%。(有色宝编译)

5.【贵州省工业和信息化厅印发《关于推进铝产业高质量发展的指导意见》】主要目标:到2027年,铝产业高质量发展取得积极成效,产业生态体系构建取得积极进展,形成较为完善的“铝资源开发—金属冶炼/非金属应用—精深加工”铝产业链,产业发展层次和竞争力明显提升,铝产业规上工业总产值达800亿元以上,为全国重要的资源精深加工基地建设提供有力支撑。到2035年,铝产业高质量发展取得显著成效,产业生态体系构建取得重要进展,铝产业链更加完善,产业发展层次和竞争力进一步提升,建成全国重要的铝精深加工基地。(贵州省工业和信息化厅)

6.【国家金融监督管理总局进一步部署落实城市房地产融资协调机制相关工作】2024年2月6日,金融监管总局召开专题会议,进一步部署落实城市房地产融资协调机制相关工作。会议要求,各商业银行要主动对接协调机制,对推送的房地产项目名单要及时开展评审,加快授信审批,对合理融资需求做到“应满尽满”。各商业银行内部要建立专门工作机制,优化贷款审批流程,细化尽职免责规定,指导督促各分支机构加强对辖区房地产项目的调研,全面掌握情况。对于需要协调解决的事项,应及时向协调机制报告并推动解决。(国家金融监督管理总局)

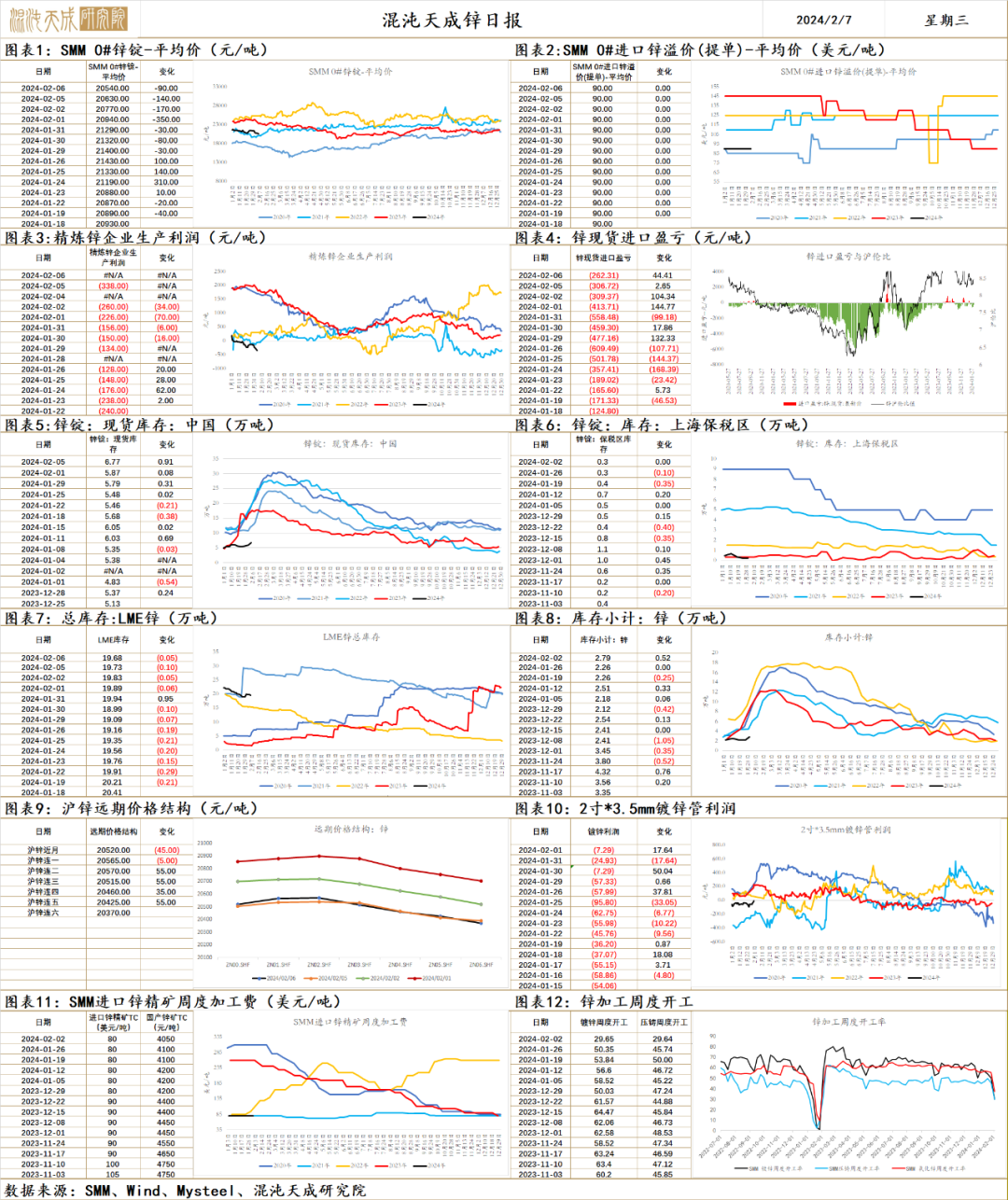

锌

锌 2024.2.7

一、市场观点

国内财政政策持续加码,维持经济稳中向好发展主基调不变。美国经济数据韧性强,海外降息预期降温,美指高位震荡。

供给端,海外矿端减产导致原料供应收紧,加强了锌的底部支撑,进口矿TC下行,进口矿流入减少,国内矿趋紧,TC下行,冶炼利润降低,冶炼厂开工率环比下行。Budel锌冶炼厂将从1月下半月起停产,涉及产能约16万吨,占全球总供给约1.2%。艾芬豪矿业复产建设进度超预期,预计将于2024年第二季度投产,年产锌25万吨,占供给总量的2%。Tara最快于今年二季度复产,目标锌精矿产量预计下滑至18万吨。俄罗斯Ozernoye锌矿至少要到三季度才能开始生产精矿,锌矿供给偏紧延续,TC承压。

需求端,2024年万亿级特别国债蓄势待发,电网建设投资总规模超5000亿元,特高压工程仍是重中之重,基建有望拉动锌需求。下游开工环比下行,库存+0.91至6.78万吨,环比累库,库存仍处低位。维持国内需求向好预期不变,春节前季节性转淡。

总体来看,国内政策加码,股市大幅上涨,宏观做多氛围热烈,但下游需求转淡,库存累库,受基本面拖累,锌价短期偏强震荡。

二、消息面

1.【俄罗斯Ozernoye锌矿至少要到三季度才能开始生产精矿】据外电2月5日消息,俄罗斯Ozernoye锌矿的所有者周一称,该矿已将锌精矿投产时间至少推迟至今年第三季度,并计划在2025年实现该锌矿产能的满负荷运行。届时Ozernoye锌矿将成为俄罗斯最大的锌矿。该矿最初预计于2023年年底投产。该项目设计年锌精矿产能为350,000吨。(文华财经编译)

2.【安泰科:2024年1月国内精锌生产情况通报】产量统计结果显示,2024年1月样本企业锌及锌合金产量为49.6万吨,同比增加8.8%,环比减少3.0万吨,日均产量环比减少6.0%。1月份,广西地区新建产能持续释放,贡献部分增量,但四川、江西、陕西、青海等地区冶炼厂检修影响持续或下调开工率,云南地区冶炼厂停产搬迁,精锌产量降幅明显。2月份,四川、陕西等地区冶炼厂常规检修持续,云南地区冶炼厂搬迁影响延续;同时,正值春节假期,且加工费持续低位,部分地区下调开工率,抵消江西冶炼厂复产带来的增量。预估2月份精锌产量环比减少1.2吨至48.4万吨左右,日均环比上涨4.9%。(安泰科)

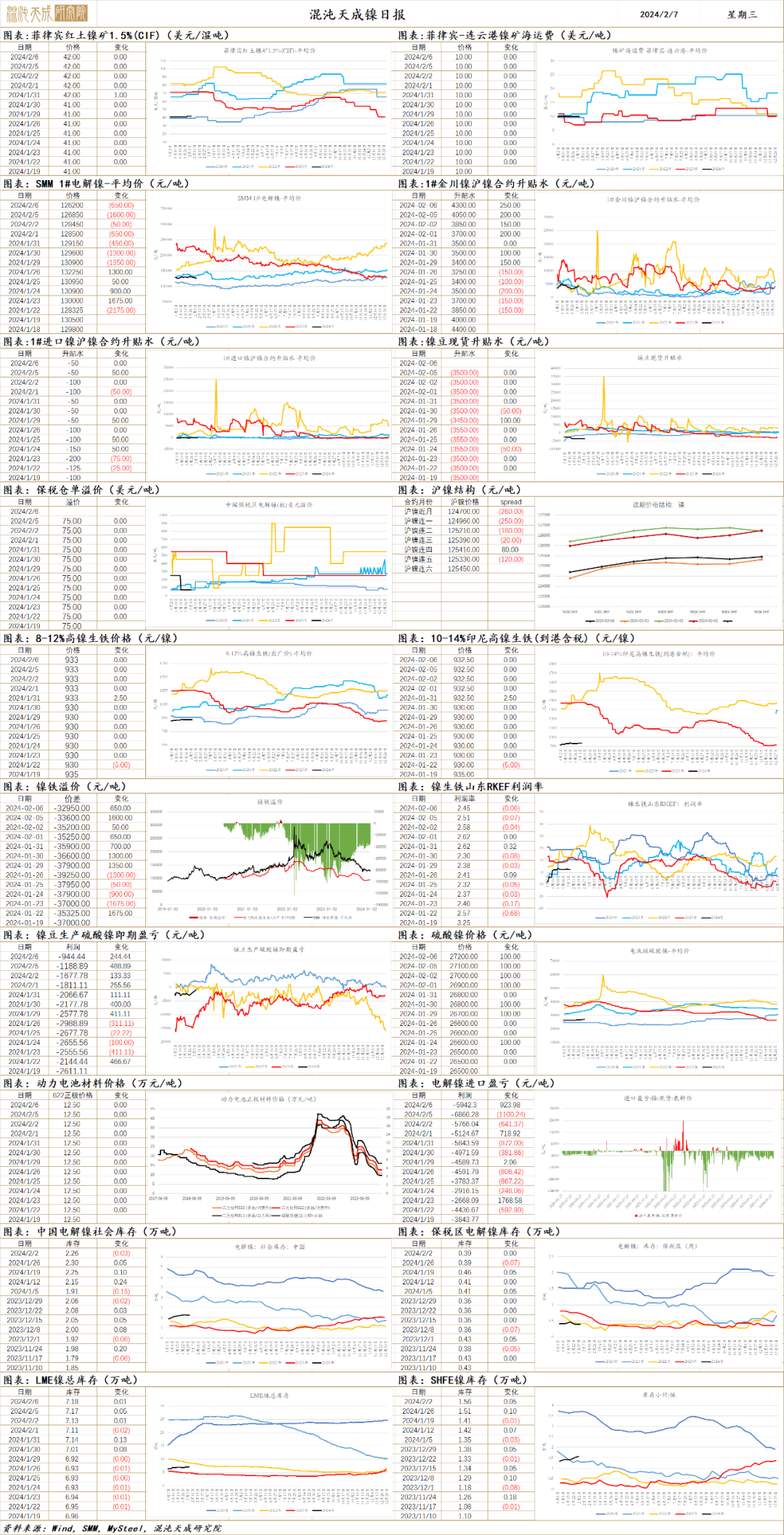

镍

镍 2023.02.07

一、市场观点

宏观上的驱动减弱,美联储3月降息几无可能,上周美国非农数据大超预期,美元指数显著走强,有色金属板块整体走弱,镍的过剩格局未改,震荡偏弱运行。

供给端,国内精炼镍供给过剩局面未见改善,1月份国内精炼镍开工率与产能利用率维持较高水平,产量达22729吨,同比增加50.32%。2月预计产量24250吨,同比增加41.56%。矿端随着价格的不断下跌,供给端的负反馈正在扩大,目前澳大利亚镍矿压力最大,近日镍生产商Wyloo Metals Pty Ltd.、必和必拓以及First Quantum Minerals都有关闭矿山或预计减少镍矿供应的声明。新喀里多尼亚镍矿商Prony面临资金困境。而印尼镍矿商协会秘书长表示,LME镍价跌破15000美元,印尼矿山将无法覆盖其成产成本,并向政府提出多项稳定镍价的建议。但目前供应端的负反馈走的并不顺畅,印尼RKAB事件基本平息,对镍的供给并未带来严重影响。价格方面,菲律宾1.8%品位镍矿每湿吨降价5美元至75美元/湿吨,首次跌破80美元。1.5%品位红土镍镍矿则上升1美元至42美元/湿吨。高品位镍矿价格明显下降,镍价成本支撑有所减弱。镍铁方面,2023年印尼镍铁出口量大增47.6%至853.2万吨,其中出口中国镍铁量837万吨,同比增加48.9%。近期镍铁价格在相对低位持续震荡,昨日高镍生铁指数-0.1至932.5元/镍。

需求端,临近春节不锈钢市场成交维持低位,新能源三元装机暂无显著改观,尽管新能源汽车产销尚可,但电池装机弱于新能源汽车产销增速,电池原料方面,2023年12月份全国硫酸镍产量为3.10万金属吨,全国实物吨产量14.08万实物吨,环比下降14.32%,同比降低17.58%。12月,受年底下游前驱体主动去库及订单量走弱同步影响,下游对硫酸镍需求整体缩减,负反馈至上游盐厂端。导致临近春节市场现货难求。而部分三元前驱体企业对于硫酸镍现货仍存采购需求,近日硫酸镍现货价格有所走高。

观点维持,虽然供给端的负反馈正在形成,但过剩出清量级不足,需求疲弱,过剩格局未改,宏观情绪不佳,不排除镍价继续下探可能,由于估值已经不高,逢反弹轻仓做空为主,节前了暂且观望也可。密切关注过剩产能退出情况,及印尼选举结果对镍产业政策的影响情况。

二、消息与数据

1、【法国仍寻求达成协议 以挽救新喀里多尼亚镍产业】法国财政部周一表示,法国将继续谈判至2月底,以拯救法属新喀里多尼亚的镍产业。上个月有关谈判没有达成协议,以填补该地区镍加工设施的巨大资金缺口。新喀里多尼亚拥有丰富的镍资源,但高昂生产成本和政治紧张局势使当地三家镍加工厂濒临倒闭。(文华财经)

2、【2023年印尼镍铁出口量853.2万吨,同比增加47.6%】据印度尼西亚海关数据统计,2023年12月印尼镍铁出口量83.8万吨,环比增加5.7%,同比增加48.4%。其中,12月印尼出口至中国镍铁量82.7万吨,环比增加6.5%,同比增加48.8%。2023年1-12月印尼镍铁出口总量853.2万吨,同比增加47.6%。其中,出口至中国镍铁量837万吨,同比增加48.9%。(Mysteel)

3、【沪镍库存继续累积 增至逾三年新高】伦敦金属交易所(LME)公布数据显示,上周伦镍库存呈区间波动格局,整体小幅回升,最新库存水平为71,724吨,增至逾一年新高。上期所公布的数据显示,2月2日当周,沪镍库存继续累积,周度库存增加3.32%至15,622吨,刷新逾三年新高。(文华财经)

4、【1月国内精炼镍产量同比增加50.32%】 据Mysteel调研全国16家样本企业统计(比上月新增1家),2024年1月国内精炼镍总产量22729吨,环比减少6.88%,同比增加50.32%。目前国内精炼镍企业设备产能31467吨,运行产能29467吨,开工率93.64%,产能利用率72.23%。2024年2月国内精炼镍产量预计24250吨,环比增加6.69%,同比增加41.56%。(Mysteel)

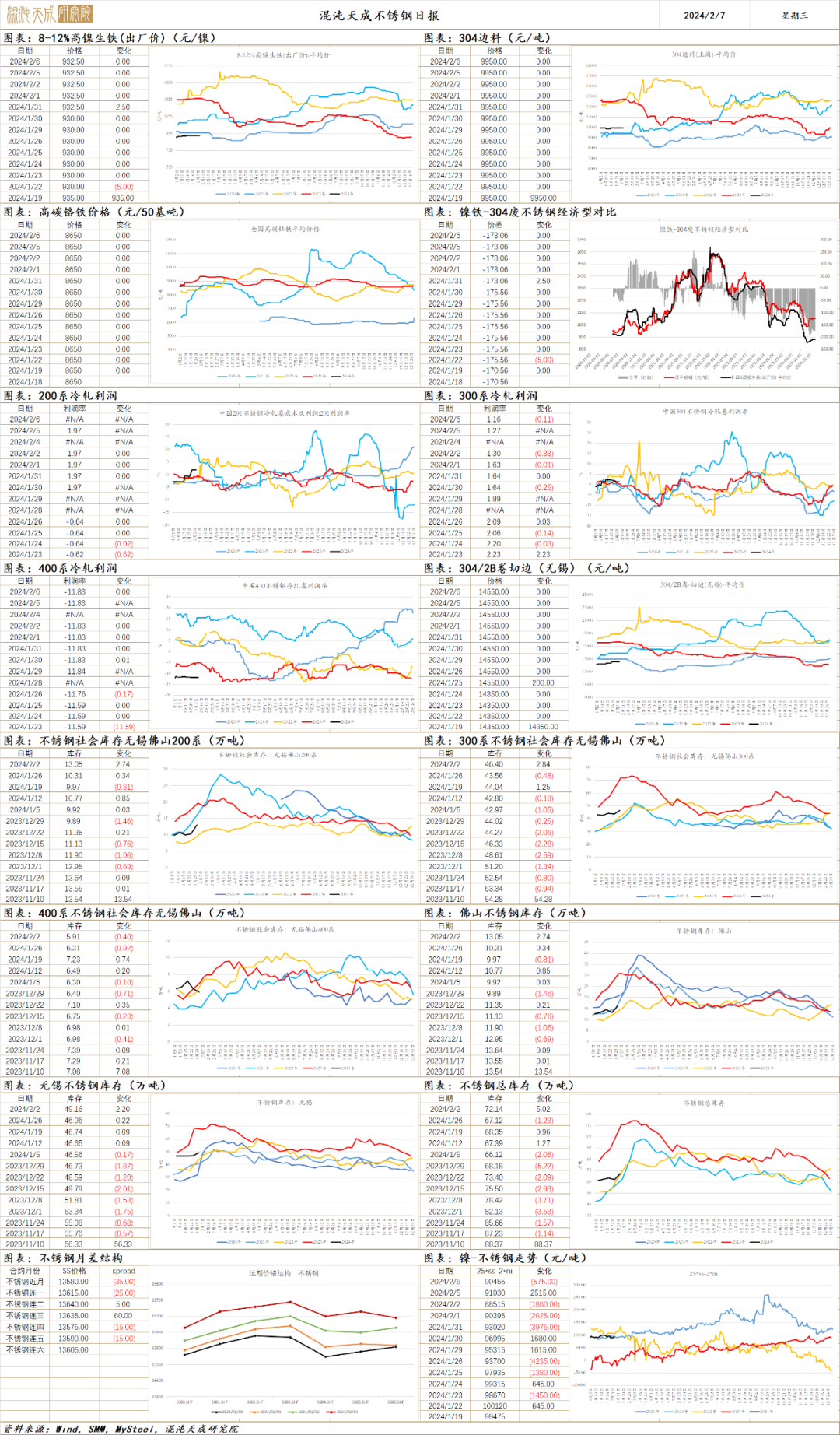

不锈钢

不锈钢 2023.02.07

一、市场观点

宏观情绪偏弱,国内股市大幅下跌,海外美国非农数据超预期,美元表现强势,有色整体偏弱,产业角度,不锈钢利润尚有约300元/吨,不锈钢弱势运行。

供应端,国内不锈钢产量略有下降,预计2月降幅更为明显,1月份不锈钢产量274.1万吨,环比减少7.51%,同比增加14.86%。2月排产256.87万吨,环比减少6.28%,同比减少8.49%。印尼方面RAKB审批事件扰动平息后,产量持续释放,1月印尼粗钢产量45万吨,环比增加11.1%,同比增加58.8%。2月排产45万吨,月环比持平。

原料端,矿端菲律宾1.8%品位镍矿每湿吨降价5美元至75美元/湿吨,首次跌破80美元。1.5%品位红土镍镍矿则上升1美元至42美元/湿吨。高品位镍矿价格明显下降,镍价成本支撑有所减弱。近日镍铁价格在底部震荡,高镍生铁指数-0.1至932.5元/镍。印尼NPI FOB指数上周+0.1至112.8美元/镍。高品位红土矿继续下行,全产业的利润压缩空间越来越小。

本周不锈钢部分贸易商和下游加工企业已进入春节假期,现货市场成交较为冷清。昨日全国304不锈钢冷轧卷盘面平均利润-16元至161元/吨,近日不锈钢原料成本有所上升,盘面利润略有收缩。

不锈钢的观点维持不变,产能充裕,需求淡季,近日宏观预期消化,供给端扰动平息,价格震荡偏弱,不锈钢利润尚存,空单尚可谨慎持有。密切印尼政策的变化。

二、消息与数据

1、【盛德鑫泰:在手订单相应增加 不锈钢产出量较同期增约111.5% 2023年净利预增36.15%-56.57%】2月6日,盛德鑫泰告别了此前的七连阴,出现了上涨,截至6日日间行情收盘,盛德鑫泰涨0.32%。盛德鑫泰1月19日发布的2023年业绩预告显示:根据公司未经审计的初步测算结果,2023年度归属于上市公司股东的净利润预计为10000万元-11500万元,同比增长36.15%-56.57%。(上海有色网)

2、【1月不锈钢粗钢产量与2月排产调研结果】据Mysteel统计,2024年1月国内43家不锈钢厂粗钢产量274.1万吨,月环比减产22.26万吨,月环比减少7.51%,同比增加14.86%。2月排产256.87万吨,月环比减少6.28%,同比减少8.49%。1月印尼粗钢产量45万吨,月环比增产4.5万吨,月环比增加11.1%,同比增加58.8%;2月排产45万吨,月环比持平。(Mysteel)

混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。

在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。

中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。

中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。

我们关于商品研究提升的三点结论:

第一是要提高研究效率:要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

24小时热点