Mysteel:建筑原材料周报(2.26 -3.1)

核心观点

基本面情况

上周建材价格普遍下跌,其中全国螺纹钢均价周环比下跌38元/吨至3980元/吨的水平,成交整体表现一般。基本面方面,供给端随着元宵节后短流程钢厂陆续复产,华东、华南以及西南地区螺纹钢产量回升。不过由于当下高炉企业复产意愿较差,供应端增量整体表现一般,同比依旧处于低位。需求方面上周部分终端开始复工,但较为有限,仅周中有少量投机需求出现,整体需求表现不及预期,基本面继续维持供需双弱,且库存处于持续累库过程中,对于钢价形成压制。原料端,目前煤炭第四轮提降落地,而铁矿价格也呈现走弱趋势,对钢价支撑有所减弱。而宏观方面市场仍对两会存在预期。综合来看,上周螺纹现货价格偏弱运行主要是成本支撑减弱、基本面偏弱所致。

目前钢厂处于复工复产阶段,且随着焦炭提降落地以及铁矿高位回落,钢厂利润有所修复,钢厂产量或继续回升。目前数据显示,钢材总库存位于近年相对高位,因此高供给或对螺纹钢价形成一定压制。而需求方面,随着下游开工推进,市场活跃度逐步恢复,需求有所释放,但后期需求强度以及持续性尚未可知,需求能否承接供给增量以及库存能否顺利去化仍有不确定性,钢价缺乏较强推动力,但因为临近两会,宏观情绪尚可,价格下行空间有限,在基本面整体偏弱以及宏观情绪尚可的情况下,预计短期螺纹钢价格或区间震荡运行。

建筑业方面

核心观点:上周建材消费环比增长64.93%,建材消费量环比上升,但比上周有所下降,主要是短期来看,目前电炉复产在即,但部分高炉有减产情况,产量维持低位;节后需求整体恢复并不乐观,尤其是新开工及复工数据偏差。

截至2月27日,上周全国水泥出库量57.01万吨,环比上升80.2%,年同比下降87.4%,农历同比下降29.9%;基建水泥直供量11万吨,环比上升266.67%,年同比下降92.25%,农历同比下降31.25%。

截至2024年2月28日,据百年建筑网调研,上周全国砂石矿山和加工厂样本企业总开机率为42.13%,周环比上升10.44个百分点。且据百年建筑网测算,本周砂石矿山和加工厂样本企业产能利用率为19.77%,周环比上升5.49个百分点。

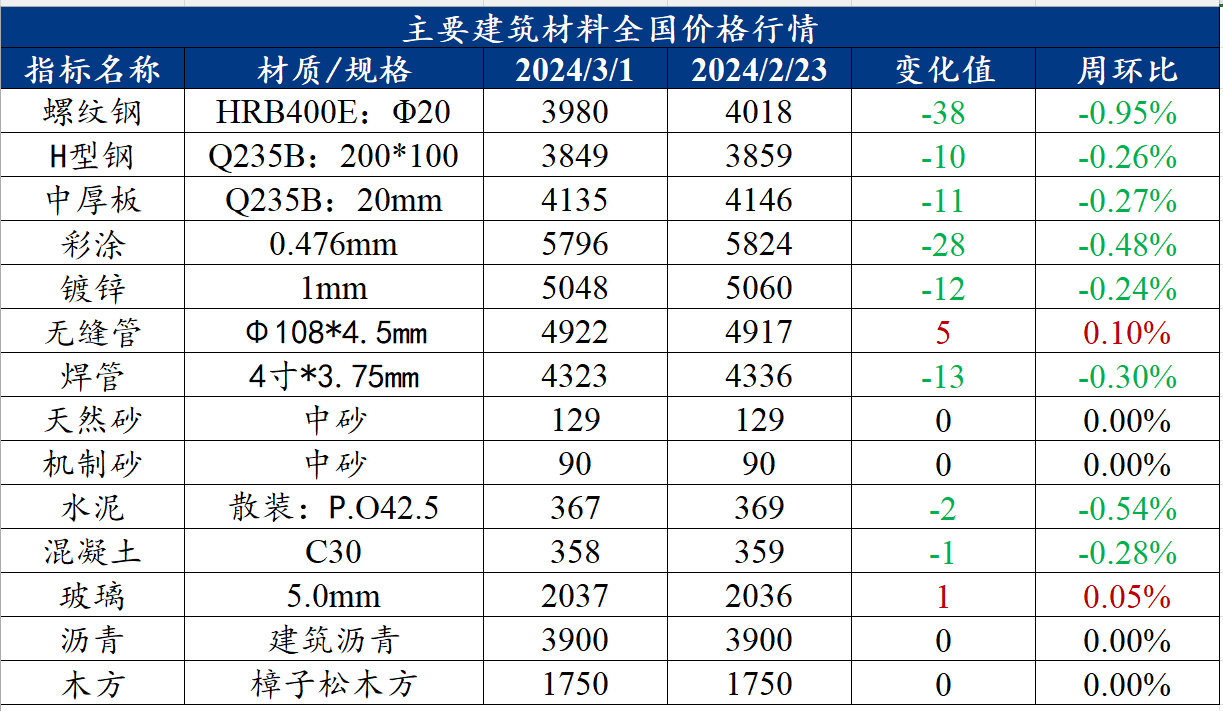

一、建筑材料价格行情

二、建筑材料行情分析

(一)钢材

1. 建筑钢材

核心观点:上周螺纹钢价格偏弱运行,预计本周螺纹钢价格或将区间震荡运行

上周螺纹钢复盘分析

上周建材市场普遍下跌,全国螺纹钢均价周环比下跌38元/吨。元宵节后,仅部分项目恢复施工,新开工项目相对有限,在库存高位且原材下行的压力下,建筑钢材价格震荡下行。

供应方面,上周小样本建材产量288.69万吨,环比回升9.55%,产量整体回升。螺纹方面,随着元宵节后短流程钢厂陆续复产,华东、华南以及西南地区螺纹钢产量回升。不过由于当下高炉企业复产意愿较差,供应端增量整体表现一般,同比依旧处于低位。

库存方面,上周库存924.76万吨,周环比增加9.42%。以螺纹钢为例,从三大区域来看,华东、北方和南方周环比分别累库39.38万吨、23.34万吨和16.89万吨;从七大区域来看,所有区域均呈现累库状态。

需求方面,上周部分终端开始复工,但较为有限,仅周中有少量投机需求出现,整体需求表现不及预期。

心态方面,上周终端需求启动缓慢,市场情绪谨慎,部分商家对需求恢复情况存疑,出货意愿较浓。

本周展望

目前钢厂处于复工复产阶段,且随着焦炭提降落地以及铁矿高位回落,钢厂利润有所修复,钢厂产量或继续回升。目前数据显示,钢材总库存位于近年相对高位,因此高供给或对螺纹钢价形成一定压制。而需求方面,随着下游开工推进,市场活跃度逐步恢复,需求有所释放,但后期需求强度以及持续性尚未可知,需求能否承接供给增量以及库存能否顺利去化仍有不确定性,钢价缺乏较强推动力,但因为临近两会,宏观情绪尚可,价格下行空间有限,

在基本面整体偏弱以及宏观情绪尚可的情况下,预计短期螺纹钢价格或区间震荡运行。

2. 中厚板

核心观点: 上周中厚板价格窄幅震荡,预计本周中厚板价格或将窄幅震荡运行

上周中厚板复盘分析

上周中厚板市场整体价格窄幅震荡,全国中厚板均价4135元/吨,周环比下跌11元/吨,整体成交情况表现一般。

供给方面,上周开工率83.08%,周环比上升6.16%;钢厂周实际产量145.24万吨,周环比增加4.15万吨,检修钢厂陆续恢复正常生产,产能利用率和产量小幅回升。

需求方面,部分区域环保限产等原因下游开工受限,终端需求恢复缓慢,期货弱势震荡市场情绪谨慎为主,贸易商补库积极性一般。

库存方面,全国中板库存总量为319.90吨,环比上升3.10万吨,其中华北区域增量最多。

本周展望

上周中厚板市场整体价格窄幅震荡,整体成交情况表现一般。上周钢厂产量上升4.15吨,生产积极性表现小幅上升。资源方面,上周社库加厂库减少0.31万吨,社会库存小幅增加。需求方面,上周中厚板消费量为144.93万吨,环比上升25.99万吨,消费量月环比减少9.6%。下游采购节奏积极性表现一般。市场情绪面方面,贸易商整体短期看空为主。综合来看,预计本周国内中厚板行情或将窄幅震荡运行。

(二)其他建材

1. 水泥

周度观点:上周全国水泥价格稳中偏弱运行,预计本周水泥行情或将偏强运行

上周水泥复盘分析

上周全国水泥价格稳中偏弱运行。

供应方面,全国水泥熟料产能利用率31.82%,周环比上涨0.86个百分点。其中华东地区产能利用率环比下降0.59个百分点,华东江苏、浙江地区厂家逐步开窑生产,因此产能利用率有所小幅上升。华中地区产能利用率环比上升5.12个百分点,华中河南地区工地陆续复工,熟料厂家开窑生产,产能利用率小幅上升。西南地区产能利用率环比上升1.45个百分点,工地陆续复工,熟料厂家开窑生产,产能利用率小幅上升。

库存方面,全国水泥熟料库容比65.49%,周环比下降1.61个百分点。其中华东地区熟料库存环比下降0.01个百分点,春节期间,华东各省市熟料企业大部分还处于停窑期,消耗库存为主,因此熟料库存环比下降。华南地区熟料库存环比上升1.1个百分点 ,近期广西水泥外发减少,当地的水泥企业多以本地销售为主,因此熟料库存整体大稳小动。西南地区熟料库存环比下降1.52个百分点 ,川渝地区近期市场需求一般,库存小幅下降,整体库存大稳小动。

需求方面,上周全国水泥出库量57.01万吨,环比上升80.2%,年同比下降87.4%,农历同比下降29.9%;基建水泥直供量11万吨,环比上升266.67%,年同比下降92.25%,农历同比下降31.25%。

(1)局部极端天气,需求恢复缓慢

元宵节前后,局部甚至冻雨、暴雪等极端天气,不利于项目推进,下游需求基本维持春节期间的情况,短期内暂无好转迹象。现在主要是少量基建项目春节不停工,托底内需,并且随着气温回升,部分开工培训完已经开始少量采购;房建方面持续低迷,商混企业今年复工时间有延后。局部地区因为大雪搅拌站堆棚垮塌,预计3月末才能恢复重建开始补库。据山东水泥企业反馈,日均出库量1000吨左右。青岛地铁6号线一期有序推进,港口、医院、创新基地等项目人员陆续到位,并开始安全培训,已经通知3月初正式供货。商混企业现在停工较多,活动板房都被压塌,3月初要先进行恢复重建。

(2)开复工高但劳务上工率不及预期

截至2月27日(农历正月十八),百年建筑调研全国10094个工地开复工率39.9%,农历同比增加1.5个百分点;劳务上工率38.1%,农历同比下降5.2个百分点。其中,房地产项目开复工率35.7%,环比增加22.6个百分点;劳务上工率37.0%,环比增加22.9个百分点;非房地产项目开复工率41.5%,环比增加28.6个百分点;劳务上工率38.4%,环比增加22.4个百分点。各大施工单位普遍反映开工率尚可,但是建筑实物量整体低于去年,主材消费量农历同比减少约30%,实物量下降的主要因素包括:新项目总量减少且开工进度慢于去年,部分地区特定的续建项目暂缓施工。据贵州施工企业反馈,有12个项目,目前开了3个项目,主要是一些收尾的房地产项目,其他的项目都因为材料款没有付而暂停的。今年比往年都要差,项目复工都是问题,材料商没拿到钱,是坚决不供材料,开复工压力都很大。之前中了个贵阳火车站棚改项目,据说投资1200亿资金,业主方现在还没有说动工,还不知道能不能开。

目前局部市场新规更加复杂,在过去的建设中,一些项目存在质量不达标、安全隐患较多的问题,给居民生活带来了不小的隐患。强抓项目施工过程的同时也要求控制质量,确保项目建设高质高效、安全顺利推进。据南京施工企业反馈,南京江北新区项目复工需经过区质安监站检查方可复工,但今年新规定较去年更加繁杂,要求连续三天,每天不少于两小时的三级安全教育视频及至少单个项目30人的体检报告,以上要求满足并上传指定网站以后才会约到检查组到场检查,并完善开复工申请报告后方可大量上人、机械、材料。目前受此影响,南京区域项目工程开复工率仍未出现明显上升。

本周展望

年后各地气温回升,施工企业陆续开工并正常推进,但今年项目进展整体慢于预期,水泥需求未起。后期随着3月进入传统施工旺季,下游需求或有明显回升。

2. 混凝土

周度观点:上周混凝土价格平稳运行,预计本周混凝土行情或将偏强运行

上周混凝土复盘分析

上周混凝土价格偏弱运行。

供应方面,全国506家混凝土产能利用率为1.02%,较上期提升0.42个百分点,同比去年节后第二周降低6.79个百分点。华北、华中地区雨雪天气影响,市场虽有恢复但提升有限,南方地区项目受资金影响较大,市政类项目恢复也不及预期。

发运方面,全国506家混凝土发运量为发运量为20.41万方,环比提升70.44%。分区域来看:华东地区发运量环比提升57.68%。浙江宁波、温州、杭州三地项目普遍恢复较好,混凝土企业基本已恢复正常生产;江苏部分地铁项目春节期间未停工,但是所需混凝土仅是零星;安徽高速、高铁项目恢复较快,合肥机场新建项目春节期间未停工,整体反馈比往年同期恢复更慢;山东地区项目陆续开工,房建新开工较少,头部混凝土企业在手30个房建项目,但是以安置房项目为主。华南地区发运量环比提升159.71%。广东部分项目受劳务到位率影响启动较慢,近期复工项目以厂房类的居多,今年预计有十几个科创园项目启动会拉动一定需求量。目前回款珠三角反馈在4-5成,略有回升,大湾区在5-6成。华北地区发运量提升147.12%。北京地铁类项目要求2.20陆续复工,2.25号全面复工,企业供应略有恢复,提升一般;房建反恢复情况较差,回款较节前略有好转,5成左右;河北地区元宵节后工地陆续复工,搅拌站恢复正常供应,部分项目(道路类)初四恢复施工,回款较年前没有明显改善,企业以供应老项目为主,近期环保预警对工地恢复也有一定影响。华中地区发运量环比降幅为47.4%,河南近期受强降雪天气影响,下游施工复工晚于同期,湖北、湖南均受到冻雨及降雪不同程度影响,预计在3月10号以后陆续恢复。华中各省回款情况整体反馈较差,平均不到4成。西北地区发运量提升110.71%,现在市政类项目开工为主,工人陆续到位,但暂时涉及太多材料采购,混凝土零星发运为主,受资金影响,暂无新项目招标,头部企业在手订单同比降幅明显。

本周展望

根据最新的天气预报情况,北方大部降雪基本结束,南方局地雨水频繁,市场恢复不及预期,近期百年建筑网进行第二轮施工项目调研,市场普遍反馈复工进度不是很明显,市政和基建的项目大多在准备复工资料;高速项目材料下周开始恢复正常施工,从调研数据来看,目前整体回款情况较预期差值较大,预计3月上旬市场才会恢复。

(三)建筑行业动态热点信息一览

建筑业

2月27日,住房城乡建设部下发通知,要求各地科学编制2024年、2025年住房发展年度计划。各地要科学编制规划,认真组织实施,根据人口变化确定住房需求,根据住房需求科学安排土地供应、引导配置金融资源,实现以人定房,以房定地、以房定钱,促进房地产市场供需平衡、结构合理,防止市场大起大落。

2月27日,住房城乡建设部党组书记、部长倪虹主持召开服务“双循环”建设企业座谈会。会议要求,要立足于国内大循环,在提升发展质量上做文章。以系统推进好房子、好小区、好社区、好城区“四好”建设为契机,大力推动建筑业供给侧结构性改革,大力推进科技创新,巩固世界领先技术、集中攻关“卡脖子”技术、大力推广惠民适用技术,营造诚实守信、公平竞争的市场环境,为全社会提供高品质建筑产品,让人民群众住上更好的房子。

2月29日,融360数字科技研究院对全国45个重点城市房贷利率的监测数据显示,2024年2月,全国首套房贷款平均利率为3.64%,环比下降24BP,同比下降43BP;二套房贷款平均利率为4.19%,环比下降26BP,同比下降75BP。全国首套房贷利率除了北京仍维持在4%之上之外,其他地区的房贷已经全部“奔三”。

3月1日,根据中国房地产指数系统百城价格指数对全国100个城市新建、二手住宅销售市场及50个城市租赁市场的调查数据,2024年2月,百城新建住宅平均价格为16267元/平方米,环比上涨0.14%,涨幅较1月收窄0.01个百分点;同比上涨0.57%。(中指院)

如需建筑材料周报详细版,欢迎各位行业伙伴随时联系或添加我们的企业微信。感谢阅读!

24小时热点