【宏观早评】CPI略微超预期,金银小幅调整

宏观&金工早评 | 2024年3月13日

品种:股指、贵金属、航运、基差、金工

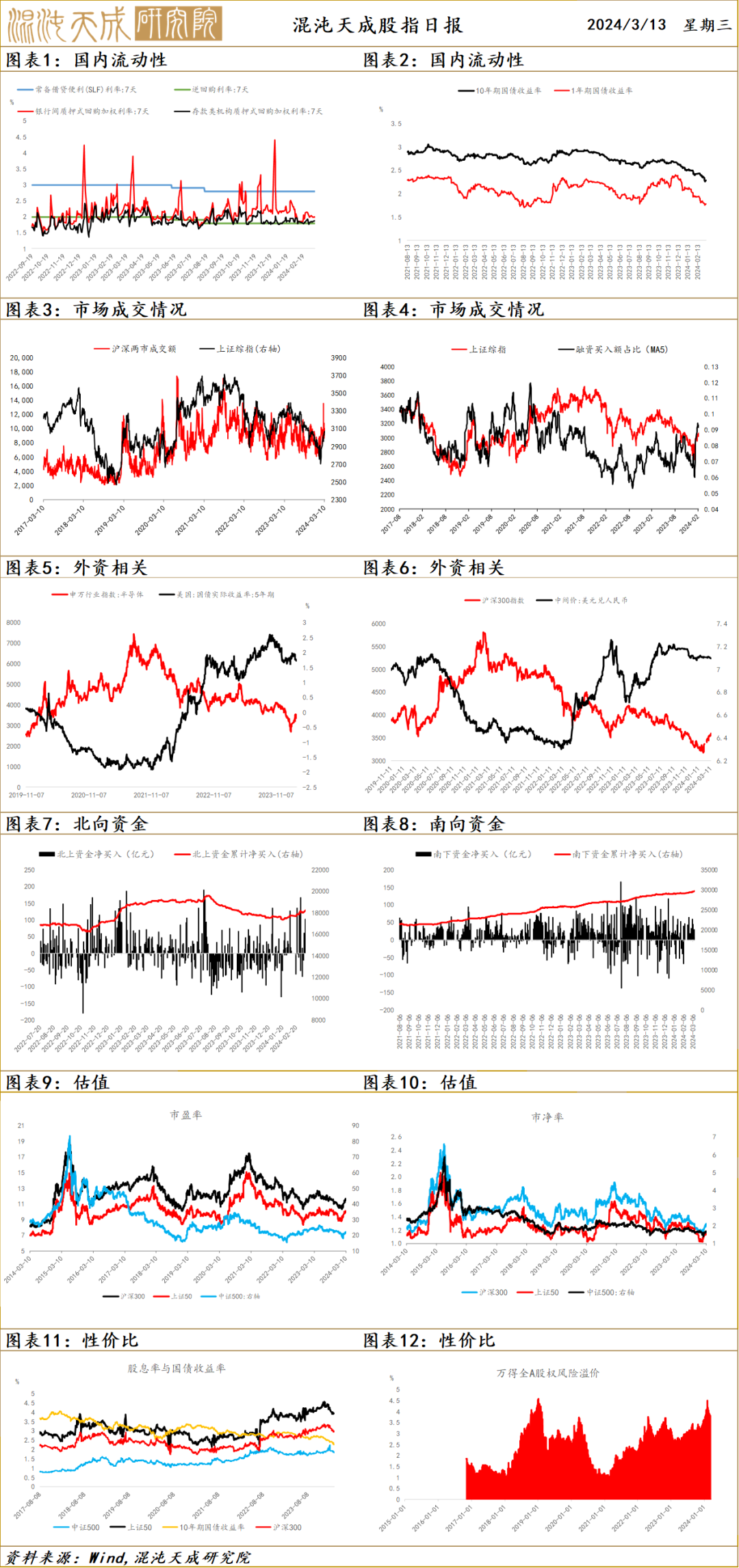

股 指

A股全天震荡分化,创业板指延续反弹,沪指调整,高股息跟30Y一起下跌,消费崛起,看起来像是交易复苏的样子,我更倾向于是行业轮动到消费所导致了。

盘面看,上证指数走出了一个上升旗形,这里要么是一波加速上去然后大调整,要么下破完成小调整整固下再上。用瑞银的测算方法去看几个宽基ETF的成交话,3000点以上GJD似乎仍然在持续买入,这也可以解释为何3000点附近没有大调整,因为抄了底的GJD没有止盈的意愿,而市场话的资金在3000附近放量追进来,好歹得涨个100-200点才会有止盈落袋的意愿。

中长期来看,我们对这波行情定义为周线上的波段,其实现在上证指数,上证50连周线的MA5都没破呢,一般回踩下周线的MA10都算正常,就算有调整,没啥好恐慌的。

我们看这轮触底反转行情的最大逻辑,就是应该会持续出现搞活,搞好资本市场的表态、政策、制度建设等动作,搞活市场是政治任务,不然换村长干啥;上一任ZJH领导的上任带着的任务是融资支持实体经济,尤其是科技创新企业的发展,这在当时的卡脖子的国际环境下有他的道理,过去几年A股融资规模冠绝全球,也算是对这个任务做了交代,后果是连跌三年,在全球牛市的背景下跌出了流动性危机,下跌过程也顺带把股市的各种制度性问题一股脑的暴露出来;这一任的职能,严加监管市场,解决融资投资失衡问题,着重抬高投资功能,这才能实现私人部门的财富保值增值功能,缓解地产基建外需下滑背景下的全社会资产负债表收缩压力。

此前一度跌倒2600点的杀跌,基本把市场对经济日本化的悲观,对国内产能过剩的悲观,对国际形势的悲观,对抱团问题的悲观,对市场制度的悲观等等等,各种利空都给展现出来了,愿意买单这些利空的该卖的都卖了,不想卖的很多也被动的因为杠杆问题被打爆了,这使得市场的筹码结构很干净,愿意在底部接筹码的很多都是有长期持有意愿的,而非短期投机者,这就导致整个市场的投机者持仓占比不会很高,这种格局只要没有新的超级大利空出现,大方向我是不会看空的,充其量看个短期调整,然后等待新的利多出来之后继续上涨,这也是我们为何会说今年的A股会很像去年的铁矿。

上涨空间上,连跌3年,底部又实现了比较大的出清,迎来的反转,只涨一个月也少了,一个周线的波段差不多是季度级别的尺度,具体如果我们去看周线的话,23年1月份打出来的3400点,对应着国内的强复苏预期,这个估计得等到海外降息才能破,海外不降息,仅靠国内托底的政策,经济充其量稳住,大概率很难显著复苏,3400点往下看3200-3300左右的印花税高点,在经济托底政策和制度建设优化助推下,我觉得是可以期待的,节奏上,上行过程难免会有调整,但风险更多集中在中小盘上,大盘股我觉得就算会跟着调整,但空间不会太大。

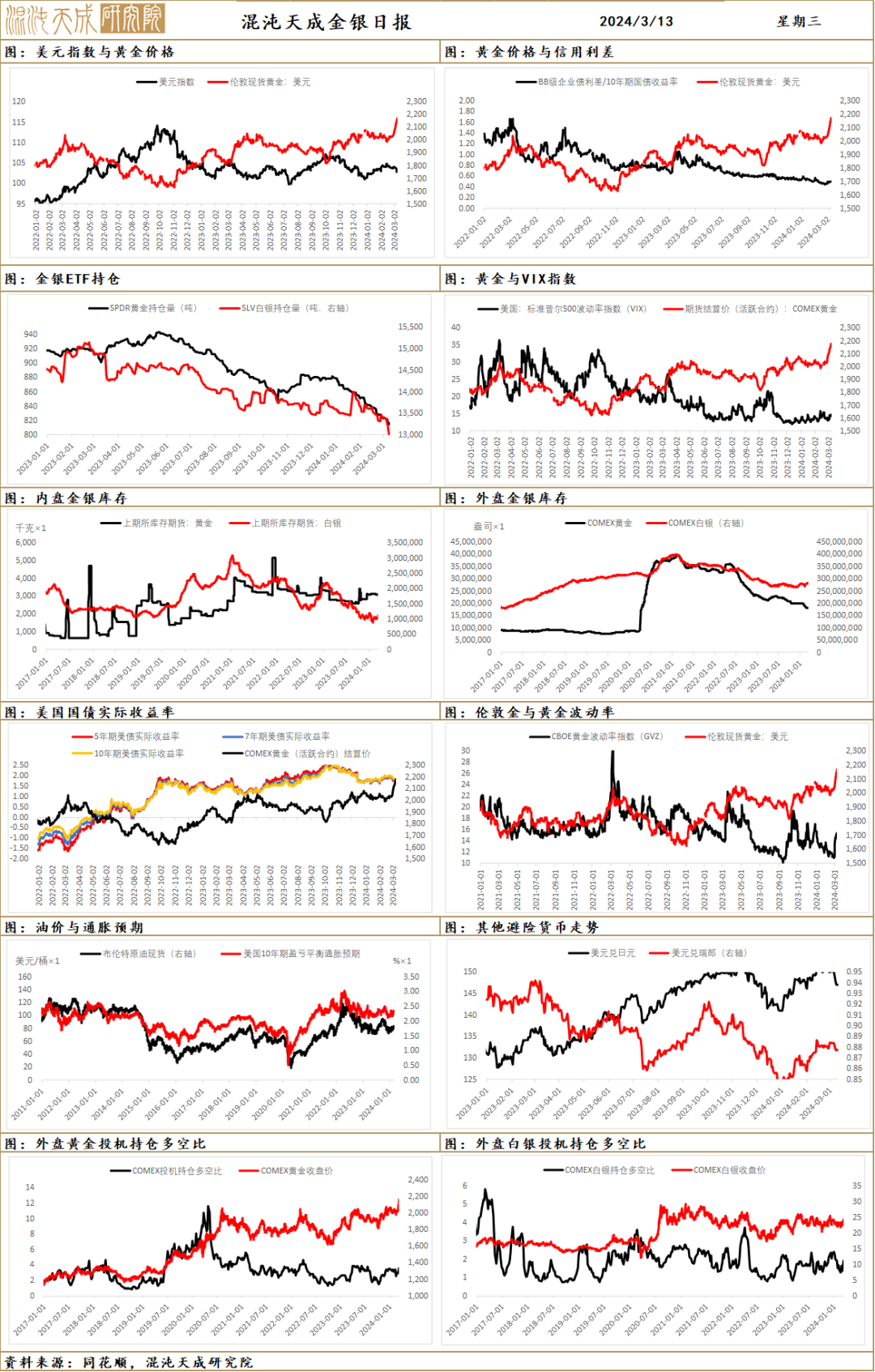

贵金属

美国2月CPI同比录得3.2%,高于市场预期的3.1%,但核心CPI同比继续下行至3.8%,为2021年5月以来新低。此次通胀反复的主要推动因素源于能源和交通项,而其他分项依旧保持降温趋势。数据公布后,市场对于美联储的降息预期变化不明显,依旧押注6月降息,因为毕竟未出现大超预期的情况。且现阶段“不着陆”和“硬着陆”的交易比“软着陆”更能左右市场,那么经济数据的好坏可能比基本符合预期的通胀数据影响更大。

上周五英伟达的走低带动整体美股开始出现向下拐头的趋势,这也再一次增加了市场的风险性,而随着甲骨文超预期的财报数据和英伟达的小幅回升,美股扭转了下跌趋势,但关于美股的整体风险性依旧保持,风险性一旦加大将推动金价。

昨晚的十年期美债拍卖结果似乎也不尽如意,竞拍倍数有所下降,且间接得标率仅64.3%,远低于上个月的71%,10年期美债利率出现上行。美联储流动性工具BTFP已经撤除,而安全垫隔夜逆回购已不足5000亿美元,介于市场对于日本央行可能在3月议息会议上结束负利率的预期,全球的流动性开始出现紧缩的趋势,随之而来的风险性也将到来。

超预期的通胀数据对金价造成了一定的回调压制,但周内还将公布美国2月零售销售和工业生产数据,更能体现经济的走势来印证是否具备“不着陆”的预期。随着全球流动性趋紧担忧的上行,市场较为谨慎,金价中枢和支撑位都有所上移,长期依旧保持低位看多。

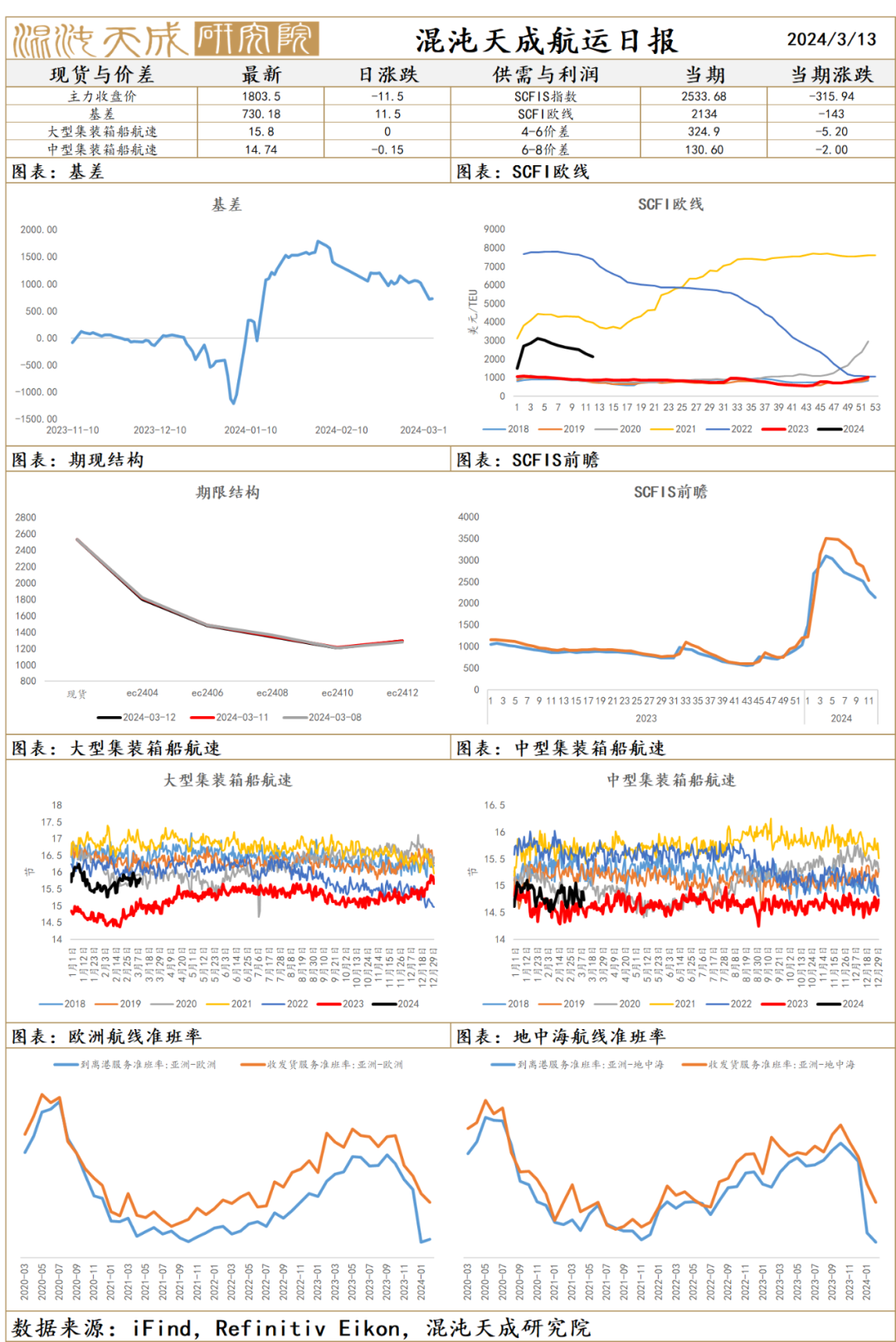

航 运

从数据上来看,最新一期SCFIS欧线指数为2533.68,环比下跌11.1%。

从事件驱动上来看,目前红海航线无法恢复,但在绕行的情况下边际影响有限。达飞将再次尝试通行红海,若成功将会扭转目前的逻辑。斋月期间停战证伪,按照过去斋月的情况来看冲突甚至可能升温。交易所目前连续提保和限制单日开仓数量,流动性受限,需要注意风控。

从交易上来看,交割逻辑可以考虑逢低做多,价差机会可关注6-10的机会。

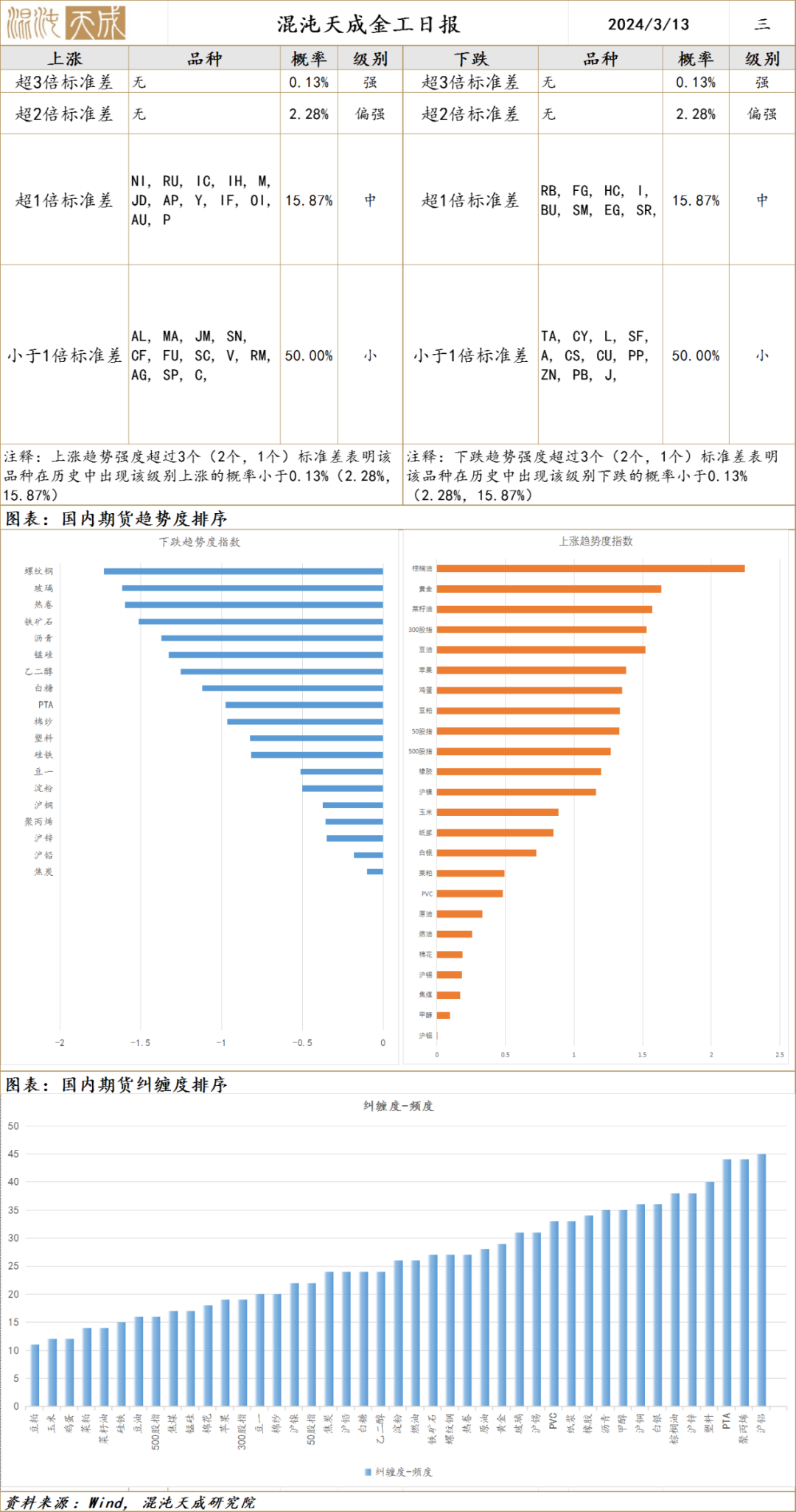

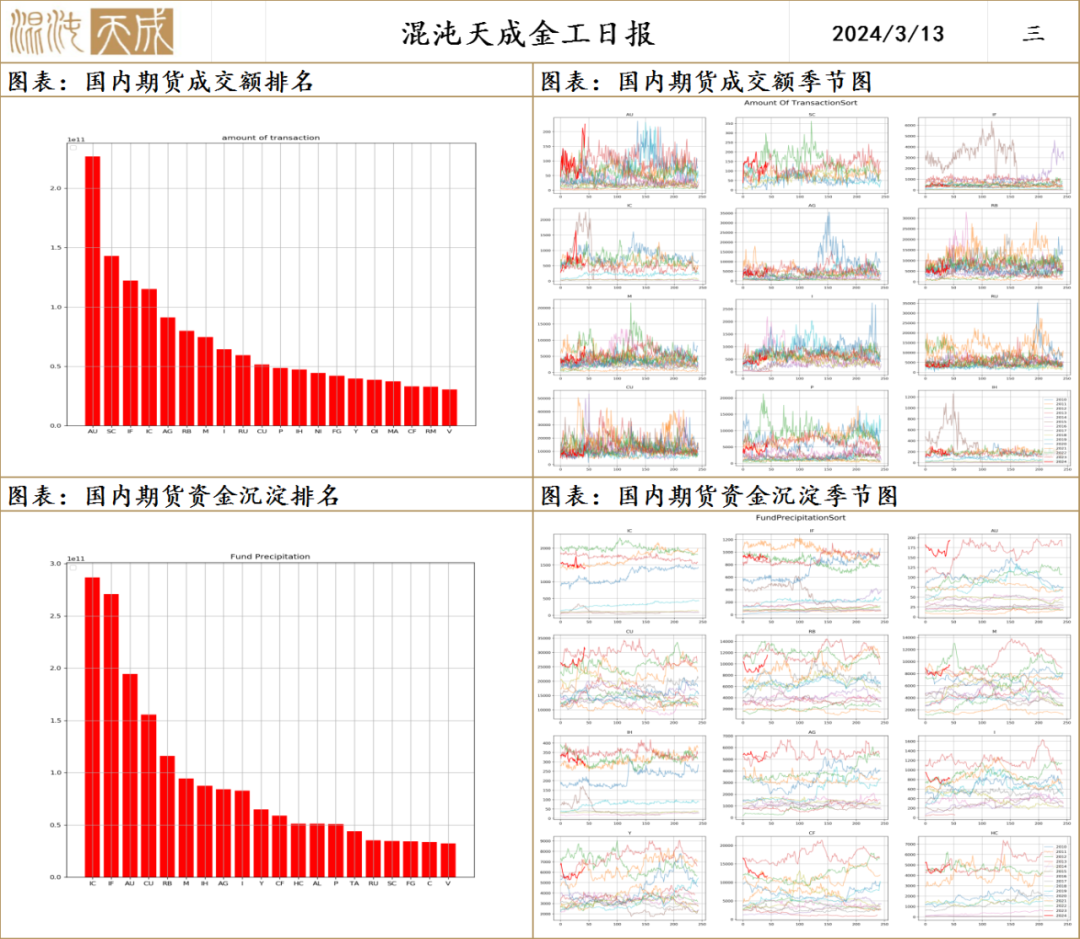

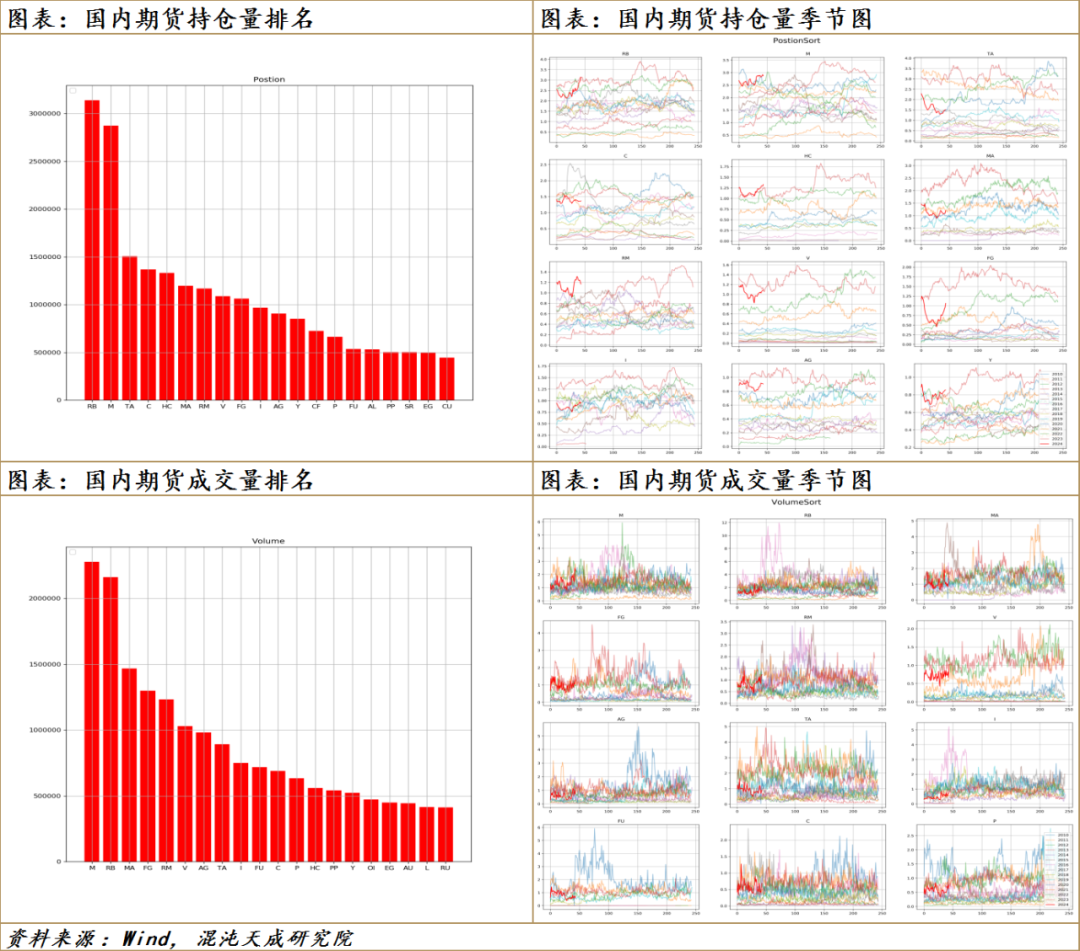

金 工

期货趋势日评

无品种处于2倍标准差的下跌行情中。

RB, FG, HC, I, BU, SM, EG, SR, 等品种种处于1倍标准差的下跌行情中。

无品种处于2倍标准差的上涨行情中。

NI, RU, IC, IH, M, JD, AP, Y, IF, OI, AU, P等品种处于1倍标准差的上涨行情中。

期货纠缠度

纠缠度最低的品种是:豆粕纠缠度11,鸡蛋缠度12,玉米纠缠度12。

纠缠度最高的品种是:沪铝纠缠度45,聚丙烯缠度44,PTA纠缠度44。

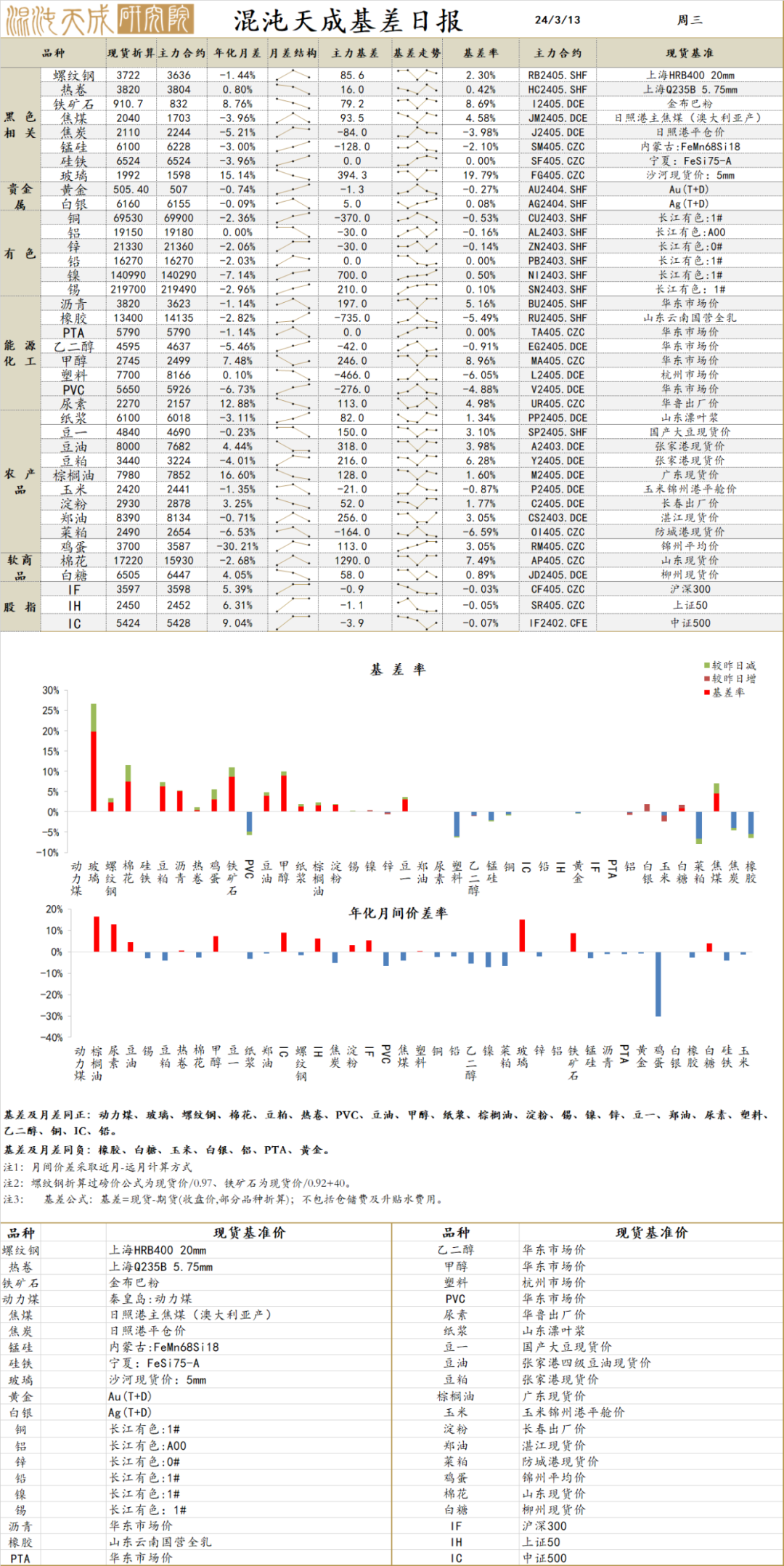

基 差

混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。

在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。

中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。

中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。

我们关于商品研究提升的三点结论:

第一是要提高研究效率:要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

24小时热点