期债 升势仍可保持

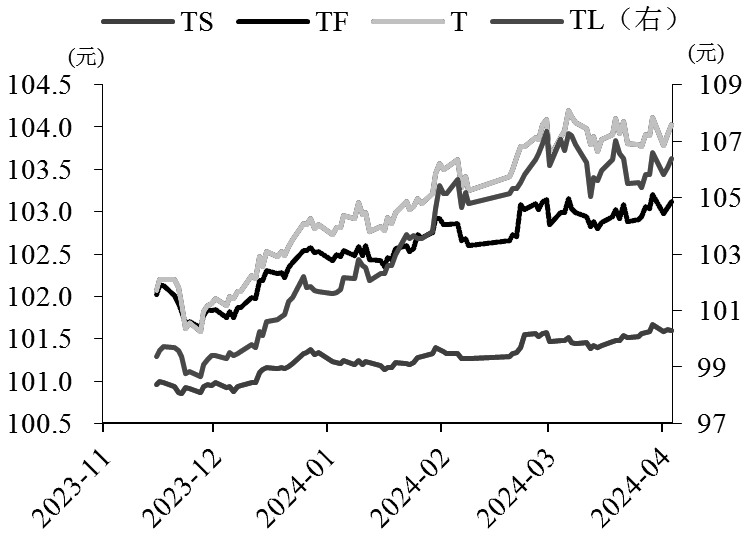

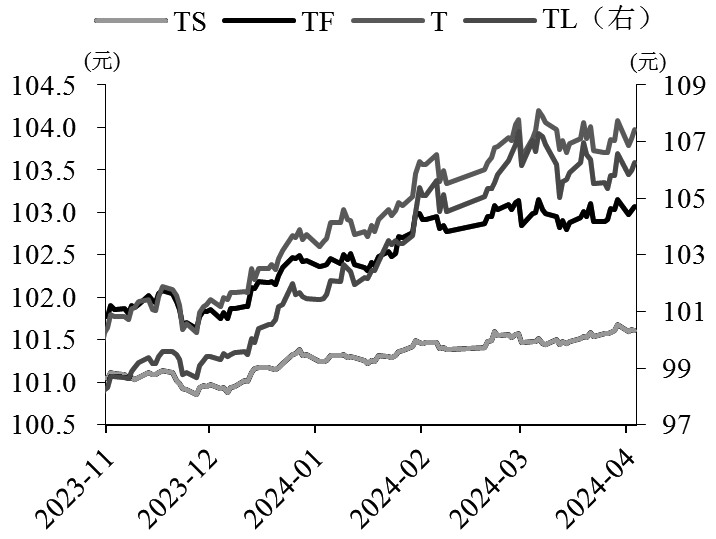

国债期货各品种合约在上周先抑后扬:周一明显调整,后两日强势反弹,牛平走势强化。单边方面,按收盘价计算,清明节前一周30年期主力合约跌0.21%,10年期主力合约跌0.08%,5年期主力合约跌0.08%,2年期主力合约跌0.07%;跨品种价差方面,4TS-T、2TF-T和3T-TL均下行,分别下跌0.117元、0.045元和0.105元;跨期价差方面,各品种合约近远月价差均走扩,TS、TF、T和TL近远月价差分别上行0.006元、0.015元、0.025元和0.18元。

图为期债主力合约收盘价

图为期债当季合约价格走势

具体来看,上周一,PMI数据超预期重返扩张区间,期债大幅低开,午盘股市走强抑制债市反弹;上周二、周三反弹,资金价格延续下行、股市偏弱,叠加万科债务、PMI季调因子失真、清明节后存款利率下调等方面的消息影响,在流动性偏松的环境下市场重新博弈基本面预期,其中前期回调较多的TL领涨。

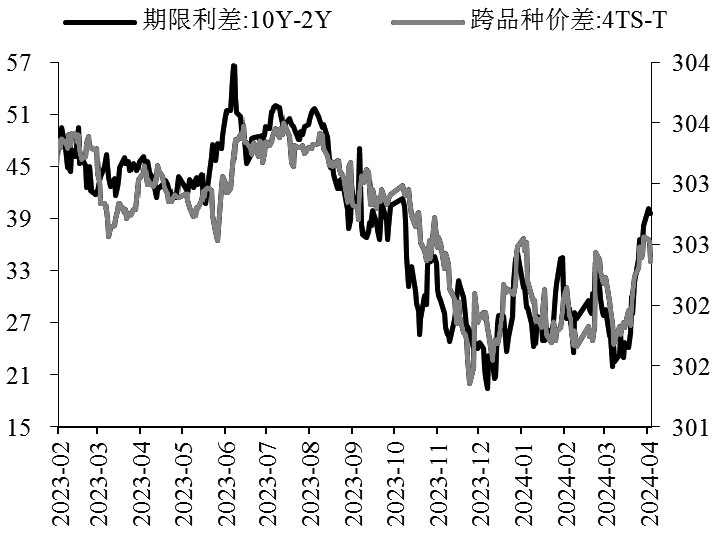

总体而言,清明节前一周期债先下后上,长期限合约强于短期限合约的局面再现,但现券10年-2年及30年-10年的期限利差走扩,跨期价差各品种合约也均呈现扩张。后市期债如何运行以及该制定怎样的应对策略,本文从经济和政策两个维度详细探讨。

从经济面的角度看,3月制造业PMI超预期回升1.7个百分点至50.8%,重返扩张区间,反映春节假期后复工复产状况向好;非制造业PMI加快扩张1.6个百分点至53%,大幅超出预期1.5个百分点,与企业生产相关的服务行业及建筑业表现突出。

首先,供需双强。需求端,新出口订单及新订单贡献较大,分别上升5.0和4.0个百分点至51.3%、53.0%;供给端,生产指数上升2.4个百分点至52.2%;产需回升拉动采购量指数大幅上行4.7个百分点至52.7%,但产成品和原材料库存均在荣枯线下,库存周期仍处低位。其次,价格表现分化。原材料购进价指数回升0.4个百分点至50.5%,而出厂价指数回落0.7个百分点至47.4%,或阻碍企业盈利进一步修复。最后,结构改善。大、中和小型企业PMI分别上升0.7、1.5和3.9个百分点至51.1%、50.6%和50.3%,其中小型企业时隔12个月重返扩张区间;调查的21个行业中有15个位于扩张区间,较2月增加10个。3月制造业PMI公布后,4月1日当天期债大跌,TL合约跌幅更为明显,不过随后两天期债持续修复。

从政策面的角度看,4月3日央行发布2024年一季度货币政策委员会例会通稿,主要变化包括:一是不再提及“跨周期”调节。本次通稿将“跨周期”表述删除,只保留“逆周期”表述;二是增加“充实货币政策工具箱”表述;三是增加表述“经济回升过程中,也要关注长期收益率的变化”;四是删除“增强政府投资和政策激励的引导作用”表述;五是“引导大银行服务重心下沉”改为“引导大银行发挥金融服务实体经济主力军”作用,删除“重心下沉”表述。据此,我们判断,逆周期调节仍将保持较大力度,但政策工具侧重宽信用而非宽货币,财政发力优先于货币宽松。结合此前央行政策目标中提及“避免资金空转”来看,一季度以来,银行间资金面十分充裕,预计后市央行货币政策以稳健而非全面宽松为主,该因素对于短端利率易产生一定拉动作用。

综合以上对经济面和政策面的分析,我们判断短期内期债仍保持振荡向上的格局,长期需警惕过低的长端利率因经济持续边际改善而出现突然的拐头向上,这意味着短期仍可博弈做多策略,但长期需重视期债套保策略。原因在于,地产销售依然偏弱制约复苏力度,叠加近期处于经济刺激政策的真空期,4月中上旬期债面临的宽松流动性局面仍难以改变,这对当前期债形成支撑,即“资产荒”格局未扭转的情形下,期债升势仍可保持。

图为10年-2年现券期限利差与主力合约4TS-T走势

就套利套保的角度而言,跨品种价差方面,近期短期限合约表现弱于长期限的局面边际缓解,但受制于经济增长力度,利率曲线牛平的状态并未扭转,预计短弱长强的格局仍可能延续,故推荐投资者关注逢高做空4TS-T的机会,该策略在央行采取措施防资金空转、引导市场预期等措施对长端利率进行调控的背景下具有较高的胜率。跨期价差方面,相较2403合约而言,2406合约跨期价差小幅走扩,或由近期期债多头情绪有所动摇所致,但中长期而言,牛平局面延续之际,近弱远强的状态也难以根本扭转。

期现方面,2406合约的基差中枢有一定提升,这使得当前空头套保的成本有所提升,但当前基差仍低于过去几年同期水平,参与空头套保的成本不算高,考虑未来长端利率可能随时面临拐头向上的压力,建议投资者可以适度关注期债套保的机会,介入空套的时点可根据公布的经济数据是否超预期或资金面是否转紧而确定。(作者期货投资咨询从业证书编号Z0019397)

来源:期货日报网

24小时热点