2400关口近在咫尺!屡创新高的金价还能涨多久?已有机构呼吁高处不胜寒【SMM快讯】

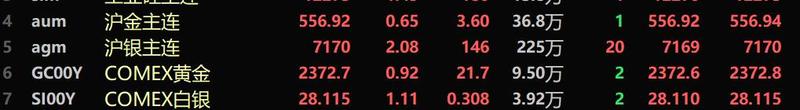

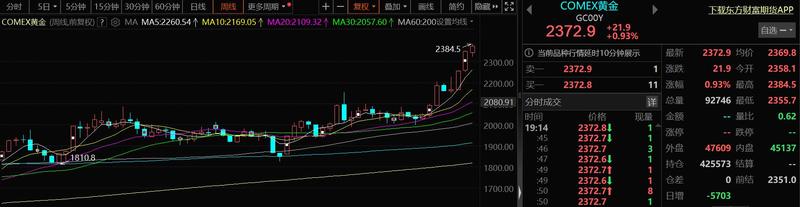

SMM4月9日讯:多国央行的购金、地缘政治冲突带来的避险需求以及市场做多的热情仍在持续,COMEX黄金在4月9日继续刷新新高。截至4月9日19:25,COMEX黄金报23729美元/盎司,涨0.93%,COMEX黄金盘中刷新历史新高至2384.5美元/盎司,与2400美元/盎司近在咫尺。其他贵金属方面,截至4月9日19:42,COMEX白银报28.115美元/盎司,涨1.11%;沪金涨0.65%,报556.92元/克;沪银涨2.08%,报7170元/克。现货金方面:截至北京时间4月9日17:46,现货金价上涨1.12%,报每盎司2,364.92美元,稍早创下2,365.06美元的纪录新高。疯狂的金价还能涨多久?有的机构甚至看涨至3500美元,而有的机构开始呼吁高处不胜寒,瑞银则表示,黄金近期走势完全“背离”了实际利率趋势,定价模型已无法解释黄金价格上涨。

消息面

多国央行的购金成为支撑此轮黄金迭创新高的重要因素。

央行数据显示,中国3月末黄金储备7274万盎司,2月末为7258万盎司,为连续第17个月增持黄金储备。多位专家认为,中国国际储备中黄金占比相对较低,后期央行增持黄金还是大方向。当前金价屡创新高,专家指出黄金已成为避险资产的首要选择,未来一段时间黄金价格可以得到支撑,最高金价每盎司或达到2500美元。“央行今年3月份只增持了5吨黄金,是过去17个月中增持量最少的一个月”,汇管信息科技研究院副院长赵庆明对财联社记者表示,今年以来金价持续攀升,已经有些高估。但他还认为,中国国际储备中黄金占比远低于美、德、法等国,也低于俄罗斯,因此,适度增持很有必要,既有利于国际储备多元化,实现保值增值,也有利于支持人民币国际化。

世界黄金协会表示,以印度为首的中央银行在2月连续第九个月增加黄金储备。2月份央行的净购买量为19吨,其中,印度央行和哈萨克斯坦央行各增持6吨。现货黄金价格近来飙升,周三触及每盎司2,288.40美元的历史新高。得益于央行购买等长期利好因素,黄金价格在3月之前已经处于历史高位。

根据世界黄金协会的数据显示,截至2023年12月31日,全球各国黄金储备总量为36,203吨。其中,美国黄金储备量为8,133吨,占全球总量的22.5%。德国黄金储备量为3,355吨,位居第二。意大利、法国、俄罗斯、中国、瑞士、日本等国也拥有较大的黄金储备。

湖南黄金4月9日晚发布2024年第一季度业绩预告,归属于上市公司股东的净利润为1.49亿元-1.70亿元,比上年同期增长40%-60%。扣除非经常性损益后的净利润为1.47亿元-1.68亿元,比上年同期增长40%-60%。对于业绩上涨,湖南黄金解释称,业绩变动原因主要是产品价格上涨所致。

机构声音

4月8日,瑞银策略师Joni Teves发布报告称,新的一周黄金触及新的高度,市场存在一些利好消息(如津巴布韦发行黄金支持货币),但这些因素本身并不足以解释金价的大幅上涨,金价突破了压力位并打破了和宏观基本的关系,甚至打破了黄金定价模型(模型考虑的关键因素包括:美元汇率、实际利率、MOVE和VIX等波动指标)。瑞银称,残差分析表明,该模型无法解释近期大部分的黄金价格上涨,除了美元汇率、实际利率和不确定性指标这些传统的影响因素外,可能还有其他一些重要的驱动力推动了近期金价的上涨。瑞银指出,黄金市场的多头头寸显著上升,总投机性净多头头寸和基金经理的净多头头寸都接近过去12个月的最高水平。短期来看,金价快速冲高可能会一定程度上带来获利了结的回调风险。

华尔街长期多头、投资咨询公司Yardeni Research总裁埃德·亚德尼(Ed Yardeni)认为这种金价涨势还将持续下去,尤其是如果通货膨胀卷土重来的话。他预计,到明年年底,金价可能会涨至3,500美元的高位,这意味着金价将较周一2,347美元左右的价格上涨49%。他认为,通胀可能会重蹈上世纪70年代的覆辙,当时价格开始螺旋式上升,金价从每盎司35美元飙升至每盎司665美元的峰值。

KCM Trade首席市场分析师Tim Waterer称:“黄金一直是金融市场的‘首选资产’,央行买盘和投机资金的的暗流将金价不断推向新高。如果本周的通胀数据偏高,就会带来风险。但本周黄金未受债券收益率上升的影响,这可能是黄金中期看涨的信号。”

OANDA亚太区资深市场分析师Kelvin Wong指出:“我们看到,鉴于黄金在过去一个多月里的表现优于白银,短期投机者现在正在炒作银价,实际上是在补涨,因此白银市场又出现了一些轮动。”

国际资本市场协会(International Capital Markets Association,ICMA)高级顾问Bob Parker表示:“我认为有两个因素(推动了金价上涨)。第一个因素是我所说的追赶效应。如果你看看去年和今年年初黄金相对于全球股市的比例,就会发现黄金的表现远远落后。投资者看到黄金表现不佳,因此增加了黄金敞口。”“与此相关的实际上是黄金和比特币的相关性,尽管人们可能会争论这是否有意义,但事实上,比特币和黄金之间存在相关性。”“另一个很难获得数据的因素是,我确实认为一些央行在购买黄金(尤其是亚洲地区的央行),在它们的外汇储备中增加了黄金资产配置。”展望未来,Bob Parker表示,黄金的基本面似乎描绘出一幅看跌的画面,理由是美元走强、美债收益率上升、对美联储降息路径的疑虑蔓延、以及通胀处于“合理”低位。他表示:“坦白说,所有这些因素实际上都表明金价的上行空间很小。我认为金价现在非常容易出现回落。”

法国巴黎银行财富管理首席投资官Edmund Shing表示:“一段时间以来,我们一直非常看好贵金属。所以这(金价走势)显然很好,但就连我们也对黄金的强势表现感到有点困惑。”“黄金的有趣之处在于,我认为,从中期来看非常令人鼓舞的是,黄金的势头已经完全摆脱了与实际利率和美元的传统关联。”Edmund Shing表示,由于投资者对债务可持续性等问题“展望得更远”,金价似乎得到了一些提振。和Bob Parker一样,他也强调了央行需求在提振金价方面的作用。他表示:“我们不要忘记,世界各地的央行,尤其是中国、印度和新兴市场的央行,一直在相当稳定地积累黄金。”

机构分析师Richard Snow表示,上周尽管美国国债收益率不断上升,但金价一直走强。因其避险属性,近期中东局势的升级提升了黄金的吸引力。但市场已回到大规模超买区域,这意味着在局势没有进一步升级的情况下,本周初可能会有一段降温期。

美国顶级经济学家、罗森伯格研究公司(Rosenberg Research)总裁大卫·罗森伯格(David Rosenberg)认为,黄金的涨势还未完结。他说,这种势头可能会在下一个商业周期转变之前将金价推升至3,000美元,较当前水平上涨30%。

北京国华首饰总经理、黄金投资分析师王祎对财联社记者表示,全球央行集体进入增持黄金的赛道,这并非我国独有。作为“货币的货币”,黄金在目前阶段扮演的角色,已经超越一般的“消费品”或者“投资标的”,成为避险资产的首要选择。王祎认为,由于没有先前的高点或内部波动低点来标记金属上涨的潜在阻力位,下一个可能发挥这种作用的区域可能是2023年5月至10月下跌的200%延伸水平,约为2340美元。突破更高可能会鼓励交易者瞄准2500美元的心理水平。赵庆明则认为,如果今年地缘政治没有大的变化,金价每盎司冲过2400甚至2500美元也有可能。

基金市场中,“涉金”品种密集走高,黄金股ETF更是独领风骚,连续三个交易日涨停。今年以来,布局贵金属及有色金属的基金表现普遍优异。有公募人士称,受贵金属强势表现提振,矿业资源的上下游产业链个股受捧,“涉金”品种后市仍有空间。

中粮期货研报指出:目前的金价上涨趋势虽然确定,但连创历史新高后,重要的不再是绝对价格的高度,而是节奏。预计在趋势上涨的过程中,有可能出现两次回调,第一次是基于宏观的观点,美联储大概率在8月开启降息,远于目前市场的6月,预期调整中,金价回调;但参考年初3月降息转到6月,整体回调幅度不大。第二次是8月1日开启第一次降息,靴子落地、利多出尽,预计出现回调,幅度会略大于第一次,但由于中长期的利多逻辑不改,回调不足以形成趋势。预计沪金价格区间[500,570]元/克,纽金价格区间[2080,2450]美元/盎司。目前,即将进入第一次回调的实际,即市场再调整降息开始时间,金价短期承压。并未进入主升浪,而大概率要进入主升浪前的短期回调。中长期(年内)多头趋势延续,预计8月开启降息,年内降息2-3次,对黄金为主的贵金属中长期利多(2024-205年)。

华闻期货题为《风水轮流转:黄金热潮创纪录后 白银或大放异彩》的研报指出:过去几年,黄金的表现普遍超过白银,但这种现象可能会发生转变,趋势转向有利于白银。世界白银协会称,全球白银供应将连续第四年出现短缺,其预计2024年白银供应短缺为1.76亿盎司,而需求将上升至有纪录以来的第二高水平,这增加了白银价格上涨的潜力,甚至在2024年底前上涨约一倍。SilverSeek.com的创始人兼总裁彼得·斯皮纳 (Peter Spina) 表示,“金价越高,人们对白银的兴趣自然会越来越大。金价已经突破历史新高,白银已经落后了,且这种情况已经持续了一段时间。”

Everstream Analytics信息解决方案高级经理杰娜·桑托罗(Jena Santoro)表示,自2016年以来,黄金的表现一直优于白银。这是一个长期趋势,可能是由最终用途应用及其相对价值驱动的。然而,黄金跑赢白银的趋势总有可能逆转,因为白银的工业用途比黄金更广泛。桑托罗表示,根据黄金和白银期货价格的表现,目前情况并非如此,但白银期货今年可能会超过黄金,并且由于工业用途对白银的新需求,白银期货可能会触及10年高点每盎司30美元左右。她表示,今年“可能是白银出现逆转的一年”。

最新的Kitco News Weekly黄金调查显示,华尔街对本周市场的乐观情绪甚至超过了散户投资者的无法被打击的乐观情绪,因为对地缘政治动荡的更大担忧淹没了对金价从最新新高回落的担忧。本周,12位华尔街分析师参与了Kitco News黄金调查,他们的反应表明,看涨情绪完全抓住了机构的想象力。九位专家(占75%)预计下周金价将进一步攀升,而只有一位分析师(仅占8%)预测金价将下跌。剩下的两位专家(17%)表示,多空因素都存在,无法预测下周走势。与此同时,Kitco的在线调查投出了240张选票,75%的散户投资者预计金价会进一步上涨或震荡。159位散户交易者(占65%)预计下周金价将上涨。另有41人(17%)预测金价会下跌,而40位受访者(17%)对黄金的近期前景持中立态度。

Pavilonis表示,尽管本周多位美联储官员发表了源源不断的鹰派言论,但市场上没有抛售。“现在又加上中东正在发生的一些地缘政治问题有可能升级,在这种情况下,这在短期内对黄金来说是利多的。如果周末无事发生,他认为大宗商品可能会在下周早些时候出现回调。他说:“如果什么都没有,能源价格就会下跌,然后你可能会看到黄金稍作喘息。我认为黄金可能会回到一个不错的整数价位,比如2000美元。”

花旗称,我们将黄金和白银的0-3个月价格目标分别上调9%和16%,为每盎司2400美元和每盎司28美元;上调黄金和白银6-12个月的看涨情景目标价格上限,分别达到每盎司3000美元和32美元;看涨情景下,认为黄金市场在下半年达到接近每盎司2500美元的均价,且白银达到每盎司30美元的均价的可能性提高。

SS WealthStreet的创始人Sugandha Sachdeva称:“虽然美元表现强势,但黄金价格已三周连涨。推动金价走强的关键因素便是人们对美联储放松货币政策的押注增强,以及中东地区地缘政治局势不断恶化。另一个提振金银价格的官员因素便是中国近几周的大举买入。央行持续买入以及今年主要经济体大选前存在的不确定性也增强了黄金作为避险工具的魅力。此外,印度卢比贬值亦支撑该国国内黄金价格。”其在谈及美联储放宽货币政策时表示:“尽管美联储官员本周就降息发出了不同的信号,但由于美国经济的物价压力正在消退,市场情绪倾向于6月降息的预期。”

东方金诚首席宏观分析师王青认为,以美元计价的国际金价持续攀升有三方面原因:一是当前正处于美联储降息的预期升温阶段,黄金需求增加是正常的市场反应;二是年初以来多国央行仍在继续增持黄金,地缘政治风险的上升及全球贸易环境的高不确定性,让各国央行更加重视黄金储备,数据显示,近两年各国央行增持黄金带来的需求已占市场总体需求的25%左右;三是今年春节以来,国内民众购金热情高涨,除了季节性消费需求释放外,也与资本市场波动性加大、黄金投资属性凸显等因素有关。

ABC机构市场全球主管Nicholas Frappell则表示,虽然西方市场可能存在对冲强势股市的动力,但黄金的上涨其实主要受到了全球因素的推动,包括新兴市场央行对多元化投资的需求以及卖方市场的枯竭。

国金证券研报指出,3月以来黄金价格短期大幅上涨,白银库存维持去化,白银COMEX期货及白银ETF持仓有所增加。商品属性方面,全球矿产银供给增长受限,光伏+AI驱动工业需求增长,预计白银供需将维持短缺,供需基本面给予银价较强支撑;金融属性方面,预计市场关注度持续提升将进一步激发白银投资需求,触发白银价格快速上涨。建议关注盛达资源、兴业银锡、银泰黄金、金贵银业等标的。

中信建投表示,本轮通胀和资产价格走势与70年代第一波高通胀时期非常相似,未来美国通胀有再次抬头的迹象。一旦通胀反弹趋势确立,消费者信心再次回落,美股将再次面临下行压力。未来通胀再次回升得到数据确认后,黄金有进一步上涨空间。黄金在高通胀时期相对于美股有更多信用对冲和抗通胀属性,未来黄金美股或从当前的共振上涨转为分化,黄金相对美股将有相对收益。

华泰证券研报认为:2024年一季度,国内人民币计价的金银价格同比好于美元计价的LME金银价格,同环比均实现正增长。我们认为国内金银价格好于海外主因国内货币政策更宽松。我们认为美国流动性重回宽松,全球主要央行继续维持较大量级的黄金购买,叠加全球主要黄金ETF增仓以及地缘事件风险,LME金现价格或有望升至2600美元到3000美元区间;且金企多有矿产金增量。

来源:SMM

24小时热点