政策效应尚待显现 股指短期震荡蓄势

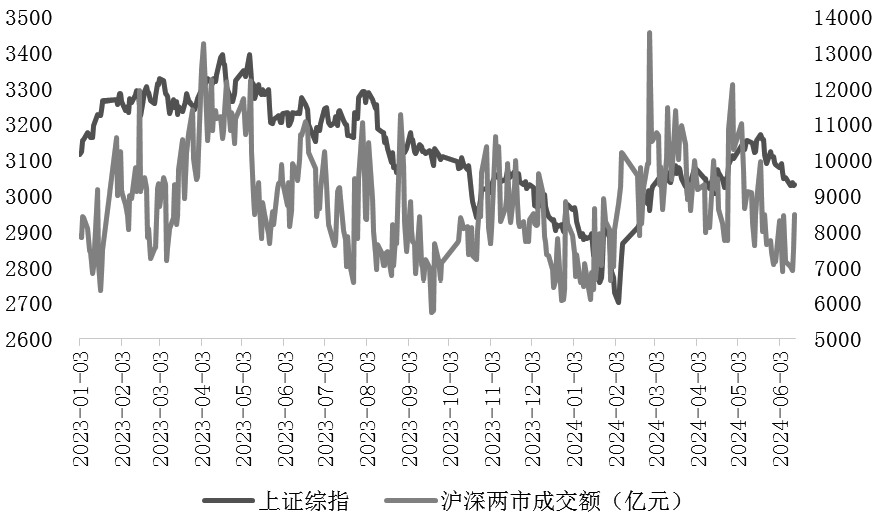

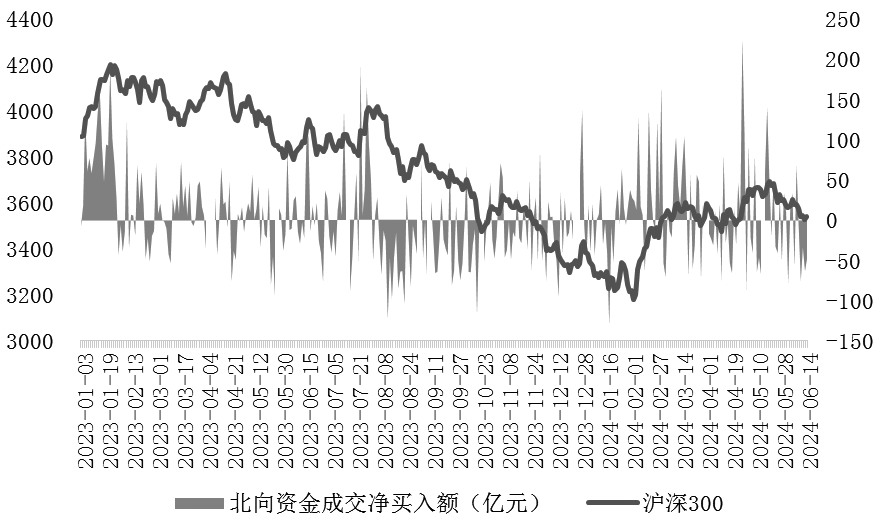

上周A股市场结构分化。从全周角度来看,期指四个标的指数中,中证1000(周涨幅0.53%)表现突出,中证500(周涨幅0.08%)紧随其后,沪深300(周跌幅0.91%)和上证50(周跌幅1.25%)表现相对落后,与前一周形成鲜明对比。行业板块方面,通信、电子、计算机、传媒等TMT板块涨幅居前,前一周领跌的成长、高市盈率风格上周表现最为突出。资金方面,上周沪深两市成交额维持在6900亿元至8500亿元之间,与前一周6800亿元至8500亿元相比出现小幅回落。两融余额从前一周的15000多亿元,略微回升至15100亿元以上。北向资金上周四个交易日均呈现均净卖出状态,全周成交净卖出218.73亿元,与前一周(净买入53.05亿元)相比出现明显回落。板块方面,上周外资加仓电子、计算机、通信等TMT行业,对食品饮料、医药、家电则进行了较大幅度的减仓。

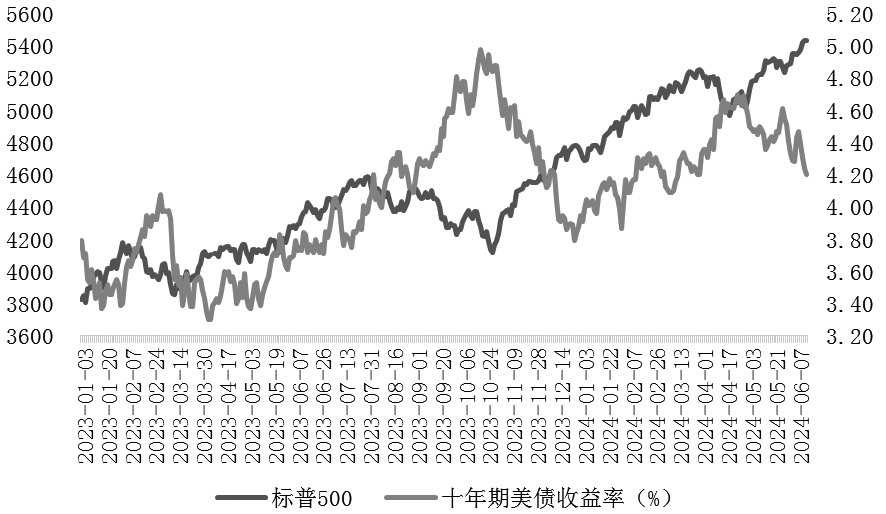

海外方面,上周欧美股市表现严重分化。受市场对法国政治动荡局势担忧加剧影响,上周欧洲主要股指全线下跌,其中法国CAC40指数跌超6%,抹去2024年以来所有涨幅,法国巴黎银行、法国兴业银行等周度跌幅均超10%。美股方面,受美国通胀数据持续降温提振美联储三季度降息预期等因素影响,上周标普500指数、纳指分别累涨1.58%、3.24%,其中纳指更是连续五个交易日创出历史收盘新高。多只大型科技股表现强劲,英伟达、微软等个股股价亦创下历史新高。

图为上证综指与沪深两市成交额

图为标普500与十年期美债收益率

议息会议释放鹰派信号

北京时间6月12日晚间,美国劳工部公布的数据显示,美国5月CPI同比上升3.3%,低于市场预期的3.4%;美国5月CPI环比增长0%,亦低于市场预期的0.1%;剔除食品和能源成本后的5月核心CPI同比增长3.4%,既低于预期3.5%,又低于前值3.6%,为三年多以来的最低水平;5月核心CPI环比增速从4月的0.3%下降至0.2%,小幅弱于预期0.2%。整体来看,受油价影响,整体CPI环比下行基本在预期之中。然而,本次明显好于市场预期的是核心CPI的下行。

北京时间6月13日凌晨2点,美联储在6月议息会议上宣布,将联邦基金利率目标区间维持在5.25%~5.50%的水平不变,这是自去年9月以来连续第七次维持利率不变,符合市场预期。在政策声明中,“点阵图”发生了明显的变化,美联储官员大幅下调了对今年降息次数的预期。19位美联储官员的预期显示,年内降息幅度的中位数位于25个基点,较3月会议的75个基点明显收缩。其中,支持“不降息”的人数从2人提高至4人,支持“降息1次”的人数从2人提高至7人。随后,美联储主席鲍威尔在新闻发布会上的讲话也释放了“鹰派”信号。他表态称,通胀已经实质性地放缓,但仍然太高,今年迄今的通胀数据还不足以给美联储降息以信心。

5月以来,在美国经济通胀等数据波动较大、美联储议息会议与会议纪要态度有所转折等因素影响下,市场对美联储未来货币政策的演化预期多次出现“折返跑”。在此背景下,6月议息会议上美联储会如何表态,尤其是点阵图如何调整,自然成为市场关注的焦点。从整个会议的声明以及鲍威尔的会后表态看,美联储的表态较为克制。本次会议最大的变化是,点阵图从3月预期的年内3次降息下调至1次,使得总降息次数从6次降至5次。此外,此次会议也将中长期利率中枢r*从此前的2.6%上调至2.8%,一定意义上表明美联储认为利率水平将在更长时间维持在高位。在加拿大、欧洲央行已经开启降息周期的背景下,鲍威尔依然表示政策调整时机“非常依赖数据”,还需要更多通胀数据的回落来增强信心。笔者认为,这种鹰派信号可能是防止宽松和通胀预期出现“折返跑”的最好的方法。

稳增长政策基调延续

6月14日央行发布5月金融数据。数据显示,当月新增人民币贷款9500亿元,社会融资规模增量2.06万亿元,均较去年同期有所减少,但总体符合市场预期。5月末,广义货币(M2)同比增速7.0%,狭义货币(M1)同比下降4.2%。从数据来看,当前信贷增速虽受去年信贷高基数和一些短期扰动因素影响,但节奏更加平衡,信贷增长“挤水分”效果显现,金融实际支持力度不减。

五一假期后,国内稳地产信号继续加码。5月9日杭州、西安全面放开限购。5月17日,地产政策落地,央行宣布取消全国层面首套住房和二套住房商业性个人住房贷款利率政策下限、下调个人住房公积金贷款利率、调整个人住房贷款最低首付款比例和设立3000亿元保障性住房再贷款。这有利于提振市场信心,优化库存,降低居民购房门槛。相比2015年,本次地产政策框架有所不同:本次地产政策以真实的保障性住房需求为根基去库存,更强调去库存。2015年更强调扩大有效需求,政策发布后地产开发规模迅速扩大。5月27日至28日,上海、深圳、广州再度优化地产调控政策,但地产板块已经出现了对政策脱敏的现象。即相较于政策,市场更为关注地产数据能够有实质性的改善。6月7日,国务院总理李强主持召开国务院常务会议,听取了关于当前房地产市场形势和下一步构建房地产发展新模式有关工作考虑的汇报。会议指出,要充分认识房地产市场供求关系的新变化,顺应人民群众对优质住房的新期待,着力推动已出台政策措施落地见效,继续研究储备新的去库存、稳市场政策措施。对于存量房产、土地的消化、盘活等工作既要解放思想、拓宽思路,又要稳妥把握、扎实推进。要加快构建房地产发展新模式,完善“市场+保障”住房供应体系,改革相关基础性制度,促进房地产市场平稳健康发展。笔者认为,地产价格未来的走势取决于居民的收入预期,地产企业资产负债表压力缓解后,能否快速进入扩张周期较为关键。因此,地产政策密集落地后,其效果依然有待观察。

从基本面角度来看,国内稳增长政策导向一直都在,政策落地后的效果尚待观察。在6月美联储议息会议偏向鹰派、国内经济基本面仍需巩固等因素影响下,预计短期离岸美元兑人民币汇率依然有反复的可能性,建议投资者关注7.28附近的支撑效果。操作上,短期而言,笔者认为市场进入了一个“上有顶下有底”的状态,稳增长的政策决定了市场的下限,宏观数据决定了市场的上限,预计A股市场仍将呈现震荡态势。受议息会议偏向鹰派、地缘扰动增多、欧洲政局变动等因素影响,短期外资持续流入中国资产的格局或继续放缓。市场结构方面,尽管上周成长、高市盈率风格表现占优,但在严监管的影响下,笔者依然认为短期内IF、IH性价比较高,而IM品种波动将加大。

图为沪深300与北向资金净买入额(作者单位:一德期货)

来源:期货日报网

24小时热点