蓄势待发!非洲铁矿石行业崛起势头正劲

非洲是全球铁矿石的重要供应地区之一,矿产资源丰富。近年来,非洲铁矿石产量进入稳定阶段,而我国对非洲铁矿石的进口量也在不断提升。一方面,我国是全球最大的钢铁生产国,对铁矿石的需求巨大,但长期以来我国主要依赖于澳大利亚和巴西的铁矿石进口,容易受到供应链风险、价格波动以及地缘政治等因素的影响。非洲矿进口增量的增加,对改善这一状况具有重要意义。另一方面,中国与非洲有着悠久而紧密的经济合作关系,非洲矿贸易量的增量有助于双方在资源开发、基础设施建设等方面持续深化合作。

[资源分布]

非洲铁矿石资源分布广泛,主要分布在南非、西非、北非等地区。非洲南部地区铁矿石产量主要由南非共和国、莫桑比克、马达加斯加贡献;西部地区产量主要由几内亚、利比里亚、塞拉利昂、毛里塔尼亚、加蓬、刚果及喀麦隆贡献;北部地区产量主要由阿尔及利亚与利比亚贡献。

非洲铁矿石地区间资源开发程度差异较大。从开发程度来看,南部地区为非洲矿石开采最早的地区,可追溯至20世纪初期,其矿区、铁路及港口配套设施较为完整,为非洲大陆开采程度最高的地区;北部地区通常采用国有企业开发与国际合作相结合的模式;西部地区为新起之秀,发展迅速,吸引众多海外矿企。

2024年,非洲铁矿石产能以替代项目为主,2025年迎来项目投产大年。2024年,非洲铁矿石产能变化不大。一方面,南卡普斯泰维尔项目为主要投产项目,但主要以产能替代为主;另一方面,尽管贝林加项目已经于2023年年底成功发运首批矿石,但产能释放缓慢,叠加FMG全年发运目标持平,预计该项目对新增产能贡献较为有限。展望后市,2025年为非洲铁矿石项目投产大年,主要有西芒杜、西岭、巴尼亚卡及加拉杰比莱特等项目,按照100%的产能估算,理论产能共计15000万吨;考虑到投产初期项目产能提升需要时间,实际增产幅度有待观察。

据不完全统计,非洲各国铁矿石生产成本的差异较小,在30—40美元/吨区间。尽管劳动力成本占优势,但大多数非洲国家面临来自基础设施和政策环境方面的挑战,因此,改善基础设施建设、引进先进技术与海外资本等手段将是其降低成本、提高竞争力的重要途径。

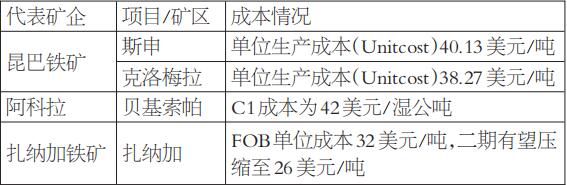

表为非洲主要矿企成本情况

[矿石供应]

据世界钢铁协会(World Steel Association,WSA)披露,2022年,非洲铁矿石总产量为10706.7万吨,占比全球产量的4.4%。从出口情况来看,2022年,非洲共计出口铁矿石8175.9万吨,占全球总出口量的5.2%。其中,南非不仅是非洲最大的铁矿石生产国,也是最大的出口国。截至2022年年底,南非铁矿石产量为6630万吨、出口量为5831.4万吨。

尽管从全球占比来看,非洲在全球铁矿石市场中的占比相对较小,但其在全球供应链中的角色依然非常重要。随着全球钢铁需求平稳增长,未来非洲矿的产量与出口量有望进一步增长。

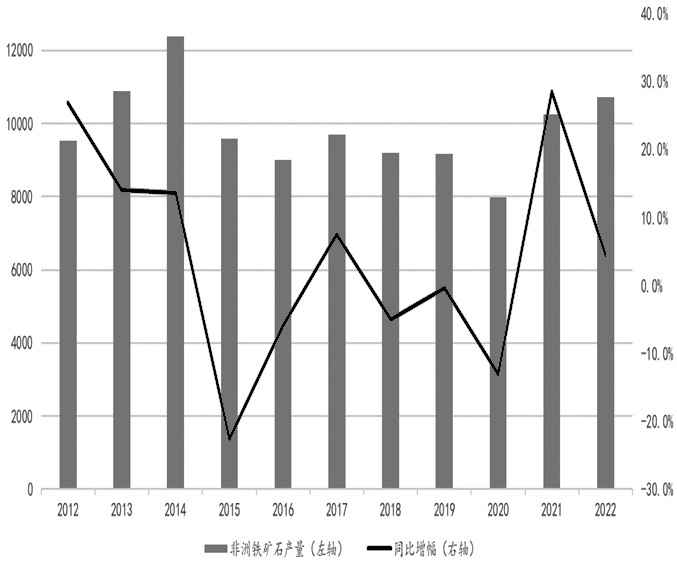

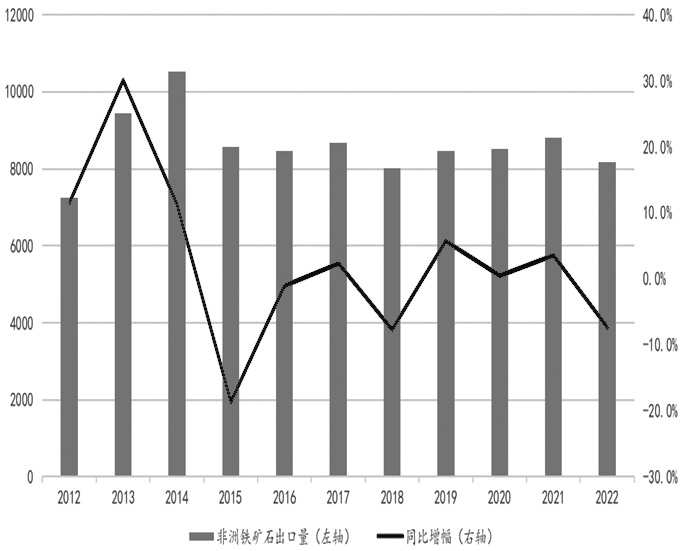

非洲矿产量弹性较大,但出口量平稳运行。从产量来看,非洲矿在2015年与2022年出现较大幅度的减产。其中,2015年产量下降主要受到全球需求疲弱影响,非洲矿企减产明显;2022年产量下降主要受到疫情因素扰动,矿山的开采与运输均受影响。从出口量来看,自2015年以来,非洲矿出口量进入稳定阶段,维持在8000万—9000万吨。

图为2012—2022年非洲铁矿石产量(单位:万吨)

图为2012—2022年非洲铁矿石出口量(单位:万吨)

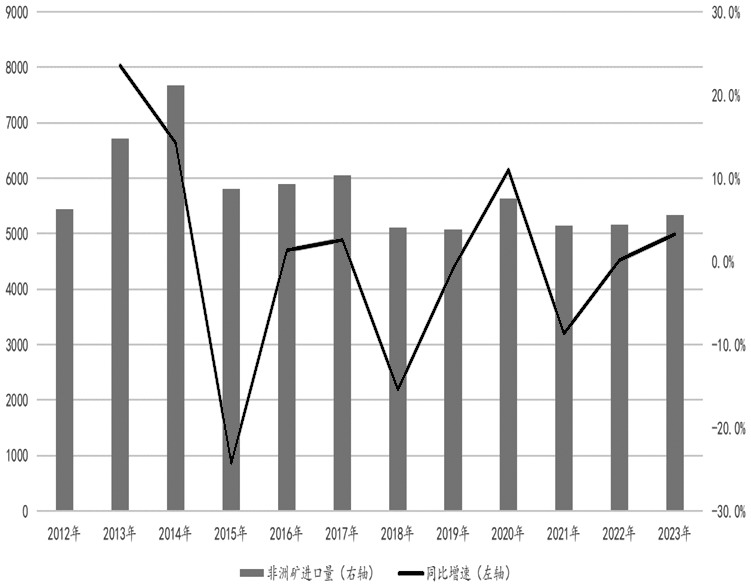

非洲矿为我国进口矿的重要组成部分,占比非主流矿进口总量近三成。尽管非洲矿在我国进口矿总量中占比较小,但其在非主流矿石中的地位突出。据国家统计局数据显示,2023年,我国非洲矿进口总量为5330.70万吨,占全国铁矿石进口总量的4.5%;但从非主流矿总量来看,非洲矿占比除澳大利亚矿、巴西矿之外的其他非主流矿进口总量的28%。随着澳大利亚、巴西矿产能释放进入稳定期,非洲矿对我国铁矿石进口增量的贡献明显,其进口比例上升有利于丰富我国铁矿进口来源,对于保障我国矿石供应的稳定性和可持续性具有重要意义。

图为我国非洲铁矿石进口情况(单位:万吨)

[矿山梳理]

南部地区

非洲南部地区指非洲大陆南部地区及周围岛屿,为非洲铁矿石开采程度最高的地区,其矿石资源主要分布在南非共和国、莫桑比克、马达加斯加等国家,当地的主要代表矿企为昆巴铁矿有限集团(Kumba Iron Ore Limited Group)、阿斯芒有限公司(Assmang Proprietary Limited)、南非安赛乐米塔尔(ArcelorMittal South Africa,AMSA)、阿科拉资源有限公司(Akora Resources Ltd)及贝欧巴钢铁有限公司(Baobab Steel Limited)等。

昆巴铁矿的主要项目包括斯申(Sishen Mine)、克洛梅拉(Kolomela Mine)、南卡普斯泰维尔(Kapstevel South Project)及UHDMS项目(Ultra-high Dense Media Separation Project)。其中,前2个项目目前正常运营,后2个项目为矿山寿命延长项目。阿斯芒主要运营项目为库玛尼(Khumani Mine)与毕舒克(Beeshoek Mine)。南非安赛乐米塔尔目前主要运营塔巴津比矿区(Thabazimbi Mine),2023年受尾矿处理标准影响,项目预计于2024年达到满产状态。阿科拉主要运营4个项目,分别为贝基索帕(Bekisopa)、萨特罗卡拉(Satrokala)、特拉特拉玛里纳(Tratramarina)及安伯迪拉法(Ambodilafa),其中贝基索帕为旗舰项目,剩余3个项目仍处于资源勘探阶段。贝欧巴钢铁主要负责泰特钢铁钒矿项目(Tete Steel & Vanadium Project)的开发工作。

西部地区

近年来,非洲西部地区在铁矿石市场崭露头角,成为全球铁矿石市场的重要参与者。从分布来看,其资源主要集中在几内亚、利比里亚、塞拉利昂、毛里塔尼亚、加蓬、刚果与喀麦隆等国家。上述国家矿石资源丰富,逐渐成为全球铁矿石市场的后起之秀。

毛里塔尼亚铁矿主要负责埃尔阿奥朱(El Aouj project)与塔卡穆(Takamul Project)项目的建设筹备工作。杰明拥有巴尼亚卡(Baniaka)、巴库巴(Bakoumba)及比塔姆(Bitam)3个全资项目,并与多家中资钢铁企业签订备忘录,潜在采购量达1900万吨。扎纳加的旗舰项目为扎纳加项目(Zabaga Iron Ore Project),其中一期工程已经投产,有望实现铁精粉产量1200万吨;二期有望提升年产量1800万~3000万吨。

其他合资项目中,西芒杜项目(Simandou Project)预计2024年投产,其中1、2号矿区由西芒杜赢联盟(Winning Consortium Simandou,WCS)与几内亚政府共同运营;3、4号矿区由力拓、中铝铁矿控股公司(Chalco Iron Ore Holdings,CIOH)及几内亚政府组成的合资子公司辛菲(Simfer)运营。宁巴项目(Nimba Iron Ore Project)主要分为两期建设工程,其中一期工程由几内亚铁矿公司(Société des Mines de Fer de Guinée,SMFG)运营;二期工程为拓展项目,由利比里亚安赛乐米塔尔(Arcelor Mittal Liberia,AML)建设与经营。西岭项目(West Range Project)为安赛乐米塔尔在利比里亚的铁矿石项目,预计于2025年年底前投产。

另外,马兰帕(Marampa Iron Ore Project)为马兰帕矿业有限公司(Marampa Mines Limited,MML)的主要运营项目,杰拉德集团(Gerald Group)与塞拉利昂政府分别持有其90%与10%权益。新唐克里里(New Tangkrili Iron Project)为全球最大磁铁矿项目之一,目前由塞拉利昂庆华投资有限公司运营。贝林加(Belinga Iron Ore Project)为FMG在加蓬地区的新项目,矿区于去年年末发送首批矿石,预计产能持续释放。巴拉姆-纳贝巴(Mbalam-Nabeba Project)为圣丹斯资源有限公司(Sundance Resources Limited)的旗舰项目,建设共分为两个阶段,其中一期项目处于建设阶段,二期项目处于可行性评估阶段。

北部地区

非洲北部地区铁矿石资源主要分布在利比亚、阿尔及利亚等国家。这些国家的铁矿石资源储量丰富,品位较高,但开发程度和规模存在差异,受到经济、技术、基础设施和政策环境等多种因素的影响。尽管当地铁矿石资源主要以国有企业开发的形式为主,但这些国家正积极寻求国际合作和投资。

阿尔及利亚国家钢铁公司(National Algerian Iron and Steel Company,FERAAL)与利比亚钢铁公司(Libyan Iron and Steel Company,LISCO)为当地主要矿企。其中,阿尔及利亚国家钢铁公司与中钢国际全资子公司中钢设备有限公司达成协议,对加拉杰比莱特矿床(Gara Djebilet Mine)进行开发,截至2024年1月,铁路运输线路建设工作的奠基仪式正式进行;利比亚钢铁公司业务涵盖采矿与制钢,铁矿石年产量175万吨,产品包含直接还原铁与热压块。

来源:期货日报网

24小时热点