沪胶多空博弈加剧

[宏观氛围转空背景下胶价受影响 ]

美国制造业意外下滑引发市场对大宗商品需求减弱的担忧,同时美国通胀数据反弹也弱化未来美联储降息的预期。美国劳工部公布的数据显示,作为左右降息预期的关键数据之一,美国5月CPI同比上涨3.3%,与3月的3.5%和4月的3.4%相比有所回落;美国5月核心CPI同比增3.4%,与3月的3.8%和4月的3.5%相比有所回落。与此同时,美国5月生产者价格指数(PPI)同比上涨了2.2%,进一步证明通胀压力依然存在。

受此影响,美联储在6月的议息会议中释放偏鹰派基调,通胀已经实质性地放缓,但仍然太高,今年迄今的通胀数据还不足以给美联储降息的信心。同时美联储6月“点阵图”显示,预计2024年仅降息一次,相比3月预测减少2次。此外,近期美债利率出现反弹,主要原因在于部分美联储官员表态继续偏鹰。在美债利率的带动下,美元指数也出现上行,海外风险资产再度承压。随着美联储降息预期减弱,宏观氛围转向中性偏空,从而对沪胶期货价格形成负面影响。

[东南亚减产长周期逻辑依然存在]

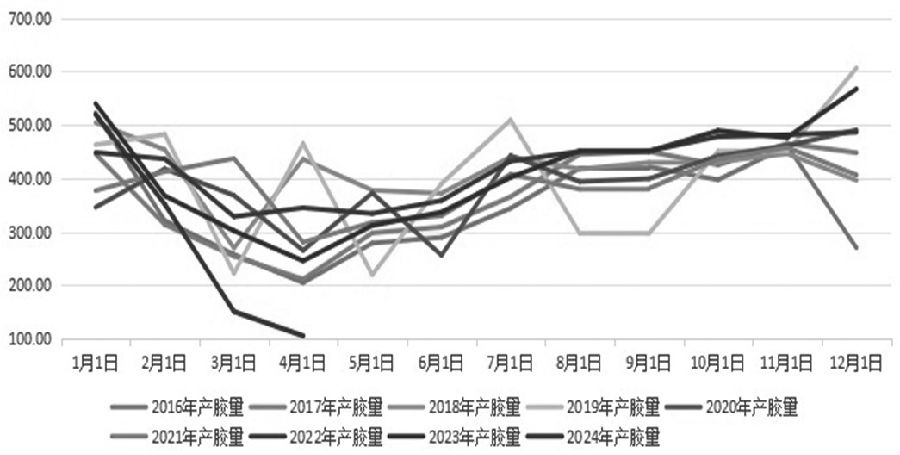

天然橡胶树容易受到干旱因素的干扰而诱发减产。近两年来,全球厄尔尼诺现象凸显导致今年4—5月东南亚天然橡胶产区遭遇旱情,从而导致产胶国胶水产量明显下滑。与此同时,由于2015—2018年胶价低迷引发主要产胶国对新胶树种植投入量偏低,因此2023年以来全球总产胶量出现下滑,供应端进入减产周期。据天胶生产国协会(ANRPC)发布的报告,4月ANRPC成员国合计产胶量达54.97万吨,环比小幅回落1.34万吨,同比也显著下滑17.83万吨;1—4月,ANRPC成员国累计产胶量达293.3万吨,较去年同期的343.59万吨大幅下滑50.29万吨,降幅达14.64%。

由于受异常气候影响,全球最大天然橡胶生产国——泰国新胶释放不及预期。据统计,2024年4月泰国产胶量达10.49万吨,环比小幅下降4.54万吨,同比显著回落14.04万吨;1—4月,泰国产胶量合计达112.6万吨,同比下降32.82万吨;出口方面,2024年至今泰国天然橡胶月度出口量基本处于近5年低位水平。据统计,4月泰国天然橡胶出口量达32.28万吨,环比小幅下降6.82万吨,同比略微下滑0.22万吨;1—4月,泰国合计出口137.13万吨,同比下降15.27万吨。

目前来看,东南亚气候因素以及长周期适龄割胶面积下滑且短期难以弥补成为天然橡胶减产长逻辑的主要因素。由于天然橡胶树种植周期漫长,幼龄期一般在6至7年,主要产胶国胶树老龄化又加剧,这导致未来较长时间内,胶市供应偏紧格局会长期存在。

图为泰国月度产胶量(单位:千吨)

[国内天胶下游终端车市需求转弱]

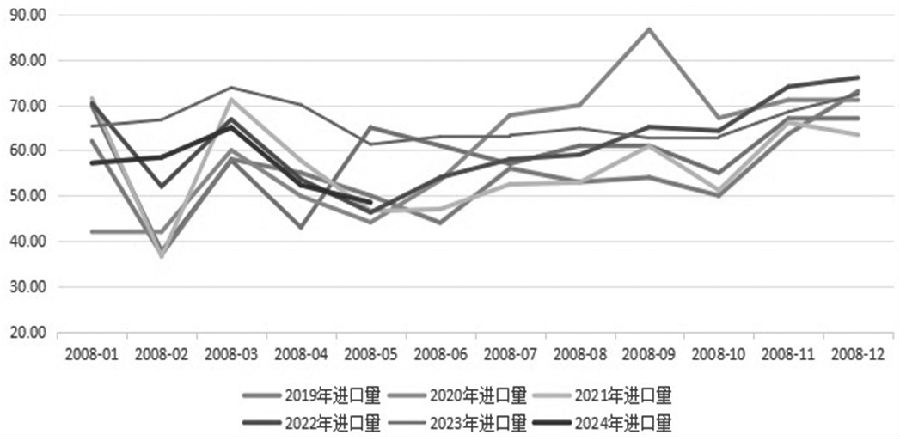

我国天然橡胶进口依存度高达80%,是国内橡胶供应的主要构成部分。不过,步入2024年以来,我国橡胶进口量显著下滑。数据显示,5月,我国天然橡胶进口量为34.77万吨,不仅环比下滑5.87%,而且同比大幅萎缩26.46%;1—5月,我国天然橡胶进口量累计212.56万吨,同比减少64.15万吨,跌幅达23.18%。

图为我国天然橡胶及合成胶进口量(单位:万吨)

导致国内进口橡胶规模下滑显著的原因有三方面:首先是由于2023年同期基数偏高,因此今年同期进口量承压。其次是内外盘倒挂严重,我国进口天然橡胶意愿受挫。最后是海外产区5月开割不畅,新胶释放缓慢,出口放缓。

国内天然橡胶主要用于轮胎生产,而轮胎需求强弱又取决于终端车市景气度。步入二季度以来,国内车市销量增速有所放缓,终端零售经销商库存压力增加。据了解,5月,国内汽车产销分别完成237.2万辆和241.7万辆,同比分别增长1.7%和1.5%,增速较4月明显下降。今年前5个月,国内汽车产销累计完成1138.4万辆和1149.6万辆,分别同比增长6.5%和8.3%。

在终端车市消费减弱的影响下,经销商库存开始积压。1—5月,我国汽车经销商库存预警指数均值为59.98%,较去年同期的59.62%略微上升0.36个百分点,表明1—5月国内汽车流通行业整体处于不景气状态。随着夏季到来,国内车市消费步入淡季,未来终端需求驱动力量或进一步减弱。

[海外订单增多推升轮胎行业景气度]

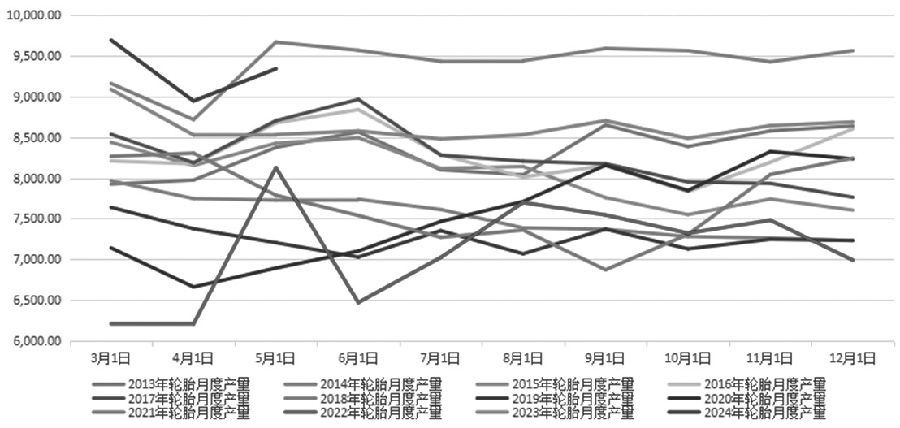

步入2024年以来,红海危机持续,中东和南亚地区轮胎企业供应出现滞后现象,尤其是印度轮胎企业开始向渠道加收附加费用,更是让轮胎经销商担心轮胎订单的时效性和稳定性。于是海外采购订单纷纷转向中国轮胎企业,推动行业景气度持续攀升,国内轮胎企业呈现产销两旺的景象。数据显示,我国轮胎50%以上依赖出口贸易。5月,我国出口新的充气橡胶轮胎5638万条,同比小幅增长4.8%;1—5月,我国出口新的充气橡胶轮胎26593万条,同比大幅增长9.5%。在外贸出口旺盛的驱动下,国内轮胎产量也同步增长。数据显示,5月,我国生产的橡胶轮胎外胎数量为9340万条,不仅环比上涨4.4%,而且较去年同期大幅增长9.5%;1—5月,我国生产的橡胶轮胎外胎数量达到43212.9万条,同比大幅增长11.1%。

图为2013—2024年国内轮胎产量走势(单位:万条)

在我国高性价比轮胎畅销海外的背景下,轮胎企业开工率维持偏高水平。据统计,二季度,国内轮胎企业半钢胎开工负荷均值为79.38%,较一季度开工率均值73.37%大幅回升6.01个百分点,较去年同期的73.82%大幅回升5.56个百分点。不过与半钢胎高开工率形成反差的是,国内全钢胎开工率表现乏力。据统计,二季度,我国山东地区轮胎企业全钢胎开工负荷均值为61.03%,较一季度开工率均值59.18%小幅回升1.85个百分点,较去年同期的65.46%小幅回落4.43个百分点。这主要因为国内部分地区基建表现不佳,与之相关的运输量下滑影响轮胎生意,从而诱发工程类重卡需求出现下滑。

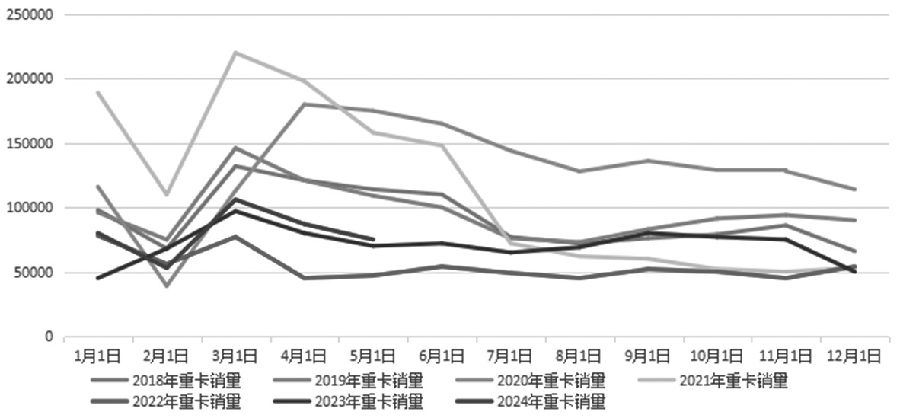

[重卡销量同比、环比出现萎缩]

受前期供应链上下游需求集中释放和部分地区需求动力偏弱等因素影响,5月,中国物流业景气度指数为51.8%,较4月回落0.6个百分点。由于物流业景气度和国内重卡运输相关性较高,受此影响,作为天然橡胶需求的“晴雨表”——重卡销量在5月同比和环比双双回落。据统计,5月,我国重卡汽车销量约7.5万辆,环比大幅下降9%,较去年同期的7.74万辆也小幅下滑了3%。累计来看,1—5月我国重卡汽车销量约43万辆,虽然较去年同期增长7%,不过累计增速却较1—4月有所下滑。

导致重卡汽车销量增速下滑的原因:一是过去几年国内重卡汽车销量增速较快,基数较高,导致今年销量增速出现下滑;二是国内房地产表现较弱,导致地产衍生行业依然疲弱,重卡增量需求较低,只能依靠存量更新来支撑销量。在重卡销量增速下滑的拖累下,沪胶期货缺乏需求驱动助力。

图为2018—2024年国内重卡销量(单位:辆)

总体来看,宏观氛围转向中性偏空,胶市迎来季节性供应回升阶段,下游需求则转入淡季,供需结构阶段性转弱。长期来看,海外天然橡胶主产国处在减产周期,胶价重心有望抬升。预计后市沪胶期货价格维持宽幅震荡,重心稳步上移,或呈现“进三退二”的态势。(作者单位:宝城期货)

来源:期货日报网

24小时热点