铝是有色金属板块中投资的更优选择

从上半年国内大宗商品价格指数来看,除了黑色金属外,有色金属、能源化工及农产品指数均呈现稳中有升的状态。其中,有色金属的涨幅尤为显著。有色金属板块能够领涨其他板块的原因主要有两点。第一,美国经济数据的起伏使得市场对美联储降息时点的预期不断修正,配合国内宏观利好,形成了国内外双利好的局面。美国通胀数据的回落和十年期国债收益率的高位运行,预示着未来货币政策的边际宽松,这将导致美元相对其他货币贬值,从而助力大宗商品价格上涨。第二,全球制造业的普遍回暖是有色金属走强的重要原因,自今年1月起,全球制造业综合指数站上荣枯线并持续走强,特别是亚洲地区,如中国、印度和东盟地区的制造业发展态势良好。我国制造业在需求回升的带动下呈现景气回升态势,工地全面复工,制造业新动能增长较快。印度制造业在政府的扶持下也实现了逆势增长。此外,美国制造业库存见底回升,进入补库阶段,显示出内需韧性。

总体来看,美国经济软着陆叠加库存周期轮转推动了制造业的复苏,预计未来全球制造业景气度将继续上升。在投资选择中,我们应当优先考虑走势强劲的板块,其中有色金属板块表现尤为突出。在有色金属配置方面,建议投资者关注基本面强劲、受益于全球制造业复苏和美元贬值的品种,并结合市场走势进行灵活调整。

[基本面扎实]

在有色金属领域内,应挑选宏观属性良好且基本面强劲的品种,如铜和铝。这两种金属不仅宏观属性显著,且基本面上供应端有约束、需求具有结构性亮点。通常,宏观因素占据主导的品种趋势性较强,但波动力度取决于基本面的强度。在基本金属板块中,铜的宏观属性最为显著,铝次之,两者均受美元指数影响较大。

但铜和铝受到的供应约束并不相同。近年来资本开支的下降导致了铜原料端存在收缩的预期,资本开支下降是由当时铜价下跌所致,而电解铝是产能存在天花板的设定,相对而言供应端维稳的确定性更高,基本面更加强劲,铝是有色金属板块中投资的更优选择。

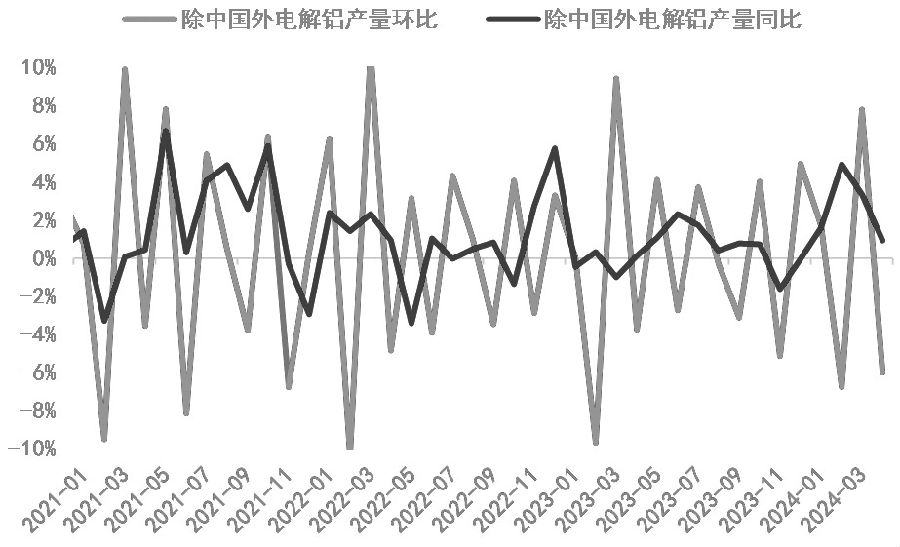

自2022年年末,电解铝的建成产能基本稳定在4500万吨附近,这源于2018年我国对电解铝进行的供给侧结构性改革,政策要求电解铝产能只能在4500万吨附近进行等量或减量置换,不再批准无指标的新建产能。在供应受到严格限制的情况下,价格长期来说将保持强势。同时,我国是全球最大的电解铝生产国,海外产量的波动主要受到我国产量的影响,海外产量增速基本保持在零值附近。再考虑到进口窗口关闭,因而除了受到制裁不得不低价流入我国的俄铝外,海外目前没有额外的资源对我国进行补充。

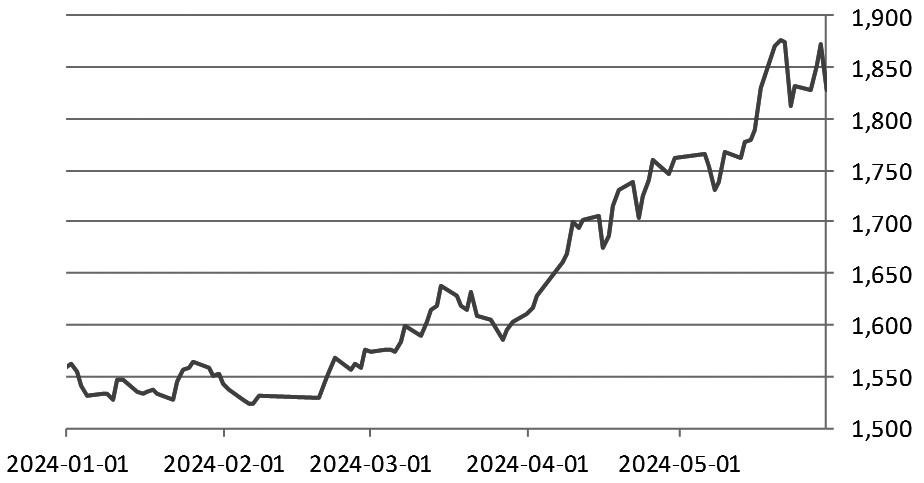

图为我国有色金属指数

图为除我国外全球电解铝产量增速(单位:%)

从海外新建电解铝项目来看,今年年内海外没有新产能投产预期,一直到2025年才有少量产能开始缓慢释放,但具体落地情况还需看海外因素,如欧洲国家是否能获得优惠的电力合同。海外未来较大的电解铝产能释放周期预计将在2026年、2027年,但这对当前市场影响较小。在国内,受高利润驱使(每吨铝的冶炼利润约3500元),电解铝运行产能不断攀升,目前已稳定在4200万吨附近。云南地区的电解铝厂受季节性影响,近期已开始分批复产,预计短期内我国电解铝运行产能将达到高峰。

在供应最大化的情况下,我们再来看铝的下游需求结构。铝因其优良的性能,在多个领域有广泛应用。从终端板块来看,建筑是铝的最大下游,其次是交通、电力电子、包装和耐用消费品。今年以来,地产部分的需求并未大幅增加,反而出现小幅萎缩,未来预计难以大幅回暖,但交通用铝和电力电子部分增长明显,交通用铝的需求已接近地产。传统燃油车消费因新能源车市场份额上升而下滑,但短期内仍有一定市场份额,传统需求板块预计不会有较大增量。

尽管地产是电解铝的主要终端,与地产竣工端挂钩,但市场对电解铝板块的预期并不悲观,部分原因是地产竣工端对电解铝的影响被新能源汽车轻量化、光伏边框支架和高压输电线等新需求增长抵消。新能源领域的需求增长是比较显著的,新能源车产量逐年增长,尽管增速下滑,但仍维持在20%左右;风光发电领域,光伏装机量稳定增长;储能消费也呈现良好态势,光伏用铝需求已超过新能源车需求。预计到2024年,我国铝需求增量将达到80万吨,相当于地产年消费量的10%。上半年国内铝消费量同比增长7%,显示新能源需求不仅对地产竣工的需求缺失进行有效对冲,甚至还能带动消费的增长,而光伏板块预计在下半年将继续发力,进一步推动铝需求。

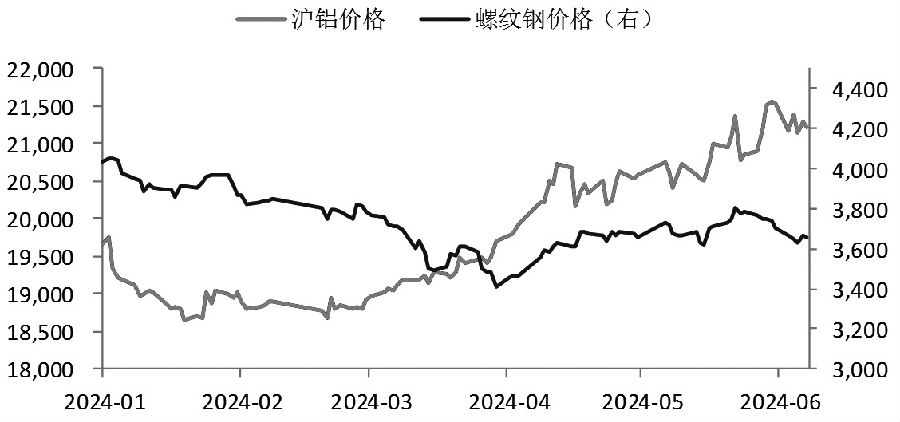

图为沪铝价格和螺纹钢价格(单位:元/吨)

从供需结构看,铝的供需失衡程度没有电解铜大,但仍存在缺口。在国内电解铝产能接近天花板、海外产能建设低于预期的情况下,供应缺乏弹性,预计2024—2025年全球铝的供需缺口将持续存在,我国也将有近80万吨的缺口。铝板块的基本面扎实。库存方面,铝的库存比铜低,抗风险能力相对较差,但价格波动不一定比铜大,因为铝的金融属性稍弱。近期行业协会推动铝水直出政策,使得部分铝锭直接转化为下游铝棒和型材,但盘面交割品仍为铝锭,可能导致盘面结构维持紧张状态。

总体而言,虽然供应存在天花板,但在需求持续增长的推动下,电解铝市场仍有较大的发展空间。

[展望与策略]

从今年商品驱动因素看,宏观面影响是大于基本面的,所以宏观情绪决定了铝价的方向,基本面决定了价格向上或者向下的力度。铝的基本面需要从短期和长期两个维度进行综合考虑,短期应关注供需边际变化和市场情绪,长期则要看经济增长和产能天花板的影响。

短期来看,目前处于宏观面和基本面双双偏空的状态。欧元区已经开始降息,预期兑现后部分宏观资金撤退,整体市场情绪回落,铝价也跟随回调。基本面上,目前主要矛盾在复产产能的增加(云南还有最后一轮复产预期),需求进入传统淡季,供需面临错配,基本面阶段偏空给价格造成一定压力,预计回调能延续到7月中旬。考虑到短期内市场的不确定性,采取相对保守的交易策略可能更为稳妥。

长期来看,宏观品种的趋势一般具有延续性,美联储降息时间未定,预期仍然“有戏可唱”。且基本面上,电解铝的产能上限是限制供给增长的关键因素,铝的需求主要受到经济增长的影响。随着经济的增长,铝的需求也会相应增加:一是传统地产虽然表现疲软,但利好政策不断出台;二是新能源板块仍在发力,增量明显。只要产能上限不变,需求的增长将推动价格上涨。此外,海外没有新的产能来满足这一需求增长,进一步加剧了全球市场铝的供应紧张格局,为价格上涨提供了动力。铝作为供应有约束而需求有结构性亮点的品种,是长期资金多配优先考虑的品种,下半年运行区间参考19000~22500元/吨。

另外,作为有色金属的一员,铝价格走势与其他金属如金、银、铜等有着密切的关联,这些金属的价格变动不仅可以反映市场的整体情绪,还可以作为铝价走势的领先指标进行参考。(作者单位:国海良时期货)

来源:期货日报网

24小时热点