2409合约基本面仍偏空

上周,受某外轮装载甲醇船货(约2万吨)的船只从太仓改港发往乍浦的市场消息刺激,甲醇期货主力合约大幅上涨,但由于该船甲醇是供MTBE等终端使用的,浙江前期停车的MTO装置目前暂未有重启计划,市场对MTO装置的重启预期落空,甲醇主力合约涨势有所放缓。此外,天津渤化60万吨/年MTO装置受园区事故影响停车,港口库存大幅累积等因素同样对甲醇期价产生了较大压制作用。

[内地春检基本结束]

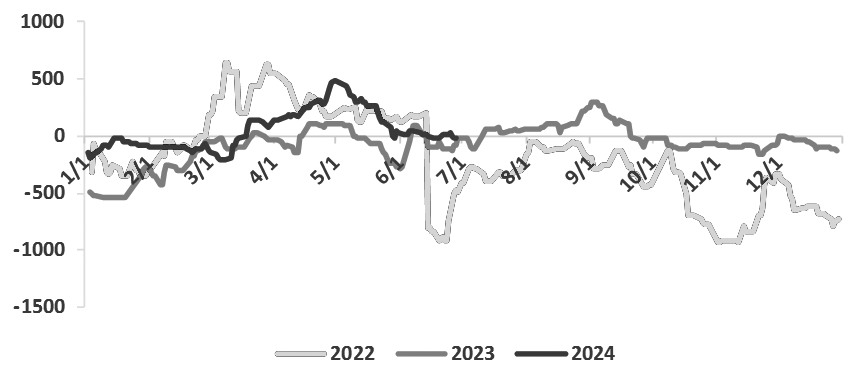

今年甲醇装置春季检修力度明显不及往年。一方面,由于大量装置已经在2023年第四季度和2024年年初进行过检修,另一方面,更重要的原因是今年以来煤制甲醇的生产利润尚可,甲醇生产企业现金流成本压力一直不大,在煤制甲醇生产利润较好的情况下,上游厂家的春检意愿不强,一定程度上限制了整体的检修力度。

近期,随着内地甲醇价格的连续回落,以及煤炭价格的偏弱运行,以完全成本计的煤制甲醇生产利润已经收窄至盈亏平衡线附近,但同比仍处于高位水平,现金流方面也无太大成本压力。当前内地春检已经基本结束,前期停车检修的装置也于近期逐步恢复生产,供应端较为充裕。

[进口量有提升预期]

甲醇月度进口量或重回120万吨以上,美国对阿联酋的制裁影响相对可控。上半年伊朗和非伊甲醇装置整体运行情况不佳,出口到中国的甲醇数量下降明显。首先,一般情况下,冬季限气停车的伊朗甲醇装置应该在2024年一季度逐步恢复生产,但受寒潮天气、天然气供应不稳定以及装置临时停车等因素影响,伊朗甲醇装置实际重启速度偏慢,直到二季度末才得以全面恢复。其次,4月下游MTO工厂与伊朗供应方关于进口计价方式的谈判僵持,以及5月中上旬国际海运运力吃紧等因素对我国进口甲醇也产生了一定影响。再次,2024年上半年,印度地区的甲醇消费延续2023年的向好态势,当地可见伊朗的船货增加,分流了部分发往中国的货量。最后,5月初北美Natgasoline、东南亚马石油Petronas和文莱BMC等甲醇装置相继出现长时间停车检修,5月底南美特巴甲醇装置因天然气供应问题降负,二季度末非伊甲醇装置整体开工率下行较为明显。

图为内蒙古煤制甲醇生产模拟利润(单位:元/吨)

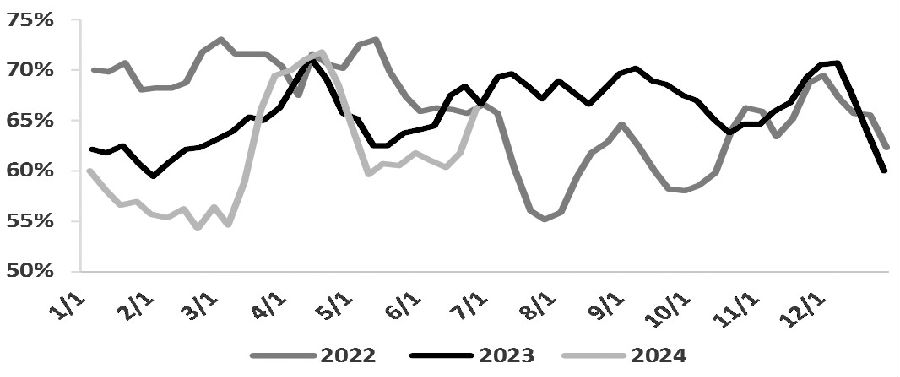

图为国际甲醇周度开工率

近期,随着伊朗ZPC两套165万吨/年甲醇装置的重启,伊朗甲醇装置已经全部重启且维持满负荷状态。此外,马石油(66万吨/年)小装置如期开始检修,北美Natgasoline(175万吨/年)甲醇装置也已经重启并顺利产出产品,国际甲醇开工率在前期探底后开始逐步回升至66.31%的高位,预计7月份我国甲醇进口量将重回120万吨以上。不过近期进口甲醇利润有所倒挂,伊朗和非伊地区的出货压力增大,实际到港情况仍需观察其开工和装船情况。

6月27日,美国国务院宣布对参与伊朗石油和化工品运输的3家阿联酋实体公司进行制裁,还将与这些实体有关的11艘船只确定为冻结财产。由于从2019年开始美国对伊朗的制裁加剧,部分出口到我国的伊朗甲醇货物开始从其他渠道发出,比如阿曼和阿联酋,阿曼本土仅有两套甲醇生产装置,阿联酋本土没有甲醇生产装置。本次被制裁的船只中仅有1艘可能与甲醇运输有关,因此制裁影响相对可控。

[下游开工率可能下滑]

传统需求进入季节性淡季,生产利润低位震荡背景下,甲醇开工率有所下滑。随着国内安全环保和“双碳”政策的日趋严格,甲醇传统下游产能过剩问题愈发明显,产业淘汰整合过程加速进行,在新投产能严重受限的情况下,需求增量不容乐观。且目前进入季节性淡季,甲醇需求不佳,甲醛、二甲醚、醋酸和MTBE等下游产品的价格不高,传统下游整体加工利润的反弹高度有限,仍然维持低位震荡局面。传统下游综合开工率下滑明显,目前已较前期高点下降5个百分点左右。在高温多雨天气下,传统下游的开工率难有明显回升,继续弱势下滑的概率较大。

加工利润快速反弹,但MTO开工率难有大幅回升。随着甲醇价格的持续走弱,MTO加工利润快速反弹,但同比仍处于偏低位置,MTO开工率很难大幅回升。近期外采甲醇MTO装置多空消息交织,一是有市场消息称,某外轮装载甲醇的船只从太仓改港发往乍浦,但据了解该船甲醇是供MTBE等终端使用,浙江前期停车的MTO装置暂未有重启计划,其单体外采计划将持续到7月。二是天津渤化双氧水装置爆炸事故引发园区停工,60万吨/年MTO装置同步停车,事故导致的电线电缆故障正在抢修中,预计最快一周内恢复。三是南京诚志二期60万吨/年MTO装置预计7月中上旬停车。

随着烯烃行业进入一体化和轻烃裂解投产大周期,烯烃单体供应增速逐步超过需求增速,在供需矛盾不断加深的情况下,烯烃单体价格波动区间逐步下移,成本优势凸显,原料轻烃化和国外低价烯烃单体对甲醇的替代作用也愈发明显。下游MTO装置长时间不盈利叠加亏损幅度偏高,甲醇原料在成本中的占比太大而终端产品在市场中占比太低、没有定价权等弊端凸显,外采甲醇制烯烃装置直接外卖甲醇原料或选择停车检修的时长也有所增加,部分装置还面临产能淘汰的风险。

[港口进入累库周期]

目前甲醇生产企业总库存在39.94万吨,同比偏高。因天津渤化等外采烯烃装置停车,长约存在减量预期,且本月新长约开始谈判,贸易商提货速度将放缓,预计企业库存将继续增加。截至2024年6月26日,主要港口甲醇库存为79.03万吨,较前值增加10.07万吨,环比大幅增加14.60%。进口货源抵港量继续增加,外轮卸货顺利,国产船货补充稳定,下游需求维持弱稳局面,港口库存将继续累积,具体累库幅度需关注卸货速度。

综上,甲醇进口方面,伊朗货源装船量有所增加,非伊装置逐步重启后国际甲醇开工率明显回升,国内进口压力逐渐上升,边际影响偏空。当前甲醇装置春检基本结束,前期检修装置逐步重启,在生产有利润的情况下供应仍显充裕。传统需求仍处于季节性淡季,MTO装置生产利润虽有所修复,但开工率难以大幅回升,内地库存偏高和港口库存逐步累积的情况下甲醇期货2409合约基本面偏空。但由于甲醇估值跌至低位后MTO利润得到修复且进口利润倒挂,2409合约价格下方空间有限。高供应叠加累库周期,2409合约的上行空间亦较为有限,预计盘面价格以弱势震荡为主,关注南京诚志60万吨/年MTO装置的运行情况和天津渤化60万吨/年MTO装置的停车时长。(作者单位:东吴期货)

来源:期货日报网

24小时热点