PVC 短期跌势难改

一方面,电石企业亏损,叠加烧碱价格走强,PVC估值偏低问题犹存;另一方面,高仓单和高升水矛盾仍未解决,在空头动能增强背景下,PVC大概率需要等到基差明显修复才能有效止跌。

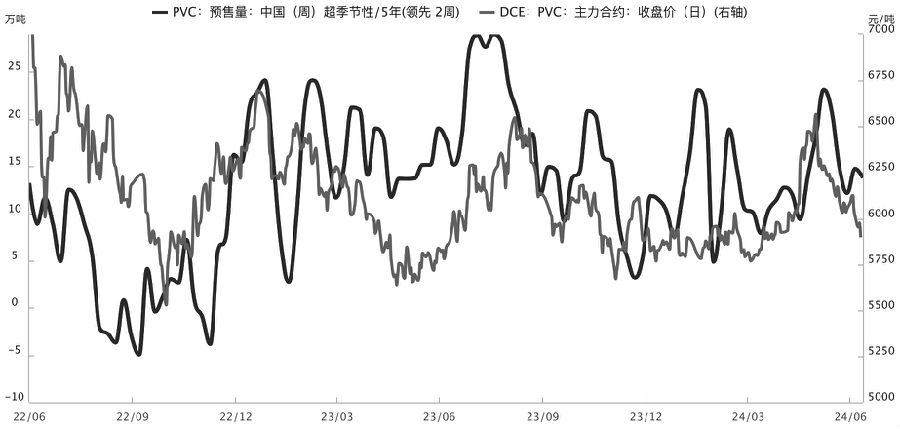

经历过6月的高位回调后,在无政策利多预期支撑下,7月PVC曾出现过小幅反弹,但高度受限,盘面短暂冲高后再度回落。笔者认为,PVC本轮反弹未能持续,一方面是因为商品市场整体氛围偏弱,叠加近期宏观政策处于空窗期,盘面缺乏一定的利多支撑;另一方面是因为月初的反弹并未带动基差修复,目前空头氛围增强,PVC大概率需等到基差明显修复才能有效止跌。

下游买跌不买涨氛围仍浓

最新周度数据显示,PVC综合开工率为76.22%,比上期下降3.51%,其中电石法开工率为75.45%,环比减少4.56%;乙烯法开工率为69.85%,环比下降7.11%。渤化发展、鄂尔多斯氯碱、内蒙古君正等装置处于检修中,导致国内PVC产量环比下降。进入7月,整体装置存有一定的检修计划,在供应缩量预期下,PVC生产企业库存出现明显好转。7月第一周较月初去库1.12万吨,报30.02万吨,降幅为3.6%。然而,供需边际好转并未推动PVC持续上涨,市场对因供应端缩量而导致的去库并不买账,下游企业买跌不买涨情绪浓厚。

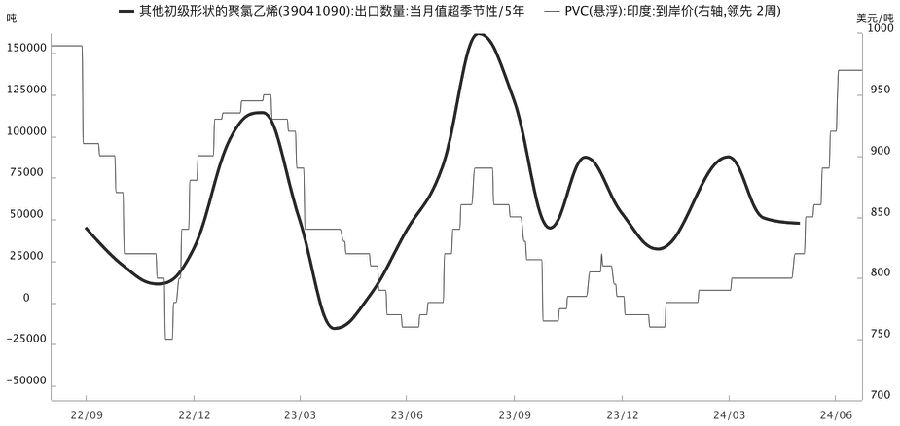

市场前期对6月印度出口情况有一定的预期,在国内需求疲软格局下,更多寄托于外需增长。然而受印度BIS认证和运力紧张等因素影响,出口并未明显放量。目前来看,印度补库或暂时告一段落,7月印度受季风影响进入传统雨季,基建、农业排PVC管需求减少。此外,运费上涨对出口也带来较大影响,虽然7月运费有所下降,但是尚未出现回归正常的趋势,预计7—8月运费仍维持在高位,进而支撑PVC到岸价格。

贸易政策风险犹存

目前,CFR中国报790美元/吨,CFR东南亚持稳报830美元/吨,CFR印度持稳报970美元/吨,理论上出口窗口打开,存在区域套利空间。基于当前海运船期洽谈难度增加,预计亚洲地区8月船期FOB报价或有一定的下降空间。

目前印度对进口PVC树脂BIS认证实施日期为2024年8月24日,由于海运费偏高,认证大概率会延期。从东北亚运往印度港口的船期来看,一般是30天左右,印度买家会在7月底减少PVC货源的交付,这意味着短期的出口也无法为需求带来一定的支撑。

图为PVC预售量超季节性与期货价格走势

综上所述,PVC再度回落至低位区间,不断测试低点,但相比一季度的低位区间有所抬升。目前PVC基本面偏弱已是市场共识,电石企业亏损,叠加烧碱价格走强,PVC估值偏低问题犹存。高仓单和高升水矛盾仍未解决,在空头动能增强背景下,PVC大概率需要等到基差明显修复才能有效止跌。中期来看,在装置检修背景下,供需面对PVC的影响开始减弱,PVC更多是跟随商品情绪和政策预期摆动。

来源:期货日报网

24小时热点