市场拐点尚需等待

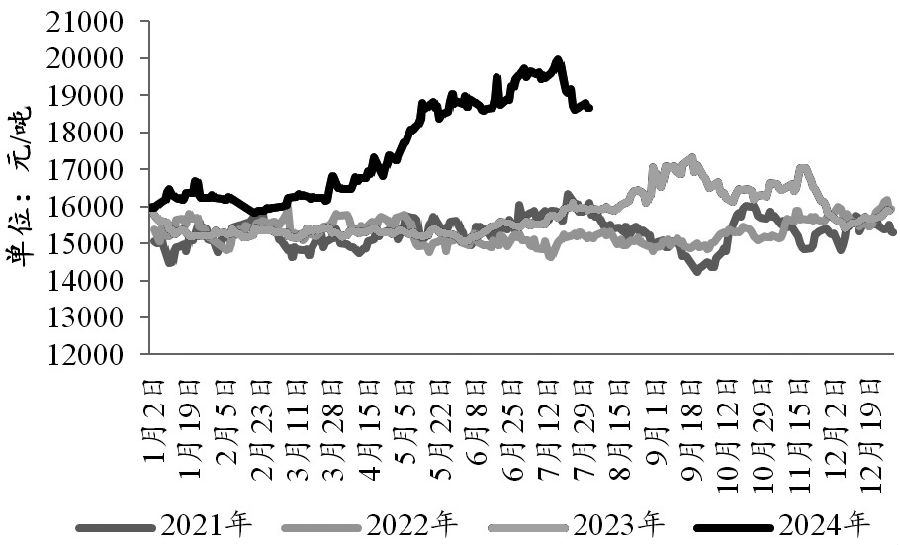

随着再生铅炼厂的逐步复产以及进口货源的陆续到港,7月18日,沪铅主力合约在短暂突破20000元/吨关口后转头向下,7月末在18600元/吨获得短暂支撑。8月2日,美国劳工部公布的美国7月非农就业数据意外全面降温,失业率触及萨姆法则临界值,海外衰退风险加大,市场避险情绪浓厚,铅价接连向下突破,沪铅主力合约三个交易日累计跌幅近8%,目前暂时在17200元/吨位置获得支撑。

图为沪铅主力合约收盘价

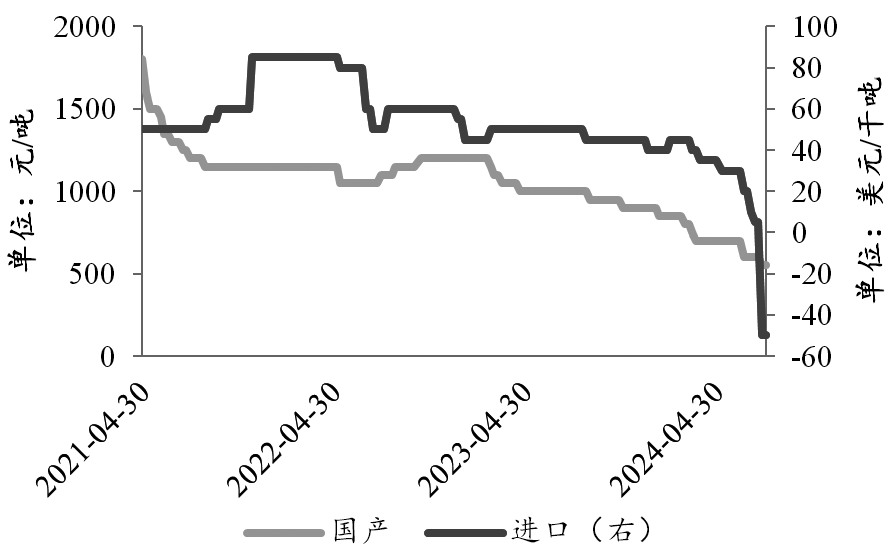

图为铅精矿加工费

原料到货情况好转

海外经济衰退担忧加剧,市场避险情绪升温。8月2日,美国劳工部公布的数据显示,美国7月非农就业人口增长11.4万人,为2022年12月以来最低水平,远不及预期的17.5万人,较前值大幅下降,失业率上升0.2个百分点至4.3%,创2021年10月以来最高纪录。美国失业数据触发萨姆规则,再度引发市场对美国经济衰退的担忧,市场恐慌情绪蔓延,全球股市遭遇“黑色星期一”,日经225指数抹平年初以来的涨幅,日本、韩国等股市主要指数触发熔断机制,美国、沙特等股市大幅下跌,美联储降息预期虽然有所加强,但由于避险情绪升温,大宗商品价格仍承压。

今年以来,受铅精矿及废电瓶供不应求等原材料市场矛盾助推,铅价不断向上突破。进入7月之后,沪伦铅价比值走扩,进口利润快速回升,进口窗口开启。7月中下旬,随着进口矿、进口粗铅及精铅的陆续到港,国内供给偏紧局面暂时得到改善。

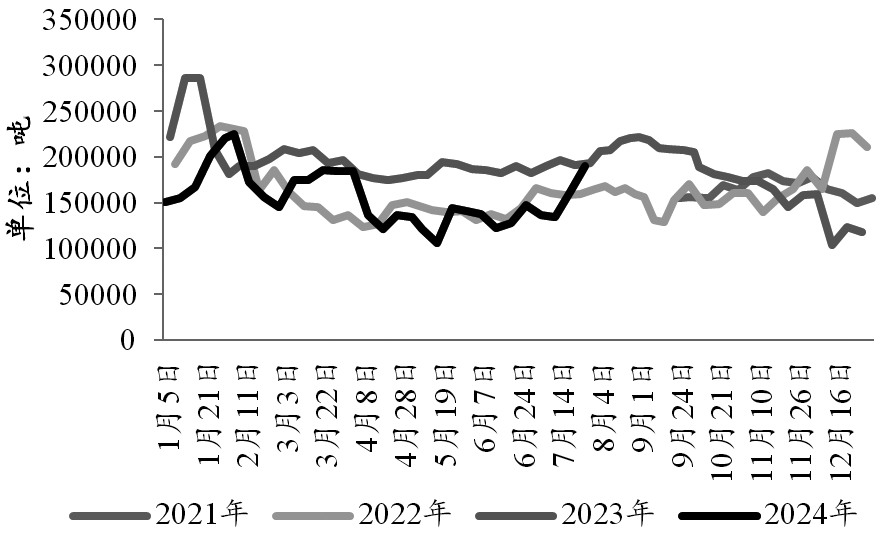

再生铅方面,炼厂复产带来一定供给增量。7月中下旬,随着铅价跌势的不断扩大,再加上铅蓄电池即将步入传统消费旺季,废电瓶增量预期显现,价格跟随铅价下行,废电瓶持货商心态由原来的囤货待涨转为畏跌抛售,再生铅炼厂原料到货情况好转,炼厂开始陆续复产。以安徽地区为例,截至8月2日,再生铅炼厂周度开工率为47.73%,较6月末提升17.98个百分点,周度产量64520吨,较6月末提升42%(增长19090吨),再生铅炼厂周度原料库存19.12万吨,较6月末提升29.80%(增加4.39万吨)。

进入8月份,《公平竞争审查条例》如期施行,从SMM对再生铅炼厂的调研数据看,江苏、河南、宁夏等地区之前并未享受地方优惠退税政策或此前已不再享受优惠政策,浙江、安徽、山东等地区炼厂表示尚未收到地方政府发布的取消优惠退税政策的正式通知。对此,部分炼厂下调了废电瓶报价,以对冲取消优惠退税政策带来的税务成本抬升,部分炼厂选择暂停采购废电瓶,等待政策的进一步指引。相关数据显示,截至8月6日,废电瓶均价10200元/吨,较7月22日的高点(12125元/吨)下跌15.88%。随着废电瓶价格的暴跌,回收商心态再次发生转变,开始从畏跌抛售转为停收观望,部分冶炼企业因前期备库充足暂停采购,废电瓶市场成交转淡,再生铅炼厂原料到货量开始下降。因为原料库存持续消耗,若无低价废电瓶补充,再生铅炼厂有可能再度进入减产周期,届时供给端或重回收缩逻辑。

矿端和原生铅供应仍偏紧

从原生铅方面看,矿端矛盾依旧,且矿端偏紧格局逐渐传导至铅锭市场,供给端回暖有限。7月受暴雨等因素影响,国内南方矿山产出受限,北方矿山持续受原矿品位下降影响,产量整体不及预期。7月中旬,四川地区部分矿山因汛期停产,吉林某矿山因附近修路导致运输受阻,暂停对外发货。从矿山新增产能看,江西贵溪银珠山铅锌银矿项目建设接近尾声,采选规模为100万吨/年,铅锌完全投产产能可达25万吨。7月火烧云矿山招标结束,完成6万吨的采矿作业,预计8月完成采剥总量150万方,采矿25万吨,年内原矿产量50万吨左右,但投放至市场尚需一定时间,且其氧化矿的性质限制了国内大部分炼厂的使用,对一些没有回转窑或选矿设备的炼厂来说难以大量利用,短期对国内矿端供应的影响有限。

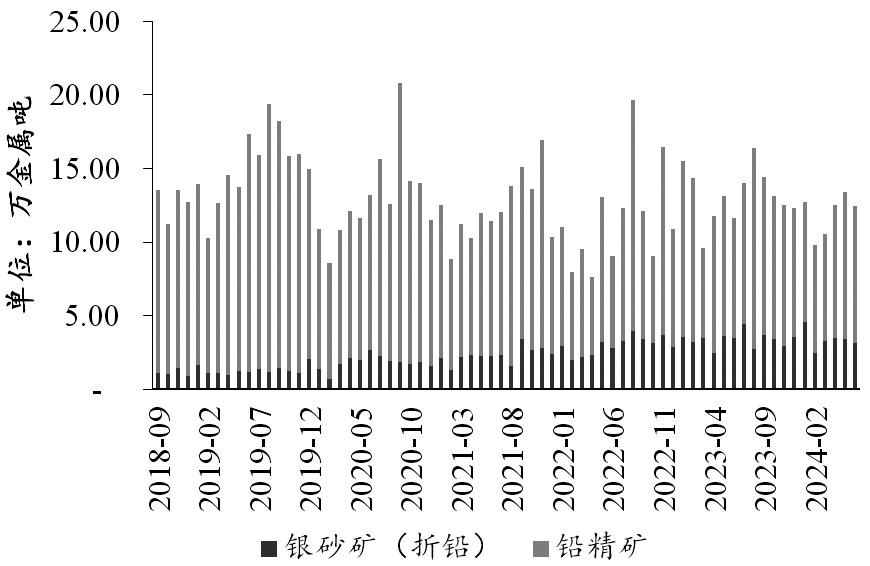

进口矿方面,随着沪伦铅价比值的走扩,进口窗口开启,但由于海外铅精矿供给有限且国内供需缺口较大,欧洲、美洲、澳大利亚地区伴生铜锌等富含金属的进口矿供不应求,矿端进口并未带来明显增量,到港货物多为前期长单交付。相关数据显示,截至7月31日,铅精矿进口盈利2320.56元/吨,处于历史绝对高位水平,1至6月铅精矿累计进口51.16万吨,同比减少9.36%,进口货源主要来自俄罗斯、土耳其、缅甸、越南和巴西,进口矿到货后提货较快,港口库存持续低位。在铅精矿供应不断收紧的情况下,银砂矿成为重要的铅元素补充,1至6月银砂矿累计进口81.11万吨(折合铅20.28万金属吨),同比增长3.06%。

图为铅精矿与银砂矿合计进口量

图为再生铅周度原料库存

因矿端供应偏紧的矛盾始终未见好转,铅精矿加工费易跌难涨。相关数据显示,截至8月2日,国产铅精矿加工费550元/金属吨,进口铅精矿加工费-50美元/干吨,均处于历史绝对低位水平。在加工费持续压缩背景下,原生铅炼厂更多考虑金银等副产品收益,若副产品回收量大,后续原生铅炼厂会继续放弃铅精矿加工费。8月部分原生铅炼厂陆续复产,预计将带来一定供应增量,考虑到部分交割品牌已预售8月货源,原生铅供给仍将偏紧。

从进口补充情况看,流入货源主要为Pb99.99,无法用于交割,采购者主要为蓄电池厂家和再生铅炼厂。买入进口粗铅原料以补充铅矿缺口的情况,仅限于锡锑银等有价金属能够回收的进口粗铅,粗铅含量高于99%且杂质无回收价值的进口粗铅则不会进入电解铅市场,因此以铅精矿或矿产粗铅为主要原料的电解铅冶炼厂原料供应偏紧局面并未缓和,虽然部分原生铅冶炼厂结束检修复产,但仍有未计划满产的情况。

下游观望情绪较浓

7月处于铅蓄电池消费淡旺季交替期,由于淡季经历多轮涨价,叠加暴雨等天气影响,目前旺季备库暂未启动,终端表现较为分化。从往年情况看,蓄电池企业会进行旺季前备库,但今年铅价处于高位,且更换需求暂无较大改善,蓄电池企业对备库持谨慎态度,维持以销定产策略。铅价冲高回落后,蓄电池价格并未直接跟跌,部分蓄电池企业有意采买,但由于订单情况尚未出现改善,观望情绪仍较为浓厚,经销商普遍畏跌,备库意愿较差。移动基站和数据中心用储能电池市场需求向好,订单较为充足,企业开工基本提升至满产。汽车出口型企业因铅市内强外弱,订单持续流失,部分企业开工率降至50%以内,广东、福建等地企业有停产放假情况。

综上,美联储9月降息预期增强,有色商品上方压力减弱。基本面方面,矿端供应偏紧格局虽未见改善,但废电瓶价格已转头向下,铅价成本端支撑减弱,伴随炼厂的复产以及进口货源的陆续到港,国内供给偏紧矛盾暂告一段落。但旺季消费尚未启动,库存降至低位后开始回升,叠加宏观氛围转空,多头资金集中离场,铅价快速回落,预计短期铅价将持续偏弱运行。后续随着铅价的回调,沪伦比值收缩,进口盈利下滑,进口货物到港预期回落。此外,若再生铅炼厂成本倒挂严重,或将引发新一轮减产,铅价可能止跌回升,投资者可关注传统消费旺季兑现情况。(作者单位:宏源期货)

来源:期货日报网

24小时热点