【有色早评】衰退担忧缓和,有色反弹

有色早评 | 2024年8月9日

品种:铜、铝、锌、镍、不锈钢、碳酸锂

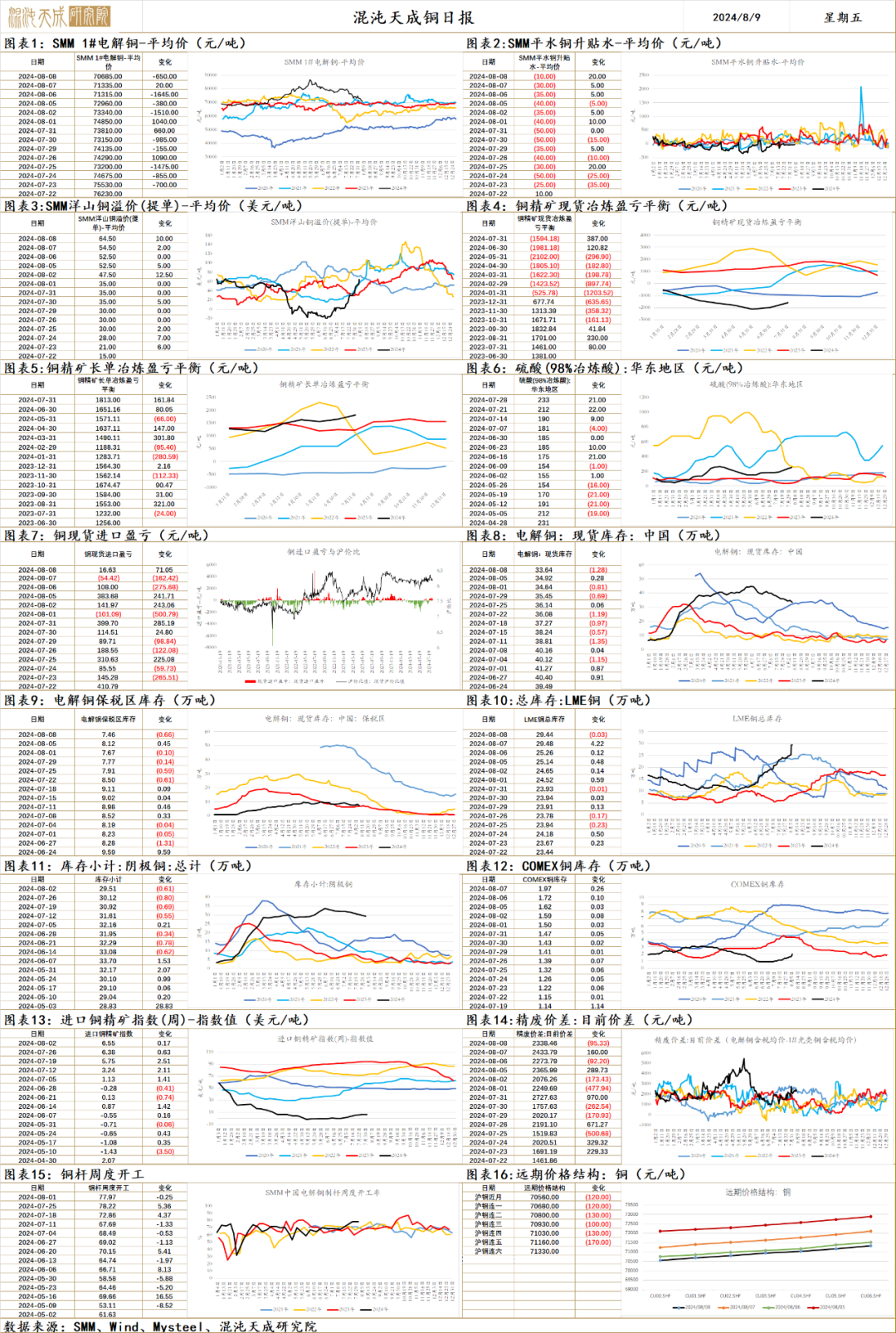

铜

铜 2024.0809

一、市场观点

美国较好的非制造业PMI数据+日央行官员出来安抚市场,算是阶段性平息了套息交易砍仓带来的流动性风险以及衰退担忧,但看外资的一些测算,这个套息体量应该是没有完全结束的,纯从图表角度来看,日元日股这种级别的单边下跌,如果没有强大外力介入,只靠喊话想要直接扭转下跌势能我感觉有点难;过去一年多在日股、美股、日元等大体量资产上积累了巨大的杠杆和资金规模,这种级别的趋势扭转,很有可能会被爆破掉某个大型机构进而引发衰退担忧或者此生风险的,我想等这个冤大头出来之后再评估反弹的力度。

铜的90分位完全成本在7500-8000,90分位现金成本是6500-7000,当下仍然是远离成本的状态,耐心等吧,真觉得微观基本面因为矿端扰动废铜紧张等问题带来的向好,可以做做结构表达一下,正好海外的交仓应该短期内给出做结构走强的性价比了,单边我觉得还是不够右侧。

二、消息与数据

1、【必和必拓在巴西寻求黄金、铜矿买家】据知情人士透露,必和必拓集团正计划出售其在收购奥兹矿业有限公司时收购的巴西铜和黄金资产。知情人士表示,在完成对这些资产的战略审查后,该公司已聘请桑坦德银行(Banco Santander SA)为潜在出售的谈判提供建议。必和必拓和桑坦德银行的发言人拒绝就此事发表评论。必和必拓于2023年5月以63亿美元收购Oz Minerals,这是十多年来最大的一笔交易,也是增加清洁能源和电动汽车关键材料敞口战略的一部分。必和必拓巴西地区经理去年告诉彭博社,必和必拓无意摆脱其与淡水河谷共同拥有的铁矿石生产商Samarco Mineracao SA。(中国金属网)

2、【Aruma完成铜和铀勘探资产组合的收购】外媒8月7日消息,澳大利亚证券交易所上市的Aruma Resources已完成对南澳大利亚州和昆士兰州铜和铀勘探资产组合的收购。今年5月,Aruma与NHM Holdings签署了一项股份收购协议,收购南澳大利亚奥林匹克坝区的Wilan IOCG铀项目以及昆士兰州Mt Isa地区的Fiery Creek铜项目和Bortala铜项目。公司董事总经理Glenn Grayson表示:“随着收购的完成,我们计划在新项目中开始有针对性的、系统的现场工作计划,以确定钻探目标,目的是逐步钻探测试优先目标,以释放每个项目的全部价值主张。”。(上海金属网编译)

3、【7月我国铜棒企业产能利用率上涨0.03%】据统计,国内铜棒企业2024年7月综合产能利用率为51.92% , 较6月的54.82%,环比上升0.03%,同比下降3.13%。分企业规模来看,大型企业 2024年7月的产能利用率为63.47%,环比上升0.75%,同比上升2.08%。6月中小型企业产能利用率为37.07%,环比下滑0.82%,同比下降6.89%。国内主要地区铜棒生产企业样本产量7月总计10.197万吨,环比6月增加0.069%,同比去年减少0.476万吨,降幅4.46%。(Mysteel)

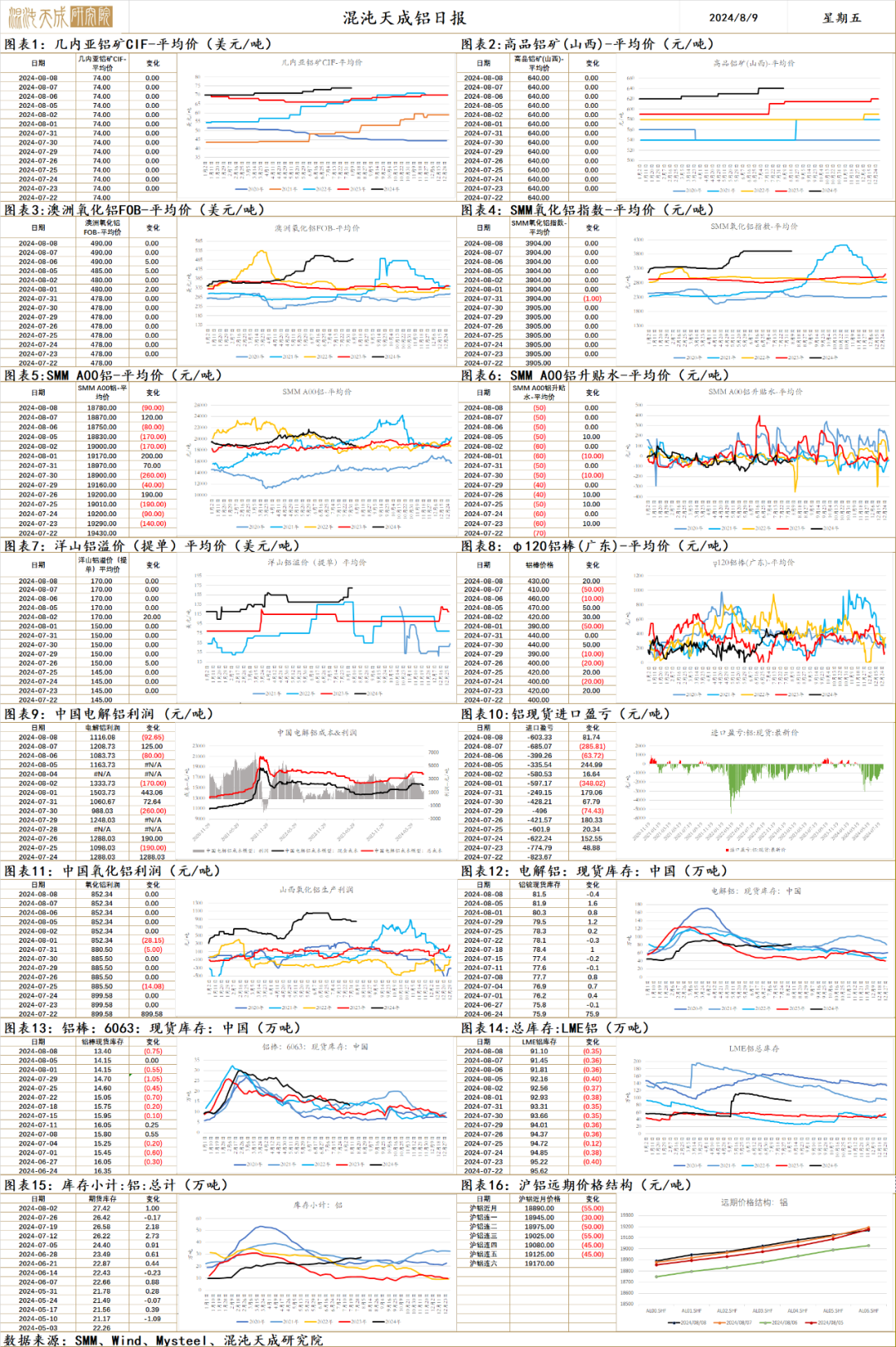

铝

铝 2024.8.9

一、市场观点

中国7月制造业pmi下滑,美国ISM制造业连续四个月萎缩,全球制造业扩张趋缓,我国财政端政策持续加码,维持国内经济稳中向好发展主基调不变。美联储议息会议表态偏鸽,9月降息预期已达100%,货币转宽预期加强。美国当周请失业金人数低于预期,衰退预期走弱。

供给端,据百川盈孚,云南已复产120万吨,占总供给的3%。6月铝进口12.1万吨,环比减了3.7万吨。国务院发文推进有色金属行业节能降碳改造,供给端受限,电解铝供给约束增强。

需求端,下游开工率环比下行。铝锭+铝棒社库环比-1.2至94.9万吨,小幅去库。光伏2024年6月新增装机同比增36%,维持高增长。政治局会议定调,房地产持续“化风险”,收储或加速落地,房地产需求有望企稳。

原料端,海外力拓氧化铝厂因天然气短缺压降产能120万吨,澳大利亚氧化铝产量全球前列,超过80%用于出口,我国是其主要出口国之一,6月氧化铝进口环比下行至3.8万吨,主要系进口来源国澳大利亚的减少,进口减少预期将持续到9月。山西河南国产矿仍未大规模复产,国内氧化铝厂提产困难,进口锐减下,供需缺口进一步扩大,流通现货紧张。

整体来看,美国当周请失业金人数低于预期,衰退预期走弱,有色整体走强。氧化铝现货价格高位横盘,对期价支撑仍存,期价大幅反弹。

二、消息面

1.【贾马尔科(Jamalco)氧化铝厂宣布在7月遭遇飓风侵袭后发运量遇到不可抗力】8月1日据外媒报道,牙买加知名的氧化铝与铝土矿生产商——贾马尔科(Jamalco),正式对外宣布,受近期飓风侵袭影响,其所在地港口设施及关键传送系统遭受重创,鉴于此,公司已紧急启用替代的运输方案,以维持运营,但此举不可避免地导致了该厂的发运量出现波动。尽管此次飓风对贾马尔科港口的破坏严重,但据初步评估,氧化铝传送带的受损情况并未直接影响到贾马尔科氧化铝厂的生产能力,该厂设计年产能高达142.5万吨,而根据世纪铝业季报显示2024年第一季度实际运行产能在114万吨左右。(阿拉丁铝产业链服务平台)

2.【永泰能源煤下铝项目预估铝土矿资源量1.16亿吨】永泰能源集团股份有限公司前期已委托中国冶金地质三局对所属森达源煤矿等8座矿井进行了煤下铝地质调查,委托山西地科勘查有限公司编制了8座煤矿《铝土矿普查设计方案》,并于2024年2月通过山西省地质协会评审,预估铝土矿资源量共计1.16亿吨,按照采出比60%计算,可采出量约6,958万吨。(永泰能源)

3.【快讯】美国至8月3日当周初请失业金人数录得23.3万人,为7月6当周以来新低;预期24万人,前值由24.9万人修正为25万人。(金十数据)

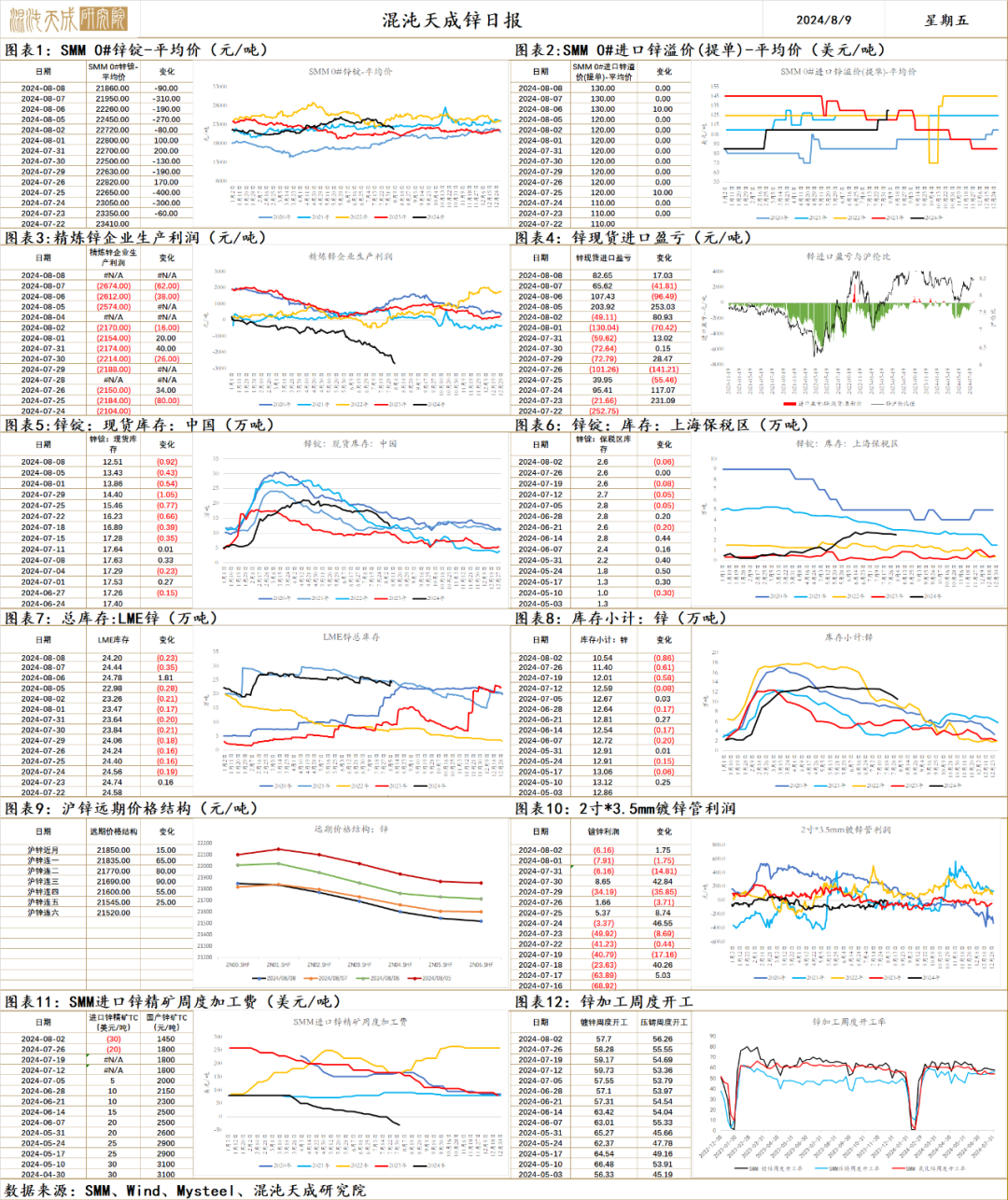

锌

锌 2024.8.9

一、市场观点

中国7月制造业pmi下滑,美国ISM制造业连续四个月萎缩,全球制造业扩张趋缓,我国财政端政策持续加码,维持国内经济稳中向好发展主基调不变。美联储议息会议表态偏鸽,9月降息预期已达100%,货币转宽预期加强。美国当周请失业金人数低于预期,衰退预期走弱。

供给端,海外矿端减产导致原料供应收紧,加强了锌的底部支撑,进口矿TC下行,进口矿流入减少,国内矿趋紧,国产精矿TC下行趋势难改,冶炼厂亏损加剧,7月新增检修增多,据钢联测算预计影响产量4万吨,接近8%,供给减产逐步兑现,8月环比预减1.25万吨。6月进口锌3.5万吨,同比-22.8%。Kipushi锌矿如期投产,2024年拟新增约12万吨锌矿,新增锌矿总供给1%。

需求端,2024年万亿级特别国债蓄势待发,电网建设投资总规模超5000亿元,特高压工程仍是重中之重,基建有望拉动锌需求。政治局会议定调,房地产持续“化风险”,收储或加速落地,房地产行业持续迎来利好政策,需求有托底。库存环比-0.9至12.5万吨,继续去库。

总体来看,美国当周请失业金人数低于预期,衰退预期走弱,有色整体走强。供给端8月继续环减1.25万吨,库存延续去库,基本面环比好转,可轻仓试多。

二、消息面

1.【因Zhairem项目产量提升,嘉能可锌库存将保持在2.5万吨上下】外媒8月7日消息,嘉能可首席财务官Steven Kalmin周三在电话简报会上表示,由于其Zhairem项目的扩张和产量提升,该公司已积累了2.5万吨未出售的锌库存。Zhairem项目是其哈萨克斯坦Kazzinc业务的一部分。过去五年,嘉能可出售了在玻利维亚和秘鲁锌项目中的股份,导致公司锌产量萎缩。嘉能可2024年上半年的自有锌产量为417,500吨,较2019年同期下降22%。嘉能可在西班牙和加拿大拥有冶炼厂,该公司7月发布的一份报告显示,预计其2024年锌单位成本将从每磅5美分大幅上升至每磅18.6美分。(上海金属网编译)

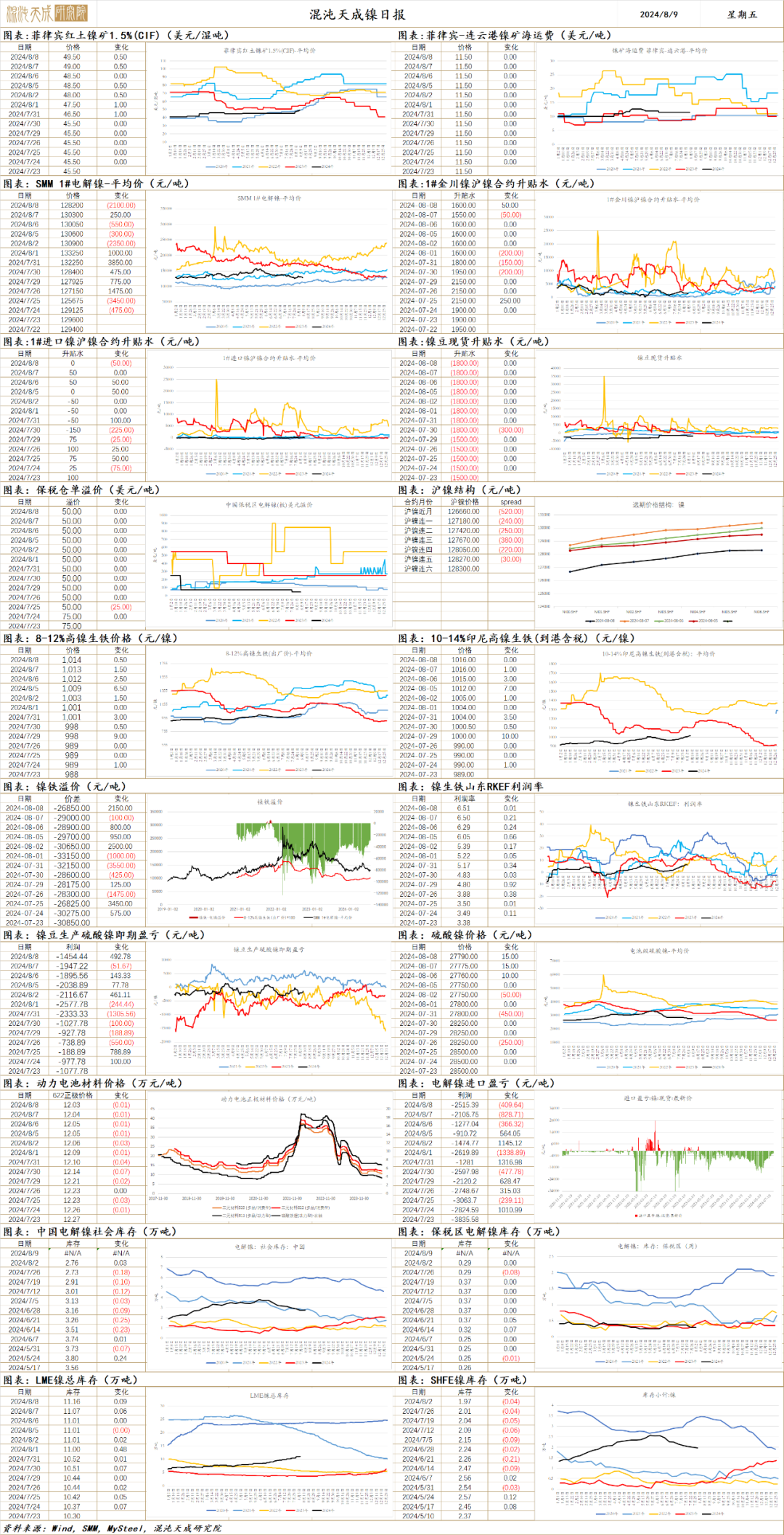

镍

镍 2024.08.09

一、市场观点

宏观层面,昨日美国周度申请失业金人数低于预期,日央行加息的表态有所缓和,市场恐慌情绪有所缓解。基本面方面,矿端印尼RKAB审批提速后,预计其镍元素长期的大量释放持续带来供应端压力,镍产业负反馈有进一步扩大的可能。供应方面,7月国内精炼镍总产量29020吨,环比增加9.61%,同比增加34.10%,8月预计国内精炼镍产量29150吨,环比增加0.45%,同比增加27.54%,精炼镍供给压力仍然较大。需求端,不锈钢产量位于相对高位,对镍需求有直接拉动,新能源的需求边际走弱。库存方面国内精炼镍显性库存持续去化。综合来看,镍价大幅下跌后,短期带动了下游刚需补库,库存有所去化,价格低位企稳。中长期来看,当前价格处于低位,近期镍价相对坚挺。但印尼镍大量释放,供应的压力会持续,预计后续区间震荡。之后关注重点是镍供应端是否会出现负反馈范围的扩散,以及宏观环境的走向。

供应端,7月国内精炼镍总产量29020吨,环比增加9.61%,同比增加34.10%;2024年1-7月国内精炼镍累计产量177676吨,累计同比增加38.01%。目前国内精炼镍企业设备产能34800吨,运行产能31850吨,开工率91.52%,产能利用率83.39%。 2024年8月预计国内精炼镍产量29150吨,环比增加0.45%,同比增加27.54%。

需求端,2024年7月国内43家不锈钢厂粗钢产量330.825万吨,月环比增加1.96万吨,增幅0.6%,同比增加3.5%,8月排产338.67万吨,月环比增加2.37%,同比增加4.04%,不锈钢供应仍处于同时期高位。硫酸镍方面,6月中国硫酸镍实物产量17.74万吨,金属产量3.9万吨,环比降1.34%,2024年7月预计3.72万金属吨,环比减4.76%。三元产业链虽然海外需求有所增加,但整体需求仍在下降中,对硫酸镍需求不佳。前期硫酸镍生产镍板企业在出口利润较高的情况下在LME大量套保,所以硫酸镍生产镍板需求增加,带动硫酸镍整体产量下降放缓,但后续随着交货减少的情况下,叠加企业生产硫酸镍利润倒挂,部分企业减产,导致硫酸镍将在7月产量下降。

库存方面,上周6地社会库存减少445吨,保税区库存增加500吨,国内期货库存下降396吨,国内显性库存共计下降341吨,降幅0.67%。 LME库存增加702吨,库存上升0.41%。本周全球显性库存上升361吨,涨幅为0.23%。

价格方面,上周SMM印尼1.2%品位镍矿-1.6美元/湿吨至24.5美元/湿吨,1.6%品位镍矿-1.25美元/湿吨至48.80美元/湿吨,由于镍价持续下滑,印尼镍矿价格回落。高镍生铁指数+0.23元/镍点至1015.59元/镍点,由于前期镍铁利润倒挂,供给端出现明显减量,镍铁价格延续回升。港口MHP昨日价格-15.5至12619美元/镍吨,LME折价系数下降至78.5,MHP供需逐渐走向宽松,港口报价相对LME镍比价有所松动。

二、消息与数据

1、【7月中国镍生铁实际产量金属量总计环比增加1.93%】据调研统计,2024年7月中国镍生铁实际产量金属量2.57万吨,环比增加1.93%,同比减少20.71%。中高镍生铁产量1.95万吨,环比增加1.44%,同比减少24.5%;低镍生铁产量0.61万吨,环比增加3.51%,同比减少17.7%。2024年1-7月中国镍生铁总产量17.12万吨,同比减少22.7%,其中中高镍生铁镍金属产量13.06万吨,同比减少27.73%。(Mysteel)

2、【2024年6月印尼精炼镍出口量环比增加13.58%】据印尼统计局数据,2024年6月精炼镍出口量0.36万吨,环比增加13.58%,同比;其中出口到中国0.11万吨,占比30.01%。2024年1-6月精炼镍累计出口量2.13万吨,累计同比持平;其中出口到中国1.94万吨,占比90.76%。(Mysteel)

3、【MHP和硫酸镍驱动印尼镍整体出口增长】澳大利亚麦格理银行的研究显示,由于混合氢氧化物沉淀物(MHP)和硫酸镍的产能增加,2024年上半年印度尼西亚镍出口大幅增长。1-6月印尼镍出口总量达到80.5万吨,同比增长20.7%。包括不锈钢在内的出口总量同比增长22%,达到99.8万吨。今年上半年,印尼四家运行中的高压酸浸厂共出口了13.9万吨MHP镍和硫酸镍,同比增长106%。麦格理表示,仅第二季度出口量就达8.1万吨。硫酸镍出口从2023年上半年的5400吨增长到今年的85400吨,相当于19000吨镍金属。(Argus Metals)

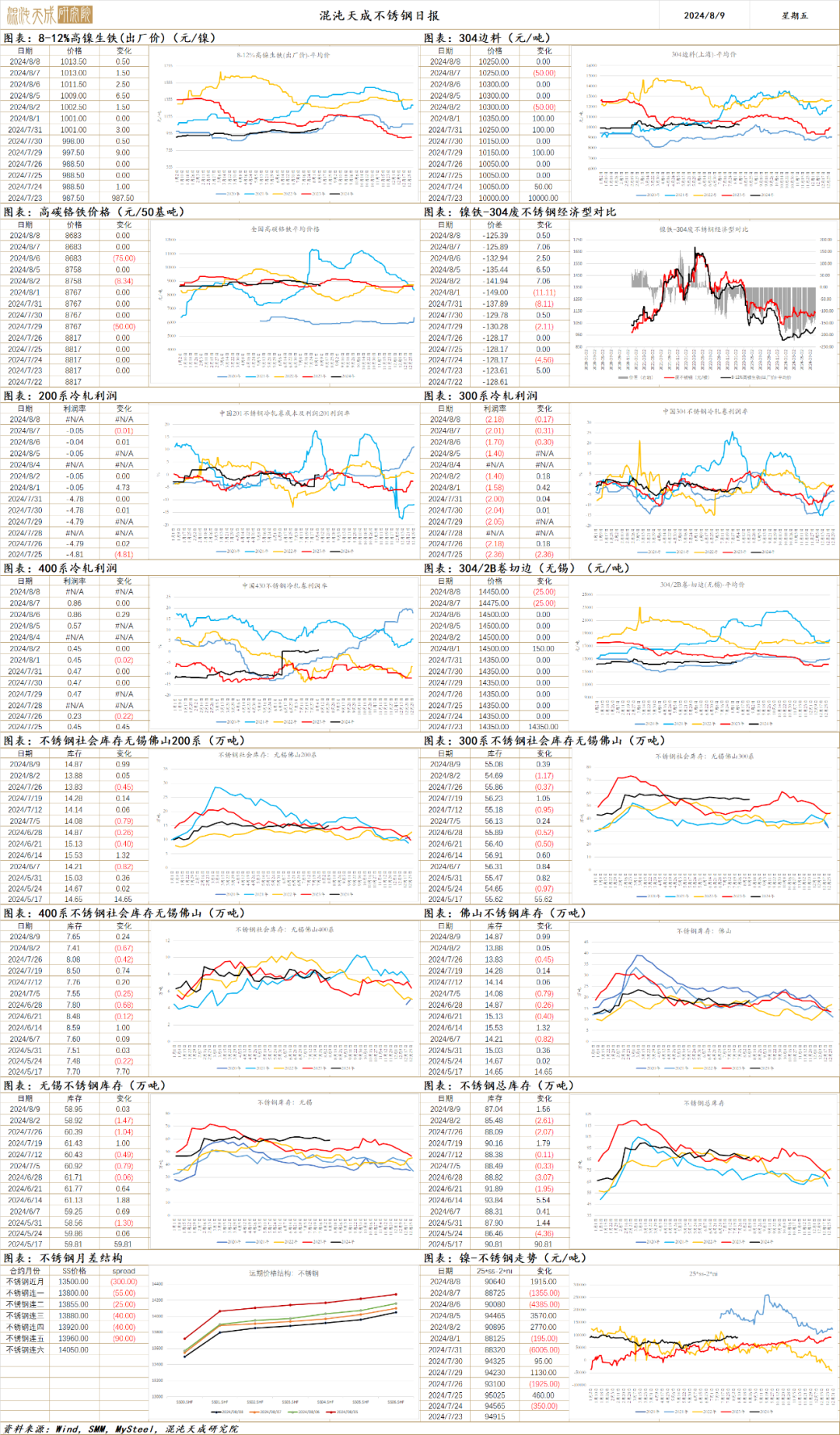

不锈钢

不锈钢 2024.08.09

一、市场观点

原料端,虽然在RKAB审批推进后,印尼镍矿供应释放速度应会逐步恢复,但受印尼产业政策影响,高品矿的供给相对偏紧张,且印尼政府官员表示不再新批镍铁产能,镍铁供应增量有限,近日镍铁价格逐步回升,不锈钢成本支撑加强。宏观层面,日元加息引发的流动性危机未见进一步扩散,市场情绪暂时稳定。基本面上,不锈钢产量持续释放,当前排产仍处高位,下游需求增速相对偏弱。整体来看,不锈钢供给端维持高增长,需求端仍未有明显回暖,整体供需宽松。在当前原料供应难见增量的预期下,不锈钢成本端存在一定支撑,但淡季偏弱的需求会持续给予不锈钢价格压力,预计不锈钢供需宽松维持,价格震荡运行。后续继续观察不锈钢减产程度以及下游需求的情况。

基本供需方面:

供应端, 据Mysteel统计,2024年7月国内43家不锈钢厂粗钢产量330.825万吨,月环比增加1.96万吨,增幅0.6%,同比增加3.5%,8月排产338.67万吨,月环比增加2.37%,同比增加4.04%,不锈钢供应仍处于同时期高位。

原料端,6月中国&印尼镍生铁实际产量金属量总计14.29万吨,环比减少2.79%,同比减少6.69%。中高镍生铁产量13.7万吨,环比减少2.56%,同比减少6%。2024年1-6月中国&印尼镍生铁总产量87.29万吨,同比减少0.76%,其中中高镍生铁镍金属产量85.51万吨,同比减少0.22%。2024年6月中国镍生铁实际产量金属量2.51万吨,环比增加7.26%,同比减少20.18%。2024年1-6月中国镍生铁总产量14.52万吨,同比减少20.93%。昨日高镍生铁指数+0.23元/镍点至1015.59元/镍点,在供给有限的影响下,镍铁价格持续回升。

2024年8月1日,全国主流市场不锈钢89仓库口径社会总库存106.55万吨,周环比下降2.78%。其中300系不锈钢库存总量71.00万吨,周环比上升2.00%。本周市场到货增多,周内现货价格随盘价回落,下游入市采买偏谨慎,库存消化节奏放缓,市场出货以低价刚需为主。

现货方面,不锈钢成本端镍铁企稳回升,现货价格低位震荡,现阶段不锈钢利润仍不乐观,昨日304不锈钢冷轧利润-24至-311元/吨。

二、消息与数据

1、【上半年,金钵盂冷轧不锈钢项目完成投资额超3亿元,整体建设进度超50%】8月8日,浙江省舟山市普陀区人民政府办公室发布一则工作动态,据该动态显示,“上半年,金钵盂冷轧不锈钢项目完成投资额超3亿元,整体建设进度超50%,计划于年底前产出第一卷冷轧不锈钢。”(中国浙江舟山普陀区人民政府)

2、【两家船厂获越南船东不锈钢化学品船订单】越南船东Asia Pacific Shipping(ASP)在两家中国船厂下单订造4艘25900载重吨不锈钢化学品船,持续扩张船队。据悉,芜湖造船厂和武昌造船分别承接了2艘新船订单,预计这批新船将在2027年交付运营,每艘造价接近5000万美元,4艘新船总价值约2亿美元(约合人民币14.49亿元)。(国际船舶网)

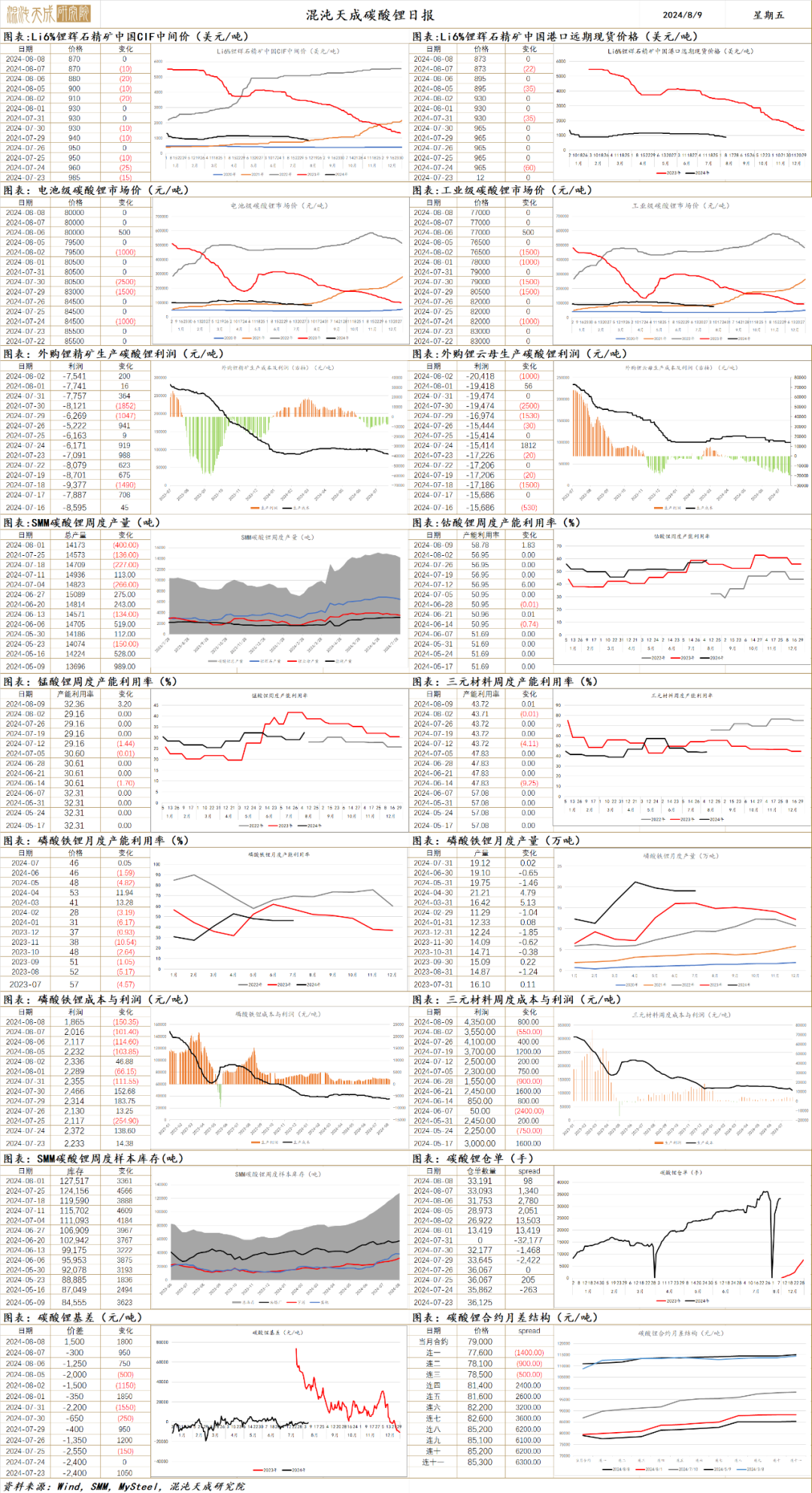

碳酸锂

碳酸锂 2024.08.09

一、市场观点

基本面上,供应端,随着未来几年大量锂资源项目逐步投产,碳酸锂供应端面临长期的压力,其中以我国和南美盐湖为代表的低成本项目的投产,会进一步加强碳酸锂的价格压力。而在利润空间大幅压缩情况下,已出现部分计划中高成本锂项目停建的消息。需求端,由于欧美电动车政策的不确定性,碳酸锂动力电池方面的需求面临增速下滑的风险,由于电力系统的发展,储能的需求前景较为光明。库存方面,产业链各环节仍维持累库的趋势。综合来看,当前碳酸锂基本面宽松的格局预期持续,短期内预计碳酸锂维持震荡寻底的趋势。后续观察高成本锂项目减产力度,以及下游需求能否出现预期外的增长。

原料端,7月国内样本云母矿山总产量0.89万吨LEC,同比增长41.27%。国内样本锂辉石产量0.39万吨LEC,同比增长21.886%。6月锂辉石进口量68.52万吨,同比增长42.91%,1-6月累计进口量390.95万吨,同比增长32.88%。碳酸锂原料端供应充分,港口远期锂辉石报价持续下降,昨日6%锂辉石精矿远期报价为873美元/吨。

供给端,由于碳酸锂面临长期过剩局面,市场对于后市行情偏悲观,近期国内碳酸锂有减产迹象,8月1日,国内碳酸锂周度产量1.42万吨,环比下降0.04万吨。其中锂辉石产碳酸锂0.65万吨,环比下降0.02万吨;锂云母产碳酸锂0.35万吨,环比下降0.1万吨;盐湖产锂0.31万吨,环比持平。

需求端,6月我国动力电池装车量42.8GWh,同比增长30.2%,环比增长7.3%。其中三元电池装车量11.1GWh,占总装车量25.9%,同比增长10.2%,环比增长7.3%;磷酸铁锂电池装车量31.7GWh,占总装车量74.0%,同比增长39.3%,环比增长7.4%。1-6月,我国动力电池累计装车量203.3GWh, 累计同比增长33.7%。其中三元电池累计装车量62.3GWh,占总装车量30.6%,累计同比增长29.7%;磷酸铁锂电池累计装车量141.0GWh,占总装车量69.3%,累计同比增长35.7%。储能方面,6月储能项目中标总量8.19GWH,其中EPC中标量5.97GWH。1-6月储能项目中标总量达59.6GWH,同比增长90.47%。其中EPC中标量37.28GWH,同比增长103.05%。

库存端,8月1日,碳酸锂样本库存12.75万吨,环比+2.71%,同比+84.73%。其中冶炼厂库存5.76万吨,环比+1.80%,同比+40.63%;下游库存3.17万吨,环比+6.30%,同比+146.93%;其他环节库存3.82万吨,环比-0.73%,同比+150.91%。

价格方面。碳酸锂现货市场价格震荡运行,昨日电池级碳酸锂市场价维持80000万元/吨,工业级碳酸锂市场价维持77000万元/吨。

二、消息与数据

1、【20万吨废旧锂电池回收利用项目专题推进会召开】8月7日,山东泰安肥城20万吨废旧锂电池回收利用项目专题推进会召开。据了解,该项目由天津祐健科技有限公司总投资20亿元建设,规划占地面积100亩,厂房建设面积3.6万平方米,新上锂电池“带电破碎拆解一体化”设备流水线14条、2万吨极片破碎设备3条。项目达产后,年可处理废旧锂电池及极片20万吨,年产值50亿元,利税9亿元。会议就制约项目推进的难点、堵点问题进行了分析讨论,明确项目建设时限任务,确保项目建设快速稳步推进。(肥城市老城街道)

2、【尽管价格下跌,澳大利亚锂矿公司仍保持乐观】尽管锂价格处于五年来的最低点,但澳大利亚锂矿公司仍然乐观地认为,2015年左右价格的上涨将支持他们的运营。在西澳大利亚Kalgoorlie的Diggers and Dealers mining论坛上,许多发言人表示,锂的价格正在触底,应该会在十年后上涨。“这仍然是一个非常明亮的蓝天,但有一点云覆盖穿过。”澳大利亚皮尔巴拉矿业公司首席执行官戴尔·亨德森说:“这并不奇怪,因为低谷总是伴随着高峰时期,而这个行业经历了一个强劲的高峰时期。”亨德森说,政府刺激措施、技术发展和不同的消费者接受率的结合正在同时发生。(Argus Metals)

3、【Patriot在Shaakichiuwanaan矿区锂资源量升级】外媒8月7日消息,Patriot Battery Metals周二更新其位于魁北克省的Shaakichiuwaanaan矿区(前身为Corvette)CV5和CV13锂辉石伟晶岩的矿产资源估算(MRE),共计8010万吨(含1.44%的氧化锂)和6250万吨(含1.31%的氧化锂),其中488万吨含有等量的碳酸锂。勘探副总裁Darren Smith表示:“由于CV5和CV13伟晶岩仍处于开放状态,以及该矿区的多个锂辉石伟晶岩群仍有待钻探测试,进一步资源增长的潜力巨大。近期将对该项目进行初步经济评估。”。(上海金属网)

4、【克什克腾旗积极推进维拉斯托锂多金属矿建设及锂产业链布局】克什克腾旗维拉斯托锂多金属矿是我国北方首次发现的大型锂多金属矿床,具有重要的经济价值。该矿储量丰富:总矿石量约4.5亿吨,氧化锂251万吨,平均品位0.56%;锡金属量14.8万吨,平均品位0.91%。该矿床目前是亚洲最大硬岩型锂矿、长江以北最大单体锡矿。该矿床计划分两期建设:一期采选规模8000吨/日(240万吨/年),正在办理采矿证,预计2025年投产;二期采选规模6-7万吨/日(2000万吨/年),待一期投产后,依据市场行情,水电等基础保障条件确定建设期。(赤峰市人民政府网)

混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。

在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。

中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。

中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。

我们关于商品研究提升的三点结论:

第一是要提高研究效率:要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

24小时热点