旺产季全球橡胶价格弱势震荡

建议卖出虚值看跌期权短期持有以获得收益

在东南亚橡胶近几年产出处于拐点的情况下,长期来看,橡胶价格可能出现中枢抬升的情况,但具体价格走势仍需考虑实际产量。而短期来看,东南亚已进入新一轮割胶季,在供应压力持续增加的情况下,橡胶价格也出现了明显回落。在产量未出现明显减少的情况下,预计今年整体供应将延续宽松局面。后市重点关注割胶季各主产国的产出数量,同时也需要警惕EUDR落地可能产生的局部供需失衡。针对目前的情况,可以考虑卖出虚值看跌期权短期持有以获得权利金。

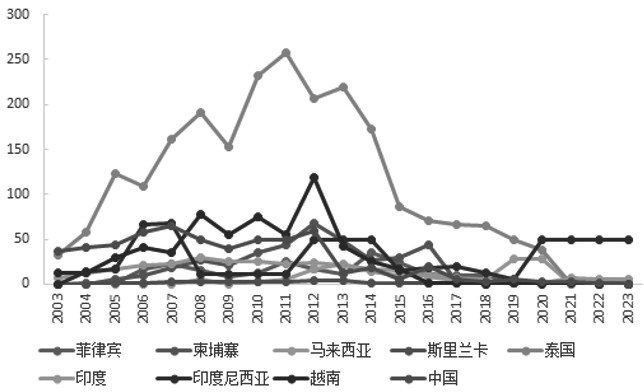

图为ANRPC新种植面积(单位:千公顷)

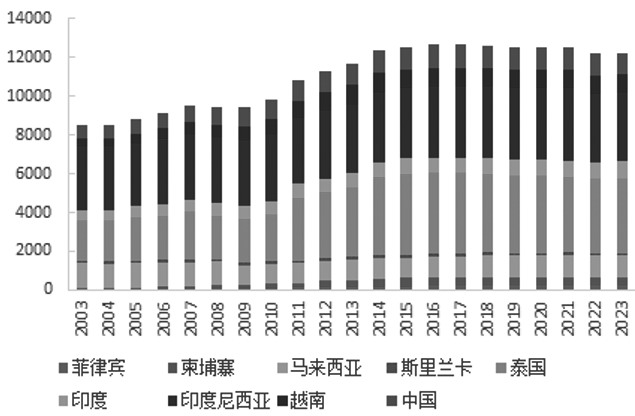

图为ANRPC总种植面积(单位:千公顷)

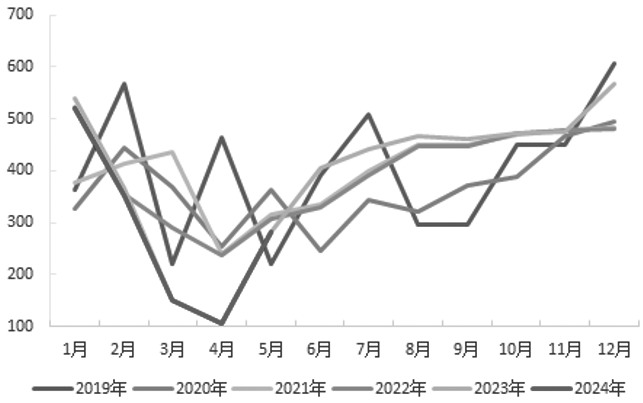

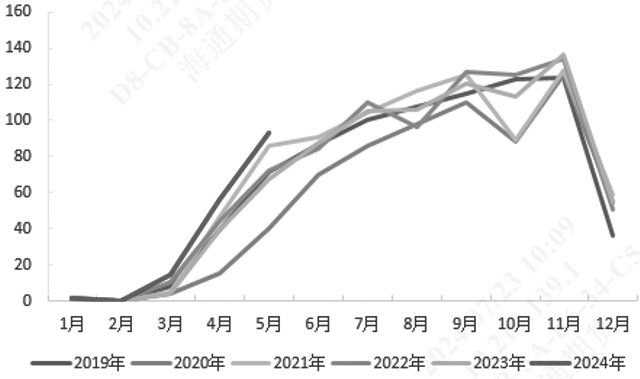

图为泰国天然橡胶产量(单位:千吨)

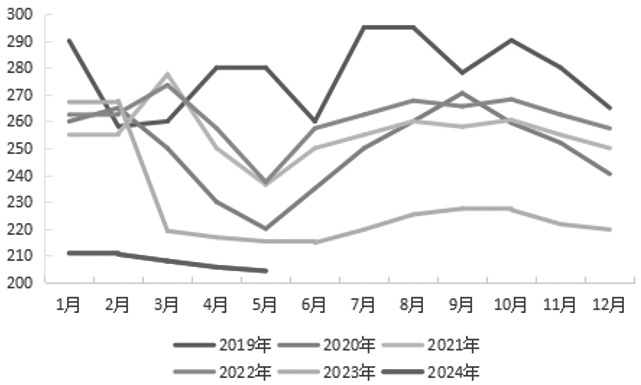

图为印度尼西亚天然橡胶产量(单位:千吨)

图为中国天然橡胶产量(单位:千吨)

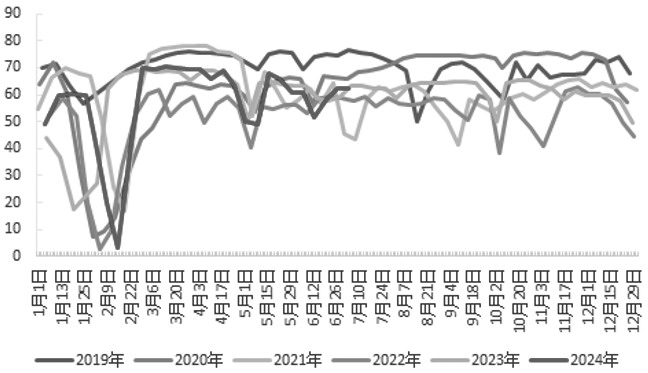

图为全钢胎开工率(单位:%)

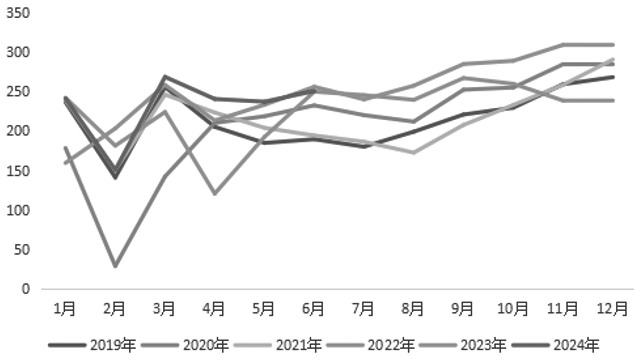

图为汽车月产量(单位:万辆)

A全球橡胶市场供需情况

2010—2011年,受天然橡胶价格大幅上涨影响,东南亚胶农种植积极性显著提高。泰国、印度尼西亚、马来西亚、越南等国天然橡胶种植面积不断增加,推动橡胶总种植面积明显增长。而2012年天然橡胶价格见顶后,胶农种植热情开始降温,新增种植面积出现回落。橡胶树的生长周期较长,种下生长9年后才能开始用于生产橡胶,而产胶的前3~5年间产量会逐渐上升,随后产量长期保持稳定,种植25年后产胶能力显著下降,30年后经济效益严重下滑。由于橡胶生长周期较长的特性,在橡胶价格开始下滑后,新种植的橡胶树产量依旧不断释放,导致橡胶价格持续保持低位。然而近年来泰国、印度尼西亚、越南等国的总种植面积都出现了明显下滑,即使考虑到泰国新种植的橡胶树产量释放,其潜在增量也无法完全抵消总种植面积下降的影响,因此,目前东南亚的橡胶产量可能正处于拐点。

2024年上半年,受厄尔尼诺现象的冲击,东南亚地区的天然橡胶产量大幅下滑,一度推高橡胶价格。1—4月,泰国的天然橡胶累计产量达到1126千吨,同比减少22.57%;印度尼西亚累计产量达到835.1千吨,同比减少21.19%。此外,5月,泰国北部出现雨水集中且高于往年的情况,一度导致工人无法正常割胶,胶水供应时间一再推迟引发国内外橡胶价格一同走高。泰国原料价格因此再创新高,杯胶价格最高达到63.35泰铢/公斤,胶水价格最高达到82.2泰铢/公斤。目前泰国产胶节奏已进入正常状态,也带动橡胶价格明显回落,预计近年整体产量不会受到天气影响。

此外,今年年底EUDR法案即将生效,法案要求对于投放到欧盟市场的部分商品(包括天然橡胶以及轮胎等橡胶衍生品)必须来自2020年12月31日之后未被砍伐的土地,否则将面临罚款、没收产品和收入等一系列惩罚。目前泰国、越南等国均在推进国内对橡胶种植情况的调查证明,但法案可能导致符合法案要求的橡胶被大量囤积,出现人为制造的紧张状况。

B国内橡胶供应情况

天然橡胶产量有所增加

5月,我国橡胶产量为9.32万吨,同比增加38.48%;1—5月,我国橡胶累计产量达到16.57万吨,同比增加48.34%。

目前云南产区已全面开割,胶水产量明显增加,且处于历史高位。加工厂目前以随采随用为主,胶水整体处于供大于求的状态。海南产区此前曾因降雨导致割胶进度受阻,而近期因浓乳需求出现好转,胶水价格止跌回升。

橡胶进口量基本与往年持平

6月,我国橡胶进口量为47.05万吨,同比减少12.14%;1—6月,我国橡胶进口总量为328.43万吨,同比减少18.01%。从数据上来看,虽然橡胶进口量同比大幅减少,但与过去几年相差不大。进口量的下降或与泰国推迟割胶相关,也可能由国内橡胶需求转弱导致。

橡胶去库明显

截至7月下旬,青岛地区天胶保税区和一般贸易橡胶合计库存量为47.61万吨,其中保税区库存为6.05万吨,一般库存为41.56万吨,处于历史低位。上半年东南亚新胶供应量较少,同时国内下游轮胎企业整体开工良好,需求相对稳定,国内天然橡胶库存明显去化。下半年伴随国内外产区陆续进入旺产季,产量逐渐增加,国内橡胶库存有回升可能。

C国内橡胶需求情况

半钢胎开工率偏强

截至7月19日,全钢胎开工率为52.91%,同比下降9.84个百分比;半钢胎开工率为79.07%,同比上升7.47个百分点。据国家统计局最新公布的数据,5月,我国橡胶轮胎外胎产量为9340万条,同比增加9.5%。1—5月,我国橡胶轮胎外胎产量较去年同期增加11.1%至4.32亿条。整体来看,轮胎行业目前延续了去年的高产状态,半钢胎开工率甚至相比去年有进一步增长,但全钢胎由于内需疲弱及出口订单缩减,需求拉动有限导致库存增加,整体产销形势略弱于去年同期水平。

目前看来,半钢胎企业有外贸订单较多且库存较低,下半年开工率有望维持在高位。全钢胎市场目前尚未出现明显利好,但随着未来刺激政策的出台,货运行业逐步复苏,预计保持稳定为主。

轮胎出口

截至6月底,新充气橡胶轮胎的出口量达到6508万条,同比增长14.8%;1—6月,轮胎累计出口量为3.3亿条,同比增加10.5%。虽然海运费用高涨对出口造成一定压力,但在海外市场高通胀的背景下,中国轮胎的性价比优势仍然具备强大竞争力,这仍将是支撑我国轮胎出口需求的关键因素。

汽车产销

中国汽车工业协会近期发布的数据显示,6月,我国汽车产量为250.7万辆,同比减少2.1%;销售量为255.2万辆,同比减少2.7%。1—6月,汽车累计产量为1389.1万辆,同比增加4.9%;累计销售量为1404.7万辆,同比增加6.1%。从具体销售量来看,新能源汽车的需求增长依旧是汽车产销增加的主要推动力。

汽车出口持续向好

汽车出口方面,6月,我国汽车出口48.5万辆,同比增长26.9%;1—6月,我国汽车出口279.3万辆,同比增长30.5%。2023年,我国超越日本成为全球最大的汽车出口国,且在当年欧洲进口占比中高达37.5%。然而欧盟在6月12日发出公告加征关税以保护当地的汽车产业,欧盟委员会表示,对比亚迪、吉利汽车和上汽集团分别加征17.4%、20%、38.1%的反补贴税;对参与调查但未被抽样的电动汽车制造商平均加征21%的反补贴税;未配合调查的电动汽车制造商将被加征38.1%的反补贴税,对于进口自中国的特斯拉汽车可能适用单独的税率。欧洲的贸易保护政策对中国汽车出口将产生一定的抑制效果,同时在世界经济衰退的大背景下,未来几年中国汽车出口增速或将放缓。

重卡需求

据中汽协最新发布的数据,6月,我国重卡市场销量为7.4万辆,同比减少14.45%;1—6月,累计销售量50.18万辆,同比增加 2.76%。重卡销售数据近年波动较大,主要是因为2021年7月起实行的“国六”标准催生了大量换车需求,导致2020年及2021年重卡销售量明显增加,同时造成2022年重卡销售量大幅下滑。根据《2023年交通运输行业发展统计公报》,2023年全国公路运营载货汽车合计1170.97万辆,同比增加0.4%。重卡数量已经连续两年没有出现明显增长,目前看来需求整体偏弱。

D基本面总结

从国际供需格局来看,东南亚地区橡胶产量或迎来拐点,常年供给过剩格局将逐步转为平衡。今年开割以来,泰国产区先后经历干旱、过度降雨导致开割推迟,国内产区开割期间也遭受高温干旱和过度降雨扰动。气候的异常两度推升全球橡胶价格,但又在正常开割后迅速回落。而下半年橡胶市场的关注重点依旧是天气因素对产量的扰动,若出现台风影响割胶进度,橡胶价格有可能再度抬升。

国内供需整体相对稳定。从产量来看,今年割胶并未受到太多影响,且产量同比略微有所上升。橡胶进口数量虽明显低于去年,但与之前几年基本持平。年底落地的EUDR或分流下半年出口至中国的份额。橡胶库存也较为稳定,目前在季节性去库阶段,数量略低于近几年整体水平。

国内需求方面,得益于全球经济环境整体出现回暖,中国轮胎需求市场持续向好,轮胎产量同比明显增长。具体来看,半钢胎出口表现亮眼带动开工率维持高位。但目前海运价格上调、货柜偏紧,一定程度上影响短期出口量。而全钢胎受到内需疲弱及出口订单缩减影响,开工率相比前几年高位明显回落,但基本与去年持平,未来在基建刺激下可能会出现一定好转。

综上所述,在东南亚橡胶近几年产出处于拐点的情况下,长期来看,橡胶价格可能出现中枢抬升的情况,但具体价格走势仍需考虑实际产量。而短期来看,东南亚已进入新一轮割胶季,在供应压力持续增加的情况下,橡胶价格也出现了明显回落。在产量未出现明显减少的情况下,预计今年整体供应将延续宽松局面。后市重点关注割胶季各主产国的产出数量,同时也需要警惕EUDR落地可能产生的局部供需失衡。

E期权策略分析

根据基本面分析,橡胶价格未来2至3个月内可能维持弱势震荡局面。针对目前的情况,可以考虑卖出虚值看跌期权短期持有以获得权利金。对卖出看跌期权来说,卖出的行权价格决定了策略的收益及面对的风险,针对短期橡胶价格偏弱的情况,建议卖出的行权价格至少低于期货价格1000点。合约月份选择方面,建议选择2409合约进行卖出。相比于2501合约,2409合约的存续时间更短,因此持有至到期所面临的价格变动风险更小。而当2409合约到期之后,也可继续选择卖出2501合约。当然,考虑到合约的流动性,也可以直接选择2501合约进行操作。目前虽然橡胶价格可能已经接近近期底部,但仍有一定下跌空间,因此可以考虑继续观望,用更低的行权价格留出空间。

除整体的供需强弱对比外,EUDR的落地和台风对割胶的影响也可能对价格产生一定的扰动。若因此出现橡胶价格大幅上涨,则可择机在高处卖出虚值看涨期权组成宽跨式组合。卖出看涨期权与卖出看跌期权的风险类似,因此若选择卖出也建议卖出行权价至少高于当时期货价格至少1000点,并选择合适的行权价或留出足够的空间。

对卖出看跌期权来说,最大的风险来源于标的价格下跌。在小幅下跌情况下,由于卖出期权行权价格较低,不一定会出现亏损。而一旦标的价格下跌幅度较大,甚至接近行权价格附近时,持仓就可能出现浮亏。不过如果价格不再下跌直至到期,仍然可以获得全部权利金收入。此外,价格下跌超过行权价时,即使持有至到期,也会出现收入减少甚至出现亏损的风险。因此如果出现短期价格下跌至行权价附近,需要结合行情考虑是否需要提前平仓进行止损。(作者单位:海通期货)

来源:期货日报网

24小时热点