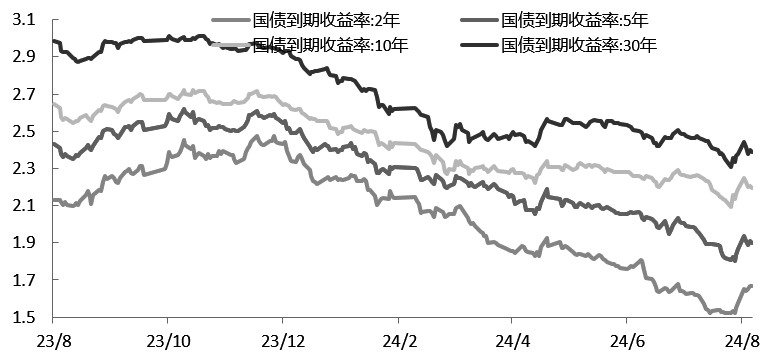

长端国债收益率探明“政策底”

近期,受央行多次提示长期国债收益率风险、指导国有大行卖出长期国债、打击扰乱市场秩序违法行为和提示债券型理财产品利率风险等因素影响,国债期货价格普遍回落,30年期国债收益率最高回升至2.44%,10年期国债收益率最高回升至2.25%,阶段性利率顶部基本探明。上周,受信贷数据维持低位M1同比降幅扩大和房地产投资降幅扩大等影响,国债期货价格有所企稳。

图为主要期限国债收益率走势

7月份,我国规模以上工业增加值同比增长5.1%,环比增长0.35%,工业生产保持较快增长;社会消费品零售总额同比增长2.7%,较前值加快0.7个百分点。1至7月,固定资产投资同比增长3.6%,较上半年有所回落,其中制造业和基建投资增速维持高位,房地产投资降幅扩大,新建商品房销售面积、销售额和房地产开发企业到位资金等指标降幅收窄。

2024年前7个月社融规模增量累计为18.87万亿元,比上年同期少3.22万亿元。7月末社融规模存量为395.72万亿元,同比增长8.2%,M2余额303.31万亿元,同比增长6.3%,M1余额63.23万亿元,同比下降6.6%。尽管居民新增短期贷款为负,中长期贷款处于低位,企业短期贷款转负,中长期贷款创阶段新低,表外融资处于低位,但政府债券融资处于高位,企业债券融资和票据融资同比也有所增加,带动社融增量比上年同期多增2342亿元,社融存量增速回升至8.2%,环比回升0.1个百分点。受居民存款同比少减和非银金融机构存款多增影响,新增人民币存款同比少减,带动M2增速回升至6.3%,结束了2023年3月份以来连续回落或同比持平的情况。M1余额同比降幅扩大至6.6%,连续4个月处于负值区间。当前居民购房信心仍待修复,商品房销售处于低位,企业活期存款不足,市场融资活跃度降低。此前,央行行长表示金融总量增速有所下降也是自然的,这与我国经济从高速增长转向高质量发展是一致的。未来还可以继续优化货币政策中间变量,逐步淡化对数量目标的关注。

资金面有所收敛,MLF政策利率色彩淡化。近期,央行加大公开市场操作,保持资金面合理充裕,不过8月15日,央行发布公告称,到期的4010亿元MLF将于8月26日续作,进一步弱化了MLF政策利率色彩。DR007和1周Shibor分别为1.83%和1.81%,资金面有所收敛。

央行第二季度货币政策执行报告指出,下阶段将加快完善中央银行制度,推进货币政策框架转型,强调稳健的货币政策要注重平衡好短期和长期、稳增长和防风险、内部均衡和外部均衡的关系。继续把维护价格稳定、推动价格温和回升作为把握货币政策的重要考量,加强政策协调配合,保持物价在合理水平。完善市场化利率形成和传导机制,发挥央行政策利率引导作用,释放贷款市场报价利率改革和存款利率市场化调整机制效能,促进金融机构持续提升自主定价能力,落实好防范化解房地产、地方政府债务、中小金融机构等重点领域风险。增强宏观政策取向一致性,加强逆周期调节,增强经济持续回升向好态势,为完成全年经济社会发展目标任务营造良好的货币金融环境。

债券融资维持高位,供给压力仍大。截至8月16日,债券市场余额为166.58万亿元,8月以来债券余额新增13193亿元,债券净融资处于高位。今年国债、地方政府专项债和特别国债合计规模将达到8.96万亿元。1至7月政府债券合计净融资4.03万亿元,略高于去年同期。8月份之后尚有4.93万亿元政府债券待发行,考虑到政府债券一般在10月份之前发行完毕,近3个月单月净融资规模保持在“万亿”以上,供给压力仍大。

美国CPI重回“2”字头,中美利差收窄。美国7月零售销售环比增长1%,为2023年2月以来最高水平,预期0.4%,前值从0%下修至-0.2%;CPI同比增长2.9%,连续4个月回落,是2021年3月以来首次重回“2”字头,低于预期和前值,核心CPI同比增长3.2%,符合预期。美联储博斯蒂克表示目前利率政策是限制性的,降息即将到来,如果经济按预期发展,年底前将会降息。近期美国多个经济数据的表现以及通胀的温和回落,使得市场对美联储基于软着陆预期的降息交易持续升温。受此影响,10年期美债收益率维持在3.8%附近,中美10年期国债利差处于阶段低位,人民币兑美元汇率走强,国内货币政策空间进一步加大。

总体看,当前地产市场仍未企稳,市场需求不足,企业融资活跃度下降,国内货币政策空间加大,降准降息仍可期待,国债期货仍有支撑。不过此前央行多次提示长期国债收益率风险、打击扰乱市场秩序等违法行为,长端国债收益率探明“政策底”后,近期国债期货价格将以区间震荡为主。(作者单位:申银万国期货)

来源:期货日报网

24小时热点