沪镍 趋势性机会难觅

目前镍市多空因素并存,利多主要来自美国经济衰退预期修复带来的乐观情绪,但是从基本面来看,镍市需求端亮点难寻,故镍价相较其他金属并未出现明显反弹。

近期镍价宽幅震荡,基本维持在125000~130000元/吨区间内波动,多空因素并存使得镍价难有趋势性动能,后市需关注宏观因素及成本支撑力度。

宏观方面,美国7月零售月率录得1%,高于0.3%的预期,截至8月10日当周,初请失业金人数达到22.7万,低于预期的23.5万。此前市场较为担忧美国经济基本面趋弱引发需求下行,因此有色板块一度承压下行,而上述数据则体现出美国经济韧性依然存在,部分修正了市场的悲观情绪,故铜、铝等主要有色金属价格出现反弹。沪铜由8月初70000元/吨涨至73500元/吨,沪铝则由19000元/吨涨至20000元/吨附近,然而沪镍价格并未得到明显提振,其趋弱的基本面一定程度上对冲了宏观面的利多。

图为中国纯镍社会库存(单位:吨)

从纯镍板块来看,供需基本面近期并无太大变化,值得关注的是跨市套利窗口逐步关闭对国内库存的影响。2024年4月,LME对俄镍进行制裁,禁止俄镍在LME形成新的仓单,在制裁背景与LME中国电积镍品牌扩容的背景下,越来越多的国内资源流向海外,主要驱动因素来自镍的出口窗口持续开启以及租金分成套利提供额外收益。从海内外库存情况看,2024年5月24日当周至2024年8月16日当周,国内纯镍社会库存去库幅度达28%,而同期LME累库幅度增加36%。但在美元贬值、人民币升值以及出口利润收窄的作用下,近期跨市套利行为或有收敛,2024年8月2日开始国内纯镍库存重回累积态势,此后两周时间内国内库存累积幅度达7.86%。随着跨市套利窗口逐步关闭,国内库存压力再度显现,镍价上涨动能或减弱。

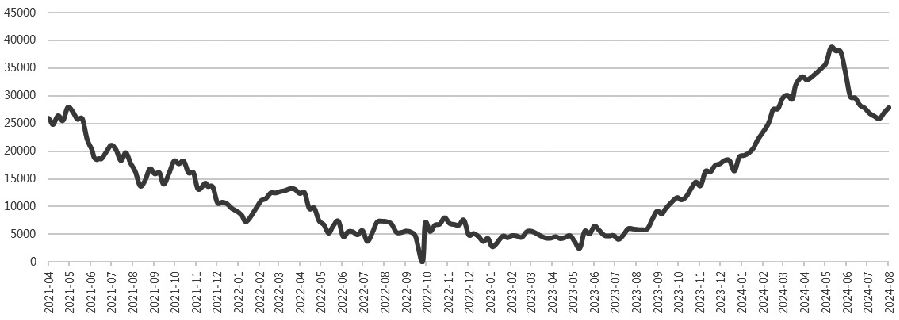

图为LME镍库存(单位:吨)

硫酸镍方面,从成本角度观察,MHP及高冰镍系数仍旧较为坚挺,硫酸镍成本支撑较为强劲。需求方面,下游备货询单有所增加,新能源需求出现边际回暖,但整体量级仍旧有限,难以成为支撑镍价上行的充分条件。另外,结合当下硫酸镍价格以及成本,目前盐厂盈利压力依然较大,利润水平在盈亏线上下徘徊,导致供给端挺价较为强烈,但下游接受度相对有限。另外,从需求的结构性角度来看,三元电池性价比依然不如磷酸铁锂,故终端需求依旧疲软。

镍矿方面,印尼RKAB审批进度大幅提升,截至目前2024年已批配额达到2.4亿吨,高于全年2.1亿吨的需求水平,因而远期供应担忧已得到缓解。不过,受恶劣天气影响,目前印尼当地镍矿开采面临实际困难,故当地镍矿供应依赖菲律宾矿源进口补充。印尼统计局数据显示,2024年6月印尼进口镍矿89.64万吨,环比增长61.61%,同比增长5875.83%,续创历史新高。其中,进口菲律宾镍矿89.64万吨,占比100%;1—6月印尼镍矿进口195.87万吨,累计同比增长3536.49%,其中进口自菲律宾189.16万吨,占比96.57%。从价格水平看,印尼镍矿内贸HPM价格挂钩LME镍价,虽然LME镍价此前经历大幅回撤,但当地在HPM价格基础上仍给予了22~25美元/吨的高升水,反映出印尼镍矿偏紧的格局。

镍铁方面,由于矿端成本支撑较强,镍铁价格此前一路上扬,一度突破1000元/镍。从供应角度看,国内镍铁厂处于亏损状态,开工水平较低,印尼市场则因镍矿供应不足导致开工率同步走低。此外,近期印尼政府正式宣布停建新的RKEF产能,但印尼镍铁产能过剩早已是既定事实,该消息对市场情绪影响有限。从需求角度看,不锈钢厂因需求偏弱影响态度较为悲观,需求负反馈向上拖累镍铁价格,后期镍铁价格或将重回1000元/镍下方。

不锈钢方面,钢厂此前基于“金九银十”的乐观预期决定8月排产不下调,然而目前需求仍未好转,钢厂后市或有减产预期。一方面,钢厂减产预期对原生镍来说或将拖累需求,导致镍价难以与有色板块共振上行。另一方面,对不锈钢来说,供应缩减预期有望对价格形成支撑,不过考虑到目前不锈钢去库斜率依然平缓,不锈钢价格反弹空间略显不足。

合金方面,镍的需求表现平平,但镍合金在民用板块的需求依然可期。

总体来说,目前镍市多空因素并存,利多主要来自美国经济衰退预期修复带来的乐观情绪,市场一致认为9月美联储将会开启降息通道,有色板块在降息前期或将得到支撑,但是从基本面来看,镍市需求端亮点难寻,故镍价相较其他金属并未出现明显反弹。目前并未看到需求端出现反转的迹象,若宏观利多逐步消退,镍价或仍将继续下行。(作者单位:中信建投期货)

来源:期货日报网

24小时热点