供应偏紧逻辑预计延续到10月

进入8月后,氧化铝价格再度走出快速上涨行情,从3600元/吨一线一度跃升至4000元/吨之上,市场关注度非常高。此前我们就曾提过,矿端供应问题尚未解决,在近期及未来一段时间内都将继续给氧化铝价格提供有力的支撑,10月之前是氧化铝基本面维持强势的时期。如果在此期间,国内矿石生产出现更多阻碍,或者外矿供应受到显著干扰(如地缘因素、天气灾害、运输问题等),市场做多情绪将重燃。但在目前海外宏观环境不利的情况下,即使矿端供应问题尚未解决,市场价格的上涨也可能受到一定程度的抑制,我们预计价格难以超过年内高点。

[价格冲高原因]

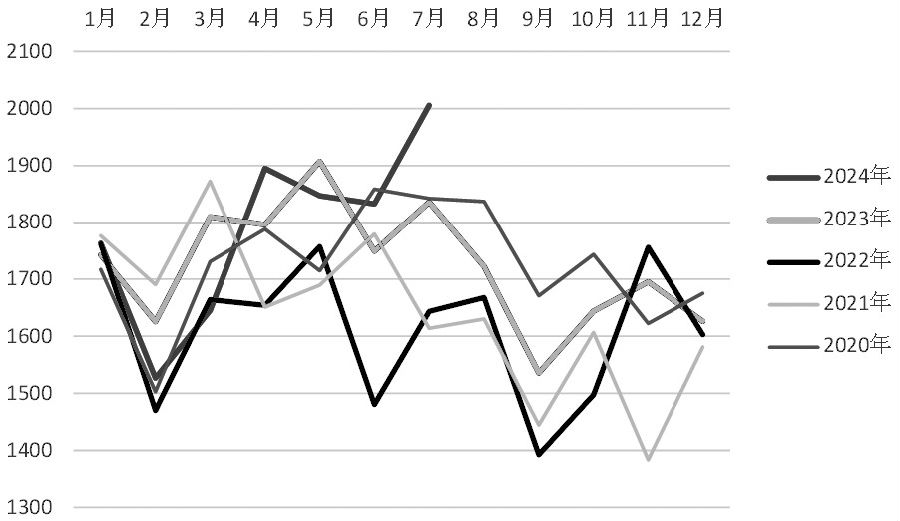

这次盘面上涨很多投资者认为又是哪里的矿石出了问题,其实不然。从国内铝土矿总供给来看(国内产量和进口量两部分构成),单7月已经出现较大回升,至2006万吨,环比增长9.5%,同时是近5年最高位;1—7月,我国铝土矿总供应量为12515.8万吨,同比小增0.3%,靠着7月的大增拉平了同比数据。

图为铝土矿总供给(单位:万吨)

在进口量方面,7月中国进口铝土矿1500.07万吨,环比增加12.49%,同比增加16.50%;1—7月,我国共进口铝土矿9235.14万吨,同比增长8.7%。其实,早在5月几内亚就已进入雨季,但考虑到船期和雨季前发运积极性较高的影响,7月来自几内亚的进口量大幅增加至1048.97万吨,环比增长10.36%,同比增长14.36%。然而,进入三季度后,几内亚雨季对铝土矿发运的影响将逐渐显现,预计后续月份的发运量将有所下降。整个三季度(包括10月),几内亚铝土矿的进口量预计相比前期会有所减少,8月上旬几内亚的铝土矿发运量维持在较低水平。

同时,需要注意的是,澳大利亚铝土矿可能对中国的供应产生替代效应。澳大利亚氧化铝产能至少减少220万吨,这意味着可能有约440万吨的铝土矿供应被释放。7月,来自澳大利亚的铝土矿进口环比和同比都出现了明显增加。这一方面与澳大利亚氧化铝厂减产相关,另一方面与澳洲矿企扩产有关。目前看来,2024年前7个月,我国从澳大利亚的进口矿石量相比2023年同期已增加了346万吨,预计后续还会有一些增长,但增幅接近上限。几内亚是中国最大的进口来源国,进口量占比超过70%,而澳大利亚占比约为20%,综合考虑来看,预计8月至10月我国的进口量相比前期可能仍有所下降,这也符合历年铝土矿进口的季节性特征。

在产量方面,自春节以来,国内铝土矿产量一直呈现小幅增长的态势。尽管目前产量仍处于近5年同期最低水平,但相较于去年11月和12月已有明显改善。河南与山西地区依然面临较为严重的国产矿石短缺问题,其中山西地区产量恢复进展较为缓慢。

图为氧化铝运行产能(单位:万吨)

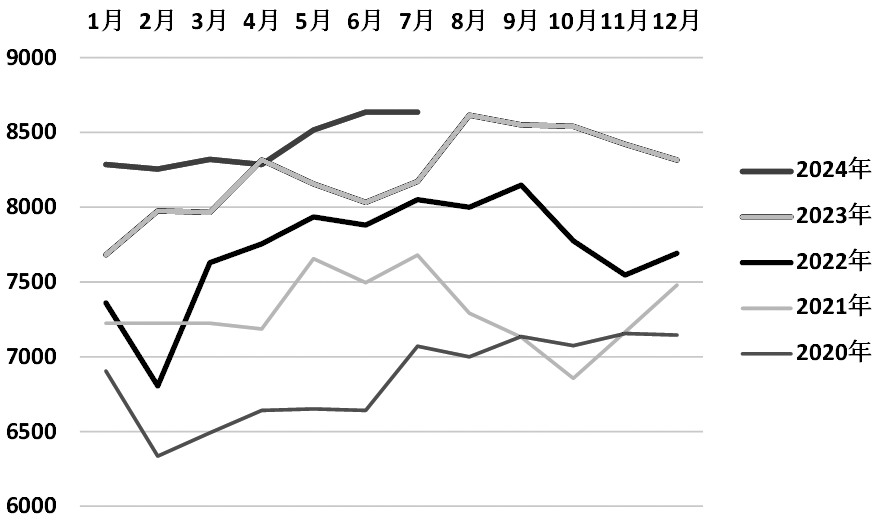

氧化铝的运行产能自6月以来保持相对稳定,但开工率已达到85%,处于历史高位,因此7月产量继续上升,当月产量达到717.3万吨(根据铝土矿供应量推算,理论上可生产1003万吨),与此同时,下游电解铝的产量为368.3万吨(根据氧化铝产量推算,理论上可生产371.7万吨)。仅从单月数据来看,就可发现矿石已经出现盈余,但氧化铝仍处于紧平衡状态。从今年累计数据来看:1—7月,国内氧化铝总产量为4746.6万吨,同比增长3.92%;国内电解铝总产量为2486.5万吨,同比增长5.02%。考虑到1—7月间氧化铝的累计净进口为29.83万吨,可以得出1—7月理论生产氧化铝的量为6257.9万吨,与实际产量相差接近30%,这是因为我国氧化铝厂曾进行过相当规模的技改以适应印尼矿石,但2023年4月后印尼不再出口本国铝土矿,导致这部分缺失的量不得不从几内亚、澳大利亚等国进口弥补,这才造就了几内亚矿石占比我国进口量在70%以上的现状。几内亚的矿石由于铝硅比的不同,工艺与国内技改完毕的产线又有所区别,这就导致了原本依赖进口氧化铝和铝土矿的企业,目前正全力生产(当前利润极为可观,超过1000元/吨),而此前进行过技术改造的企业,由于生产线与原料不匹配,若此时再进行技改,将意味着放弃当前高额的生产利润。因此,这些企业目前不得不勉强采用进口矿与国产矿混合使用的策略,部分产能依然受到限制。这就是氧化铝在开工率达到了历史高位、产能缓慢上修的情况下,实际产量相较于理论值减少了约30%的原因。而理论生产电解铝的量为2474.83万吨,与实际产量几乎持平,这也是消耗了部分氧化铝厂内库存的结果,氧化铝现货供应依然偏紧。

此轮价格上涨的一部分驱动在于此前的矿石短缺问题,但主要驱动在于修复内外价差。尽管7月进口量有所增加,但1—6月的矿石供应仍显不足,这影响了现货合同的执行。在氧化铝现货供应偏紧的背景下,我们依然观察到氧化铝目前仍处于净出口的状态。由于澳大利亚氧化铝产能永久减少,这导致西澳氧化铝的FOB价格自今年4月起持续上升,几乎每半个月就调整一次价格,且上调得越来越频繁。8月,价格显著上涨,从月初的480美元/吨涨至8月14日的503美元/吨,再到目前的512美元/吨,内外价差不断扩大,使得氧化铝进口窗口依然关闭,当前进口亏损达545.64元/吨,海外价格的上涨也进一步推动了国内价格的上涨。

[未来策略及展望]

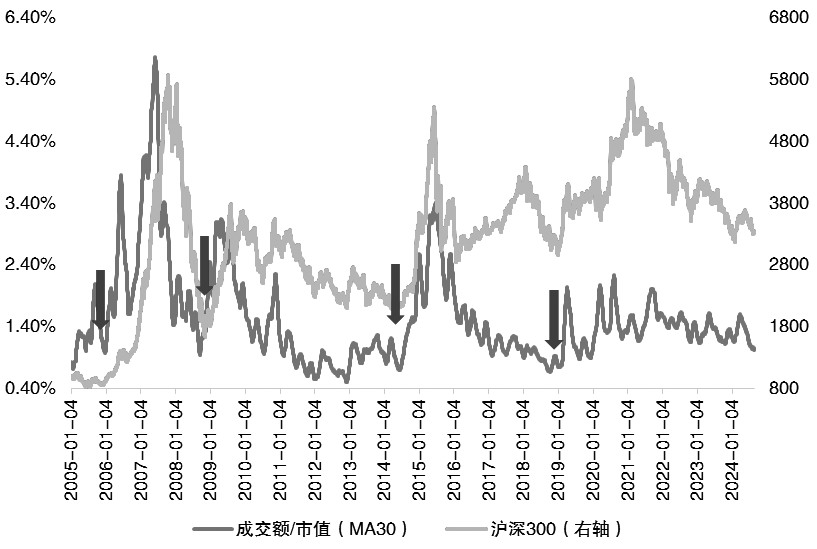

从基本面角度出发,价格区间还是比较明显的,但是仍然需要考虑宏观因素。此前有色金属回调一方面是因为前期涨幅偏大,另一方面是因为消化美联储可能提前降息的利空,但氧化铝因为自己基本面偏强,表现较为抗跌,所以需要警惕降息靴子真的落地给盘面价格带来的冲击。

价格下限:从市场情况来看,7月底盘面这轮上涨行情启动时,价格已调整至3600元/吨水平,在这个价位已经有下游积极进场接盘仓单,我们也认可3600元/吨为价格底部,因为下游需求依然旺盛,特别是像电解铝这种停产后重启成本非常高的企业,在当前生产利润仍有1300元/吨的情况下,除去必要的小规模检修外,产能依然会应开尽开。进入丰水期后,电解铝产能、开工均升至年内最高位,并且会维持到枯水期(至少维持到10月),其间不会出现主动的大规模减产现象。而国产矿石由于夏季环保监管趋严、旧矿品位下滑、新矿审批手续时间较长,短期内处于供应偏紧的局面,对依赖国产矿石的厂商来说,依然有部分产能是受到限制的,进口矿石只能参配,主要的原料还是来源于国产的矿石。因此,在这种需求被打满的情况下,上游的任何微小变动都可能导致盘面价格逐渐上涨。

价格上限:从当前氧化铝现货成交情况来看,最近成交价主要集中在3900元/吨至4000元/吨,且成交量多为千吨级别。贸易商普遍愿意在此价格区间内出售现货,市场对这个价格普遍认可。考虑到当前的宏观经济环境相较于上半年有所变化,欧元区已提前实施降息政策,因此市场关注的焦点转向美联储的降息时机。上半年氧化铝价格的高点达到4200元/吨,是宏观因素与基本面共同推动的结果。虽然现在宏观氛围不及上半年,但考虑到现在出口氧化铝的利润尚可,国内现货继续跟涨的可能性也有,暂时可以将4200元/吨视为近期行情的高点,可在区间内尝试波段交易。

图为氧化铝生产利润(单位:元/吨)

区间运行的逻辑可以延续到10月,10月后基本面将出现转变,变成供应增加而需求减少,主要原因是几内亚出雨季后,铝土矿的供应将再度增加,且进入秋季可能有部分国内矿山复产,而西南地区即将进入枯水期,下游铝厂减产会减弱氧化铝需求,但治标不治本,氧化铝能继续提升的产能毕竟有限(国产产线依然受限),只能说基本面的转变会导致盘面下方支撑有所减弱。(作者单位:国海良时期货)

来源:期货日报网

24小时热点