【碳酸锂周报】国内未见减产,进口环比回升,碳酸锂反弹乏力

2024年8月24日 有色-碳酸锂

国内未见减产,进口环比回升,碳酸锂反弹乏力

基本面概述及结论:

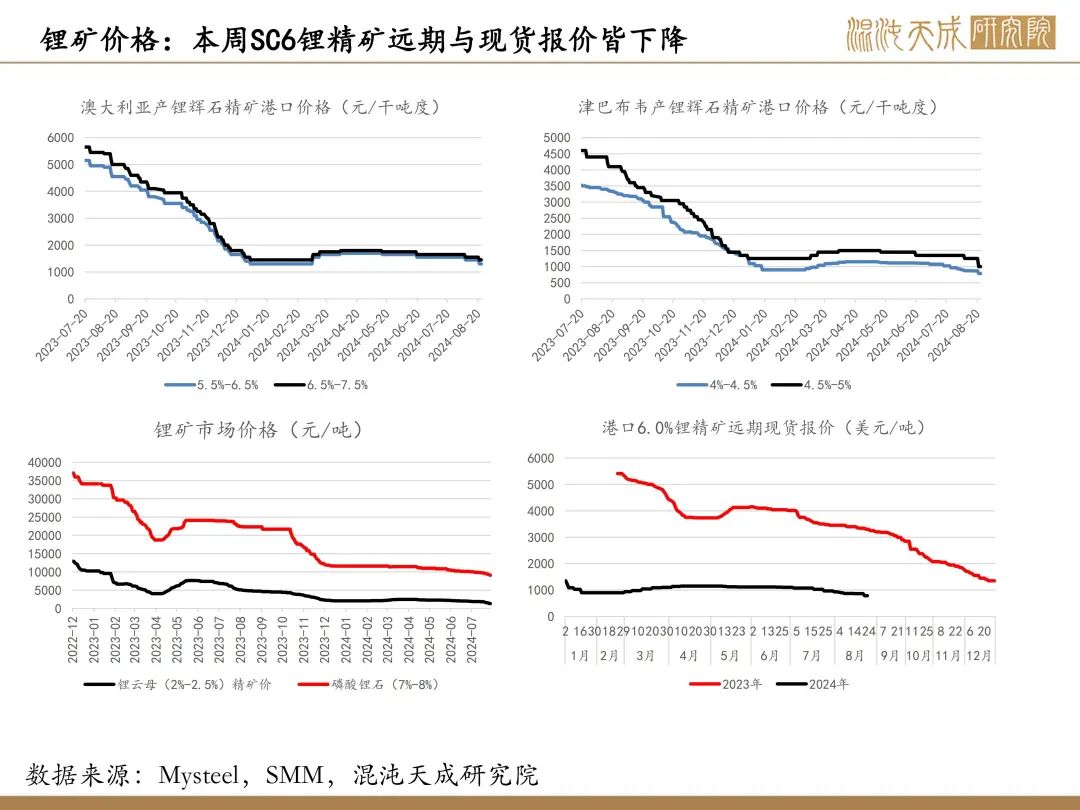

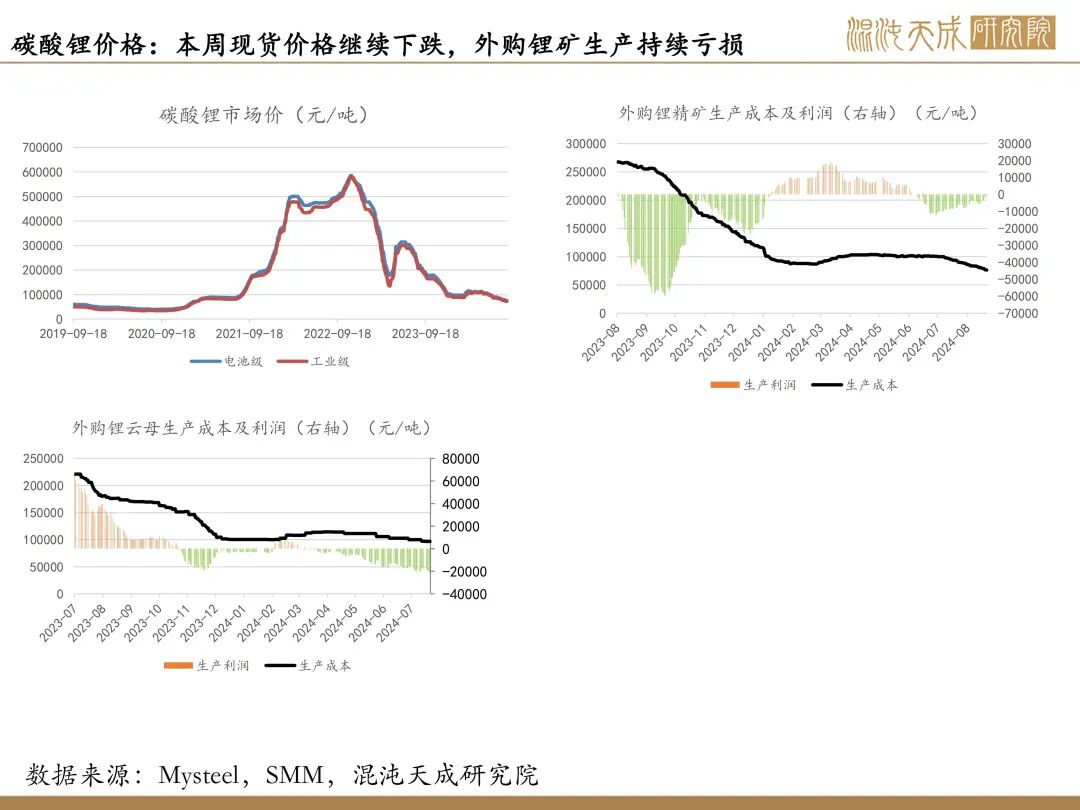

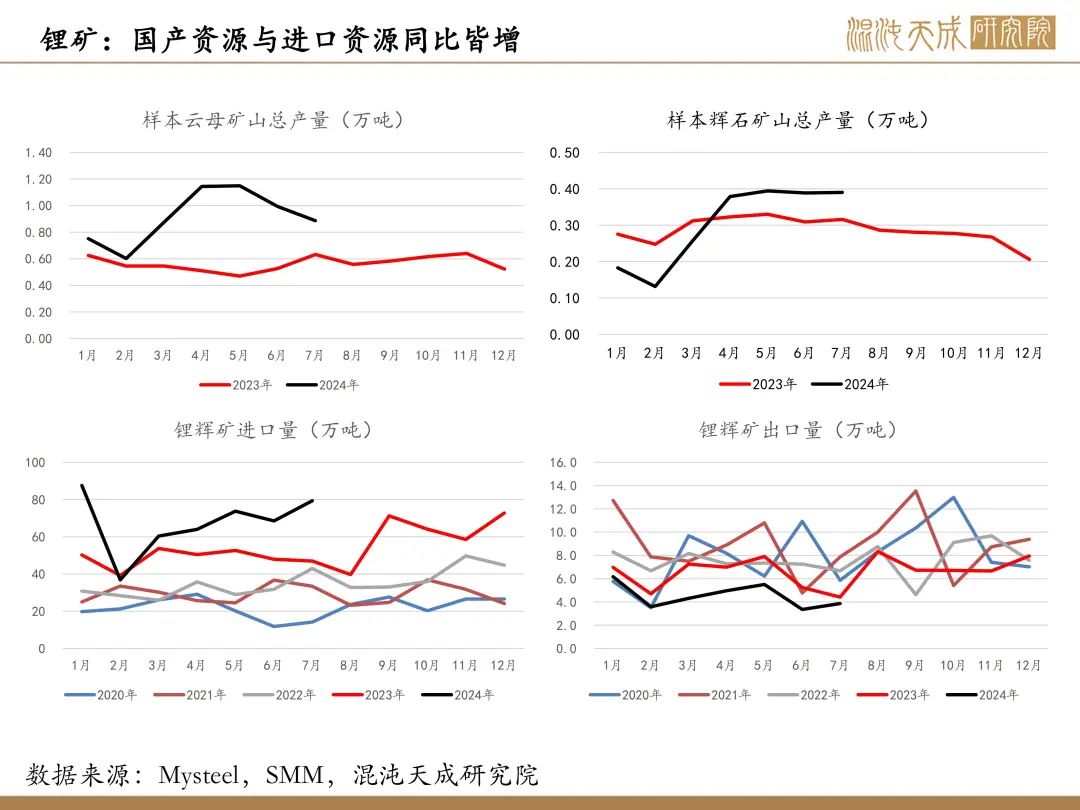

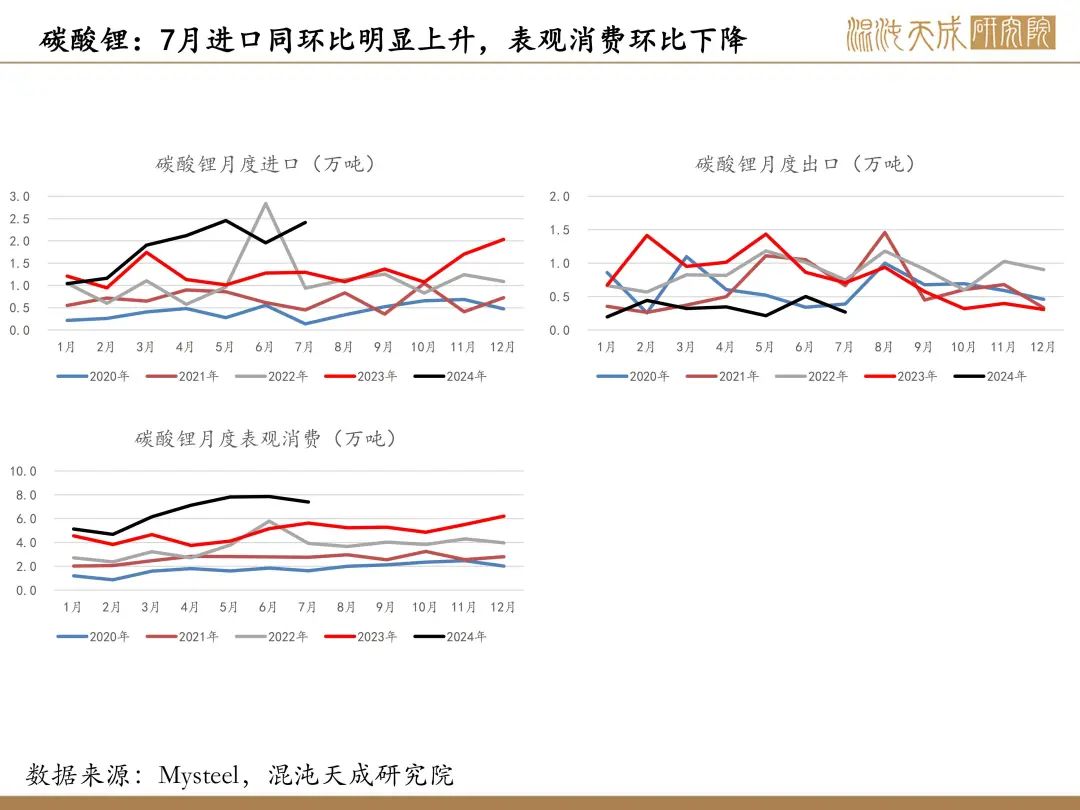

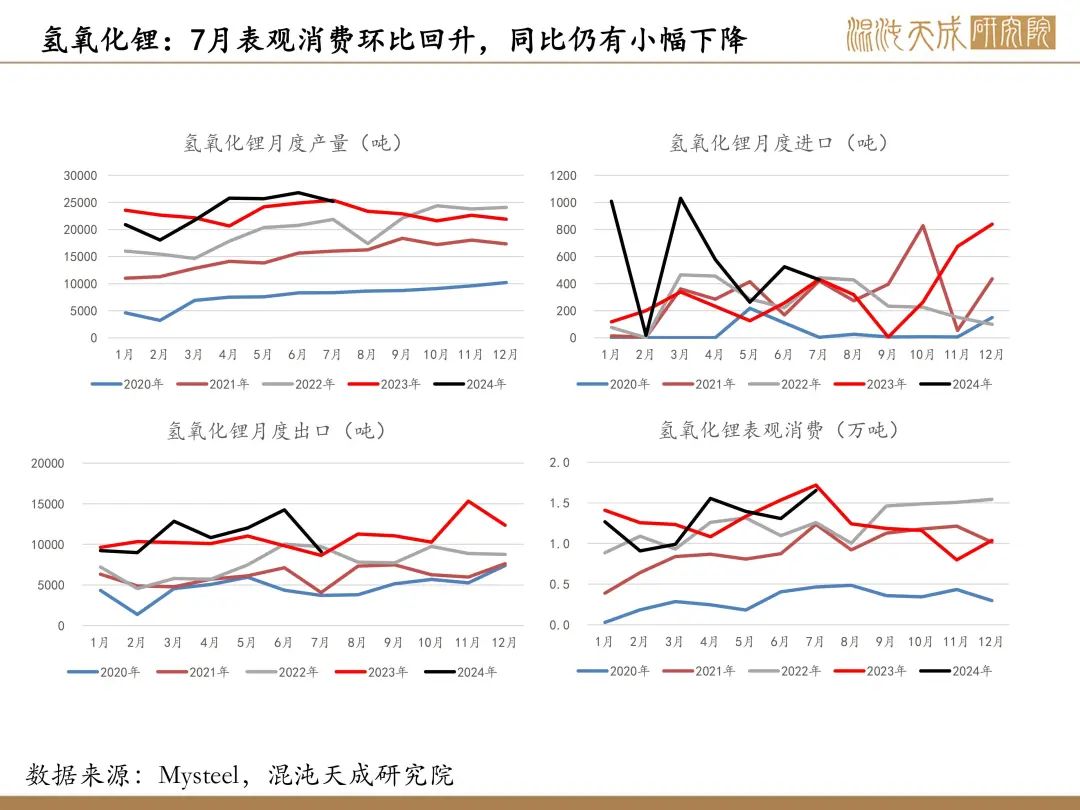

供给:资源端,近年成本相对较低的南非锂矿、南美与我国盐湖项目逐步投产,供给端预计持续提供压力。7月进口数据显示,我国碳酸锂月度进口2.42万吨,环比增长23.33%,同比上升86.78%。其中1.92万吨来自智利,0.47万吨来自阿根廷,二者合计占比98.76%。海外低成本碳酸锂进口数量的上升会进一步对碳酸锂价格施压。

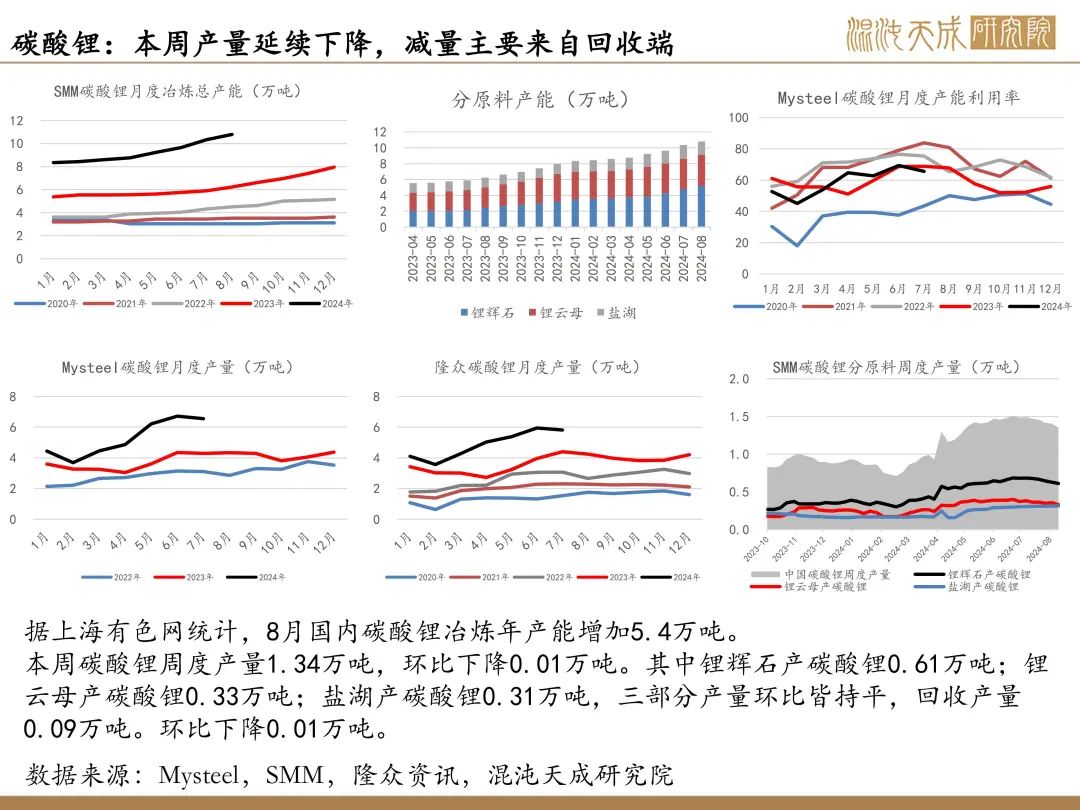

本周碳酸锂周度产量1.34万吨,环比下降0.01万吨。其中锂辉石产碳酸锂0.61万吨;锂云母产碳酸锂0.33万吨;盐湖产碳酸锂0.31万吨,三部分产量环比皆持平,回收产量0.09万吨。环比下降0.01万吨。本周冶炼厂并未继续减产。

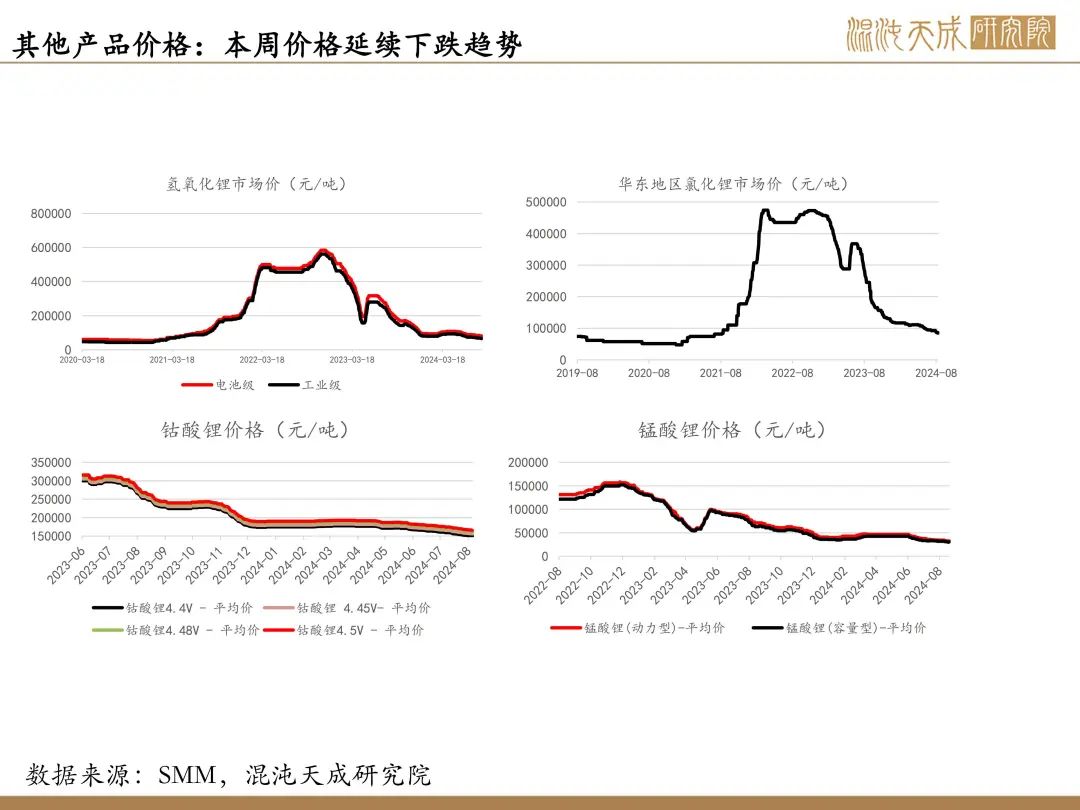

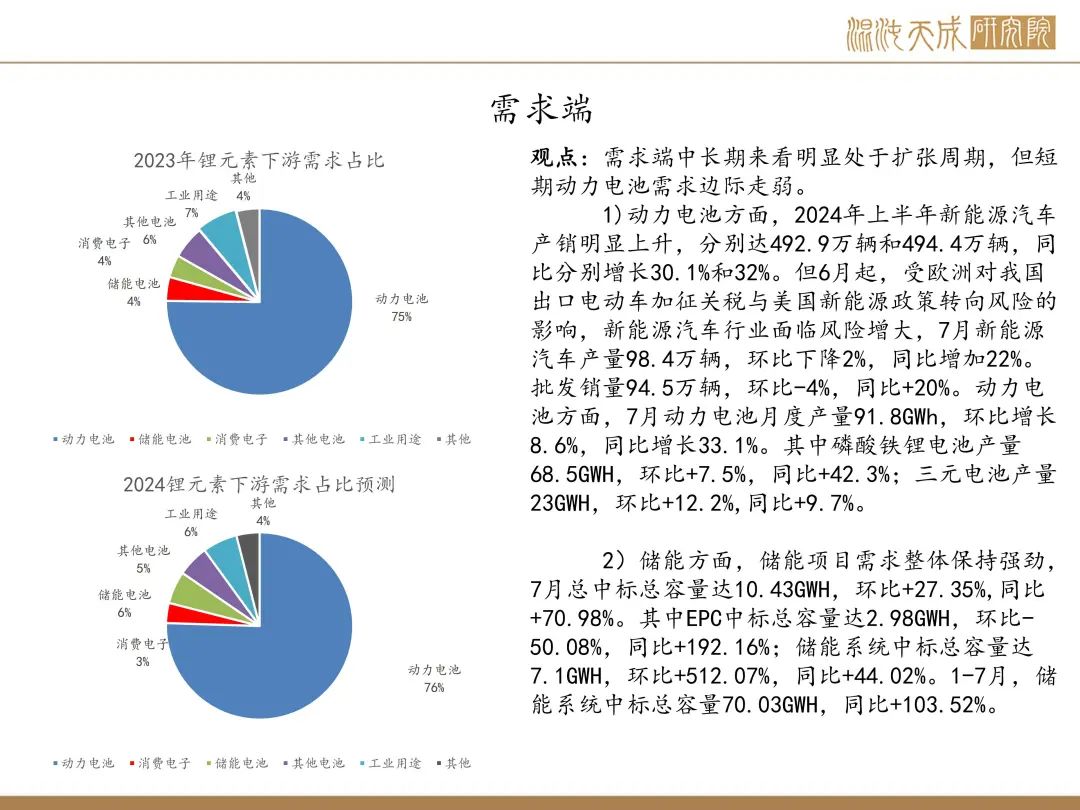

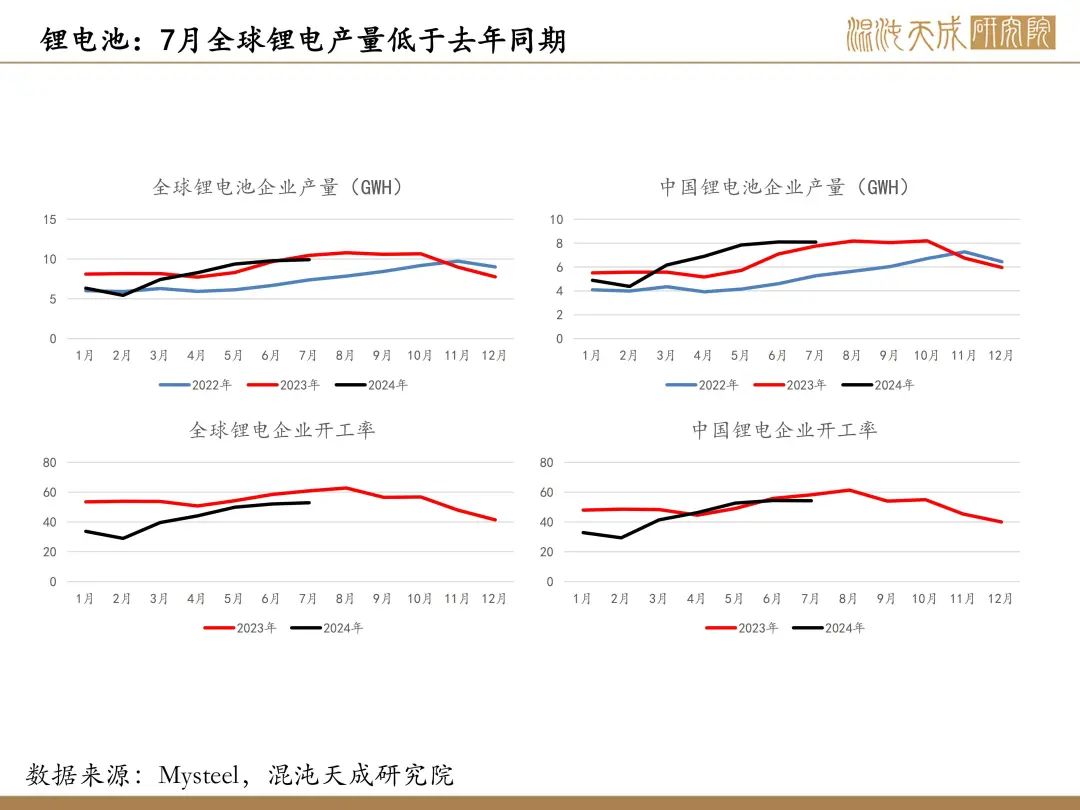

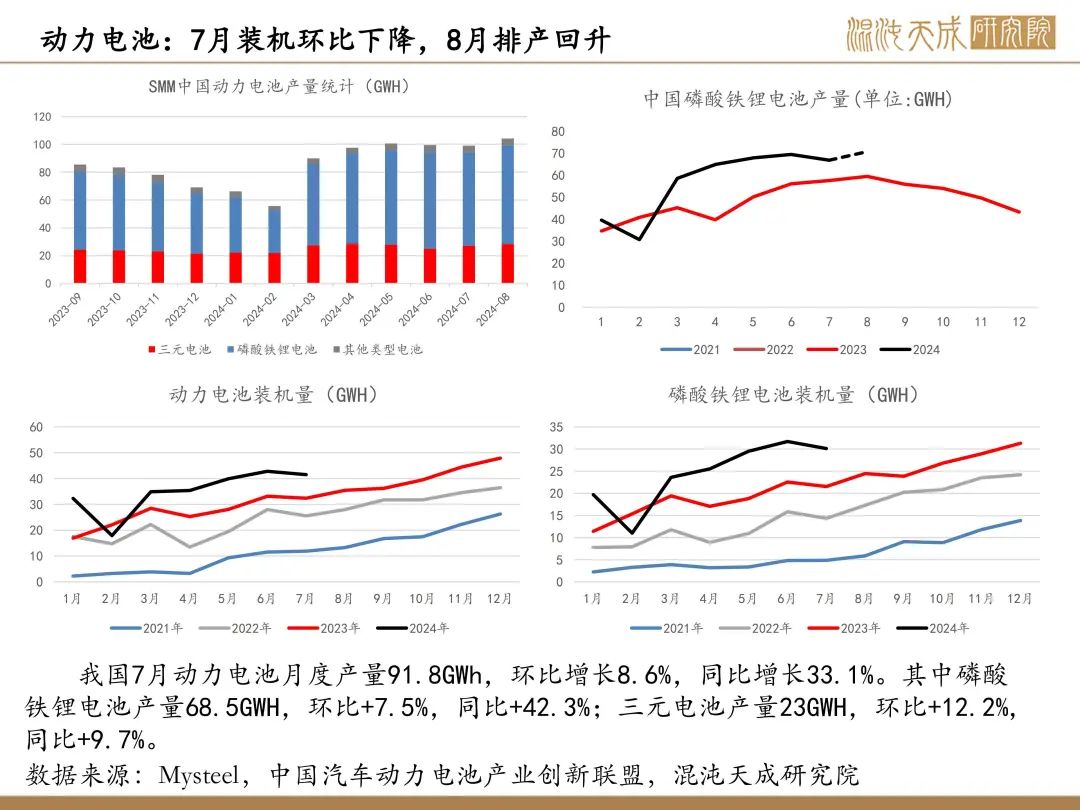

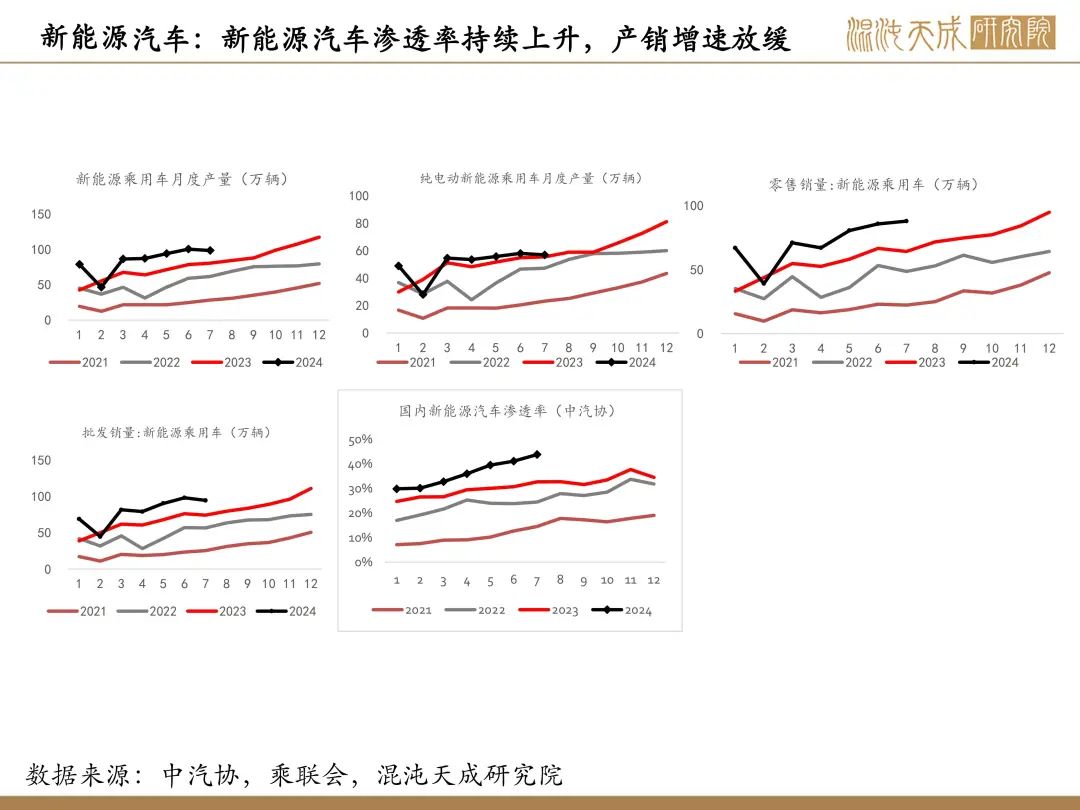

需求:动力电池方面,2024年上半年新能源汽车产销明显上升,分别达492.9万辆和494.4万辆,同比分别增长30.1%和32%。但6月起,受欧洲对我国出口电动车加征关税与美国新能源政策转向风险的影响,新能源汽车行业面临增速放缓风险增大,7月新能源汽车产量98.4万辆,环比下降2%,同比增加22%。批发销量94.5万辆,环比-4%,同比+20%。动力电池方面,7月动力电池月度产量91.8GWh,环比增长8.6%,同比增长33.1%。其中磷酸铁锂电池产量68.5GWH,环比+7.5%,同比+42.3%;三元电池产量23GWH,环比+12.2%,同比+9.7%。

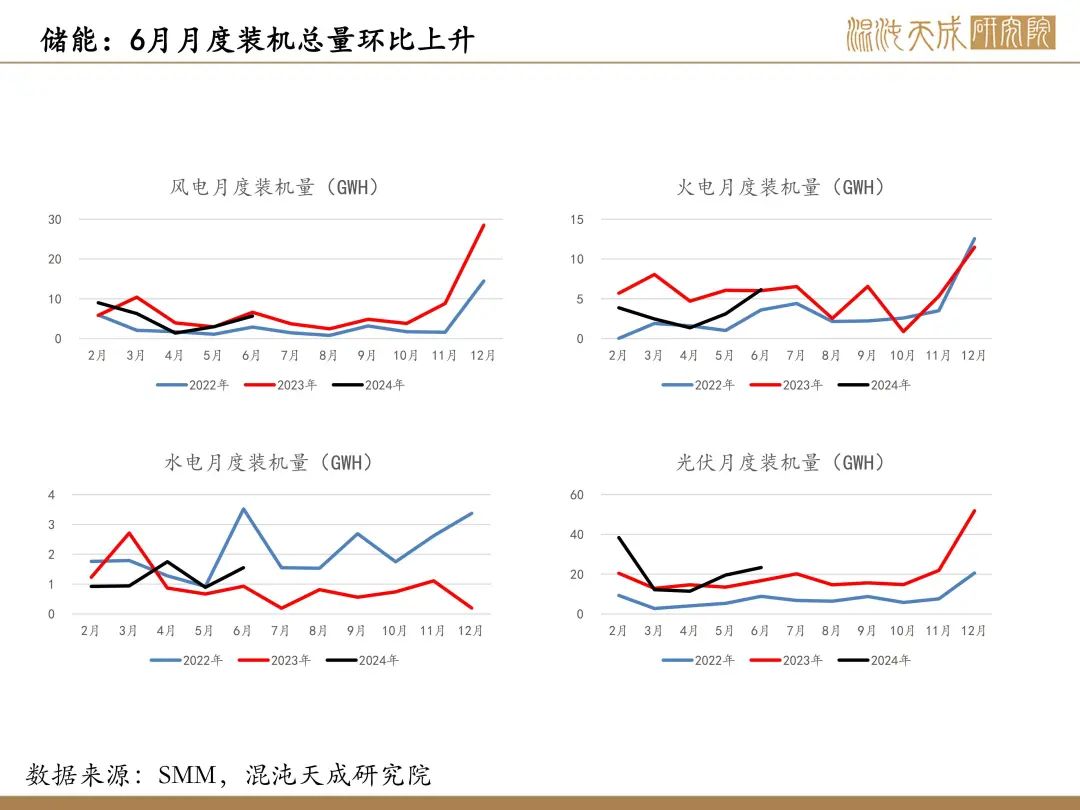

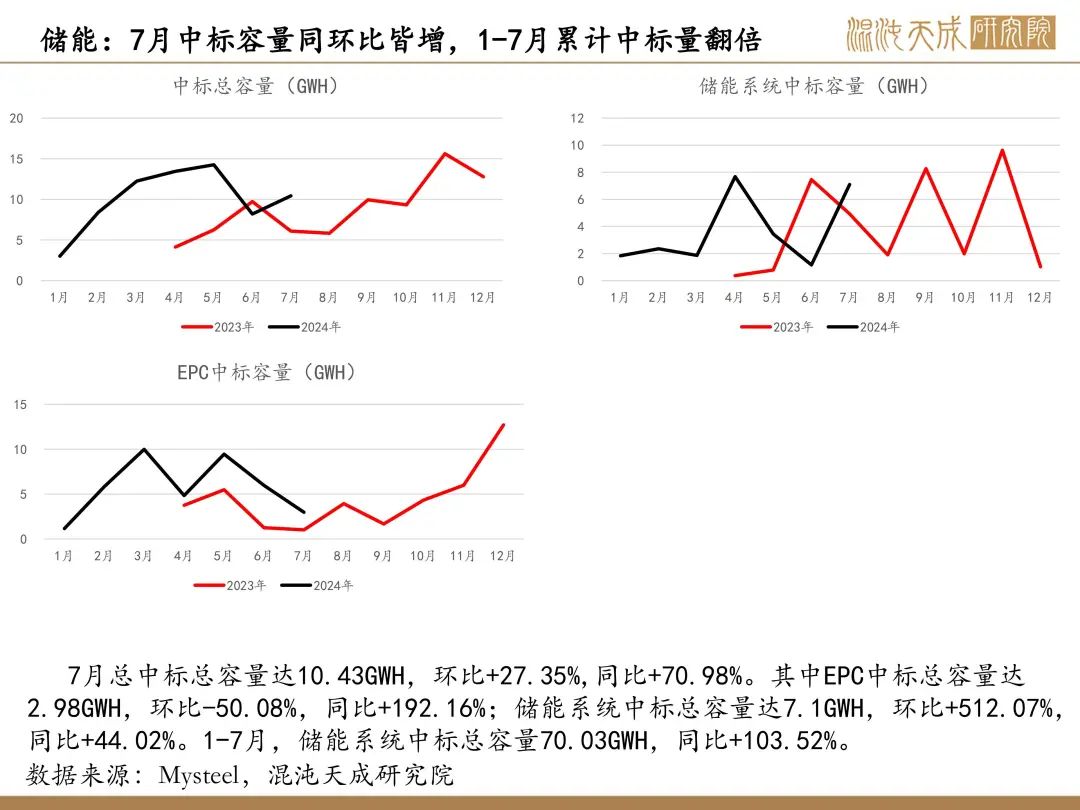

储能方面,储能项目需求整体保持强劲,7月总中标总容量达10.43GWH,环比+27.35%,同比+70.98%。其中EPC中标总容量达2.98GWH,环比-50.08%,同比+192.16%;储能系统中标总容量达7.1GWH,环比+512.07%,同比+44.02%。1-7月,储能系统中标总容量70.03GWH,同比+103.52%。

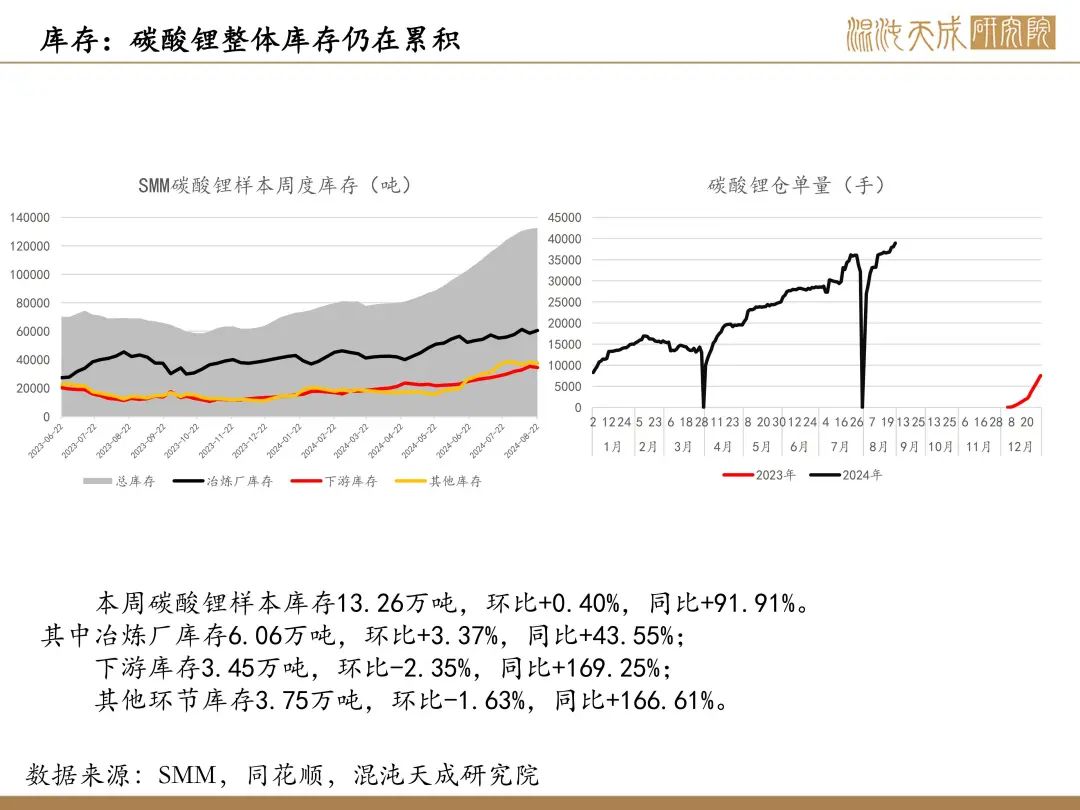

库存:本周碳酸锂样本库存13.26万吨,环比+0.40%,同比+91.91%。其中冶炼厂库存6.06万吨,环比+3.37%,同比+43.55%;下游库存3.45万吨,环比-2.35%,同比+169.25%;其他环节库存3.75万吨,环比-1.63%,同比+166.61%。本周碳酸锂累库速度减缓,但仍延续累库,库存压力仍在堆积。

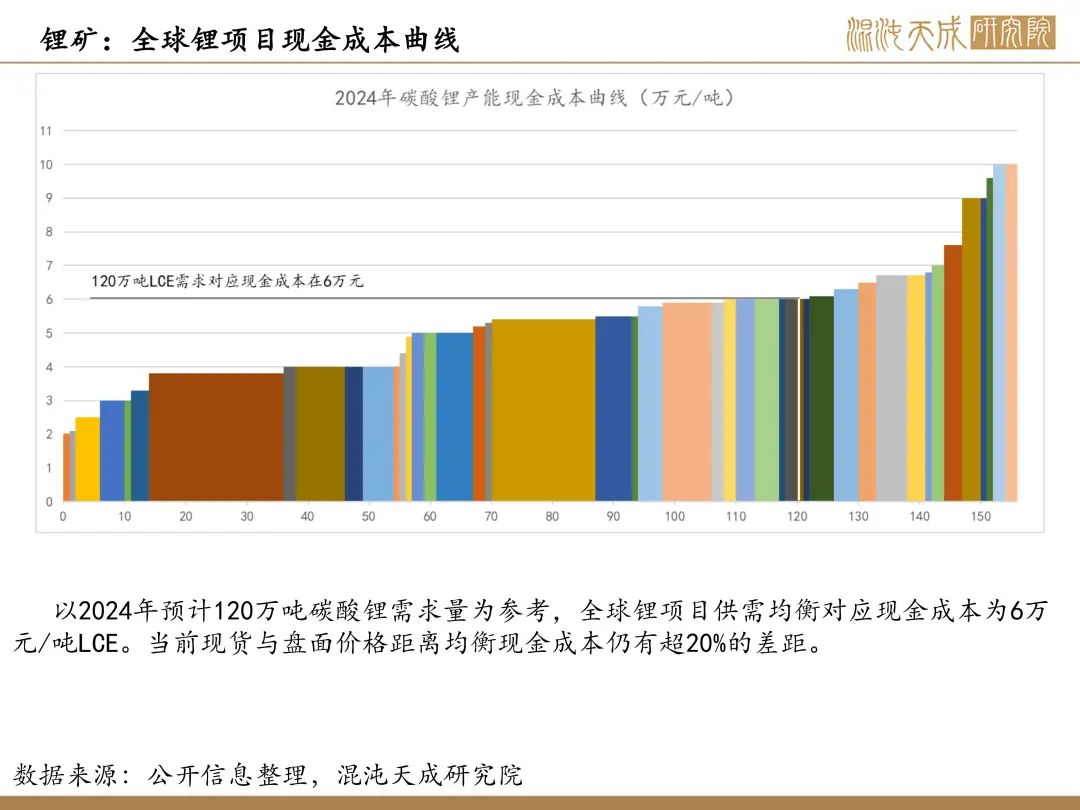

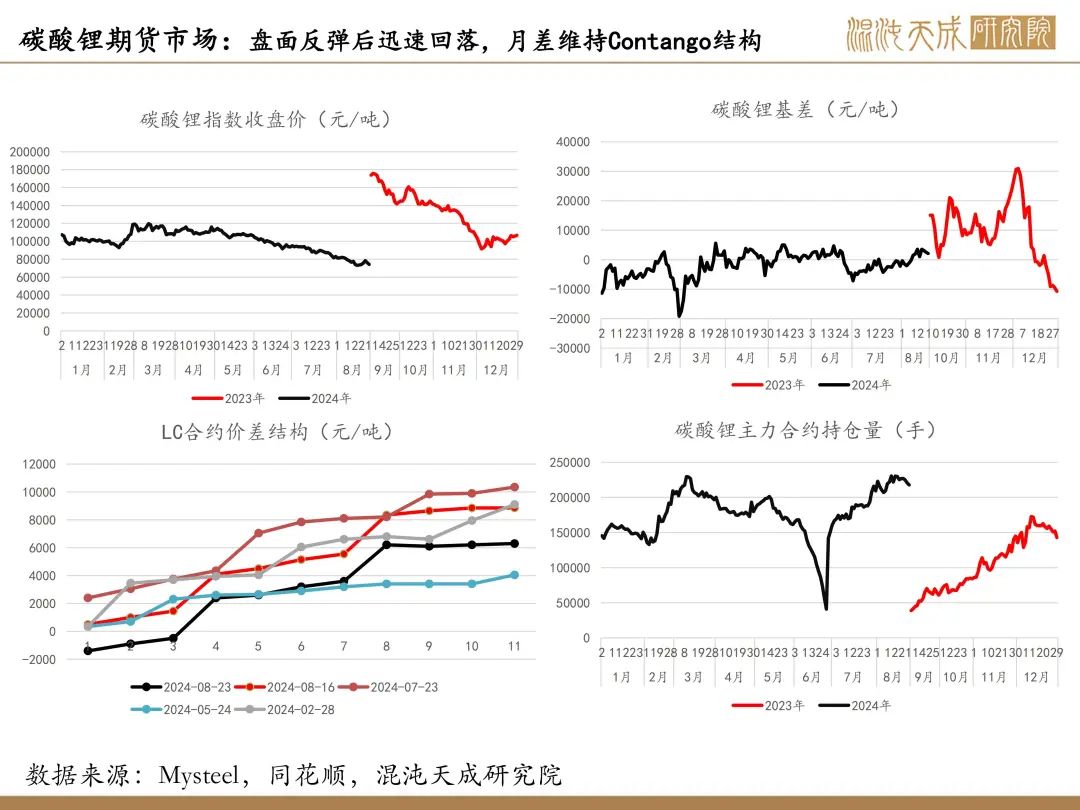

结论:基本面上,伴随着新的锂矿、盐湖项目的投产,碳酸锂原料供应持续扩张,且自身冶炼产能逐步爬升。而当前新能源行业前景不明,碳酸锂需求端的增速预期下降。本周市场关于碳酸锂减产去库的传闻皆未兑现,进口数量环比回升,盘面价格短暂反弹后,回归偏弱震荡格局。当前盘面价格还是位于多数矿端项目C1成本之上,预计震荡探底的格局仍会延续。后续关注价格持续下跌过程中何时发生矿端负反馈,以及下游需求扩张的节奏。

风险提示:

宏观风险;新项目投产不及预期;下游需求超预期;

本周行业重要消息:

1、【万里石:子公司年产5000吨电池级碳酸锂后端生产线将进入全面调试阶段】万里石8月19日晚间公告,子公司年产5000吨电池级碳酸锂生产线采用N+1模式建设,在察尔汗盐湖区域零散分布的资源端建设N个前端吸附提锂前端工厂生产富锂产品液,在后端藏青工业园区建设1个后端除杂沉锂及精制工厂生产电池级碳酸锂。截至目前,公司位于藏青工业园区后端除杂沉锂及精制工厂生产线已完成工程主体建设及单体设备安装、调试工作,并分阶段进行了多次联调联试,产线可达到设计标准,后续将进入全面调试阶段,为公司业务转型升级奠定坚实基础。(万里石)

2、【融捷股份:上半年净利润1.66亿元 同比降45.09%】8月19日,融捷股份披露半年度报告,公司2024年半年度实现营业收入为2.51亿元,同比下滑60.54%;归母净利润1.66亿元,同比下滑45.09%;基本每股收益0.64元。2024上半年,受锂盐供给量持续增加和锂电池材料下游需求端增速放缓的影响,报告期内锂产品销售价格同比大幅下降,导致公司锂精矿产品净利润同比减少;同时公司联营锂盐企业利润同比大幅下降,公司确认的投资收益大幅减少;前述原因共同导致公司营业收入和净利润同比均有一定程度的减少。(融捷股份)

3、【华友钴业:上半年净利润同比减少19.87%】华友钴业发布2024年半年报,其上半年营收为300.5亿元,同比下滑9.88%;实现归母净利润16.71亿元,同比减少19.87%;公司经营活动产生的现金流量净额约27.64亿元,同比增加54%。今年1-6月,公司锂电正极前驱体出货量6.7万吨(含三元前驱体和四氧化三钴,包括内部自供),同比增约11%;钠电前驱体出货量实现百吨级跨越;正极材料出货量5.3万吨(含内部自供及参股公司权益量),同比略有下滑,但二季度环比增超20%;钴产品出货量约2.3万吨(含内部自供),同比增约13%;镍产品出货量约7.6万吨(含内部自供),同比增超40%。(华友钴业)

4、【中伟股份:建成近40万吨/年三元前驱体产能、20万吨/年磷酸铁产能】中伟股份在互动平台表示,根据公司现有产能、在建及规划产能,在材料端,公司建成近40万吨/年的三元前驱体产能、20万吨/年磷酸铁产能。在资源端,公司在印尼建立镍资源冶炼四大原材料生产基地,建成及在建产能规模达20万金属吨;目前公司印尼德邦项目、翡翠湾项目已实现满产,公司印尼NNI项目、印尼中青新能源项目处于产能爬坡阶段。2024年上半年,公司印尼镍产品整体产出超3.5万金属吨,其中第二季度环比增长39%,预计后续印尼镍冶炼项目产能将进一步释放。(中伟股份)

5、【中国7月碳酸锂进口量同比增长86.78%】海关统计数据在线查询平台公布的数据显示,中国2024年7月碳酸锂进口量为24,151.777吨,环比增长23.33%,同比上升86.78%。智利是第一大供应国,当月从智利进口碳酸锂19,158.256吨,环比增加22.40%,同比增加66.17%。阿根廷是第二大供应国,当月从阿根廷进口碳酸锂4,727.086吨,环比增长37.66%,同比上升287.11%。(文华财经)

6、【Cochilco:智利2025年锂产量将达到28.5万吨】据外媒消息,智利铜业委员会(Cochilco)周二(8月20日)在一份报告中表示,预计该国今年将生产约27.5万吨碳酸锂当量(LCE),2025年将生产28.5万吨。该委员会还在报告中表示,预计今年全球锂市场将过剩11.7万吨,明年将过剩19.1万吨。(上海金属网)

7、【科力远:已在宜春获取四座高品位锂矿资源并建成碳酸锂产线投产】8月20日,有投资者在互动平台向科力远提问:科力远注册地搬迁到郴州已经一年了,你们当时是说基于郴州的矿资源,请问目前进展怎么样,后续的发展规划是怎么样的?公司回答表示:根据新能源背景下的锂资源需求增长趋势,以及储能战略的长远规划,公司首先在江西宜春获取了四座高品位锂矿资源,并已实现了碳酸锂产线建成投产。同时为进一步保障核心锂资源的供给,公司在2023年将科力远注册地变更至郴州,通过结合当地锂资源优势,强化资源控制能力,从而与储能业务形成协同。针对当地锂资源品位较低的特点,公司首先在郴州围绕提锂技术进行了创新研发和中试工作。(科力远)

工业品组:

吴仲楠

F03131472

关于商品研究提升的三点结论:

第一是要提高研究效率:

要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:

利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:

以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

混沌天成研究院

24小时热点