产量环比明显回落,锌价有望上台阶_申万期货__商品专题_有色金属-20240823

2024-08-27 09:08:05

摘要

精矿供应的持续紧张,导致冶炼利润持续亏损,由7月份冶炼产量环比明显回落来看,未来冶炼产量可能进一步缩减。

总体来看,下游需求环比趋弱,基建投资环比略有增加,但累计同比下降;汽车季节性回落,月度同比负增长;家电除洗衣机月度同比正增长,空调和冰箱同比下降。

进口明显增加,国内锌库存持续回落,并且基差缩窄,一定程度上说明国内需求略好于供应。

如果国内锌产量进一步缩减,将对锌价形成明显支撑。

风险提示

-

国内锌冶炼产量缩减不及预期

-

锌下游需求意外大幅下降。

正文

01

锌矿持续紧张,国内冶炼产量增速明显放缓

锌价10月合约在创出21730低点后,已出现近10%的上涨,主要受国内冶炼产量明显放缓推动。

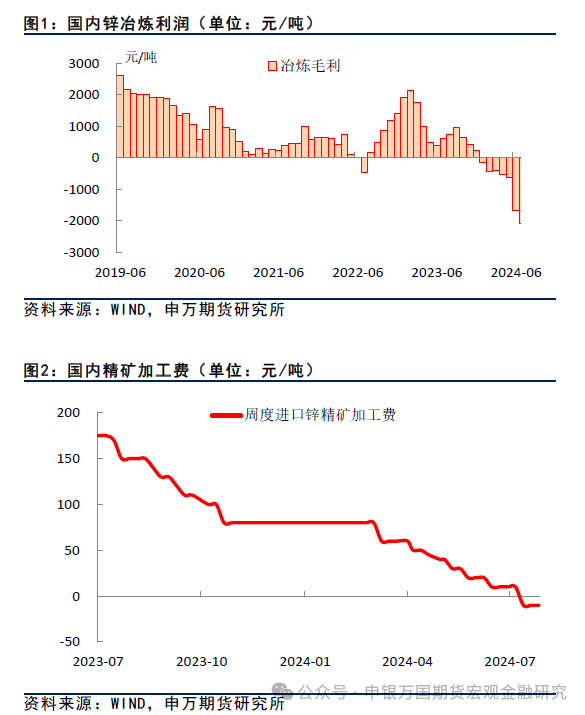

今年年初至今按锌现货精矿加工费“静态”来估算,矿山盈利,而锌冶炼亏损,持续近7个月,亏损幅度持续扩大。根据国家统计局的数据显示,7月中国锌产量53.6万吨,同比增0.9%;1-7月中国锌产量408.5万吨,同比增5.1%。而上海有色网(SMM)的数据显示,国内精炼锌产量为48.96万吨,同比下降11.15%。1-7月累计产量为367.1万吨,累计同比下降了2.81%。

今年以来锌精矿加工费持续低迷,锌矿供应持续紧张,目前进口精矿加工费已出现难见的负值。前7个月锌精矿进口同比下降22%。

02

国内库存持续下降

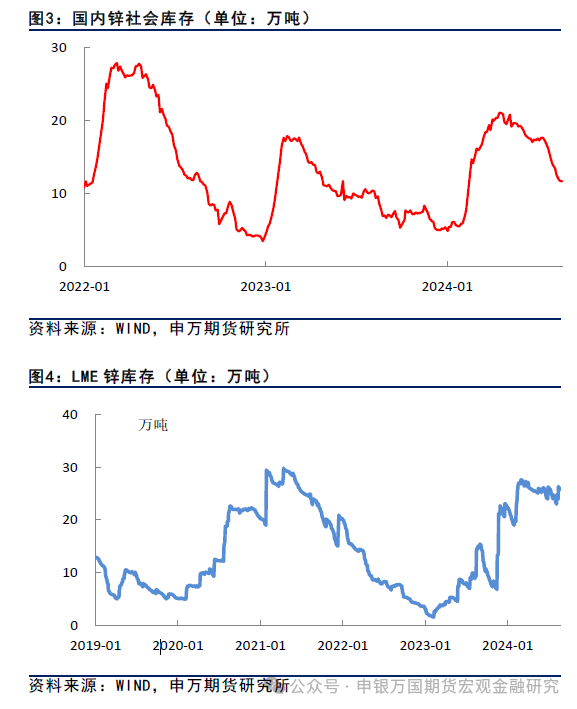

国内锌社会库存已由4月份20万吨的峰值持续下降,目前仅为11.67万吨,降幅近50%。基差逐步缩窄,目前接近平水。在进口同比明显增加的情况下,一定程度上说明国内需求略好于供应。根据海关数据,今年前7个月锌进口24万吨,同比增加37%。

LME库存下降并不明显,维持在25万吨左右,现货贴水在50美元/吨左右。

03

目前国内下游需求梳理

(一) 中下游状况

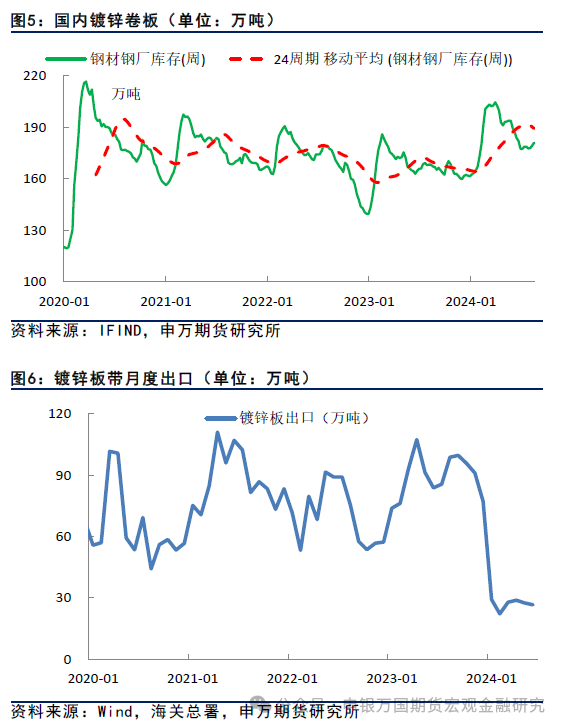

根据同花顺数据显示,二季度以来国内镀锌卷板总库存持续回落,由峰值的约200万吨,降至目前的180万吨左右,呈现明显的季节性特征。库存规模轻微高于过去3年。

由海关数据来,今年镀锌板带出口明显下降。今年7月份中国镀锌板出口量为24.77万吨,较去年同期下降71.06%,前7个月中国镀锌板出口总量为186.68万吨,较2023年同期出口减少近70%。

(二) 终端产品状况

基建:国家统计局数据显示,前7个月基建投资(含电力)累计同比增加8.14%,增速略低于去年同期的9.41%,增速略有放缓。

汽车:中汽协数据显示,7月国内汽车产销分别完成228.6万辆和226.2万辆,环比分别下降8.8%和11.4%,同比分别下降4.8%和5.2%。1-7月,汽车产销分别完成1617.9万辆和1631万辆,同比分别增长3.4%和4.4%,产销增速较1-6月分别收窄1.5个和1.7个百分点。

我国汽车产销量总体呈现下降趋势,而新能源汽车产销量则保持了高速增长。传统汽车市场在7月份进入了传统的淡季,部分厂家因为高温休假等原因,产销节奏有所放缓。

家电:国家统计局数据显示,7月空调产量2020.1万台,同比下降12.9%;前7个月累计产量17661.3万台,同比增长9.5%。冰箱产量830.4万台,同比下降3.0%;前7个月累计产量5861.0万台,同比增长7.3%。洗衣机产量845.6万台,同比增长13.8%;前7个月累计产量6142.9万台,同比增长7.9%。

房地产:前7个月,房地产开发企业房屋施工面积同比下降12.1%。其中,住宅施工面积下降12.7%。房屋新开工面积下降23.2%。其中,住宅新开工面积下降23.7%。房屋竣工面积下降21.8%。其中,住宅竣工面积下降21.8%。

总体来,下游需求环比趋弱,基建投资环比略有增加,但累计同比下降;汽车季节性回落,月度同比负增长;家电除洗衣机月度同比正增长,空调和冰箱同比下降。

04

小结

精矿供应的持续紧张,导致冶炼利润持续亏损,由7月份冶炼产量环比明显回落来看,未来冶炼产量可能进一步缩减。

总体来看,下游需求环比趋弱,基建投资环比略有增加,但累计同比下降;汽车季节性回落,月度同比负增长;家电除洗衣机月度同比正增长,空调和冰箱同比下降。

进口明显增加,国内锌库存持续回落,并且基差缩窄,一定程度上说明国内需求略好于供应。

如果国内锌产量进一步缩减,将对锌价形成明显支撑。

05

风险提示

1.国内锌冶炼产量缩减不及预期

2.锌下游需求意外大幅下降。

声明

本公司具有中国证监会核准的期货投资咨询业务资格

(核准文号 证监许可[2011]1284号)

研究局限性和风险提示

报告中依据和结论存在范围局限性,对未来预测存在不及预期,以及宏观环境和产业链影响因素存在不确定性变化等风险。

分析师声明

作者具有期货投资咨询执业资格,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,作者及利益相关方不曾因也将不会因本报告中的具体推荐意见或观点而直接或间接获取任何形式的不当利益。

1. 欢迎转载,转载时请标明来源为99期货。商业性转载需事先获得授权,请发邮件至:media@fx168group.com。

2. 所有内容仅供参考,不代表99期货立场。我们提供的交易数据及资讯等不构成投资建议和依据,据此操作风险自负。

24小时热点

暂无数据