浅析存量住房翻新对玻璃需求的影响

从销售、拿地、开工、施工、竣工的传导链条来看,房地产市场的好转需要时间,玻璃需求因此受限。不过,城市更新过程中,存量住房翻新数量将逐步增加。在工程需求下滑的背景下,存量住房家装需求增加和产品升级为玻璃行业提供了新的增长点。

[房地产市场处于新发展阶段]

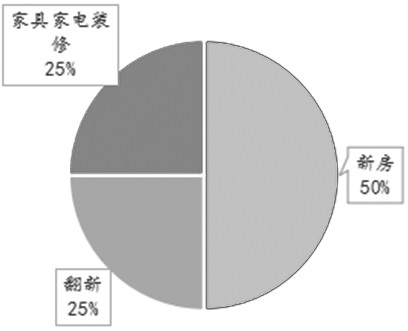

玻璃主要用于门窗、幕墙、隔断等建筑构件,房地产领域的需求占玻璃总需求的70%。这一比例反映了房地产行业与玻璃行业的紧密联系。

图为各领域需求在玻璃总需求中的占比

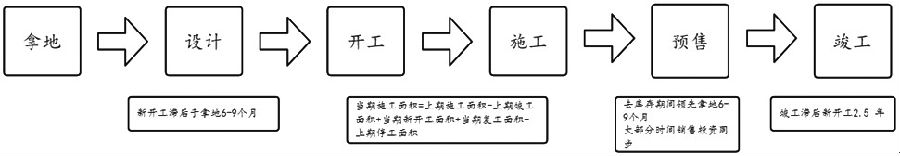

图为房地产市场建设周期

在房地产建设周期,拿地、开工、施工、销售(预售)和竣工是关键环节,它们共同构成房地产项目的生命周期。这些环节的时序和效率对房地产市场的健康发展和企业运营至关重要。

房地产开发周期的起点,涉及土地的购买或租赁。

开工一般比拿地滞后6~9个月,这期间开发商需要进行项目设计和规划。

施工在开工之后,是项目进入实际建设的阶段。

在项目进展到一定阶段后,开发商开始预售,以筹集资金。

竣工是最后一个环节,通常比开工滞后2.5年。

在过去的20年,销售和投资通常保持同步,这意味着销售的增长通常伴随着投资的增加。然而,在商品房处于去库存周期时,销售领先于拿地。这种情况下,销售欠佳导致收入减少,进而抑制开发商的拿地意愿。当库存去化、销售转好,市场的预期和信心出现拐点后,开发商的拿地意愿才会提升。

这种动态反映了房地产市场的周期性特点,以及销售和投资之间的相互影响。开发商对市场趋势和政策变化较为敏感,需要在适当的时机做出决策,平衡销售和投资,实现可持续发展。

为了促进房地产市场的平稳健康发展,国内实施了一系列调控政策。当前,房地产行业正处于调整过程,商品房可售面积处于相对高位,销售相对平稳,暂未看到拐点。

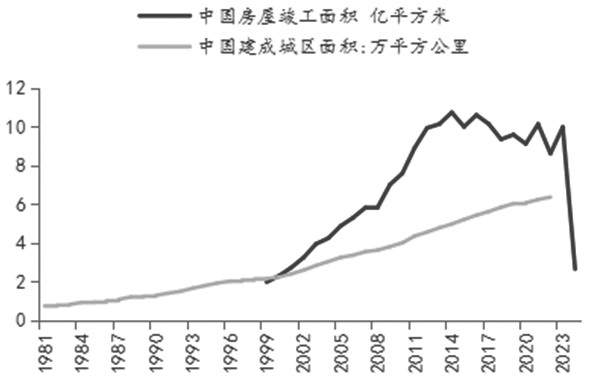

现阶段,新开工面积与竣工面积的变化映射了行业发展的新态势。通过分析新开工项目向竣工项目的传导路径,可以预见,未来几年,竣工需求较弱。在此基础上预测,浮法玻璃需求下滑。

正常情况下,开发商的销售和投资同步,即所谓的“以销定投,销投一体”,这意味着开发商通常会根据当前的销售情况来决定未来的投资规模,以确保资金的有效利用和项目的顺利进行。

然而,在房地产市场的去库存阶段,情况有所不同。由于库存积压,开发商可能会减少投资,以避免进一步增加库存。此时,投资滞后于销售,销售端的变化成为判断市场趋势的重要指标。

销售通常领先于拿地6~9个月,这是因为企业需要根据销售情况决定后续土地购买计划。开工通常滞后于拿地6~9个月,这是因为企业在购买土地后需要一段时间进行项目设计和规划。竣工通常滞后于开工2.5年,这是因为从开工到竣工需要经历一定的建设周期。

展望未来,房地产行业已经进入新的发展阶段,长期供需、政策格局都发生了较大变化,对玻璃企业而言,需要适应市场变化,以保持竞争力。

[旧房翻新数量呈现增加趋势]

中国的城镇化进程在过去几十年里明显提速,大量人口迁移至城市,这一趋势推动了商品房建设,进而增加了玻璃需求。而随着城镇化水平的提升和人均住房面积的增加,房屋竣工速度逐渐放缓,玻璃需求增速随之放缓。

可以发现,当前,玻璃需求中家装需求在抬升。究其原因,是存量住房翻新需求上升。过去几十年里建成的大量住宅,随着时间的推移需要进行翻新和升级。这些住房在翻新过程中,对玻璃的需求不可小觑。

这一趋势对玻璃行业而言既是挑战,也是机遇。挑战在于竣工环节玻璃需求减少,机遇在于家装市场需求增加。玻璃企业应当适时调整产品结构和市场策略,以更好地满足家装市场的需求。比如,开发适用于家装市场的玻璃产品,如节能玻璃、装饰玻璃等;改进销售和服务方式,以吸引家装市场的客户。

图为房地产领域的玻璃需求结构

图为房地产竣工面积和城区面积

政策在城市更新和改造方面发挥了重要作用。各级政府围绕项目立项与审批、资金支持与保障、土地使用与管理、规划设计与实施、公共服务与配套设施等方面出台了相关政策,旨在推动城市品质的提升和土地利用效率的提高。

比如,深圳市罗湖区的“三旧”改造项目,即对“旧城镇、旧厂房、旧村庄”进行改造。这种改造不仅改善了城市环境和居住条件,而且提高了土地利用效率。

贝壳研究的结果揭示了住房市场的变化,特别是住房消费模式的变化。住房市场回归居住属性,人们倾向于改善居住条件,以提高居住的舒适度和便利性。这一趋势在核心城市尤为明显。

具体而言,居民对10年以内次新房和四居室的需求较高,这反映了人们对高品质居住环境的追求。在此过程中,一线城市表现最活跃,二线城市次之。这种差异可能与不同城市的新房供应状况和旧房分布有关。选择二手房(次新房)的主要原因包括教育、医疗、交通配套、无交付风险、位于核心区域、装修简单、价格相对便宜等。这些趋势对玻璃行业具有重要意义。随着二手房市场的活跃和装修需求的增加,玻璃需求相应增加。

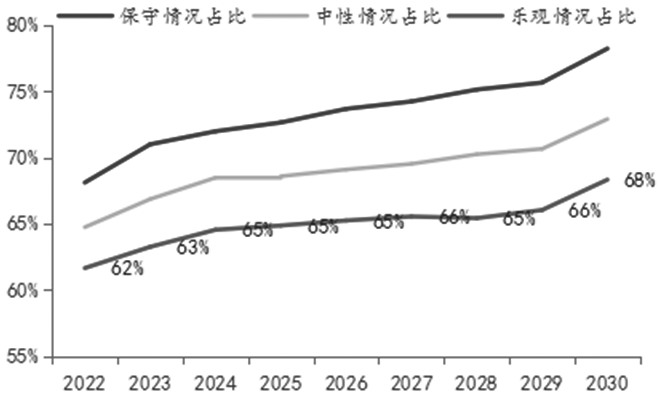

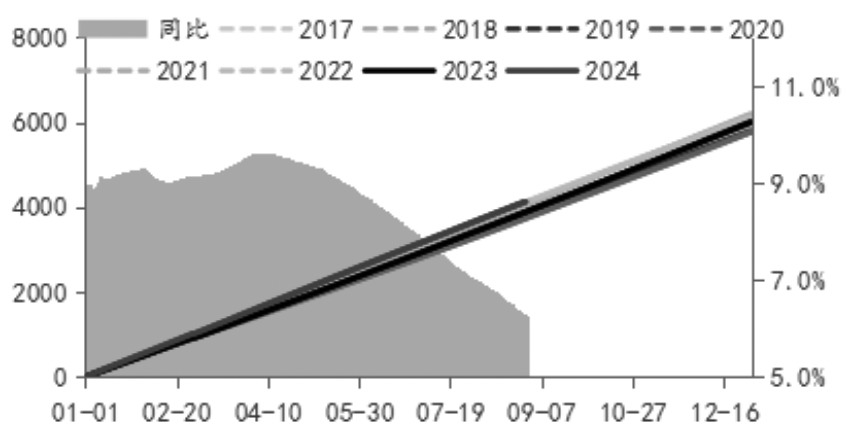

图为住房翻新需求在家装需求中的占比

家装需求的两个主要组成部分为新增住房装修需求和存量住房翻新需求。新增住房装修需求包括城镇化需求、改善型需求和拆迁需求。这部分需求随着城镇化进程的推进和人口数量的变化,可能会保持稳定增长。贝壳根据一定比例测算了存在翻新需求的房屋数量,并假设10年为一个装修周期,发现翻新需求在家装需求中的占比正逐步提升,预计2024年升至63%。

根据贝壳的预测,到2030年,翻新需求占家装需求的比重将达到68%。这表明存量住房的翻新需求在未来几年将继续增长。然而,2024年至2028年,翻新需求的同比增速较小,整体占比维持在65%一线。

截至目前的数据显示,竣工累计同比下滑20%,翻新需求增长4%。尽管翻新需求增加,但很难完全弥补竣工需求下降的影响。不过,值得注意的是,家装需求在上半年表现较好,为玻璃市场提供了重要支撑。家装需求的增加主要归功于新房装修和二手房翻新的增加。

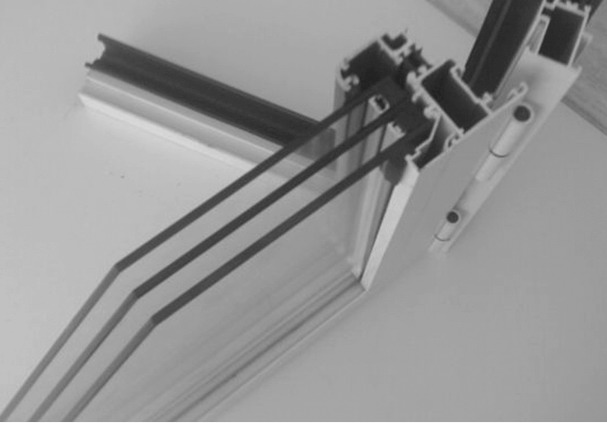

玻璃产品中,两玻一腔产品逐渐向三玻两腔产品转移,越来越多的家庭选择三玻两腔产品,这不仅提高了隔热性能,而且增加了玻璃用量。产品升级对玻璃行业而言是一个积极信号,意味着需求的增长。

综上所述,尽管竣工需求的下降对玻璃行业造成一定压力,但家装需求增加和产品升级为玻璃行业提供了新的增长点。

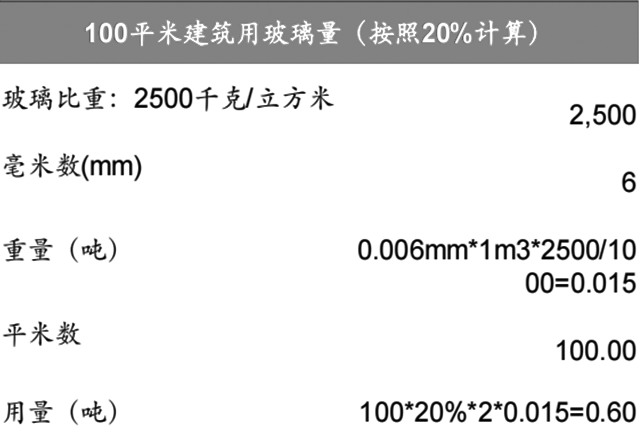

表为100平方米建筑的玻璃用量

图为三玻两腔玻璃产品示意

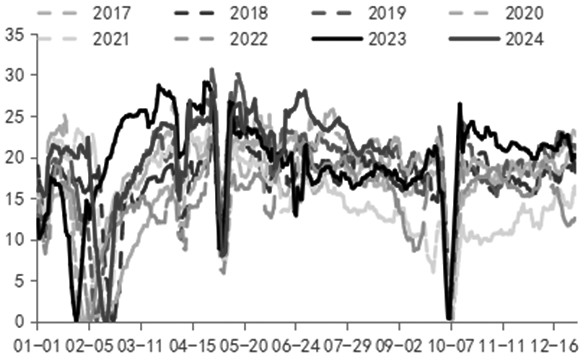

图为15个城市二手房成交面积变化

回测翻新需求增长对玻璃需求的拉动作用,以及分析二手房市场与玻璃期货价格走势的相关性,对于预测玻璃行业走向、调整玻璃行业发展策略非常重要。2020年以来,二手房市场和玻璃期货价格走势的相关性逐渐增强。未来几年,在竣工端对玻璃需求支撑稳定的背景下,二手房数据是需要加强观测的指标。

总结下来,随着城镇化步入成熟阶段,新房向城市周边转移,核心区域旧房翻新比例增加的特征更加明显。在城市更新过程中,翻新需求的占比将逐步提升。从年内的调研情况来看,家装需求明显好于工程需求,且产品升级带来了更多的玻璃用量。

[玻璃供需矛盾仍需时间解决]

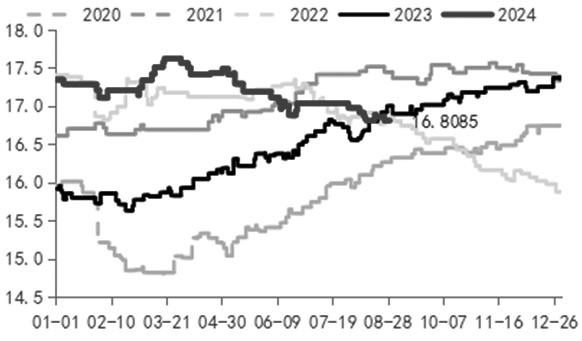

玻璃市场供需矛盾仍存,下游需求结构发生变化,但需求下滑趋势没有改变。上半年,浮法玻璃日熔量为16.8085万吨,累计产量为4147万吨,累计同比增长6.5%。同期,累计表观需求为3953万吨,累计同比增长-1.08%。整体上,玻璃市场强供应和弱需求对比明显。

图为周度浮法玻璃生产线开工条数

图为浮法玻璃日熔量

图为浮法玻璃累计产量及累计同比

下半年,在供应减量较慢的情况下,周度表观需求要超过119万吨、累计需求要超过3094万吨,玻璃市场才能实现去库。在竣工顺畅、保交楼顺利的年份,下半年周度表观需求在118万~120万吨,故2024年下半年要实现119万吨的表观需求仍面临不小压力。

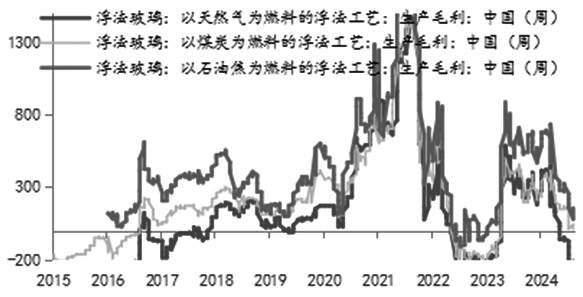

从玻璃各工艺利润来看,天然气和煤制气产线均陷入亏损状态,下半年存在供应减量预期。2024年全年,如果表观需求能够维持在6058万吨,即与2023年一致,那么在当前供应条件下,库存会在高位波动。不过,厂家利润很难好转。而如果表观需求减少2%,至5946万吨,那么库存会上升,后续厂家减产的可能性增大。

图为各工艺玻璃生产利润

商品房处于去库存周期时,销售是房地产市场的前瞻指标。当前,销售有待进一步改善。从销售、拿地、开工、施工、竣工的传导链条来看,房地产市场的好转需要时间,玻璃需求因此受限。不过,城市更新过程中,存量住房翻新需求占比将逐步抬升,在工程需求下滑的背景下,家装需求能够提供一定程度的支撑。后续,家装需求随着房屋更新基数的增加、家装更多应用三玻两腔产品,存量住房翻新过程中的玻璃需求将进一步释放,后续值得高度关注。(作者单位:创元期货)

来源:期货日报网

24小时热点