洛阳钼业:经营指标再创新高 铜钴产量实现倍增 上半年净利同比增670.43%

洛阳钼业8月23日晚间发布的半年报显示:上半年,公司实现营业收入人民币1,028亿元,同比增长19%;归母净利润人民币54亿元,同比增长670%,再创历史新高。经营性净现金流人民币108亿元,持有现金及现金等价物人民币309亿元,公司流动性充裕。

洛阳钼业半年报显示:上半年公司主要产品产量实现增长。铜钴产量实现倍增,其中铜产量31.38万吨,同比增长约101%,钴产量5.40万吨,同比增长约178%,成为2024年全球重要矿产铜增量来源。铌产量首次突破5,000吨,同比增长约8%;磷产量58.33万吨,同比增长约6%。KFM作为世界罕有的高铜高钴矿,自建成后持续保持高产,稳居全球第一大钴矿山;TFM混合矿项目一季度顺利达产,二季度顺利达标,TFM五条生产线全面建成,形成年产45万吨铜与3.7万吨钴的产能规模,成为世界第五大铜矿山和第二大钴矿山。

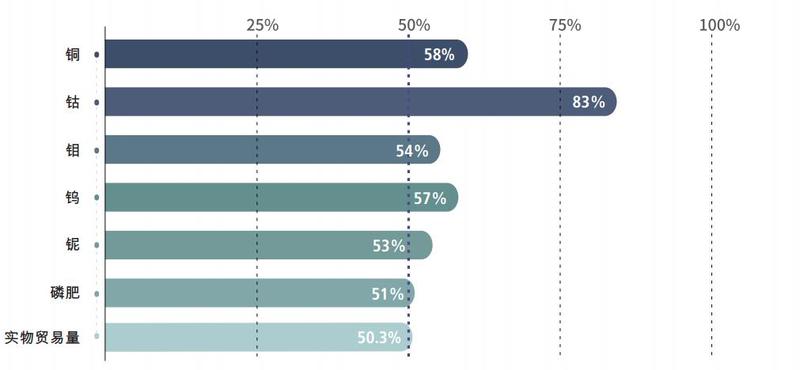

洛阳钼业2024年产量指引显示:2024年公司计划产铜52-57万吨,钴6-7万吨,钼1.2-1.5万吨,钨6500-7500吨,铌9000-10000吨。在提及产品和贸易情况时,洛阳钼业表示:上半年,公司各大矿山保持高效运营节奏,所有产品产量完成度均超年度产量指引中值,铜、钴、铌等主要产品产销两旺。贸易板块经营质量再提升。洛阳钼业介绍了各产品产量和实物贸易量完成度(按指引中值计算):

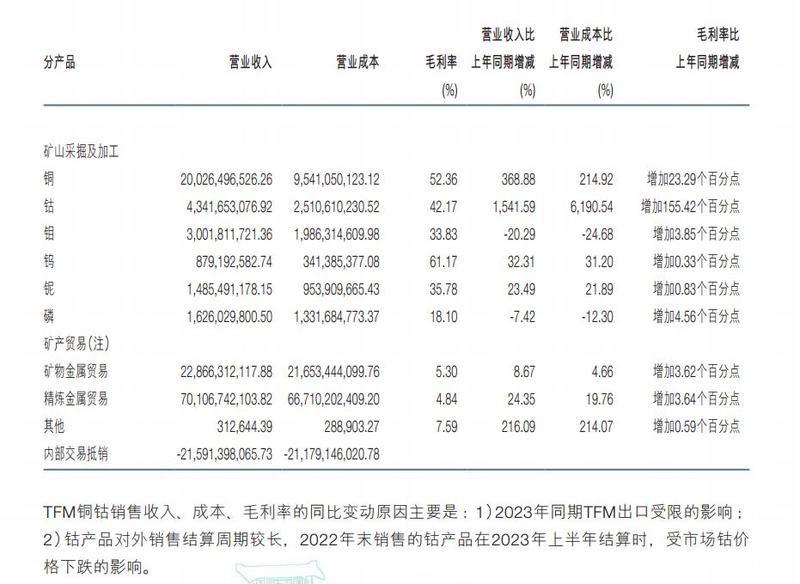

洛阳钼业介绍了上半年主营业务分产品情况:

洛阳钼业表示:TFM铜钴销售收入、成本、毛利率的同比变动原因主要是:1)2023年同期TFM出口受限的影响;2)钴产品对外销售结算周期较长,2022年末销售的钴产品在2023年上半年结算时,受市场钴价格下跌的影响。

铜方面:回顾今年上半年的铜价走势可以看到:今年上半年,宏观、基本面以及资金面等多种因素共振,带动铜价飞升,三大铜期货均在5月创下历史新高,沪铜半年线的涨幅为13.63%、伦铜半年线涨幅为12%、COMEX铜的半年线涨幅为12.4%。以SMM1#电解铜的价格走势为例:SMM1#电解铜2023年12月29日的均价为69230元/吨,2024年6月28日的均价为77615元/吨,其均价半年上涨了8385元/吨,半年度涨幅为12.11%。

对于铜的后市,上周五晚鲍威尔在杰克逊霍尔年会上发出“降息最强音”:政策调整的时机已经到来,美联储在九月降息50个基点的概率在鲍威尔讲话后上升,美元指数走低,利多铜价。基本面方面,从供应端来看,临近第四季度国内冶炼厂被动减产,且到货较少,国内电解铜社会库存仍持续去库。消费方面,下游周末备货情绪较高,整体消费表现良好。价格方面,在偏强的宏观情绪影响下,预计铜价仍有一定上升空间。

钴方面:以硫酸钴的价格走势来看:对于钴市场来说,也迎来了至暗的时刻。由于终端价格战的影响,产业链以降本为主要目标;而随着钴资源的持续释放,市场预期原料过剩下,持续挤压钴冶炼环节的利润,硫酸钴价格持续下行,已从历史巅峰时刻的14万元/吨,跌至目前的2.9万元/吨,可谓是风光不再。

回顾硫酸钴的整体市场情况来看:2024年Q1:从供给端来看,由于原料价格高企,成本高位,钴盐厂产量不及预期;但由于社会环节库存水平较高,因此整体供给较为充足。从需求端来看,三元前驱体及四氧化三钴前期采买较多,新增采购意愿较少。且多数以自供为主,因此导致可流通需求寥寥。综合来看,由于贸易环节库存较多,季末存在部分贸易商由于资金周转等原因少量抛货带动钴盐价格下行。2024年4月:由于下游前期备货较多,因此导致硫酸钴即期需求较为有限。而同时由于原料价格下滑,导致硫酸钴成本支撑走弱。因此现货价格随即期需求走弱的影响,随之下行。2024年5月:下游三元前驱体排产下行,四氧化三钴方向需求也同步减弱,因此对于钴需求有所下滑。而供给端,虽钴盐厂受成本及出货压力,有所减量,但前期库存有所积累,因此供需格局并未扭转。市场存在一定的降价促成交行为拉低硫酸钴现货价格。2024年6月:下游需求减量明显,供给端减产较多。拆开来看,三元前驱体需求下滑明显,对于硫酸钴耗量呈现减少趋势;四氧化三钴方面,自供量较多,散单采购需求维持弱势。而从市场情况来看,由于年中部分企业为半年报考虑,有一定的降价去库存行为,亦加速市场价格下行。

对于钴的后市,考虑到钴的供给增速大于需求增速,使得股价承压,鉴于钴价目前在相对偏低的水平,短期或将继续维持低位震荡走势。

洛阳钼业对主要产品市场进行了展望:

(一)铜市场

2024年全球货币环境由紧向松转变、国内经济逐步修复。随着经济底部夯实、房地产市场逐步回暖,传统用铜领域的需求将持续增加。同时,全球再工业化进程带来的新增铜需求也将显著增加,包括以能源转型、AI算力扩张、电网投资为主的关键领域。铜的金融属性和工业属性将迎共振,铜价将获得强劲支撑。

(二)钴市场

2024年下半年,钴供应增速将逐渐缓和,前期市场压力将有效缓解。全球钴资源集中,现有供应增量释放后,预期较长时间内难有新增资源。钴最主要的终端需求来自新能源汽车动力电池。2024年,中国新能源汽车渗透率首破50%,突显下游强劲需求;全球新能源汽车渗透率也有进一步扩大的趋势。来自航空航天、国防应用等传统领域的用钴需求亦将保持稳健增长。供需共同影响下,中长期钴价将长期获得健康、有效的提升。

(三)钼市场

2024年下半年,基本面继续处于紧平衡状态。钼供应端无大型新增产能释放,同时国内大型钼矿山面临不同程度的原矿品位下滑,冶炼端及化工端新增产能或陆续投入,将会进一步吸纳原料。消费端在国家高质量发展要求下,含钼钢种等高端钢种的需求有望陆续回归高位,制造业整体升级的战略要求也将促使钢铁产业整体升级,特钢产品需求量将持续增加。钼的基本面将维持紧平衡,价格更趋稳健。

(四)钨市场

2024年下半年钨市场预计将维持供不应求的态势。新兴需求,特别是硬质合金和光伏钨丝的需求持续增长,是推动市场需求增长的主要动力。

全球范围内供应的增量有限,市场供应将保持紧张状态。展望2024年下半年及未来,钨市场将继续保持稳定增长态势。

(五)铌市场

2024年下半年,欧洲钢铁制造业预期持续恢复,新兴经济体将提振全球经济活力,全球钢铁需求总量将继续增长。在家电、新能源汽车补贴等利好政策影响下,消费升级有望持续推动特钢需求,从而对铌需求更加强劲。供应端格局相对稳定且保持较高集中度水平,主要铌制造商也未有大幅扩张计划,将支持铌价长期稳中有升。

(六)磷市场

2024年下半年,预期磷肥市场活跃度上升,磷肥价格继续在上行通道内运行,市场成交重心不断上移。三季度为巴西化肥销售传统旺季,化肥价格预期将持续上涨,产销两旺,四季度随着种植旺季的结束,化肥价格将趋于稳定。季节性因素短期会影响磷肥价格小幅波动,同时,全球主要化肥产区控制供应量,预期磷肥价格维持坚挺。

来源:SMM

24小时热点