天胶 谨慎乐观看待

旺季临近

一方面,虽然天胶到港量增加,总库存亦小幅上涨,但仍处于传统低库存区间;另一方面,由于其低估值且相对易于存储等特点,天胶成为相对更抗跌的工业品,在传统空头套保力量偏弱情况下,其上方空间更容易打开。

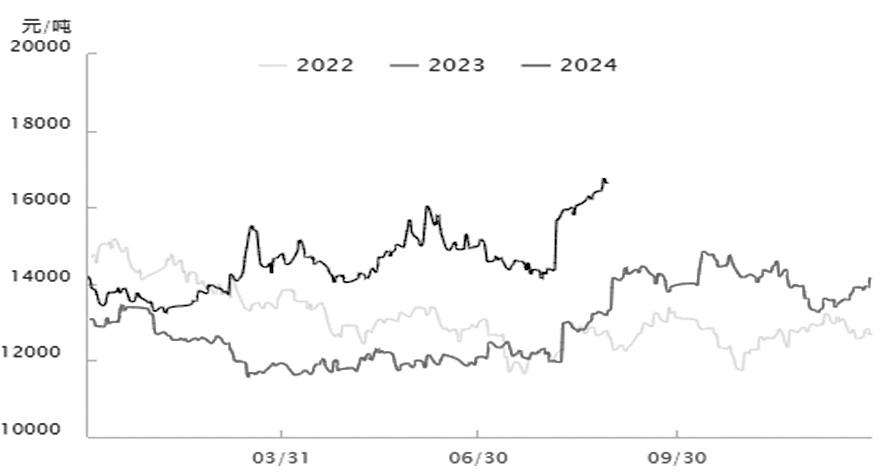

回顾8月,国内橡胶系品种表现相对亮眼,在商品期货整体氛围不佳的背景下,三大品种均录得一定涨幅。且在海外供应增加背景下,胶价仍呈逆势上扬走势,笔者认为,究其原因,在于以下因素的共振合力。

图为天胶期货价格走势

夏季供应不足提供利好

夏季通常是海外供应上升期,而受天气因素影响,海外主产区泰国7月只有10天左右的割胶窗口,泰国原料价格也在7月中旬便止跌回升。8月泰国新胶上量仍旧存在问题,泰国原料价格的反弹幅度和速度进一步提升。其实从今年6月至7月中旬的泰国原料价格大跌可以看出,今年胶农割胶积极性良好,只要天气正常,新胶就会上量。即使7月供给不足,只要后期天气恢复正常,供给就可以从短期利多状态转向利空。

早在6月末,世界气象组织发布预测称2023 年至 2024 年助推全球气温升高和极端天气事件的厄尔尼诺现象已出现结束迹象。拉尼娜现象可能在今年晚些时候出现。2024年7月至9月出现拉尼娜现象的可能性为60%;8月至11月出现拉尼娜的可能性为70%。拉尼娜现象对东南亚产区而言整体带来降雨增多,有助于缓解前期厄尔尼诺导致的干旱影响。但通过对比拉尼娜年份单产数据可以发现,泰国在拉尼娜事件当年容易出现单产数据下滑;次年无论是产能还是产量都会出现回升,主要是因为物候条件修复,前期高价刺激产能释放。橡胶树作为典型的热带雨林树种,在雨季具有耐涝的特性,一般性洪水不太容易造成树木大面积死亡。拉尼娜带来的降水补充,有利于橡胶林蓄水保墒,加速后续产能释放,但连续性降雨和洪涝灾害会影响即期可割胶天数,更多影响的还是产能释放节奏。

众所周知,泰国天胶供应主要集中在雨季以及凉季,6—10月属于雨季,11月到次年2月属于凉季,其中凉季是泰国南部最主要的供应旺季。从历史拉尼娜表现来看,发生时间点主要集中在秋冬季节,拉尼娜会带来东南亚降雨量增加,极端天气出现的可能性增强,进而影响割胶工作,甚至造成产量下滑。拉尼娜现象容易引发台风洪涝等问题,影响市场对天胶供应端的预期,助推胶价快速走强。在长周期供应过剩格局中,随着生产恢复后产业企业的介入,弱预期压制胶价常态化趋弱。当前市场处于产能周期转向的关键阶段,可以确定的是新增面积持续见底,未来新增产能有限。一旦供应过剩出现扭转,供应端在产能刚性约束下,天气因素影响很难通过后续割胶积极性改善而回补,这将迫使橡胶价格上涨。

周期判断仍是市场博弈焦点

总结当下市场,各方对橡胶自身所处的产能周期的判断可谓观点迥异。部分认为,天然橡胶产能周期拐点已经出现,供需缺口在本年度将进一步扩大,叠加EUDR分流、海外补库周期等驱动,天胶底部价格将不断抬升。同时,由于其低估值且相对易于存储等特点,天胶成为相对更抗跌的工业品,在传统空头套保力量偏弱情况下,其上方空间容易打开。

后续我们需要着重评估两个方面对供应端的影响:一是天气端的影响,拉尼娜事件大概率发生在泰国旺产期,极端天气出现概率较高,易对胶农割胶工作形成阻碍,对原料释放节奏造成冲击。二是高价对胶农的刺激,原料价格持续维持高位,能否刺激出超额的割胶积极性。泰国产区产能增长周期下,天气端影响或难以出现明显增量。由于供应端数据的模糊性以及天气的强不确定性,我们无法直接对今年的产量下定论,仍需等待高价原料去进一步测试天然橡胶的产能周期。

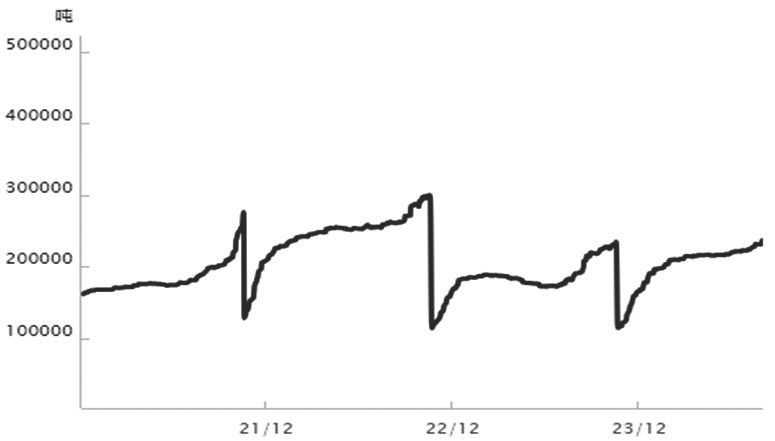

国内港口库存压力不大

海关总署最新公布的数据显示,2024年7月中国进口天然及合成橡胶(含胶乳)合计61.3万吨,较去年同期的63.3万吨下降3.2%。1—7月,中国进口天然及合成橡胶共计389.7万吨,较去年同期的463.9万吨下降16%。期货库存方面,上期所全乳胶RU期货仓单库存总量为23.14万吨,环比增加0.188万吨;20号胶仓单库存为13.7591万吨,环比减少0.3528万吨。青岛地区天然橡胶总库存小涨。截至8月末,天然橡胶总库存为34.45 万吨,其中保税区内库存为7.48万吨,一般贸易库存为26.97万吨,环比增加0.11万吨,增幅为0.41%。虽然天然橡胶到港量增加,总库存亦小幅上涨,但仍处于传统低库存区间。

图为天胶期货库存情况

下游开工逐步回暖

下游轮胎方面,国家统计局公布的数据显示,2024年7月中国橡胶轮胎外胎产量为9108万条,同比增加7.6%。1—7月橡胶轮胎外胎产量较上年同期增加10.3%至6.15682亿条。2024年前7个月中国橡胶轮胎出口量达534万吨,同比增长4.9%;出口金额941亿元,同比增长5.5%。其中,新充气橡胶轮胎出口量达515万吨,同比增长4.6%;出口金额为906亿元,同比增长5.5%。而按条数计算,出口量达39150万条,同比增长9.9%。1—7月汽车轮胎出口量为457万吨,同比增长4.9%;出口金额781亿元,同比增长6.7%。8月全钢胎企业开工率持续回升,山东轮胎企业全钢胎开工负荷为58.29%,半钢胎开工负荷为78.66%,较去年同期走高6.1%。半钢轮胎出口订单目前仍存一定韧性,对开工形成支撑。国内市场销量略有恢复,可排产指标较前期增多。当前轮胎库存储备水平相对合理,对开工存在相应支撑。

总体来看,随着国内外主产区开割推进,天气不利仍导致部分割胶受到影响,原料价格偏强将带动胶价抬升。后期随着新胶产量的持续释放,虽然原料端价格存在压力,但考虑到欧盟EUDR政策分流影响,预计价格整体仍好于去年。国内保税区库存持续缓慢去化,亦对价格形成底部支撑。基于“金九银十”旺季预期临近,轮胎开工率转暖,胶价阶段走势有望震荡偏强,投资者可谨慎乐观看待。(作者单位:东吴期货)

来源:期货日报网

24小时热点