美债收益率下行空间有多大?

经过4月的短暂反弹之后,5月至今美债收益率持续下行。驱动美债收益率下行的动力来源于美国经济减速和美联储降息预期。当前金融市场的关键分歧是美国经济会不会衰退,这关系到美联储降息的力度和时间。与此同时,欧洲和日本经济在走弱,金融市场脆弱性增强,市场避险情绪升温,进一步推升了美债需求,拉低了美债收益率。

展望后市,我们认为美债收益率还将继续下行,但很难回到2022年加息前的低位。此轮降息大概率是预防式降息,暂时看不到美国经济衰退的迹象。另外,产业重构、逆全球化和供应链不稳定都意味着全球通胀重心上移,很难回到新冠疫情暴发前的低位,因此美债收益率下行趋势是渐进的、缓慢的。

美国经济减速明显,美债收益率回落

从各项指标来看,美国经济减速明显,这意味着融资需求降温,美债收益率下行的大方向是确定的。消费方面,7月以来美国的消费虽然依旧有韧性,但较一年前明显放缓。美国7月零售销售环比增长1%,好于6月的-0.2%,但环比增长并不稳定,时而负增长时而正增长。

从信贷来看,7—8月,工商业信贷有所回升,因利率回落,但抵押贷款和消费贷款增速继续放缓。截至8月28日,美国商业银行工商业贷款同比增速回升至0.49%,年初至5月底同比持续负增长;抵押贷款同比增速跌破2%,一季度在3%以上;消费贷款同比增速降至1.24%,一季度在2%以上。

就业市场走弱是对美国经济减速的确认。美国8月非农就业人口增长14.2万人,不及预期的16.5万人,7月数据从11.4万人大幅下修至8.9万人,且6月数据下修了6.1万,两个月合计较之前报告的数据下调了8.6万人。8月,美国失业率从7月的4.3%略微下降0.1个百分点至4.2%,但依旧是2021年11月以来次高纪录。值得关注的是,包含希望寻找全职工作的兼职劳工的U6失业率进一步攀升至7.9%,7月该指标为7.8%;因为经济原因而只能找到兼职工作的人,比例上升到了7.9%,是2021年10月以来的最高水平。

8月美国非农就业数据公布之后,市场对美联储降息50个BP的预期升温。芝商所FedWatch工具显示,交易员预计美联储9月降息50个BP的可能性升至47.0%,降息25个BP的可能性降至53%。

美联储预防式降息,力度不会特别大

回顾20世纪70年代至今,美联储分别启动了6次降息,其中有2次预防式降息,4次衰退式降息。预防式降息分别为1984年12月20日—1986年8月21日、1995年7月6日—1998年11月17日,在这两个时期美国GDP都出现了减速,但没有出现过两个季度负增长,即没有出现衰退。

结合当前美国经济数据和私人部门杠杆情况,我们认为美国经济暂时没有衰退的风险,此次降息大概率是预防式降息。从历史来看,美联储前两次预防式降息,发生在经济减速但尚未出现明显衰退的时期,降息力度较小,次数较少,目的是通过降低融资利率来缓和经济衰退的风险,扶持经济企稳并回到较快增长的轨道中。

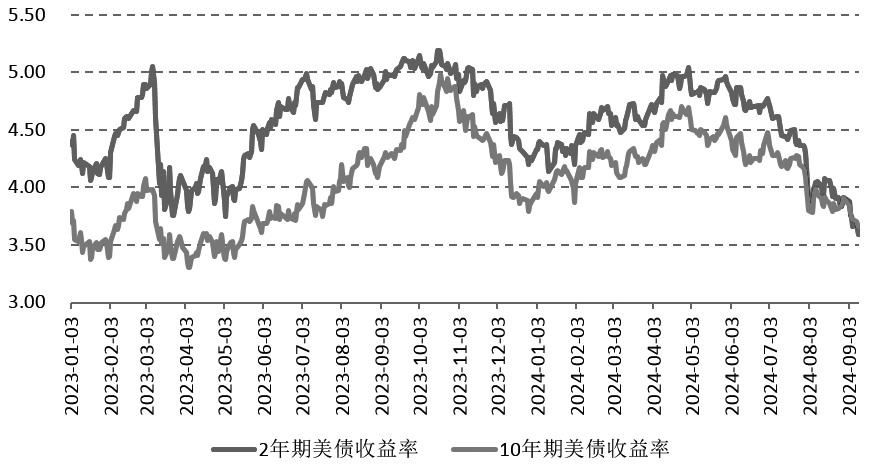

截至9月10日,对货币政策比较敏感的2年期美债收益率下滑至3.59%,年内高点是4月18日创下的4.98%,去年同期为4.97%。假如美联储9月降息50个BP,那么2年期美债收益率有可能下行至3.3%;如果降息25个BP,那么2年期美债收益率可能维持在当前水平。数据显示,2年期美债利率与有效联邦基金利率(EFFR)倒挂程度达到158比特率,创2008年以来新高。而2年期美债与EFFR利率倒挂,意味着市场抢跑定价美联储未来的降息,一般发生在降息周期的早些时候。

图为2年期和10年期美债收益率近一年多的走势

美国大选胶着,财政政策存变数

疫情之后,美国经济复苏且在加息情况下保持韧性,很大一部分原因是美国政府财政大规模扩张,不仅扶持私人部门消费扩张,而且带来2022—2023年通胀大幅攀升的不利影响。2024年,美国财政赤字继续上升,财政支出中的利息支出占比大幅攀升,这意味着对特朗普和哈里斯而言,要维持财政扩张,必须降低发债成本。

对比来看,特朗普和哈里斯的竞选施政方案都离不开财政支持。特朗普的财政政策主要集中于减税以及加征关税,据CRFB测算,若TCJA相关条款全部延期,且将企业所得税从21%下调至20%,未来10年美国财政收入将下降4.3万亿美元,加征关税或每年增加2250亿美元财政收入。哈里斯提出以抗击通胀、降低住房和医疗成本、减轻中产家庭税负为三支柱的施政方案,其政策会加重财政负担,对本已靠举债度日的美国政府来讲是“雪上加霜”。二者政策的落地都需要国会配合,如果国会分裂,那么政策就很难落地,影响美债发行,最终影响美债收益率。

综上所述,下半年金融市场交易逻辑为欧美等经济体经济衰退,而公布的美国经济指标验证了美国经济在减速,信贷指标暗示融资需求在下降,美债收益率下行是大势所趋。从货币政策来看,就业市场走弱和通胀下行意味着美联储大概率会通过降息来引导短端利率下行,改变长短端利率倒挂的现象,降低融资成本,以预防经济陷入衰退,只不过预防式降息往往力度是温和的,利率下行节奏不会太快。

从交易策略来看,美联储降息周期即将启动,美债收益率下行是大势所趋,且如果未来美债发行规模因国会分裂而下降,美债供应减少,美债价格上涨也会带来收益率下跌,投资者可以卖出芝商所的收益率期货(Yield Futures)获得收益率下行带来的收益。收益率期货直接挂钩近期拍卖的美国国债收益率,覆盖收益率曲线多个关键期限点,为参与利率市场的投资者提供更简便的方法。(作者单位:广州金控期货)

来源:期货日报网

24小时热点