聚焦供应端 PTA延续寻底进程_申万期货_商品专题_能源化工

摘要

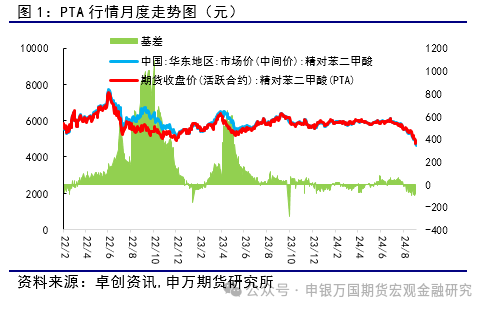

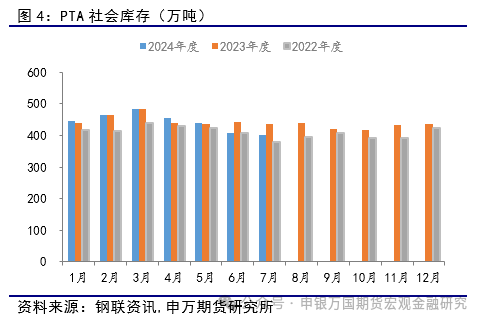

供应端:PTA目前处于累库趋势,从库存数据来看,三季度以来,库存是处于累库状态,价格表现上也是很孱弱,跌破5000元/吨,基差表现出持续走低的趋势。需求端:作为聚酯产业链主要下游,涤纶长丝延续下行趋势,涤纶长丝的主要原料PX、PTA处于下跌趋势,虽然利润被动提升,但是终端对涤纶长丝的采购积极性不高,成为需求端的掣肘。

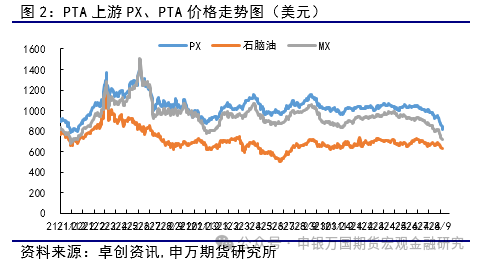

成本端:PX基本面还是呈现累库格局,一方面,国际油价下跌拖累PX价格走势,另一方面,PX装置检修重启,PX供应量增加,三季度初PTA有大装置检修,使得PX价格支撑乏力。

正文

01

PTA行情回顾

近年来,聚酯产业链的发展一体化程度加快。供应增加的同时,PTA加工费也逐步被压缩。从目前的情况看,PTA加工费维持在200-300元附近震荡,上下游间的博弈也愈发激烈。随着四季度到来,金九银十旺季是否如期而至?PTA加工费是否依然维持低迷?笔者将通过供需层面对近期PTA行情进行分析。

2024年二季度以来,PTA的期现价格呈现明显的下跌走势。从6月初的高点6100元/吨,下跌至4600元上下波动1452点,区间振幅高达24%。与此同时,上游PX、下游短纤、瓶片跟随PTA大幅下跌,其中PX跌幅1900点,振幅25%,短纤跌幅1400点,振幅15%。

同时价格高位下跌的PTA使得下游聚酯利润被动修复。较低的原料价格使得下游聚酯现金流改善、负荷提升、积极进行原料补库,产业链自下而上的正反馈由此形成。

02

PX、PTA供应有增量

近期,PTA开工率、产量同时上升,据卓创资讯统计,PTA8月份的产量为618万吨,环比增加15.2万吨,同比增加44.69万吨,PTA装置方面,蓬威石化停车,逸盛大连降负。宁波台化按计划险修,负荷仍在高位,后续险修计划有限,供应难有大的缩量预期。

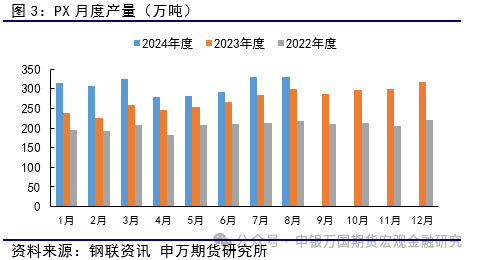

PX方面,国内有一部分装置维持高负荷,整个亚洲负荷也维持高位,芳烃调油方面,韩国芳烃去美国的物流量开始下滑,需要持续跟踪观察,后续芳烃物流可能会有较大变化,国内进口或变多。从卓创数据来看,负荷已达历史高位,85%附近,PX供应充足,使得PX月度产量创历史新高。

03

PX、PTA双累库

国内PX工厂通常分为三类装置,一种是一体化项目,从炼油-石脑油-PX,一种是普遍外采石脑油,同时产出纯苯、甲苯、二甲苯,再通过甲苯歧化和二甲苯异构化工艺产出PX。另一种为单独的一套MX-PX装置,国内仅有两套该工艺装置,国外尤其韩国此类装置较多。

从库存来看,PX库存从二季度以来呈现逐步累库,虽然库存从440万吨降至402万吨,但是依然处于五年均值上方,PTA库存则呈现明显的累库格局,一方面,PTA利润抬升促使得开工攀升,另一方面,PTA的开工攀升形成了PX的有效需求,使得PX库存维持中性水平,但PX利润压缩不明显,PX产量仍有扩张能力。

04

下游需求平淡 旺季可能不旺

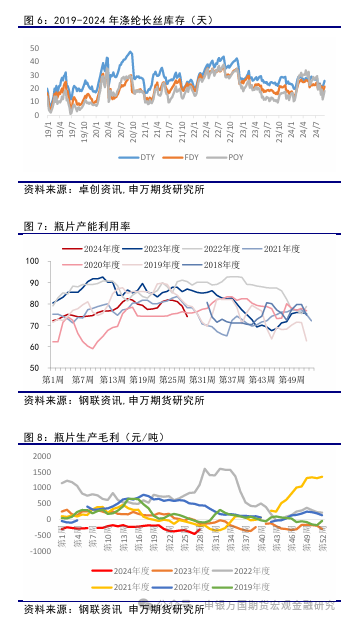

涤纶长丝作为聚酯下游主要产品,占比下游需求60%以上,二季度开始,长丝的主要焦点在于,长丝工厂开始施行自己的价格模式,以追求利润的改善。到了7月,长丝的利润有较大幅度提升,长丝POY8、FDY、DTY低弹生产毛利有了明显提升,分别在200-250元/吨附近,加工差已达1000元/吨以上。从销售来看,内销弱于外销,内销因气候、终端需求等因素影响,销售情况持续走弱。外销方面,在海运费回落的情况下,涤纶长丝订单依旧不足。总体表现在涤丝工厂库存增加,目前,长丝POY、FDY、DTY厂内库存天数在25.2、23.6、26.7天附近。未来,涤纶长丝的库存去化还需关注外销对于库存的消化,若是数据没有好转迹象,库存去化的速度则会相对较缓。

涤纶短纤方面,主要焦点还是在加工费,据卓创数据,目前周度产量为14.20万吨,环比减少0.06万吨,环比跌幅为0.42%;产能利用率平均值为69.71%,环比下滑0.31%。工厂权益库存13.43天,较上期下降0.13天;物理库存22.56天,聚酯系产品价格走低,短纤加工差却逆势而上,主要由于短纤整体库存压力不高,现货价格较为强势。并且,短纤上游原料成本下滑,短纤生产毛利和成本呈现明显的负相关性,生产成本下降,是短纤生产利润走扩的主要原因,但需要关注的是,利润的走扩并不是销售转好,而是一种被动的成本走弱驱动。目前,短纤加工差目前已经达到1633元/吨,已达五年同期较为高位的水平,生产毛利也由负转正。

瓶片方面,最主要焦点还是集中在装置的停复产,二季度聚酯瓶片工厂陆续开始执行检修计划,涉及产能大概在540万吨左右水平,聚酯瓶片负荷最低下滑至75.6%附近,环比6月底下滑了近11%,较6月初的高点86.4%下滑了近13个百分点。减产的主要原因是第一,聚酯瓶片亏损加剧,二季度最低压缩至400元/吨附近,使得大部分瓶片工厂处于持续亏损中,虽然7月份有所修复,但仍处偏低水平。第二,海运费持续上涨,使得聚酯瓶片出口受阻,内销不畅,使得库存快速累库,6月底附近厂内库存天数在25天以上,7月中下旬在22天附近,虽然对于聚酯工厂来说,合同都是长约合同已提前订好,但出口发货受阻以及长期的内销不振是引发此轮集中减停产的主要原因。

05

行情展望

总体而言,聚酯产业链从加工费以及库存角度来看存在一定的改善预期。首先是整个聚酯产业加工费存在提升空间,加工费普遍处于低位,开工负荷存在下降预期;第二聚酯下游至终端进入金九银十旺季,虽然旺季可能不旺,但是在刚需支撑下,下游需求将会回暖。

同时我们需要看到,行业库存正处于五年的高位,下游需求的改善幅度有限,在成本端支撑较为孱弱的基础上,PTA反弹高度相对有限,后续走势需要进一步关注上游原油价格波动所造成的PX价格波动。

06

风险提示

1、原油减产协议达成,行情止跌反弹。

2、下游反倾销重塑出口格局。

24小时热点