胶价:利多提振 偏强运行

供应端紧张推动胶价上行

2024年以来,天然橡胶市场经历了显著的波动,整体呈现宽幅震荡的格局,价格波动幅度较大,但价格中枢整体上移。橡胶波动主要是受到极端天气事件的影响,尤其是东南亚产区的厄尔尼诺现象带来的持续高温和干旱天气。这种不利的气候条件导致降水量不足,进而使得橡胶原料的产出受到限制,市场供应趋紧。泰国原料价格的持续攀升便是对此的直接反映,这也推动了3月中下旬及5月橡胶价格的大幅上涨。

进入下半年,尽管天气有所好转,干旱情况缓解,但8月泰国产区受到持续降雨干扰,甚至出现洪灾情况,导致割胶工作无法开展,原料价格再度上行。而9月的台风“摩羯”更是对橡胶主产区造成了较大影响,进一步推迟了原料上量的预期,使得国内中秋节期间,国际橡胶市场迎来了一波强劲上涨行情。截至9月17日,东京工业品交易所(TOCOM)3号烟片胶收盘价为374.5日元/公斤,较前一周上涨4.35%;新加坡交易所(SGX)标胶20号收盘价为195.1美分/千克,较前一周上涨4.89%。假期期间外盘橡胶的强劲走势,为国内橡胶市场注入了活力,节后内盘橡胶期货开盘高开上涨。

本轮橡胶价格上涨的主要原因依然是产区遭受极端天气的影响,导致原料产出受限。自2023年年末以来,受厄尔尼诺现象影响,东南亚产区持续高温干旱、降水量不足,导致橡胶原料产出偏少。尽管下半年天气有所好转,但频繁的降雨使得割胶工作难以顺利进行,原料价格居高不下,而近期的台风“摩羯”更是对主产区造成较大影响,进一步推迟了原料上量的预期。

具体看各产区情况:

泰国:泰国北部地区因强降雨导致洪涝和山体滑坡风险,割胶工作及工厂生产运输受到影响。目前,泰国工厂的原料库存普遍维持在1.5~3个月,烟片胶原料短缺,二盘商不得不加价出售。截至9月17日,泰国胶水报收71.8泰铢/公斤,较中秋节假期前上涨1.1%;泰国杯胶报收58.15泰铢/公斤,较中秋节假期前上涨1.4%;泰国烟片胶原料报收86.66泰铢/公斤,较中秋节假期前上涨2.8%。

越南:越南产区在台风“摩羯”的袭击下,部分地区发生洪涝等自然灾害,南部主产区雨水天气仍然较多,割胶工作受阻,原料产出不稳定。同时,工厂出于“买涨”心理积极补库,使得胶水收购价易涨难跌。截至9月18日,上海地区越南3L标胶报价16200元/吨,较中秋节假期前上涨450元/吨。

海南:我国海南产区在9月6日遭遇超强台风“摩羯”的侵袭,临高、澄迈等主产地胶树损失相对偏重。海南橡胶发布公告称,受台风影响,约23万亩橡胶种植园报废,预计全年干胶减产约1.8万吨。尽管割胶工作已陆续恢复,但雨水天气仍然较多,影响原料的正常释放,导致岛内新鲜胶水产出稀少,加工厂收胶困难,目前以消耗原料库存为主。截至9月18日,海南胶乳收购价达到15800元/吨,较台风登陆前上涨了1700元/吨,涨幅为12.06%。

云南:云南产区同样受到台风“摩羯”的影响,尤其是勐腊县受灾严重,暴雨持续,积水严重,部分加工厂已进入停工停产防风抗汛状态,产区割胶工作暂停,短期内供应端难以增加。虽然部分替代品逐步入境,但通关较少,工厂原料情况依然紧张。

原料产出持续受限,使得今年各橡胶主产国出口量明显下滑。1—7月,泰国累计出口241.42万吨,同比减少11.44%;印度尼西亚累计出口90.5万吨,同比减少17%;越南累计出口91.18万吨,同比减少7.49%。1—7月,泰国累计出口至中国橡胶125.27万吨,同比减少27.74%,供应端的紧张给予了胶价上行的动力。

对于下半年橡胶的产量,我们预计旺产期弹性亦有限。从橡胶种植周期来看,自2013年起,新种植的橡胶树面积逐年减少,2020年后新增的橡胶产能受限。此外,泰国南部已进入持续减产期,印度尼西亚也面临橡胶树老龄化的挑战,减产趋势已成定局。从割胶面积的比例来看,2023年泰国和印度尼西亚的割胶面积占比分别达到91.02%和79.77%,产量释放已接近极限。尽管马来西亚和印度出台了扶持橡胶生产的政策,但对今年天然橡胶产量的影响并不显著。当前胶价较高,虽然激励胶农增加割胶活动,但从新增种植面积和割胶面积的比例来看,橡胶产量的增长弹性有限。

国内新能源汽车需求旺盛

从需求端来看,今年以来强劲的需求侧也给予了胶价一定的上行动力。汽车方面,在国内汽车以旧换新及汽车下乡政策刺激下,新能源汽车表现亮眼,需求保持旺盛。中汽协发布的最新数据显示,1—8月,我国汽车产销分别完成1867.4万辆和1876.6万辆,同比分别增长2.5%和3%;新能源汽车累计销量703.7万辆,同比增长30.9%,市场占有率提升至37.5%。出口端,凭借极强的产品竞争力,我国汽车与新能源汽车出口增速可观, 1—8月,汽车出口量为377.3万辆,同比增长28.3%,其中新能源汽车出口量为81.8万辆,同比增长12.6%。

轮胎方面,1—8月,我国半钢胎累计产量达4.37亿条,同比增长8.71%,企业开工率维持在80%一线;全钢胎累计产量达0.95亿条,同比减少2.41%。同期,中国累计出口新的充气橡胶轮胎为4.53亿条,同比增长10.3%。这些数据反映出轮胎行业整体产销情况良好。具体来看,随着国内汽车以旧换新政策的推出和新能源汽车购买限制的逐步取消,进一步激发了国内半钢胎配套的消费潜力,全钢胎表现亮眼;同时由于海外消费降级,中国轮胎的高性价比优势使其具备强大竞争力,出口需求亦强劲。而全钢胎市场受制于物流启动缓慢和基建开工不足,国内替换市场需求疲软,渠道商和终端门店的进货积极性不高,表现相对较弱。

国内橡胶进口量下滑明显

由于全球橡胶主产国今年以来出口明显减少,国内橡胶进口量下滑明显,同时国内轮胎厂出海建厂以及EUDR法案的实施,使得部分原料分流,国内库存延续去化趋势,也对胶价形成一定利好支撑。截至9月8日,我国天然橡胶社会库存为119.21万吨,较上期减少1.54万吨,降幅1.27%;我国深色胶社会总库存为70.17万吨,较上期下降1.92%;我国浅色胶社会总库存为49.04万吨,较上期减少0.33%。青岛地区天胶保税和一般贸易合计库存为44.22万吨,比上期减少1.3万吨,降幅为2.84%;保税区库存为5.89万吨,降幅为3.43%;一般贸易库存为38.33万吨,降幅为2.74%。青岛天然橡胶样本保税仓库入库率减少1.09%,出库率增加2.82%;一般贸易仓库入库率增加1.09%,出库率增加2.27%。

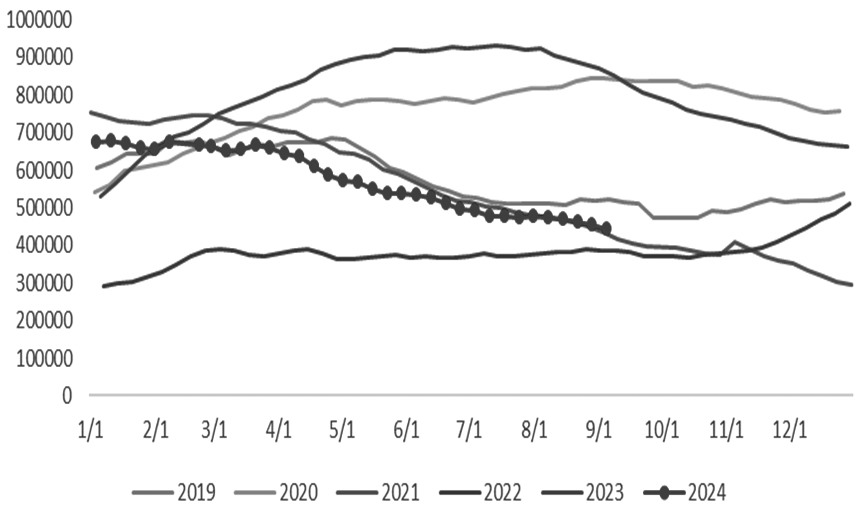

图为青岛保税区橡胶库存(保税+一般贸易)(单位:吨)

展望未来,根据美国国家天气局预报,未来一周越南、泰国南部、柬埔寨西南部等地区降雨依旧偏多影响割胶工作开展,同时根据新增种植面积与割胶面积的比例关系,我们认为旺产期的供给弹性十分有限,或许较难弥补前期受天气扰动的减量,供应缺口持续存在,原料价格将延续高位震荡,为胶价提供较强支撑,同时我们需要持续关注天气端的情况,拉尼娜现象或为主产区带来更频繁的气象灾害,影响原料产区情况。需求方面,由于半钢胎企业拥有较高的外贸订单储备和较低的成品库存,加上国内政策的支持,预计开工率维持在较高水平。出口方面,在海外市场降息的背景下,中国轮胎的高性价比优势将使其保持强劲的出口竞争力,同时新能源汽车产业链的优势也将推动汽车出口保持景气。

综上所述,短期胶价或维持偏强走势,但后续有旺产期上量预期,原料价格或回落带动胶价下行,需关注极端天气的变化,不排除极端天气出现,仍可能刺激胶价大幅上行。(作者单位:广发期货)

来源:期货日报网

24小时热点